上村 和弘の作成したまとめ

-

米ドル(USD)の記事

2019.07.02

ドル円見通し 米中貿易戦争休戦を好感してのリスク選好で戻すが108.50円前後に抵抗感(7/2)

ひとまずリスクオンで反応したが、この流れが継続的になるかどうか、今後の米中双方からの要人発言、特にトランプ大統領発言によってまだまだ右往左往してゆくのではないか

edited by:上村 和弘

-

米ドル(USD)の記事

2019.07.01

ドル円見通し 米中首脳会談結果はリスクオンを進めるか?(週報7月第一週)

6月29日の米中首脳会談では通商協議の継続で合意し、米国による制裁関税第4弾については当面発動しないとされた。

edited by:上村 和弘

-

米ドル(USD)の記事

2019.06.28

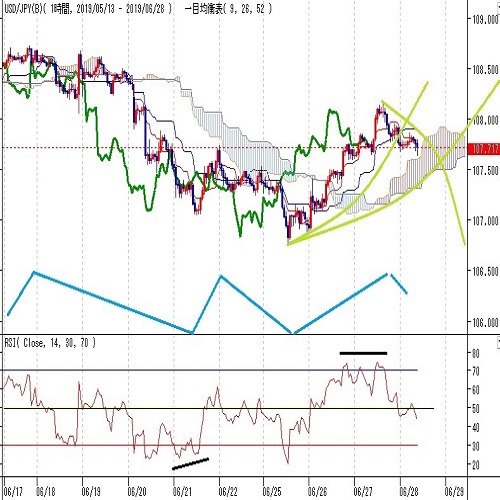

ドル円見通し 米中関税戦争休戦報道から108円台を回復するも維持できず(6/28)

6月27日夜の米経済指標はやや弱めだった。米労働省が発表した週間の新規失業保険申請は季節調整済みで22万7000件となり前週比1万件増加、市場予想の22万件を上回った。

edited by:上村 和弘

-

米ドル(USD)の記事

2019.06.27

ドル円見通し 米連銀の早期大幅利下げ姿勢がトーンダウン、米中首脳会談期待で持ち直す(6/27)

米中首脳会談への期待が強まったことからドルが持ち直し、ドル円は27日未明に107.84円まで上昇して21日深夜の戻り高値を上抜くところまで回復した。

edited by:上村 和弘

-

米ドル(USD)の記事

2019.06.26

ドル円見通し 日米安保条約破棄?報道が一段安のトリガーに(6/26)

0.5%の利下げ期待が強まっていた市場を失望させたためにドル高反応となり26日未明へのドル円反発のきっかけとなった。

edited by:上村 和弘

-

米ドル(USD)の記事

2019.06.25

ドル円見通し 107円割れ回避で下げ渋りだが底割れへの余裕乏しい(6/25)

次回のFOMCは7月30日から31日に開催される。それまでは利下げ観測を中心としたドル安円高基調が続きやすいと思われる。

edited by:上村 和弘

-

米ドル(USD)の記事

2019.06.24

ドル円見通し 日足の終値ベースでは年初安値を割り込んだ(週報6月第4週)

米連銀の利下げ観測、その背景にあるのは米中対立と世界経済の逆流懸念だ。

edited by:上村 和弘

-

米ドル(USD)の記事

2019.06.21

ドル円見通し FOMC利下げ姿勢からの下落続く、1月3日の下ヒゲを潰しかかる(6/21)

6月20日未明の米連銀FOMCでは早期の利下げ可能性が示されたためにドルが全面安となり、ドル円は発表直後の下げで108円を割り込み、20日午後には107.46円まで続落した。

edited by:上村 和弘

-

米ドル(USD)の記事

2019.06.20

ドル円見通し FOMC利下げ姿勢から下落、6月4日以降の持ち合いから転落開始(6/20)

FOMC声明及びその後の議長会見内容は市場の期待に添ったものであり、年内2回の利下げ予想が7人だったことは市場の期待をやや上回る利下げ姿勢という印象だった。

edited by:上村 和弘

-

米ドル(USD)の記事

2019.06.19

ドル円見通し FOMC待ち、欧米長期債利回り低下の円高圧力と米中協議期待の円安にやや揺れる(6/19)

米中首脳会談実現への報道をきっかけに株高となり、ドル円は株高によるリスクオン心理から反発した。

edited by:上村 和弘

-

米ドル(USD)の記事

2019.06.18

ドル円見通し FOMC待ちの持ち合いで3週目(6/18)

米通商代表部(USTR)は中国からの輸入品ほぼすべてに追加関税を拡大する制裁関税「第4弾」についての公聴会を17日から開始した。

edited by:上村 和弘

-

米ドル(USD)の記事

2019.06.17

ドル円見通し FOMC待ちの持ち合い中、一段安なら1月3日安値試しへ(週報6月第3週)

米中対立の長期化・深刻化、米連銀の年内利下げ見通し、ユーロ圏の景況感悪化基調、英国の「合意無きEU離脱」への懸念再燃がドル円への重しとなっている。

edited by:上村 和弘

-

米ドル(USD)の記事

2019.06.14

ドル円見通し 6月4日以降の持ち合いも既に2週間、そろそろ持ち合い放れへ(6/14)

6月13日は香港での大規模デモ問題、ホルムズ海峡でのタンカー襲撃事件、米中対立の先行き不透明感継続や米連銀の利下げ期待が交錯する中で、やや上値の重い展開だった。

edited by:上村 和弘

-

米ドル(USD)の記事

2019.06.13

ドル円見通し 6月4日以降の持ち合い続く(6/13)

5月の消費者物価では、全体の前月比は0.1%上昇で市場予想と一致したが、エネルギーと食料品を除いたコア指数は前月比0.1%上昇で市場予想の0.2%を下回った。

edited by:上村 和弘

-

米ドル(USD)の記事

2019.06.12

ドル円見通し 6月4日以降は戻り高値をわずかに切り上げてきたがまだ持ち合いの範囲(6/12)

株高一服と米長期債利回り低下傾向の継続はドル円の上値を抑える。株安が再燃すると利下げ催促となりドル円が一段安してゆくトリガーとなりかねない。

edited by:上村 和弘

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。