今週の週間見通しと予想レンジ

先週のユーロは、米国株が急落する流れの中で、全体としてはドル安によるユーロ高の流れの中で、ザラバベースではドル円の下げがユーロ円も下げる動きとなり一時的なユーロ売りも挟みながらのユーロ高トレンドとなりました。ドル円の値幅と比べユーロドルの値幅はpipsベースで半分程度となっていたのも頷ける値動きでした。

今週も基本的には米国株式市場の動きを見ながらリスクオフが続けばドル売り・ユーロ買い、リスクオフの巻き返し時にはドル買い・ユーロ売りという動きが続くはずですが、先週金曜時点で3月のFOMCで米国が50bpの大幅利下げに踏み切り、史上最低となっている10年債利回りの水準になるという見方がコンセンサスとなってきました。そうなると金利差縮小によるドル売り・ユーロ買いという動きが強まる可能性もあります。

一方で、中国の景気減速懸念はドイツを中心とした欧州景気への悪影響も大きいですし、イタリア北部での感染者急増が他の欧州諸国へと広がっていく懸念もあり、その部分はユーロ売りの材料とされやすい部分です。他には3月(本日)からEUと英国の間で正式に通商協議が始まり、これは時間がかかる協議となることは必至ですが、当初は協議難航による悪材料としてポンドとユーロの上値を抑える材料となる可能性があります。

また米国が利下げに踏み切る動きとなった場合には、協調緩和という展開も考えられ、その場合にはECBはマイナス金利の深堀よりはQE拡大による債券購入額増加で対応してくる可能性が高いように思えますが、日銀同様に切れるカードが少ないだけに、米国よりも悩ましい選択をしなくてはならないでしょう。おそらく日銀は債券購入もETF購入も限界に近付いているとも思いますので、日本は動くとしたら金融政策ではなく政府による財政出動という流れになるかもしれませんし、欧州も一時ドイツでの実施思惑があった財政出動で対応する可能性もあり、財政出動となると一時的にユーロ買い要因となりそうです。

それにしても中国発の新型コロナウイルスの影響がここまで世界的に拡大するというのは想定以上でしたが、2月中旬まで現実に目を向けなかった米国株式市場参加者たちの楽観から悲観への動きが、ここからどう動いていくのか、今年第1四半期最大のヤマ場が2月下旬から3月上旬に向けてやってくることになるとは、つい半月前まではほとんどの人が予想していなかった事態です。

テクニカルにはドル円のような大きなダマシは無いため、素直に見られるかと思います。ユーロドルの場合、今週はテクニカルな観点に重きを置いた方が良さそうなので、日足チャートをご覧ください。

先週の週報でも示しましたが、昨年12月末の高値からの逆N波動による127.2%(161.8%の平方根)エクスパンションが1.0781で、先々週の安値が1.0778とほぼ一致したことで、高値も安値も当面は決まった展開です。戻しの流れとしては既に半値どころか61.8%戻しの1.1063も超えてきているため、上値の目途としては78.6%(61.8%の平方根)戻しとなる1.1147を視野に入れ始めた流れです。

一方で下値については1.09を超えてからの上昇が大きかったので1.09台前半は当面のサポートとなってくる水準です。今週は1.0950レベルをサポートに1.1125レベルをレジスタンスと、それぞれのやや内側を上下のターゲットとするレンジを見ておきます。

今週のコラム

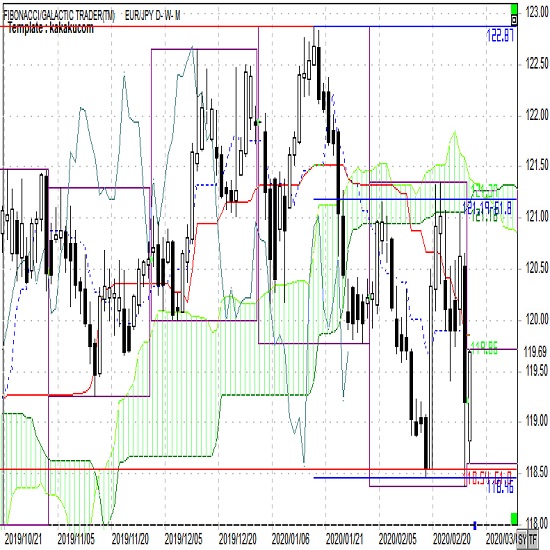

ドル円の振れで先週は円高がユーロ円に影響していますので、今週もユーロ円をテクニカルな観点から見ておきましょう。日足チャートをご覧ください。

先週までの直近の動きを見ると、2月安値からはドル円の112円台乗せとともに2月高値を更新したものの、1月高値と2月安値の61.8%戻しの水準が最近のユーロ円の戻りの限界点となっていたところに先週の下げです。

しかし、先週の下げでもユーロドルでもドル売り(ユーロ買い)となったことから安値を更新することはなく買い戻しの動きとなってきました。こうして見ると120円台半ばの売りと118円台後半の買いに挟まれる展開が今週も続きそうです。

今週の予定

今週注目される経済指標と予定はドル円週報に示してあるものと共通です。ドル円週報の「今週の予定」をご参照下さい。なお、その中でユーロの値動きに特に影響が出ると考えられる予定は以下のものです。重要な予定として注意しておきましょう。

3月2日(月)

10:45 中国2月MarkIt製造業PMI

17:50 フランス2月製造業PMI改定値

17:55 ドイツ2月製造業PMI改定値

18:00 ユーロ圏2月製造業PMI改定値

18:30 英国2月製造業PMI改定値

**:** 英・EU通商協議開始

3月3日(火)

15:45 スイス10〜12月期GDP

18:30 英国2月建設業PMI

19:00 ユーロ圏1月PPI

19:00 ユーロ圏1月失業率

3月4日(水)

10:45 中国2月MarkItサービス業PMI

17:50 フランス2月サービス業PMI改定値

17:55 ドイツ2月サービス業PMI改定値

18:00 ユーロ圏2月サービス業PMI改定値

18:30 英国2月サービス業PMI改定値

19:00 ユーロ圏1月小売売上高

3月5日(木)

26:00 英中銀総裁講演

3月6日(金)

16:00 ドイツ1月製造業新規受注

16:45 フランス1月貿易収支

22:30 米国2月雇用統計

3月8日(日)

**:** 米国夏時間に移行

前週のユーロレンジ

上記表の始値は全て東京午前9時時点のレート。

為替の高値・安値は東京午前9時〜NY午後5時のインターバンクレート。

先週の概況

2月24日(月)

ユーロドルは、週末のイタリアにおける感染者拡大のニュースを嫌気してギャップダウンしてのスタートとなりました。その後も上値は重く欧州市場序盤に1.0805レベルの安値をつけたものの、NY市場では株安・ドル安の動きからユーロドルは上昇、後場には1.0872レベルと金曜高値を上抜けた後にやや押しての引けとなりました。

2月25日(火)

ユーロドルは、東京市場では方向感がはっきりしないもみあいとなっていましたが、海外市場の株安の動きがドル円同様にユーロ円の売りも強めたことからユーロ売り。NY市場ではドル全面安の動きとなったことでユーロドルは買い戻され1.0890レベルまで水準を切り上げ高値圏での引けとなりました。

2月26日(水)

ユーロドルは欧州市場では史上最低利回りとなっている米国長期金利の動きによってドル売りが対ユーロで見受けられてのユーロ買い、値幅は大きくはないものの一時1.0909レベルの高値をつけました。株式市場が比較的落ち着いた動きとなっていたこともあってNYの引けにかけてはやや押した程度での引けとなりました。

2月27日(木)

ユーロドルもドル円と同じ動きのドル売りとなったことから、NYの昼前には1.1005レベルの高値をつけました。その後、一時的に下押しする場面も見られましたが、ダウが一日の下げ幅としては最大の下げを記録したことから引けにかけてはドル売りの動きが再開し、高値圏に近づいての引けとなりました。

2月28日(金)

ユーロドルは、欧州市場序盤まではドル円同様ドル売りの動きから一時1.1053レベルの高値をつけました。しかし、株安の動きは欧州株でも強まり、ユーロ円の売りが先行する中でユーロドルも売りへと転じ、NY前場には1.0951レベルへと反落。その後はNYの引け間際まで改めてドル売りの動きがユーロ買いとなり、再び高値圏に近づいての週末クローズとなりました。

ディスクレーマー

アセンダント社が提供する本レポートは一般に公開されている情報に基づいて記述されておりますが、その内容の正確さや完全さを保証するものではありません。また、使用されている為替レートは実際の取引レートを提示しているものでもありません。記述されている意見ならびに予想は分析時点のデータを使ったものであり、予告なしに変更する場合もあります。本レポートはあくまでも参考情報であり、アセンダント社および二次的に配信を行う会社は、為替やいかなる金融商品の売買を勧めるものではありません。取引を行う際はリスクを熟知した上、完全なる自己責任において行ってください。アセンダント社および二次的に配信を行う会社は、本レポートの利用あるいは取引により生ずるいかなる損害の責任を負うものではありません。なお、許可無く当レポートの全部もしくは一部の転送、複製、転用、検索可能システムへの保存はご遠慮ください。

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:編集人K

2024.11.22

ドル円154円台前半、本邦CPI高止まり等で一時154円割れ (11/22午前)

22日午前の東京市場でドル円は「往って来い」。

-

-

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。