今週の週間見通しと予想レンジ

先週のユーロドルは、金曜のNY市場までは1.10台後半を中心としたもみあいが続きました。欧州内の材料としては、イタリアで政局が流動的となり、不信任案提出を受けてコンテ首相が辞任、この動きを市場参加者は早期解散の回避と取っての好材料扱いしましたが、同盟の支持率が圧倒的に高い前回総選挙時とは逆転している状況では、政党としては議席増を狙い第1党を狙うのが当然といえ、どこかで総選挙という流れになるでしょう。そして、その場合には同盟は歳出拡大を掲げてくるはずですから、EUの財政規律の問題もあり、中長期的にはイタリアの政治材料はユーロ売りになってくる可能性が高いと見ています。

もうひとつの材料は英国ジョンソン首相の欧州歴訪ですが、その中でもドイツメルケル首相との会談に先立ち、メルケル首相がバックストップ条項見直しにも繋がりそうな発言をしたこと、そして会談後にジョンソン首相が同様の発言をしたことが、今後どのように展開していくのか気になります。これまで、2年かかって何も決まってこなかったことや、現時点での期限が10月末であることを考えると、果たしてそれまでに何らかの動きがあると見るよりは、合意無き離脱を迎えるリスクのほうが高そうです。

というのも、週末にジョンソン首相が、合意無き離脱となった場合には英国はEUからの離脱清算にあたっての390億ポンドは支払う義務がなく、そうすればその分を国内の農家支援等に充てられると発言していることもあるからです。こちらの最新の発言から考えると、結局は上記のバックストップ条項はこれまでEUが述べてきた通りで交渉の余地が無く、そうであるならば英国側は合意無しもやむを得ないという流れの中での発言にも思えます。

ただ、当然EU側はこの英国の見方には反発していて、既にまとまったはずの別の条項もまた新たな問題となりそうで、このままではもはや合意無き離脱になるしかない、という印象です。10月末まで残された時間は2か月しかありせんので、今後このテーマはポンド売り、ユーロ売りとなってくる可能性を考えておく必要があるでしょう。

そして、先週はこうした欧州内の材料もパウエルFRB議長の講演さえも吹き飛ばすような米中貿易摩擦一段の激化で週末を迎えました。双方が報復関税に出たことで、このまま行くと年後半の景気減速は間違いなく現実のものとなってきますが、大きな流れとしてはドル売りが出やすいものの、リスクオフでの円買いがユーロ円ではユーロ売りとなり、ユーロドル自体はこれまで同様にもみあい、そして欧州材料からやや上値が重たくなりそう、という見方でよいと思います。

今週は、欧州からも連日のように経済指標が出てきますが、それぞれ一時的に振れをしょうじさせることはあってもトレンドを形成するほどのインパクトがあるものはないでしょうから、それほど神経質になることは無いと考えています。方向感もはっきりしていませんので、チャートを見てみましょう。

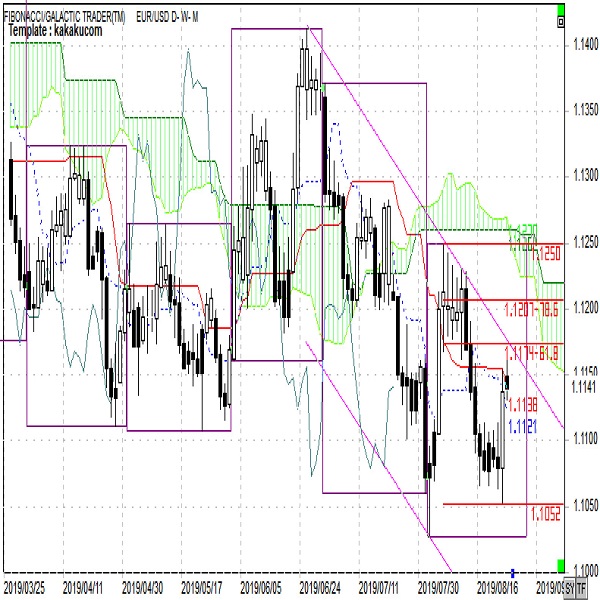

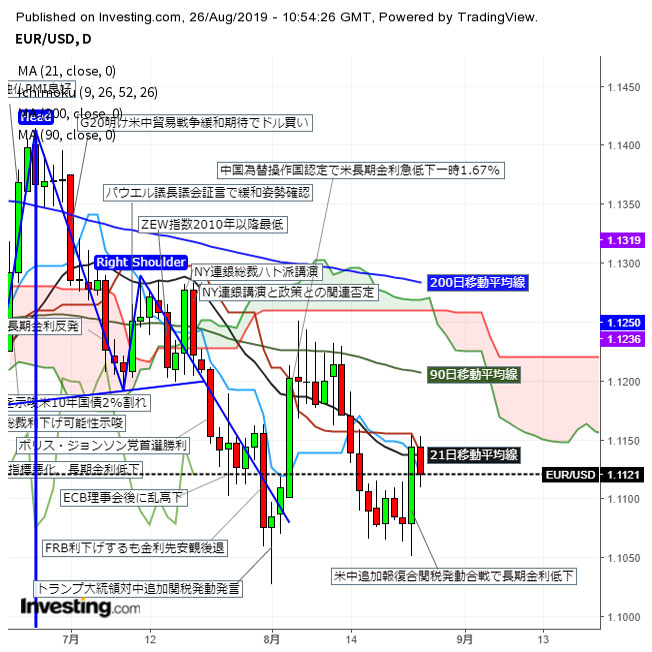

ユーロドル日足

テクニカルには依然として6月高値からのレジスタンスラインがよく効いていますが、金曜から今朝にかけてのドル売りの動きによるユーロ買い戻しで、まさにこのレジスタンスライン上に戻ってきました。8月高値と先週安値との61.8%戻しも1.1174となっていますので、目先はいったん留まりやすい水準でもあります。ただ、多少の誤差のある上抜けもありますので、78,6%(61.8%の平方根)戻しとなる1.1207、つまり1.12の大台水準までは上値の余地は考えておいてよいでしょう。

いっぽう、下値は金曜のようなリスクオフの動きが再開するとユーロ円の売りがユーロドルの水準を下げることとなりますので、その場合には先週安値圏水準まで下押しする可能性を見ておく必要があり、1.10台半ばから後半が目途となります。

今週のユーロドルは、1.1060レベルをサポートに1.1200レベルをレジスタンスと、方向感は出にくいものの、上値の重たい流れに回帰する動きをメインシナリオとしてあげておきます。

今週のコラム

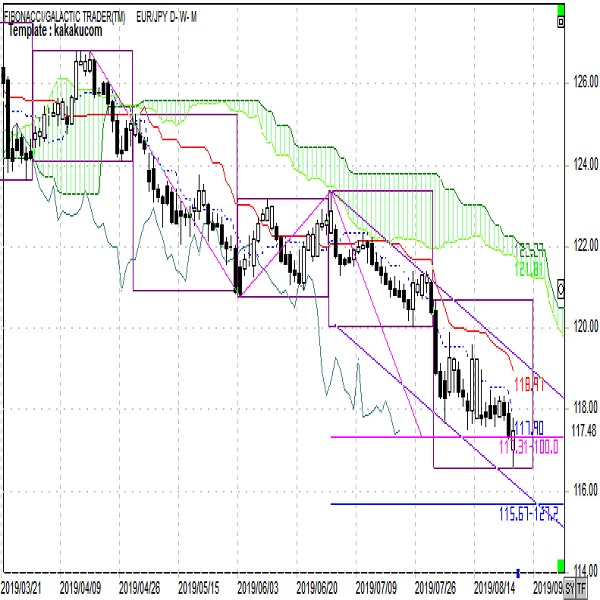

ユーロ円の動きに注意すべき旨を書いていますので、今週はユーロ円の日足チャートを見ます。

ユーロ円日足

ユーロ円は7月高値を起点とした下降チャンネル(紫の平行線)の中での推移を続けていると考えられますが、米中貿易摩擦激化による米国株売りがすぐには収まるとは思えず、更なるリスクオフの動きを常に考えておく必要があります。

既に4月高値からの逆N波動による100%エクスパンション(ピンクのターゲット)は金曜に達成し、本日は更に下押しする動きの後買い戻しが目立っています。しかし、円買いの動きが強まる際には次のターゲットとなる127.2%(161.8%の平方根)エクスパンションとなる115.67(青のターゲット)を視野に入れてきます。今週中にも116円割れはあり得るという見方でいたほうがよさそうに思えます。

今週の予定

今週注目される経済指標と予定はドル円週報に示してあるものと共通です。ドル円週報の「今週の予定」をご参照下さい。なお、その中でユーロの値動きに特に影響が出ると考えられる予定は以下のものです。重要な予定として注意しておきましょう。

8月26日(月)

**:** LDN市場休場

17:00 ドイツ8月ifo企業景況感

22:45 英中銀総裁講演

8月27日(火)

15:00 ドイツ4〜6月期GDP改定値

15:45 フランス8月消費者信頼感

21:00 デギンドスECB副総裁講演

8月28日(水)

15:00 ドイツ9月GFK消費者信頼感

8月29日(木)

15:45 フランス4〜6月期GDP改定値

16:55 ドイツ失業率

18:00 ユーロ圏8月消費者信頼感確報値

8月30日(金)

08:01 英国8月GFK消費者信頼感

15:00 ドイツ7月小売売上高

15:45 フランス8月CPI速報値

15:45 フランス7月PPI

18:00 ユーロ圏8月CPI速報値

18:00 ユーロ圏7月失業率

9月1日(日)

**:** ドイツ地方選

前週のユーロレンジ

(注)上記表の始値は全て東京午前9時時点のレート。

為替の高値・安値は東京午前9時?NY午後5時のインターバンクレート。

先週の概況

8月19日(月)

ユーロドルは、欧州市場に入り英紙に政府が作成した合意無きブレグジットにより想定される混乱が掲載され、それに反応したユーロポンドの買いがユーロを全般に底堅くしました。ただ、その動きも長くは続かず、NYの引けにかけては1.1076レベルをつけての安値引け。ただ値幅は狭く、どちらかというと上値の重さを残しての引けとなりました。

8月20日(火)

ユーロドルは上値の重たい展開が続き欧州市場ではブレグジットとイタリア政局を材料にじり安、NY市場の朝方には1.1065レベルの安値を付けました。しかし、メルケル独首相がバックストップの解決について検討、コンテ伊首相の辞任とそれぞれがユーロ買い材料となり、1.11台を回復しての引けとなりました。

8月21日(水)

ユーロドルは、ブレグジットに関してジョンソン英首相とメルケル独首相との会談が注目材料でした。前日のメルケル首相の発言も会談後のジョンソン首相の発言もバックストップ条項に何らかの見直しが入る可能性を感じさせるものの、EU側の公式見解はいまだ変わらずで、しばらくは経過を見ていく必要があるというのが市場参加者の判断のようでした。その後もほとんどもみあいとなっていましたが、引けにかけはドル買いの動きからユーロ売りが出ての引けとなりました。

8月22日(木)

ユーロドルは欧州市場序盤の経済指標に反応して買いが入ったものの、すぐに元の水準へと下押し。しかし最近の安値圏もトライしきれず、金曜のパウエルFRB議長の講演待ちの状況でもみあいのまま引けました。

8月23日(金)

ユーロドルは、欧州内の材料もあるものの金曜はほぼドル円と同様のドルの動きとなりました。NY市場まではユーロじり安となり、その後の米中間の貿易摩擦激化を受けた急速なドル安の流れに追随しユーロドルも1.1153レベルまで上昇し高値圏での引けとなりました。

ディスクレーマー

アセンダント社が提供する本レポートは一般に公開されている情報に基づいて記述されておりますが、その内容の正確さや完全さを保証するものではありません。また、使用されている為替レートは実際の取引レートを提示しているものでもありません。記述されている意見ならびに予想は分析時点のデータを使ったものであり、予告なしに変更する場合もあります。本レポートはあくまでも参考情報であり、アセンダント社および二次的に配信を行う会社は、為替やいかなる金融商品の売買を勧めるものではありません。取引を行う際はリスクを熟知した上、完全なる自己責任において行ってください。アセンダント社および二次的に配信を行う会社は、本レポートの利用あるいは取引により生ずるいかなる損害の責任を負うものではありません。なお、許可無く当レポートの全部もしくは一部の転送、複製、転用、検索可能システムへの保存はご遠慮ください。

オーダー/ポジション状況

関連記事

-

南アフリカランド(ZAR)の記事

Edited by:照葉 栗太

2024.11.23

南アランド円週報:『約1カ月ぶり安値を更新するなど上値の重い展開が継続中』(11/23朝)

南アランドの対円相場は、11/7に記録した約4ヵ月ぶり高値8.86円をトップに反落に転じると、今週前半にかけて、一時8.44円まで下落しました。

-

トルコリラ(TRY)の記事

Edited by:照葉 栗太

2024.11.23

トルコリラ円週報:『トルコ中銀は政策金利の据え置きを決定。一巡後の反発に期待』(11/23朝)

トルコリラの対円相場は、9/16に記録した史上最安値4.10円をボトムに切り返すと、11/15にかけて、約3カ月半ぶり高値4.56円(8/1以来の高値圏)まで上昇しました。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.23

来週の為替相場見通し『トランプトレードと円キャリーの組み合わせがドル円を下支え』(11/23朝)

ドル円は、今週前半にかけて、一時153.28まで急落する場面が見られましたが、週末にかけては一転154円台後半へと持ち直す動きとなりました。

-

-

ユーロ(EUR)の記事

Edited by:橋本 光正

2019.08.23

欧州中央銀行(ECB)金融政策議事録(2019年7月24日・25日開催分)

昨日(22日)、ECB金融政策(7月24日・25日開催分)の議事要旨が公表されました。

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。