今週の週間見通しと予想レンジ

先週のユーロドルは、週初こそ底堅く一時はストップオーダーが理由とはいえ先週高値を上抜ける動きも見せました。しかし、ここで売りポジションが減ったこともあったかと思います、その後のブレグジット協議の進展がないことやイタリアが財政規律を無視した予算案を提出した余波から、ユーロは大きく値を崩し金曜には1.14台前半へと週初から200pips近い下げを見ることとなりました。

しかし、ブレグジットの交渉で最大の問題となっている北アイルランドとアイルランド間の関税問題について、これまで議論の余地が無いと突っぱねていたメイ首相が譲歩する姿勢を見せたこと、またイタリア政府が予算案について財政緊縮を考えGDP比2.1%へと減らした予算案を考えていること等、2つのネガティブな材料に対して和らぐ材料が出ての週末となりました。これは先週開催されたEU首脳会議における成果が表れたと言えますが、具体的には今後のことでもあり、ユーロ買いに転じるとまではいかないと考えられます。

また米国からは財務省の為替報告書が議会に提出され、欧州ではドイツとスイスが監視リストに含まれています。監視リスト入りの要件としては(1)対米貿易黒字、(2)一定以上の経常黒字、(3)一定額以上の為替介入継続と3つがあり、スイスは介入で引っかかっているため米国としてはあまり気にしていない様子ですが、ドイツに関しては米国から見て中国、日本に次ぐ貿易黒字国ということで、今後の米欧通商交渉においてある程度の圧力をかけられることは間違いありません。

個人的には中間選挙前は対日の圧力を先行させ米欧間はそのあとと見ていますので、今週のところはブレグジット協議が本当に前進しているのかどうか、イタリアの修正予算が発言通りに2.1%まで抑えられるかどうか、ここ数週間のテーマが続きやすいと言えます。またバイエルン州議会の結果は中期的なテーマとしてメルケル首相の政局に悪影響が出やすいと言えますし、イタリアの格付け引き下げも今のところ影響は無いものの、イタリアから今後出てくる材料によっては悪材料とされるでしょう。いずれにしても、材料的には欧州内にはユーロを買う材料がなかなか見当たりません。

今週は欧州主要国のPMI速報値、ECB理事会とドラギ総裁の会見、この2つが大きな材料と言えますが、PMIにしてもドラギ総裁の会見にしてもユーロ売り材料により反応しやすい地合いにあると考えられます。また先週のコラムで示しましたが、ドイツ株価指数DAXが長期チャートで一段安となりやすいチャートパターンを示していることから、ダウなど影響力が大きい株価指数が下げる動きとなる際にも注意が必要です。

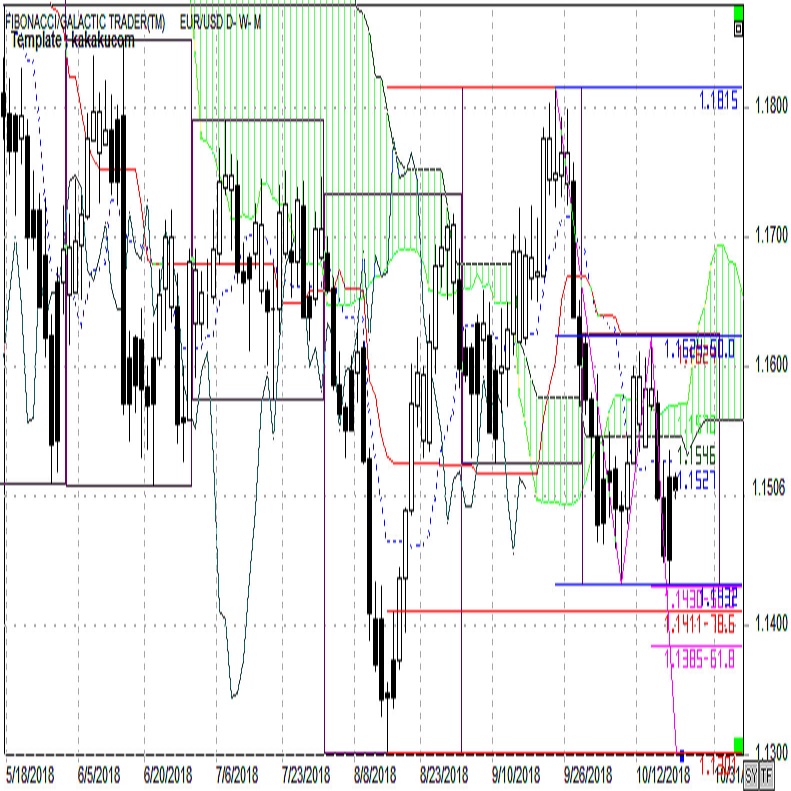

テクニカルな面から日足チャートを見てみましょう。

ユーロドル日足

この日足チャートは、ローソク足の足型をそのままに陰陽の着色のみを平均足と同様とすることで、短期的な方向性(白=上昇、黒=下降)を見やすくした独自チャートとなっています。また、一目均衡表を併せて表示することで上下のチャートポイントもわかりやすく示しました。

最近の動きはテクニカルにはきれいな値動きとなっていて、先週の高値は9月高値と10月安値の半値戻し1.1624とほぼ同値、その後の下げも1.1432で安値を付けダブルボトムパターンでの反発となりました。先週高値の1.16台がストップをつけたことによるダマシの高値となった可能性が高いため、現在は先週高値をベースに戻りと一段の押しが入るかどうかを考えることとなります。

まず上値に関しては先週高値と安値に対する半値戻しが1.1549、61.8%戻しは1.1581です(それぞれ緑のターゲット)。1.15台後半が戻り高値となりやすい水準となりました。次に下値に関しては、最初のターゲットは10月安値圏となっている1.1432、そして8月安値と9月高値の78.6%(61.8%の平方根)押しとなる1.1411(赤のターゲット)、さらに9月高値を起点に10月最初の安値と先週高値を3点とする逆N波動をベースにした61.8%エクスパンションの1.1385(ピンクのターゲット)です。下値は1.14水準が目途となります。

今週は欧州内の悪材料に対して解決に向けての好材料もある中、引き続き戻り売りが出やすい地合いにあると考え、1.1400レベルをサポートに1.1580レベルをレジスタンスとする1週間を見ておこうと思います。

今週のコラム

最近では上値の重たい株式市場を見てドル円が上値の重たい展開となる中で、ユーロドルは欧州の悪材料から売りが強まり、結果としてユーロ円は一時128円台前半まで水準を下げる動きを見せました。9月高値の133.13レベルが当面ユーロ円の高値として意識され、現状では下値を探りやすい流れにあると言えます。

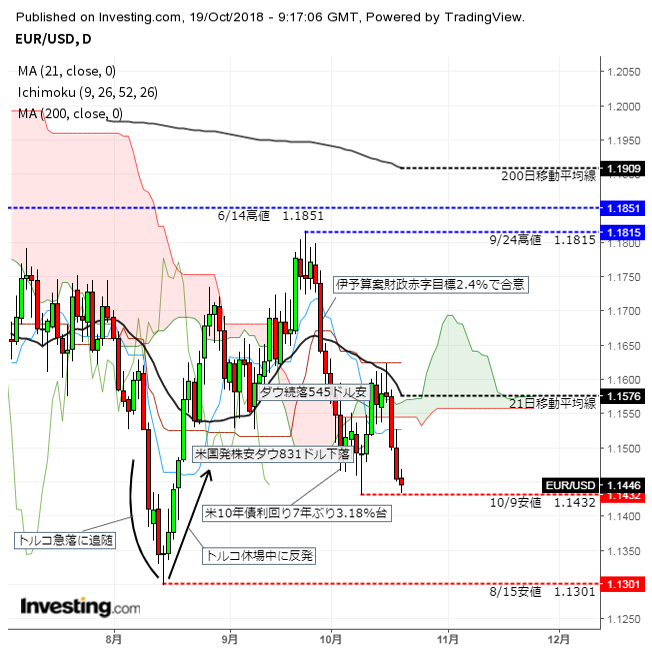

今週はユーロ円の日足チャートを見てみましょう。

9月高値圏からピンクの下降チャンネルの中での推移を続けていることがわかり、現状ではこの下降チャンネルの上端をトライしているものの、ドル円(週報参照)やユーロドルを取り囲む環境を考えると、ユーロ円は戻り売りで臨む流れが順当と思われます。現在の129円台半ばを戻り高値としやすく、次の下値のめどとして9月安値の127.87レベルが視野に入ってきました。この水準は8月安値と9月高値の61.8%押しにあたる128.05とも近く128円水準を次のターゲットとしやすいと見ています。

今週の予定

今週注目される経済指標と予定はドル円週報に示してあるものと共通です。ドル円週報の「今週の予定」をご参照下さい。なお、その中でユーロの値動きに特に影響が出ると考えられる予定は以下のものです。重要な予定として注意しておきましょう。

10月22日(月)

特になし

10月23日(火)

15:00 ドイツ9月PPI

23:00 ユーロ圏10月消費者信頼感速報値

24:20 英中銀総裁講演

10月24日(水)

15:45 フランス10月企業景況感

16:15 フランス10月製造業・サービス業PMI速報値

16:30 ドイツ10月製造業・サービス業PMI速報値

17:00 ユーロ圏10月製造業・サービス業PMI速報値

27:00 ベージュブック

10月25日(木)

15:00 ドイツ11月GFK消費者信頼感

17:00 ドイツ10月ifo企業景況感

17:00 ノルウェー中銀政策金利発表

20:00 トルコ中銀政策金利発表

20:45 ECB理事会

21:30 ドラギECB総裁会見

10月26日(金)

15:45 フランス10月消費者信頼感

15:45 フランス9月PPI

21:30 米国7〜9月期GDP速報値

23:00 ドラギECB総裁講演

10月28日(日)

**:** 欧州・英国冬時間に移行

前週のユーロレンジ

上記表の始値は全て東京午前9時時点のレート。為替の高値・安値は東京午前9時〜NY午後5時のインターバンクレート。

前週のユーロ

10月15日(月)

ユーロドルはドイツバイエルン州議会選の結果に警戒感が広がり東京市場は様子見となりましたが、欧州市場に入ると選挙結果は全く影響を与えず、さらにドル円同様にドル買いの動きが優ったことでNY市場の朝方には1.16台乗せとなりました。しかしこれまで同様1.16台ではユーロ売りオーダーも残っていた様子で、1.15台後半へとやや押しての引けとなりました。

10月16日(火)

ユーロドルは1.15台後半を中心として方向感のはっきりしない展開が続きました。NY時間に先週金曜の高値を超えたことからストップオーダーを巻き込んで一時1.1622レベルの高値をつけましたが、買いの動きも続かず引けにかけては再びもみあい水準へ押しての引けとなりました。

10月17日(水)

ユーロドルは前日に1.16台乗せトライを失敗したこともあって朝方から上値の重たい展開となっていましたが、欧州市場に入りブレグジット協議が進展しない懸念からポンドとともにユーロ売りの流れとなり、さらにイタリアから予算案に対してネガティブな見通しも出たことが重なりNY市場は続落、引けにかけては一時1.15を割り込みそのまま安値圏で引けました。

10月18日(木)

ユーロドルはEU首脳会議が開催される中で前日からの下げの流れを続けていましたが、ブレグジットに関して具体的には何も決まっていないものの、協議期間を延長する方向話が出て、メイ首相も進展があったと発言しました。この発言には反応は見られず、イタリア予算案はイタリア側が修正の意思を見せないことからNY市場ではユーロ売りが目立っての引けとなりました。

10月19日(金)

ユーロドルは、欧州市場までは動きが見られませんでしたが、イタリアの予算案をめぐる懸念から欧州市場序盤に一時1.1435レベルの安値をつけました。その後は週末を前にした買い戻しが見られる中、英国メイ首相がアイルランドの国境問題で譲歩姿勢を見せたこと、またイタリア政府が予算案を見直すことに言及したことも重なり、NYの引けに向け前日高値圏まで買い戻される動きとなりました。

ディスクレーマー

アセンダント社が提供する本レポートは一般に公開されている情報に基づいて記述されておりますが、その内容の正確さや完全さを保証するものではありません。また、使用されている為替レートは実際の取引レートを提示しているものでもありません。記述されている意見ならびに予想は分析時点のデータを使ったものであり、予告なしに変更する場合もあります。本レポートはあくまでも参考情報であり、アセンダント社および二次的に配信を行う会社は、為替やいかなる金融商品の売買を勧めるものではありません。取引を行う際はリスクを熟知した上、完全なる自己責任において行ってください。アセンダント社および二次的に配信を行う会社は、本レポートの利用あるいは取引により生ずるいかなる損害の責任を負うものではありません。なお、許可無く当レポートの全部もしくは一部の転送、複製、転用、検索可能システムへの保存はご遠慮ください。

オーダー/ポジション状況

- キーワード:

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:編集人K

2024.11.22

ドル円154円台前半、本邦CPI高止まり等で一時154円割れ (11/22午前)

22日午前の東京市場でドル円は「往って来い」。

-

-

ユーロ(EUR)の記事

Edited by:編集人K

2018.10.19

ユーロドル東京時間横ばいの後下値攻め(10/19夕)

19日の東京市場でユーロドルは1.14台半ばの安値圏で横ばい推移しました。

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。