今週の週間見通しと予想レンジ

先週のユーロドルは、ドル円と同様にNYダウの急落がドル売りを招き、それがユーロ高の動きに繋がるという展開が金曜東京市場まで続きました。様子が変わったのが金曜の欧州市場序盤からで、東京でつけた週間高値1.1610レベルを高値に反転下落の動きとなりました。ユーロの場合、ドル安を主要トレンドとしながらもユーロ圏特有の売り材料もあるため、一方的なユーロ高は見込みにくい流れとなっています。

金曜に出てきた材料ですが、もっとも古くて長い材料としてはブレグジット協議の進展があります。これまでは、進展が見られないながらも10月中には何らかの進展を期待できるという勝手な思惑が広がっていましたが、その楽観的な見方をシュリンクさせる発言がEU側の当事者でもあるアイルランドから出ました。

何も進んでいないと。このことは英国にとって現時点で最重要案件であるアイルランドと北アイルランド間の関税処理についての議論が進んでいないことを示し、実際に週末に行われた英国とEUとの協議においても何ら進展が無かった様子です。

先週のコラムに書いたユーロポンドの見通しはやや早かった感はあるものの、引き続き英国とポンドの状況がユーロの動きに影響を与えることは間違いありません。

また金曜に出たエッティンガー欧州委員の発言にユーロ高をけん制する発言がありましたが、これもユーロ高を止めることとなりました。しかし、現在のユーロの水準(おおよそ1.15)は年初の1.25台から比べれば十分に低い水準ですし、6月以降のもみあいの水準から見ても高いとは言えません。それよりも1.13台でのトランプ大統領によるユーロ安誘導に対する批判のほうが要注意で、同委員の発言は説得力にも欠けあまり重視する必要も無いと考えています。

またユンケル欧州委員長がイタリアの予算案について改めて懸念を表明しましたが、当然とはいえEU高官からも畳みかけるように予算案修正を要求する発言が出ています。本日15日が期限のため、EUの本日24時まで(日本時間明日午前7時まで)は、土壇場での動きがあるかもしれませんので注意が必要です。IMFもイタリアの方針を非難していますが、少なくともこちらはイタリアが予算案を変えなければユーロ売り材料です。

そして、昨日ドイツのバイエルン州議会選挙で投開票がありましたが、メルケル首相率いるCDUと同じ流れを組むCSU(キリスト教系政党のうちバイエルン州のみCSU、ほかの州は全てCDU)が歴史的な大敗を喫したというヘッドラインが出ています。国政選挙同様に極右が議席を獲得する等、メルケル政権にとっては今後ますますやりにくくなる結果となり、これもユーロ安要因となりやすいニュースです。

こうして見ると、米国株の動きによるドル売りが波及してのユーロ高以外に、ユーロを買う材料が見当たりませんので、素直に上がったところを売りと材料的には考えたいところではあるものの、週末のムニューシン財務長官が日米通所協議で為替条項を盛り込むとの発言をしていますので、これは米欧間の今後の通商協議でもテーマになる可能性を考えなくてはなりません。ドル円の週報でも書いた通り、現在のドルは実効レートではかなり高い水準にあり、ユーロの寄与度が高いことを考えると、ドル安・ユーロ高の可能性も考えなくてはなりません。

いろいろな要素があって、結局のところはユーロは8月の安値圏を除いた5月下旬以降のレンジ(1.14台後半〜1.18台前半)を抜けるほどの材料が見当たらないというのが正直なところではないかと思います。

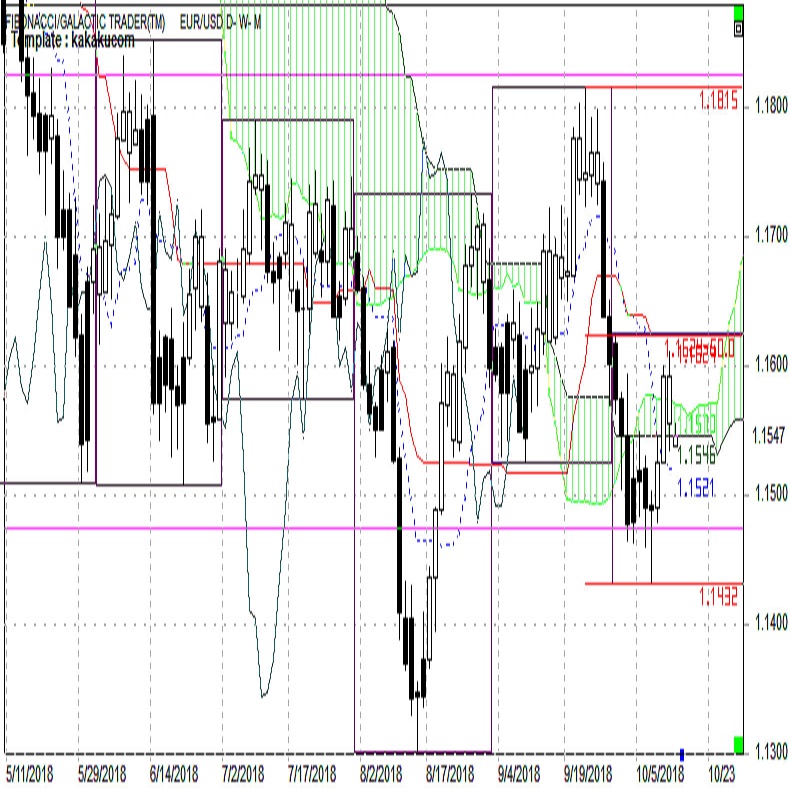

テクニカルな面から日足チャートをご覧ください。

(日足チャートは、ローソク足の足型をそのままに陰陽の着色のみを平均足と同様とすることで、短期的な方向性(白=上昇、黒=下降)を見やすくした独自チャートとなっています。また、一目均衡表を併せて表示することで上下のチャートポイントもわかりやすく示しました。)

5月下旬以降を示してありますが、参考までにピンクの水平線を1.1475と1.1825に引きました。1.14台後半と1.18台前半というざっくりとした目安です。

また9月高値と10月安値の半値を赤のターゲットで示しましたが、1.1624となっていて現状の戻り高値のターゲットと見ることが可能です。また安値はこれまでも1.15の大台が繰り返しサポートとなったことを考えると、1.15割れでは買いたい向きが残っていると言えそうです。

テクニカルな観点で、今週は1.1475レベルをサポートに1.1625レベルをレジスタンスとする1週間を見ておこうと思います。

今週のコラム

以前、ドイツの株価指数DAXを取り上げたことがありますが、日米の株価上昇にも関わらず、高値を切り下げる展開が続いていて、状況次第では年初来安値をも割り込みそうなチャートとなっていることを見ましたが、先週のNYダウの急落の余波で年初来安値を割り込むこととなりました、

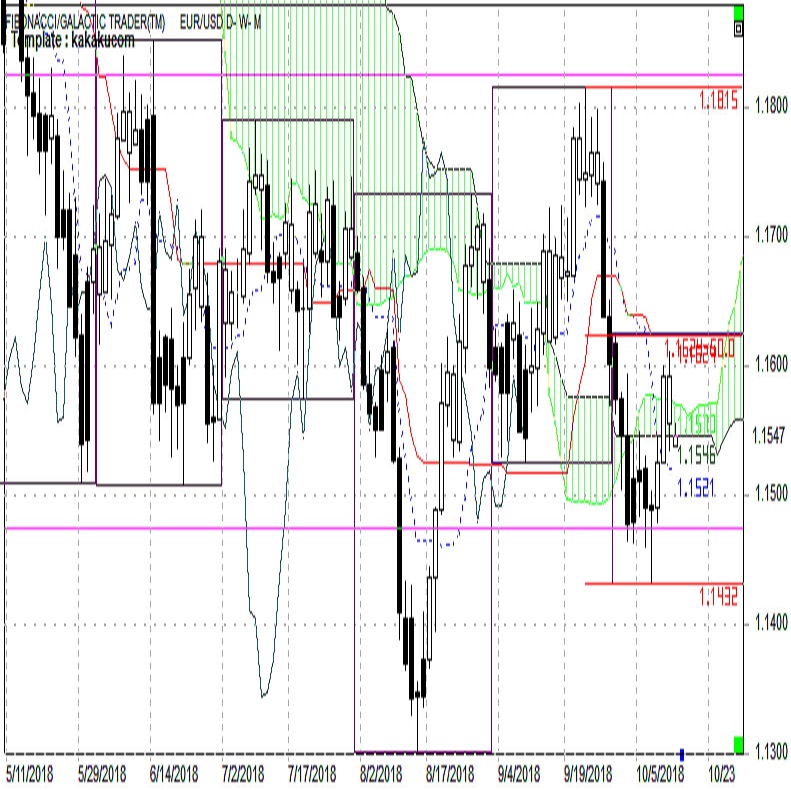

今一度、週足チャートをご覧ください。

ヘッド&ショルダーを完成し、ピンクの水平線で示したネックラインを割り込んできていることが明確なチャートです。これは2016年安値と2018年高値の半値押し11148.09をターゲットとしているチャートにしか見えません。

ドイツの政局も含めて、DAXが世界の株価指数における弱気のリーダーとなる可能性を意識してもよいかもしれないと思わせる危険なチャートパターンと言えます。

今週の予定

今週注目される経済指標と予定はドル円週報に示してあるものと共通です。ドル円週報の「今週の予定」をご参照下さい。なお、その中でユーロの値動きに特に影響が出ると考えられる予定は以下のものです。重要な予定として注意しておきましょう。

10月15日(月)

08:01 英国10月ライトムーブ住宅価格

10月16日(火)

15:00 ドイツ8月輸入物価指数

17:30 英国9月失業率

18:00 ユーロ圏8月貿易収支

18:00 ドイツ10月ZEW景況感

10月17日(水)

17:30 英国9月CPI・PPI

18:00 ユーロ圏9月CPI改定値

25:30 ドイツ連銀総裁講演

10月18日(木)

15:00 ドイツ9月PPI

17:00 オーストリア中銀総裁講演

17:30 英国9月小売売上高

**:** EU首脳会議(-19日)

10月19日(金)

24:30 英中銀総裁講演

前週のユーロレンジ

上記表の始値は全て東京午前9時時点のレート。

為替の高値・安値は東京午前9時〜NY午後5時のインターバンクレート。

前週のユーロ

10月8日(月)

週明けの月曜は東京、NY市場が休場でアジア市場では小動きとなっていたものの、中国市場で株が大幅安となったことからリスクオフが先行しました。欧州市場に入ると先週からのイタリア予算案に対する懸念でユーロが、対ドル、対円で売り強まり、NY市場ではダウが大幅安となり前日安値を割り込むとユーロ円での売りがユーロの上値を抑える要因となり、引けにかけてはユーロ円とともにやや戻して引けました。

10月9日(火)

ユーロドルは、東京市場は全く動かず欧州市場に入ってから改めてイタリアの予算、ブレグジット等の継続案件での懸念からユーロ売りが入り、前日安値を下回るとストップオーダーも巻き込み1ながら.1432レベルの安値をつけました。NY市場ではドル売りの動きからユーロは買い戻されての行って来い、1.1503レベルと日中高値を更新後に、NY後場はやや押しての引けとなりました。

10月10日(水)

ユーロドルは、東京前場は前日の海外市場の流れを継続して買いが先行、後場はその調整で売り直しと大台1.15を挟んだ方向感の無い流れがNY市場まで続きました。NY市場ではNYダウ急落の動きからドル売りとなりユーロは買われましたが、リスクオフによるユーロ円での下げがユーロの買い戻しを弱いものとし、1.15台半ばでは上値が重たい流れで引けました。

10月11日(木)

ユーロドルは、火曜以降のユーロ高の流れがトレンドといった値動きを続け、ドル安の動きもユーロ高を後押ししました。東京前場から押しを挟みながらも一貫してユーロ高の動きとなり、NYの朝方には1.1599レベルまで上伸し。その後も押しを挟みながらユーロ高トレンドを継続、ほぼ高値引けで一日を終えました。

10月12日(金)

ユーロドルは、東京市場こそ動意薄の状態でしたが、欧州市場に入ってからはブレグジットに関してアイルランドから進展が無いとの発言が出たこと、また、欧州委員のひとりがユーロ高けん制発言を行うなどユーロ売りの材料が目立ち、NY前場まで下げ続ける展開となりました。引けにかけてはやや戻す動きも見られましたが、週末のブレグジット協議も懸念され上値の重たいままでの週末クローズとなりました。

ディスクレーマー

アセンダント社が提供する本レポートは一般に公開されている情報に基づいて記述されておりますが、その内容の正確さや完全さを保証するものではありません。また、使用されている為替レートは実際の取引レートを提示しているものでもありません。記述されている意見ならびに予想は分析時点のデータを使ったものであり、予告なしに変更する場合もあります。本レポートはあくまでも参考情報であり、アセンダント社および二次的に配信を行う会社は、為替やいかなる金融商品の売買を勧めるものではありません。取引を行う際はリスクを熟知した上、完全なる自己責任において行ってください。アセンダント社および二次的に配信を行う会社は、本レポートの利用あるいは取引により生ずるいかなる損害の責任を負うものではありません。なお、許可無く当レポートの全部もしくは一部の転送、複製、転用、検索可能システムへの保存はご遠慮ください。

オーダー/ポジション状況

- キーワード:

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:編集人K

2024.11.22

ドル円154円台前半、本邦CPI高止まり等で一時154円割れ (11/22午前)

22日午前の東京市場でドル円は「往って来い」。

-

ユーロ(EUR)の記事

Edited by:編集人K

2018.10.15

ユーロドル 横ばい後小幅反発(10/15夕)

週明けの東京市場でユーロドルは1.15台半ばで横ばい推移。夕刻欧州勢参入後にやや買いが強まり東京時間18:00現在は1.1570-75レベルでの取引です。

-

ユーロ(EUR)の記事

Edited by:編集人K

2018.10.12

ユーロドル 21日線に接近するも反落の兆し(10/12夕)

12日の東京市場でユーロドルはじり高推移。昨日一昨日と続いた米国株式市場を震源とする株式の暴落からのドルの軟調地合いが続いています。

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。