今週の週間見通しと予想レンジ

先週のユーロドルはイタリア政局に振り回される展開となりました。最初のコンテ首相を軸とした組閣が失敗、大統領が元IMF高官に組閣を要請したものの不発に終わり、あらためてコンテ首相を軸に反EUの立場を取らない経済相を組閣リストに加え、5つ星と同盟による連立政権がスタートとなりました。

先週のユーロ週報では「コンテ氏の(当初の)断念イコール連立政権樹立失敗という見方で本当に良いのかは正直なところわかりません」と書きましたが、今回の混乱でイタリア大統領が象徴以上の権限を有していることがわかりましたし、その場合には官僚による暫定政権という可能性もあることがわかりました。

日本と米国の政治以外はなかなかわかりにくいことが多いのですが、昨年から続く欧州主要国の選挙の締めとしてイタリアの選挙があったことで、だいたい理解できたような気がします。米国のような2大政党や日本のように1党が強いといったケースではわかりやすいのですが、ドイツやイタリアのように強い政党が無い状況だと今回のようにドイツで5か月強、イタリアで3か月弱の政治空白期間を生み出し、その場合には再選挙の流れという仕組みでしたが、最期は国民の過半数の意見が通る形となったことは後の遺恨とならず良かったと思います。

さて、これでイタリアについては連立政権による実際の運営が始まりお手並み拝見という流れですが、今回の混乱では米国債とイタリア国債の10年債利回りが逆転するところまでイタリア国債が売られるという事態につながりました。ECBとしては9月末で債券購入を停止し緩和縮小へと向かうという方向がメインシナリオとなっているはずですが、今後のイタリア連立政権の財政拡大政策によって再びイタリア国債に売りが集まるといったことも年後半に起きる可能性は考えておく必要もありそうです。連立政権発足後がイタリアにとってもECBにとっても正念場ですから、今後のECB理事会の見方に変化が出て来るかも注意です。

さて今週ですが、材料的には主要国PMI確報値、ユーロ圏GDP確報値、そして講演とそれぞれは影響が出たとしても方向性を変えるほどではありません。またポジション的にはここに至るまでのユーロ安でユーロ買いのポジションは減ってきてはいるものの29日段階で9万枚超の買いと、この数字はだいたい昨年後半の平均よりもやや多い買い持ちと言えます。いまだ買いは残っているもののベースの買い(枚数的には6万枚程度か)から考えるとだいぶ落ちたことで、どちらにも動きやすい状態となってきたと言えます。

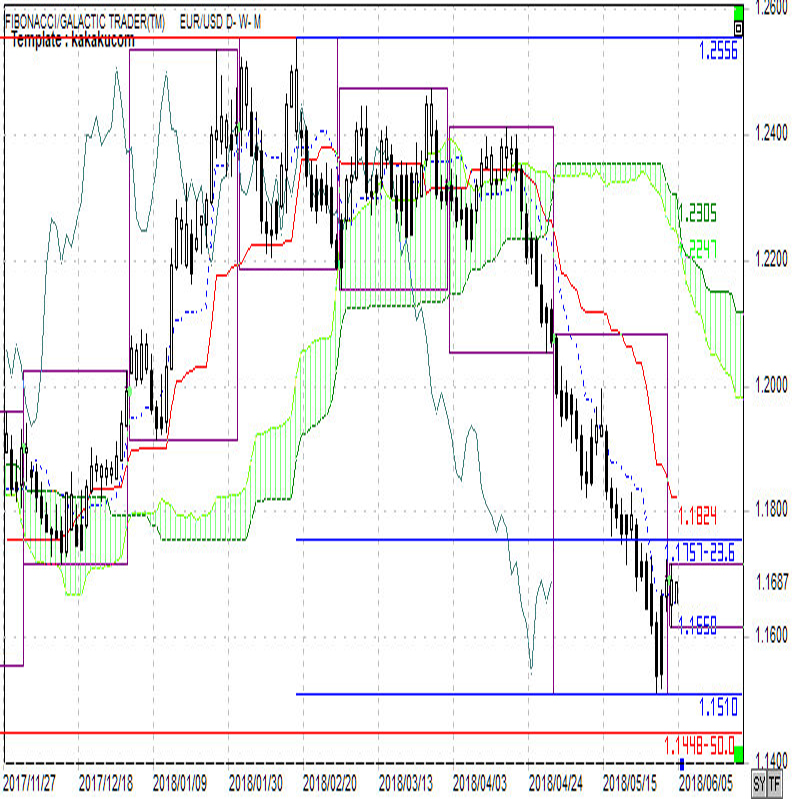

日足チャートも見てみましょう。

*日足チャートは、ローソク足の足型をそのままに陰陽の着色のみを平均足と同様とすることで、短期的な方向性(白=上昇、黒=下降)を見やすくした独自チャートとなっています。また、一目均衡表を併せて表示することで上下のチャートポイントもわかりやすく示しました。

テクニカルには、1月中旬から4月下旬までのもみあいを下抜けた「ゲロを吐くラクダ」状態はいったん終わり、5月29日に短期的には安値を見たと考えて良さそうです。値幅観測的には、2017年安値1.0341と2018年高値1.2555の半値押しが1.1448で、先週安値が1.1510とかなり近い水準にまで押したこともある程度達成感が出たと考えてよいでしょう。ただ、ここに至るまでの下げが戻しらしい戻しも無かったことから、買い戻しの局面では着実に売りが出て来ることも予想できます。

ターゲットとしては、年初来高値と先週安値の23.6%戻し(青のターゲット)が1.1757となりますので、中期的なユーロ安トレンドが底を打ったとまでは言えないチャートから判断するには短期的にはこの程度が戻しの限界点となりそうです。またサポートサイドは短期的な安値をつけた後ということで1.15台半ばが下げ止まりやすい水準でしょうか。今週は1.1550レベルをサポートに、1.1750レベルをレジスタンスとします。

今週のコラム

今週はユーロスイスです。今回のユーロの下げとイタリア政局の混乱はユーロスイスでも大きくユーロ安に動く結果となりました。一般的にリスクオンでは高金利通貨が買われやすく、リスクオフでは低金利通貨が買われやすい傾向がありますが、世界でも最も低金利なのはスイスです。スイスは政策金利が−1.25%と日本や欧州に比べても圧倒的なマイナス金利となっています。

ユーロスイスの買いは、このマイナスどうしの金利差でスワップ金利は受け取りとなること、また2015年のスイスフランショック前の水準を目指していたこともあって今年に入ってからも4月までは買いが続き、一時1.2005(4月20日)とスイスフランショック前の水準にまで戻していました。この達成感も大きかったと思いますが、その後のユーロスイスは他のユーロクロス同様に大きく下げる結果となりました。

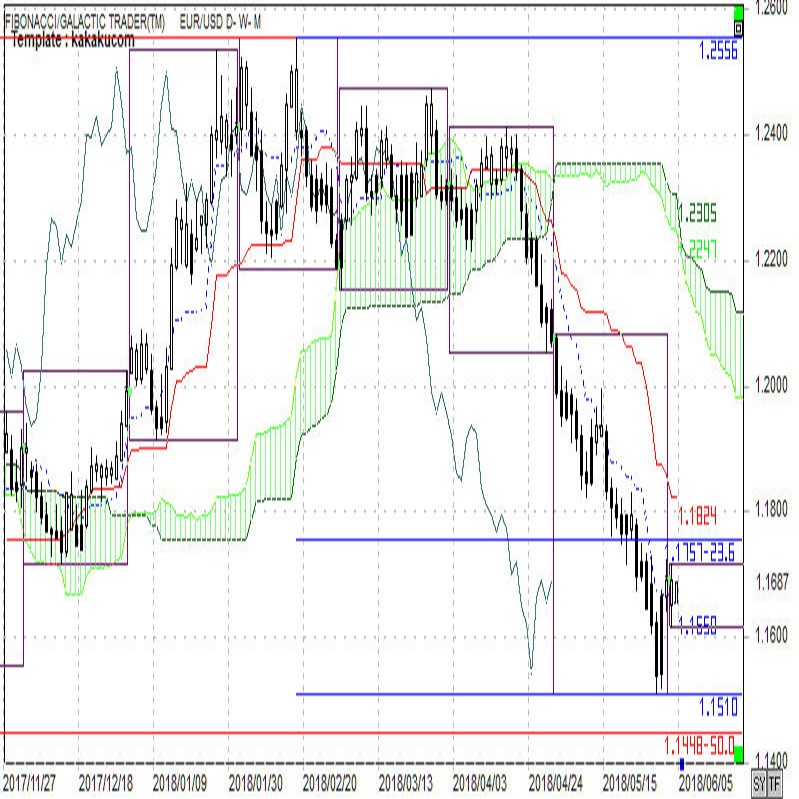

日足チャートをご覧ください。

ユーロスイス日足

2015年1月の水準まで100%戻しとなった後の大幅安が見て取れます。現状は年初来安値を下回った後の買い戻しですが、非常に大きな流れではピンクの平行線で示したような上昇チャンネルを形成中という見方も可能です。ユーロの混乱が落ち着いてきたことを考えると、あらためてユーロスイスの買いでスワップ金利狙いという動きが出てきてもおかしくはなさそうです。

今週の予定

今週注目される経済指標と予定はドル円週報に示してあるものと共通です。ドル円週報の「今週の予定」をご参照下さい。なお、その中でユーロの値動きに特に影響が出ると考えられる予定は以下のものです。重要な予定として注意しておきましょう。

6月4日(月)

**:** 米中通商交渉

17:30 英国5月建設業PMI

18:00 ユーロ圏4月PPI

20:30 オーストリア中銀総裁講演

6月5日(火)

16:50 フランス5月サービス業PMI確報値

16:55 ドイツ5月サービス業PMI確報値

17:00 ユーロ圏5月サービス業PMI確報値

17:30 英国5月サービス業PMI

18:00 ユーロ圏4月小売売上高

18:30 オーストリア中銀総裁講演

6月6日(水)

20:30 ドイツ財務相講演

6月7日(木)

15:00 ドイツ4月製造業受注

17:00 メルケル首相講演

18:00 ユーロ圏1〜3月期GDP確報値

6月8日(金)

15:00 ドイツ4月鉱工業生産

22:30 ドイツ財務相講演

**:** G7首脳会談(〜9日)

前週のユーロレンジ

始値 高値 安値 終値

ユーロドル 1.1689 1.1728 1.1510 1.1660

ユーロ円 128.12 128.54 124.62 127.70

(注)上記表の始値は全て東京午前9時時点のレート。為替の高値・安値は東京午前9時?NY午後5時のインターバンクレート。

前週のユーロ

5月28日(月)

週明けのユーロドルは、リスクオンによるユーロ円の買いとイタリアの組閣失敗がEUにとって好ましいとの理解に苦しむユーロ買いが先行しました。その後、イタリア大統領が新たに元IMF高官のコッタレッリ氏に組閣を要請、今後のイタリアの政局が一層不透明となったことからユーロは対ドル、対円ともLDN、NY市場とも休場でマーケットが薄い中を大きく下げる展開となりました。

5月29日(火)

イタリアの政局を主因としたリスクオフの動きはコッタレッリ元IMF高官による組閣も不発に終わる可能性から7月再選挙の線が濃厚となりました。イタリア債もイタリア株式市場も暴落したことからユーロは対ドル、対円でさらに下値を拡げる展開となりました。スペインの不信任案決議が6月1日に行われることも悪材料となり、ユーロドルは1.1510レベル、ユーロ円も124.62レベルの安値をつけましたが、引けにかけてユーロ円は1円近く戻しての荒っぽい動きとなりました。

5月30日(水)

イタリア政局の混乱はやや落ち着きを取り戻し、東京前場こそ安値圏でのもみあいとなっていましたが、安値トライが弱まっていたところにイタリア大統領が再選挙の時期を夏以降とする意向をしめしたことがユーロの買い戻しに繋がりました。ユーロドルはNY市場で1.1676レベル、ユーロ円も127.32レベルまで上伸しやや押して引けました。

5月31日(木)

ユーロドルは前日の買いの流れが継続し、欧州市場序盤には1.1724レベルまで水準を切り上げました。しかし、スペインの不信任案投票を控えていること、NY市場で発表されたEUへの追加関税適用の発言から東京前場の水準へと下押し。その後NYの後場に一転してイタリア連立政権がコンテ首相を軸に発足するとのニュースから引けにかけて1.17近くまで買い戻される動きとなりました。

6月1日(金)

ユーロドルは、イタリアの政局がひとまず落ち着いたことから底堅い展開となり、スペインの不信任案も可決はされたもののユーロへの悪影響は見られませんでした。強い米国雇用統計によるドル買いで前日安値を割り込む動きとなりましたが、引けにかけては1.16台半ばへと戻して引けました。

ディスクレーマー

アセンダント社が提供する本レポートは一般に公開されている情報に基づいて記述されておりますが、その内容の正確さや完全さを保証するものではありません。また、使用されている為替レートは実際の取引レートを提示しているものでもありません。記述されている意見ならびに予想は分析時点のデータを使ったものであり、予告なしに変更する場合もあります。本レポートはあくまでも参考情報であり、アセンダント社および二次的に配信を行う会社は、為替やいかなる金融商品の売買を勧めるものではありません。取引を行う際はリスクを熟知した上、完全なる自己責任において行ってください。アセンダント社および二次的に配信を行う会社は、本レポートの利用あるいは取引により生ずるいかなる損害の責任を負うものではありません。なお、許可無く当レポートの全部もしくは一部の転送、複製、転用、検索可能システムへの保存はご遠慮ください。

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:編集人K

2024.11.22

ドル円154円台前半、本邦CPI高止まり等で一時154円割れ (11/22午前)

22日午前の東京市場でドル円は「往って来い」。

-

ユーロ(EUR)の記事

Edited by:編集人K

2018.06.04

ユーロ買戻し継続 1.17台を再び回復(6/4夕)

週明けの東京市場では前週末に米雇用統計が上ぶれるなどドルが終盤にやや上昇下流れを受け、ユーロドルは1.1661で取引が始まりましたが

-

ユーロ(EUR)の記事

Edited by:編集人K

2018.06.01

ユーロ小動き、イタリアは再選挙を回避(6/1夕)

週末の東京市場でユーロドルは横ばい推移。1.16台後半で方向感なく推移しました。

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。