今週の週間見通しと予想レンジ

先週のユーロドルは、前週のリスクオフとその巻き返しによるユーロ円の動きから、素直にドルの動きに戻った週となりました。ドル円が108円台半ばから105円台半ばまでドルが売られた動きと同様、ユーロドルも1.22台半ばから1.25台半ばへとユーロ高(ドル安)の動きとなり、金曜にECB理事の発言で反落しての引けとなっています。

材料的には、前週にドイツで連立協議の合意、ECBを中心に欧州の今後の金融政策といったあたりがユーロ買いの底流にありましたが、先週はリスクオフの動きが後退したものの、予算教書公表後に米国の悪い長期金利上昇(米国売りに繋がる債券安、概要はドル円の週報を参照)をきっかけとしたドル安が主要通貨でのドル安を招きました。

ユーロドルも金曜までは1.25台半ばへと年初来高値を更新する動きとなっていましたが、金曜の欧州時間にクーレECB理事が「ガイダンスの文言変更について近いうちに議論を開始する」とするいっぽうで「政策金利は資産購入終了より前に引き上げられることはない。この順序を順守することには全会一致の合意」とし、9月末よりも前の利上げをECBは考えていないことを強調しました。

この発言を受け、ユーロは100ポイント以上の下落を見ましたが、東京後場に1.25台半ばへと持ち上げられていたことや、NY市場が週末3連休となることから、発言の内容の割には反応が大きかったという印象です。

ちなみに金融緩和から引き締めへの流れは決まったルールがあるわけではなく、米国のように金利を0〜0.25%の状態で量的緩和を縮小するという債券購入額を減らし債券購入を停止(テーパリング)してから利上げへと移るパターンと、まだ引き締めではありませんが、英国のように債券購入を維持した状態で金利を下げたり上げたりするパターンがあり、ECBがどちらになるのかはこれまではやや不透明な部分がありました。

しかし、金曜のクーレ理事の発言で米国スタイルで9月末まで債券購入を続け、その後債券購入を停止した後、一定期間を置いて利上げ(まずはマイナス金利からゼロ金利への金利正常化)へと移るプロセスが示されたこととなり、一部の債券購入が残っている段階での利上げ思惑を否定したこととなります。

今後9月末で債券購入が終わることはほぼ確定でしょうから、次回以降のECB理事会では「その後」についての何らかのガイダンスが出て来ることを市場参加者は期待することとなり、利上げ時期の思惑によってユーロは動くこととなりますが、方向性が引き締めであることは間違いありませんので、長期的には引き続きユーロ買い材料と言うことになります。

さて、今週は主要国の製造業PMIや景気指標が連日発表されますので、日々細かな上下は起こり得ますが、方向感を変えるほどの材料は見当たりません。金曜のクーレ理事で下げた動きが収束するのかどうかを見極めながら、次のユーロ買いの流れを探るのが今週から来週にかけての動きになってくるでしょう。

次にテクニカルな観点から見てみます。

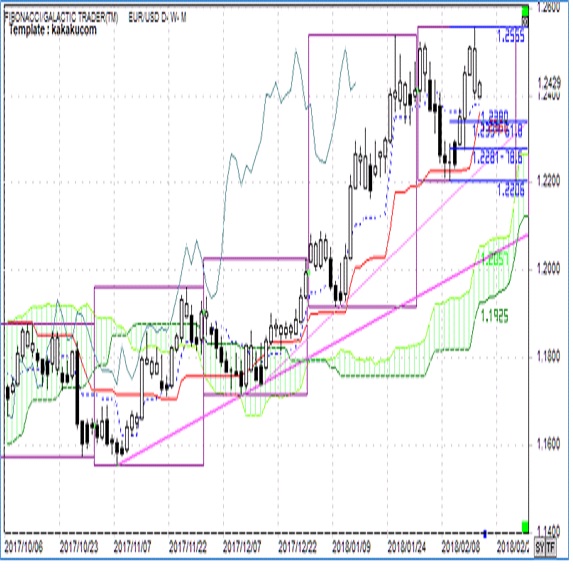

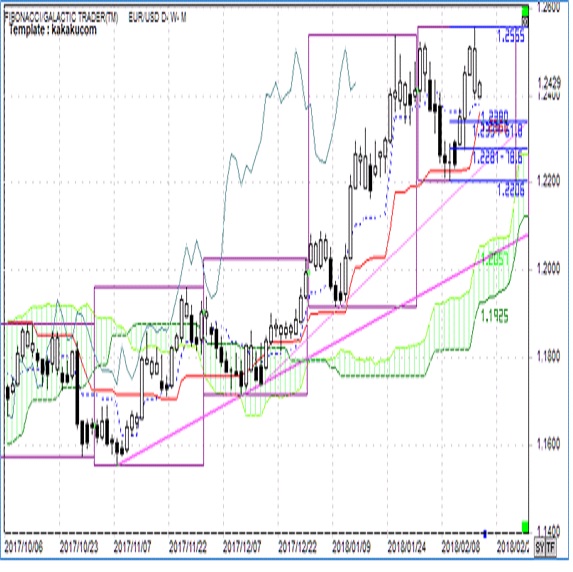

*日足チャートは、ローソク足の足型をそのままに陰陽の着色のみを平均足と同様とすることで、短期的な方向性(白=上昇、黒=下降)を見やすくした独自チャートとなっています。また、一目均衡表を併せて表示することで上下のチャートポイントもわかりやすく示しました。

昨年12月以降、ユーロドルは1.25台に乗せると反落する動きを繰り返し、今回も1.2555で下げに転じ目先の高値をつけた格好となっています。ユーロドルは前に月足で示したように長期的にも1.26水準がターゲット兼レジスタンスとなっていて、イメージとしてはドル円の105円とユーロドルの1.26は似たような関係にあります。

今回はユーロドルもドル円もその手前で止まったことから誤差とも言えるし、若干不完全燃焼とも言える微妙な高値をつけています。ただ、チャートを見る限り1.25台はいったん高値圏を形成しつつありますので、今週はいったん調整を見てその後改めて1.25台半ばを抜ける動きが出て来ると考える方が自然でしょうか。

今週は、2月安値と金曜高値の61.8%押しに近い1.2325レベルをサポートに、先週高値のやや下1.2525レベルをレジスタンスとする一週間を見ておこうと思います。

今週のコラム

今週もユーロ円のチャートを見てみましょう。先週はドル円、ユーロドルともにドルを中心とした動きとなったため、ユーロ円自体はニュートラルな展開となっていたものの、前週までの下げ、そして金曜のユーロドルの下げもあって132円を割り込んでの週末クローズと弱気な動きとなっています。

ユーロ円は、2月2日の137.50を年初来高値とし、それ以降は明らかに下降トレンドへと転換してきています。先週の安値131.61は既に高値から6円違い下げで短期的にはやや大きい値幅とも言えますが、ユーロ円の場合いったん方向性が出ると思いのほか息が長いトレンドとなることも多く、依然として下げ方向に注意が必要な地合いにあると考えられます。

現状は、ドル要因としては依然として悪い長期金利上昇によるドル売り、また株式市場も先週は堅調だったものの本当に終わったのかとなると懸念が残り円買いの動きが残っていて、どちらかというとユーロドル以上にドル円でのドル売りが目立ちやすいと考えられます。

そして、テクニカルにも年初来高値がいったん高値となっていることは、日足チャートでも確認できます。

ユーロ円日足

大きな上昇平行チャンネルの下抜け、そして先週指摘した上昇チャンネル起点とした年初来高値との押しの水準から61.8%押しの131.36が9月末から11月下旬にかけての安値圏と重なっていること、こうしたことからいったん同水準では下げ止まりやすいとはいえ、先週の安値でもってそれを達成したかとなると疑問は残ります。

距離的にも近いことから昨年11月安値131.17をトライして、大台130円を目指す動きが中期的にはもっともあり得るシナリオではないかと考えていますが、大台近くの129.69は上昇チャンネル起点とした年初来高値との押しの水準から78.6%(61.8%の平方根)押しも位置していて、テクニカルにも130円の大台を伺う展開が妥当と言えそうです。

今週の予定

今週注目される経済指標と予定はドル円週報に示してあるものと共通です。ドル円週報の「今週の予定」をご参照下さい。なお、その中でユーロの値動きに特に影響が出ると考えられる予定は以下のものです。重要な予定として注意しておきましょう。

2月19日(月)

**:** NY市場休場

18:00 ユーロ圏12月経常収支

2月20日(火)

19:00 ドイツ2月ZEW景気期待指数

19:00 ユーロ圏2月ZEW景気期待指数

24:00 ユーロ圏2月消費者信頼感速報値

2月21日(水)

17:00 フランス2月製造業PMI速報値

17:30 ドイツ2月製造業PMI速報値

18:00 ユーロ圏2月製造業PMI速報値

18:30 英国1月失業率

23:15 英中銀総裁講演

28:00 FOMC(1月31日)議事録公表

2月22日(木)

16:45 フランス2月業況感指数

18:00 ドイツ2月ifo景況感指数

18:30 英国10〜12月期GDP改定値

21:30 ECB理事会(1月25日)議事要旨公表

2月23日(金)

16:00 ドイツ10〜12月期GDP確報値

19:00 ユーロ圏1月CPI確報値

**:** EU首脳会談

27:30 クーレECB理事討論会参加

前週のユーロレンジ

始値 高値 安値 終値

ユーロドル 1.2253 1.2555 1.2235 1.2409

ユーロ円 133.32 133.74 131.61 131.91

(注)上記表の始値は全て東京午前9時時点のレート。為替の高値・安値は東京午前9時?NY午後5時のインターバンクレート。

前週のユーロ

2月12日(月)

ニュース等の材料は無かったもののアジア午前は買い、その後NYまでは売り、NYでは買いと細かな上下動を繰り返しました。米国予算教書の公表は予想通りの内容で各市場への目立った影響も見られず、インフラ投資が米国株にとってやや好材料とされた程度に留まりました。

2月13日(火)

ユーロドルは、リスクオフのユーロ円の売りよりも最近にしては珍しくドルの動きに反応、東京後場以降のドル円の下げに追随しユーロドルは買われる展開が続きました。NY昼前には1.2371レベルのユーロ高値をつけ、引けにかけてはやや押してのクローズとなりました。

2月14日(水)

ユーロドルは、NY市場まではドル円のドルの動きを見ながらの取引となっていましたが、NY前場に強いCPIに反応しドル買い・ユーロ売り。しかしその後の反発が大きく、東京市場の高値を上抜けて以降は買いが買いを呼ぶ展開が続き1.2465レベルまで上伸後、そのまま高値圏での引けとなりました。

2月15日(木)

ドル円のドルの動きに沿ってユーロドルもユーロが続伸、欧州市場序盤に1.2510レベルの高値をつけました。しかし、1.25の大台に乗せたことで達成感もあり短期筋の利食いとぶつかり1.25近辺でのもみあいが続きました。

2月16日(金)

ドル円が105円台半ばまでの売られるに沿って東京後場には高値1.2555レベルと年初来高値を更新していましたが、欧州市場でECB理事の債券購入が終わるまで金利は上がらないとの発言に急反落、NY市場後場には1.23台へと入り込み安値圏での引けとなりました。

ディスクレーマー

アセンダント社が提供する本レポートは一般に公開されている情報に基づいて記述されておりますが、その内容の正確さや完全さを保証するものではありません。また、使用されている為替レートは実際の取引レートを提示しているものでもありません。記述されている意見ならびに予想は分析時点のデータを使ったものであり、予告なしに変更する場合もあります。本レポートはあくまでも参考情報であり、アセンダント社および二次的に配信を行う会社は、為替やいかなる金融商品の売買を勧めるものではありません。取引を行う際はリスクを熟知した上、完全なる自己責任において行ってください。アセンダント社および二次的に配信を行う会社は、本レポートの利用あるいは取引により生ずるいかなる損害の責任を負うものではありません。なお、許可無く当レポートの全部もしくは一部の転送、複製、転用、検索可能システムへの保存はご遠慮ください。

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:編集人K

2024.11.22

ドル円154円台前半、本邦CPI高止まり等で一時154円割れ (11/22午前)

22日午前の東京市場でドル円は「往って来い」。

-

-

ユーロ(EUR)の記事

Edited by:編集人K

2018.02.16

ユーロドル2014年12月以来の高値更新(2/16夕)

16日の東京市場では引き続きドルの弱さが目立つ展開となり、ドル円が105円台に突入して約1年3ヵ月ぶりの106円割れを示現するのと歩調を合わせ、

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。