ユーロドルは先週のレンジ内での動き

〇先週のユーロドル、ユーロ買いでの動きはあったが全体的に動意薄

〇ECBの緩和前倒し観測後退、総裁・副総裁ともに早期緩和に消極的でユーロの買いが出やすい地合い

〇米金利より独金利の上昇ペースが若干早いこともユーロドル上昇の一要因

〇テクニカルには、2月安値を短期的な底に上昇トレンドが継続しやすいチャート

〇週後半発表のドイツ・ユーロ圏CPI、月末月初の実需が材料に

〇1.0760レベルをサポートに、1.0880レベルがレジスタンスの見通し

今週の週間見通しと予想レンジ

先週のユーロドルも動きは鈍く週間レンジは125pipsに留まりましたし、一日の値幅が30pips前後となった日も3日あり、為替市場の注目はドル円、そして広く金融市場の注目は株式市場、特に日経平均株価が1989年高値を超えて史上最高値を更新する動きに注目が集まった一週間になったと言えます。動きが出たのは火曜と木曜の2日ですが、どちらもユーロ買いでの動きとなったことが特徴的でしょうか。

今週は月末月初でロンドン・フィキシングを中心に実需の影響が大きい週となりますが、経済指標では主要国のCPI速報値が目立ちます。先週のユーロ買いの動きは米国の緩和時期後退とともにECBも一時期のような緩和前倒しの思惑が後退し、ECB総裁、副総裁ともに早期緩和に消極的であることも影響し、ユーロの買いが出やすい地合いということも影響していたと見られます。

ポジション的にもシカゴ通貨先物のポジションでは13日に5万2千枚台と最近ではもっともユーロの買いが少なくなっていましたが20日(週末に発表)時点では6万8千枚台と上昇に転じています。短期的にはユーロのポジションが上昇に転じ始めたと見ても良さそうです。そうなると、米独金利差も気になるところですが、こちらも上下をしつつも米金利よりドイツ金利の上昇ペースが若干早く、ユーロドルの上昇要因のひとつになっていると見られます。

今週発表されるCPI速報値でドイツとユーロ圏を見ると、29日発表のドイツ(EU基準)が2.8%(前回3.1%)、1日発表のユーロ圏が2.5%(前回2.8%)となっています。ECBの判断材料としてもユーロ圏の数値がより重要ですが、予想ではかなり低下が見込まれていて、仮にさらに低い数値が出るようであれば、直近の緩和思惑後退にブレーキがかかるでしょうし、予想よりも0.2%以上強いといった場合には、一段と緩和思惑が後退することとなり、今週では重要な材料です。ただ週後半になりますので、あとは月末実需がどうなるかというあたりも材料になりそうです。

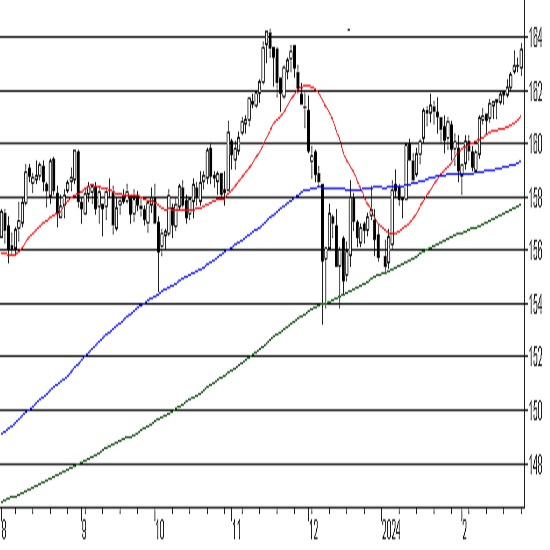

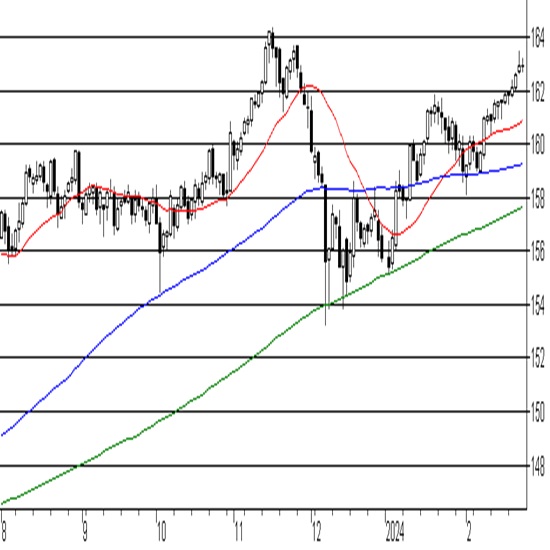

テクニカルには年初からの下降チャンネルを上抜けたことで、2月安値を短期的な底に上昇トレンドが継続しやすいチャートとなってきました。まだ明確なサポートラインは引けないため、チャンネルも引けませんが、先週末の上値の重たさに反して上昇に転じる場合にはサポートラインを引いて、12月高値と2月安値の半値戻しとなる1.0916をターゲットにする展開につながるかもしれません。いずれにしても今週後半のCPI次第という感じはしています。

現状は上下の動きも乏しいため、基本は先週のレンジ内での動きを継続しやすいでしょうから、そうなると1.0760レベルをサポートに、1.0880レベルをレジスタンスというあたりが、現実的なレンジ見通しとなりそうです。

今週のコラム

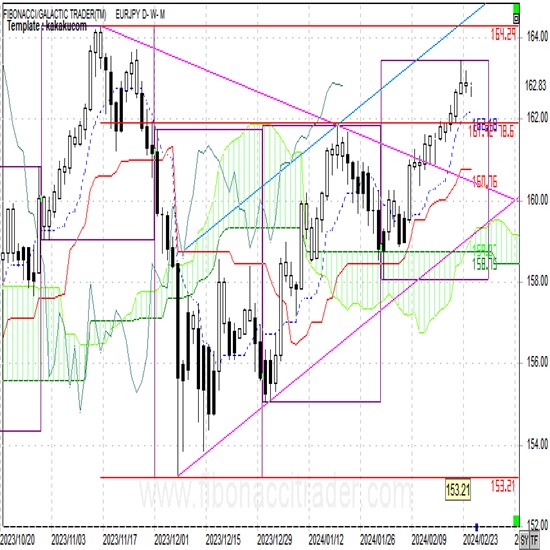

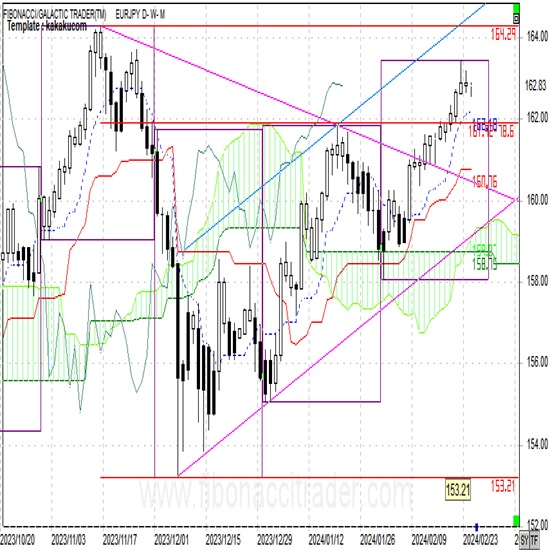

ドル円での円安の動きとユーロドルでのユーロ高の動きが重なってユーロ円は一時163.47レベルまで上昇しました。今週はユーロ円の日足チャートをご覧ください。

ドル円のようなチャートです。それだけ円安の影響が大きいということになりますが、チャートを見ると昨年11月からのトライアングル(ピンク)を上抜けたことで、現状は12月安値からの平行上昇チャンネルの中での動きということになります。

チャンネル上限と昨年11月高値がほぼ同水準に位置していることから、164円乗せをターゲットにしていると言えますが、ドル円と異なりユーロ円では介入警戒感も無いため、買いで攻めやすいということになります。テクニカルにはユーロドルともども上昇する可能性が高そうに見えますが、果たしてどうなのか?CPI速報値待ちとなりそうです。

今週の予定

今週注目される経済指標と予定はドル円週報に示してあるものと共通です。ドル円週報の「今週の予定」をご参照下さい。なお、その中でユーロの値動きに特に影響が出ると考えられる予定は以下のものです。重要な予定として注意しておきましょう。特に重要度の高いイベントに☆印を付けました。

2月26日(月)

20:30 ギリシャ中銀総裁講演

2月27日(火)

16:00 ドイツ3月消費者信頼感

16:45 フランス2月消費者信頼感

2月28日(水)

19:00 ユーロ圏2月消費者信頼感

2月29日(木)

16:00 ドイツ1月小売売上高

16:45 フランス10〜12月期GDP改定値

16:45 フランス2月CPI速報値 ☆

16:45 フランス1月PPI、消費支出

17:55 ドイツ2月失業率

22:00 ドイツ2月CPI速報値 ☆

3月1日(金)

16:00 英国2月住宅価格

17:50 フランス2月製造業PMI

17:55 ドイツ2月製造業PMI

18:00 ユーロ圏2月製造業PMI

18:30 英国2月製造業PMI

19:00 ユーロ圏2月CPI速報値 ☆

19:00 ユーロ圏1月失業率

前週のユーロレンジ

(注)上記表の始値は全て東京午前9時時点のレート。

為替の高値・安値は東京午前9時ーNY午後5時のインターバンクレート。

先週の概況

2月19日(月)

米国市場が休場となったことからユーロドルは閑散な一日、終日のレンジはわずか27pipsに留まり、翌日待ちという流れが続きました。

2月20日(火)

ユーロドルは欧州市場序盤まではもみあい、その後米金利低下とともにユーロ買いが強まり、前週高値を上抜け一時1.0839レベルの高値をつけました。引けにかけては米金利調整の動きからやや押して引けました。

2月21日(水)

ユーロドルは前日に上値追いをし切れなかったこともあって上値が重く、1.0790レベルまで下押しする動きとなりました。NY市場ではドル円とともにユーロ円でも買いが強まったことから買い戻しは入ったものの、終日レンジは33pipsと動意薄となっていました。

2月22日(木)

ユーロドルは東京市場では株高によるユーロ円の上昇もあり、底堅い動きとなっていましたが、欧州市場に入り欧州株の上昇からユーロドル、ユーロ円とも上昇。週間高値を上回ると仕掛けの買いも加わって1.0887レベルの高値をつけました。NY市場では米金利上昇とともにユーロ売りが強まり、1.0803レベルまで反落、若干戻して引けました。

2月23日(金)

ユーロドルは終日全く動きが見られず、1日のレンジもわずか28pipsと東京市場が休みということもあったのでしょうが、蚊帳の外の1日のまま週末クローズを迎えました。

注:ポイント要約は編集部

ディスクレーマー

アセンダント社が提供する本レポートは一般に公開されている情報に基づいて記述されておりますが、その内容の正確さや完全さを保証するものではありません。また、使用されている為替レートは実際の取引レートを提示しているものでもありません。記述されている意見ならびに予想は分析時点のデータを使ったものであり、予告なしに変更する場合もあります。本レポートはあくまでも参考情報であり、アセンダント社および二次的に配信を行う会社は、為替やいかなる金融商品の売買を勧めるものではありません。取引を行う際はリスクを熟知した上、完全なる自己責任において行ってください。アセンダント社および二次的に配信を行う会社は、本レポートの利用あるいは取引により生ずるいかなる損害の責任を負うものではありません。なお、許可無く当レポートの全部もしくは一部の転送、複製、転用、検索可能システムへの保存はご遠慮ください。

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:編集人K

2024.11.22

ドル円154円台前半、本邦CPI高止まり等で一時154円割れ (11/22午前)

22日午前の東京市場でドル円は「往って来い」。

-

ユーロ(EUR)の記事

Edited by:川合 美智子

2024.02.27

ユーロ円 “ユーロ強気”を維持。161.50以下で終えた場合は下値リスクが点灯(24/2/27)

ユーロ/円は上昇して引けています。

-

ユーロ(EUR)の記事

Edited by:川合 美智子

2024.02.26

ユーロ円 “ユーロ強気”を維持。161円割れで終えた場合は下値リスクが点灯。(24/2/26)

先週末の海外市場では新規材料難の中、結局寄り付き水準に戻して引けています。

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。