ユーロ パリティ達成で調整局面入り

〇先週のユーロドル、反発繰り返し、2度目のパリティ割れで0.99台半ばまで売られる

〇欧州の景気後退リスク、米国CPIの予想大幅超え重なり、ユーロ売り促す

〇今週開催のECB理事会、次回9月0.5%利上げ示唆の場合、ユーロ買戻しトリガーに

〇今週はユーロ圏CPI、英中銀総裁講演、ラガルド総裁会見など予定

〇今週はパリティ割れ0.9990をサポートに1.0210レベルをレジスタンスとする週とみる

先週のユーロドルは、これまで何度もトライしそうでトライしきれなかったパリティ割れを見たことで達成感も出ての週末を迎えましたが、パリティ割れまでは1.0000〜1.0005の間で何度も買い支えられて反発を繰り返しました。よくあるオプション絡みの防戦買いと見られますが、このような無理をしているような注文は磁石のようなもので最終的には吸い寄せられて突き抜けることが多いものです。

今回もCPI直後はわずかな下抜けでしたが、いったん下抜けたことで防戦買いも無くなり二度目のパリティ割れではあっさりと0.99台半ばまで売られる動きとなりました。ユーロ売りの背景は欧州の景気後退リスクというユーロの悪材料と、米国のCPIが想定以上の9.1%となったことで7月FOMCで1%利上げもあり得るという思惑からのドル買い材料とが重なって起きたことになります。

ドル円の週報には米金利と円相場との相関はほぼゼロと書きましたが、米独金利差とユーロドルの動きを見た場合、主に米金利上昇による金利差拡大はユーロドルの下げとの相関が最近高まっています。相関係数としては先週は0.8程度でしたからかなり似た動きをしていたと言えるでしょう。参考までに米独金利差(青のライン)とユーロドル(ローソク足、左軸)の比較チャートにユーロドルとの相関を示した日足チャートを載せておきます。

そうした状況下、今週木曜にはECB理事会、来週水曜にはFOMCが開かれます。夏休み前の主要会合となりますが、現状のコンセンサスはECBが0.25%利上げして−0.25%へ、FRBが0.75%利上げして2.25〜2.50%です。どちらもタカ派エコノミストからは0.5%、1.0%という見方も出ていますが、ただでさえ景気後退リスクが懸念される中で急激な利上げによるリスク増大は避けると見た方が自然です。

ただ、夏休み明けの9月のECB理事会では0.5%利上げとの見方も多く、今回のECB理事会で何らかのヒントが得られるかどうかが今週の最大の注目材料となってきそうです。仮に9月0.5%という方向性を示唆した場合、おそらくユーロドルは今週に限っては一段の買い戻しのトリガーとなりそうですが、9月も0.25%という以前の見通しを踏襲してくるようであれば、改めてユーロ売りに繋がる可能性が高そうです。

テクニカルには、日足チャートをご覧ください。

先週示した月足による2018年高値を起点とした逆N波動の127.2%(161.8%の平方根)エクスパンション0.9907はまだ見ていませんので、再びユーロ安の動きが出る場合には気に留めておくべき水準ですが、日足レベルでは先週の安値はかなり良い水準を試しました。6月高値を起点とした逆N波動(ピンク)の161.8%エクスパンションが0.9943となっていて、ほぼ同水準を試した動きであったと見られます。

また、3月安値と5月安値を結んだラインも先週安値と一致しているため、テクニカルには短期的な安値は見て、現在は調整局面に入ったと考えてよさそうです。ただ、引き続きユーロ先安観が無くなったわけではありませんので、戻しは6月下旬の戻り高値と先週安値との38.2%戻し1.0204レベルを参考にします。

今週はパリティ割れ0.9990をサポートに1.0210レベルをレジスタンスとする週を見ておくこととします。

今週のコラム

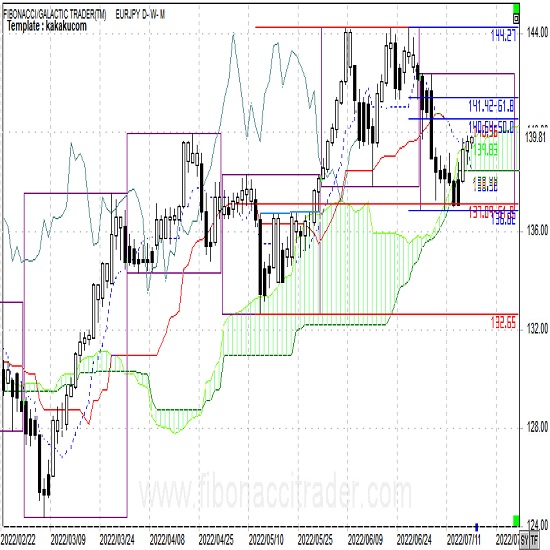

今週はユーロ円の日足チャートです。

5月以降の動きを見るとテクニカルなターゲットで比較的よく止められてきました。5月安値と6月高値の61.8%押しが137.09で7月安値が136.85です。

現在大台の140円水準ですが6月高値と7月安値の半値戻しが140.54、61.8%戻しが141.42となっていますので、おそらくまずは前者の140円台半ばで引っかかり、その後141円台半ばを試す可能性があるというのが、今週のユーロ円の動きになるのではないかと見られます。

今週の予定

今週注目される経済指標と予定はドル円週報に示してあるものと共通です。ドル円週報の「今週の予定」をご参照下さい。なお、その中でユーロの値動きに特に影響が出ると考えられる予定は以下のものです。重要な予定として注意しておきましょう。特に重要度の高いイベントに☆印を付けました。

7月18日(月)

**:** 東京市場休場

7月19日(火)

18:00 ユーロ圏5月建設支出

18:00 ユーロ圏CPI ☆

26:45 英中銀総裁講演 ☆

7月20日(水)

15:00 英国6月CPI ☆

15:00 ドイツ6月PPI

18:00 ユーロ圏5月建設支出

7月21日(木)

15:45 フランス7月企業景況感

21:15 ECB理事会 ☆

21:45 ラガルドECB総裁会見 ☆

7月22日(金)

08:01 英国7月消費者信頼感

15:00 英国6月小売売上高

16:15 フランス7月製造業・サービス業PMI速報値

16:30 ドイツ7月製造業・サービス業PMI速報値 ☆

17:00 ユーロ圏7月製造業・サービス業PMI速報値 ☆

17:30 英国7月製造業・サービス業PMI速報値

前週のユーロレンジ

(注)上記表の始値は全て東京午前9時時点のレート。為替の高値・安値は東京午前9時〜NY午後5時のインターバンクレート。

先週の概況

7月11日(月)

前週のユーロドルは1.00台に入り込んだ後は週末を控え1.01台後半へと戻していましたが、週明け早朝から改めてユーロ売りの動きが再開しました。ロシアから欧州への天然ガス供給が止められるのではとの懸念もあり一貫して下げの1日となりました。前週安値を下抜けるとNY引け間際には1.0034レベルまで売り込まれ安値引けとなりました。

7月12日(火)

ユーロドルは前日に続いて売りが先行し東京前場にはパリティ目前まで下げたものの1.0000〜1.0005レベルには防戦買いと見られるユーロ買いも控えていた様子でトライしきれない流れが続きました。欧州市場前場には1.0000レベルの安値をつけましたがパリティ割れとはならず、その後は仕掛け売りをしていた向きの買い戻しも入りNY昼前には1.0074レベルと日中高値を更新後にやや売られて引けました。

7月13日(水)

ユーロドルはNY市場まで小動きでしたがパリティを試しきれずに1.00台後半でのCPI待ち。強いCPI直後には多くの市場参加者の期待通りに0.9998レベルとパリティ割れを見たものの、短期筋のユーロ売りポジションが溜まっていたのか買い戻しが殺到、米金利の乱高下とともに1.01台前半へと急速に値を戻しました。引けにかけては1.00台半ばへとジリ安の動きとなりました。

7月14日(木)

ユーロドルは上値は重たいもののNY市場までは1.00台前半でのもみあいを続けていました。NY市場にドル円に追随したドル買いの動きからユーロドルにも改めて売りが広がり、前日安値を下回ると0.9952レベルまで下値を広げました。その後急速に買い戻しが入り1.00台半ばまで戻したところでドラギ伊首相が辞任を表明したことで再びパリティ割れと乱高下相場となりましたが、引けにかけては1.00台前半を回復して引けました。

7月15日(金)

ユーロドルはドラギ伊首相辞任を大統領が認めなかったことが金曜には好材料視されていましたが、それよりも週前半に何度もパリティをトライした際に短期筋のユーロ売りが膨らんでいたため、利食えなかった向きが週末前にポジションを閉じた動きという面が最大の要因でした。前日に0.99台半ばを見たことで達成感の出た週末相場でした。

ディスクレーマー

アセンダント社が提供する本レポートは一般に公開されている情報に基づいて記述されておりますが、その内容の正確さや完全さを保証するものではありません。また、使用されている為替レートは実際の取引レートを提示しているものでもありません。記述されている意見ならびに予想は分析時点のデータを使ったものであり、予告なしに変更する場合もあります。本レポートはあくまでも参考情報であり、アセンダント社および二次的に配信を行う会社は、為替やいかなる金融商品の売買を勧めるものではありません。取引を行う際はリスクを熟知した上、完全なる自己責任において行ってください。アセンダント社および二次的に配信を行う会社は、本レポートの利用あるいは取引により生ずるいかなる損害の責任を負うものではありません。なお、許可無く当レポートの全部もしくは一部の転送、複製、転用、検索可能システムへの保存はご遠慮ください。

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:編集人K

2024.11.22

ドル円154円台前半、本邦CPI高止まり等で一時154円割れ (11/22午前)

22日午前の東京市場でドル円は「往って来い」。

-

ユーロ(EUR)の記事

Edited by:編集人K

2022.07.19

ユーロドル1.02台前半、ECB0.5%利上げ可能性の報道に急伸 (7/19夕)

19日の東京市場でユーロドルは横ばい後に急上昇。

-

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。