円安再開も勢いは鈍い

〇先週のドル円、金曜の安倍元首相銃撃にリスクオフで反応、ドル売りポジション増やす

〇その後雇用統計の強い数字にドル買いで反応、引けには136円水準へ押す

〇週明けはリスクオンの動きから仲値過ぎには137.28レベルまで上伸し年初来高値を更新

〇今週はユーロドルがパリティを試す動き再開ならドル円も引っ張られてのドル買い相場か

〇今週は135.50レベルをサポートに137.75レベルをレジスタンスとする週とみる

今週の週間見通し

先週のドル円は、金曜までは135円水準での買いと136円台前半の売りとに挟まれて方向感がはっきりしない展開が続きました。雇用統計を控えた金曜に安倍元首相が銃撃に倒れるニュースにリスクオフで反応しましたが、おそらくこの動きが週末前にややドル売りポジションを増やした様子で、指標前には元の水準に戻していたドル円は強い数字にドル買いで反応、引けには136円水準へと押していたものの、米金利が3%の大台をしっかりと回復したことで改めて日米金利差に目が向かいやすい流れとなっての週末クローズでした。

週末の参院選では予想通り自民党が圧勝、立憲は議席減と昨年の衆院選と同様の結果となったことで与党の安定を好感し週明けの株式市場は買いが先行、ドル円もリスクオンの動きから仲値過ぎには137.28レベルまで上伸し年初来高値を更新する動きとなりました。週明けのダウ先物が下げたことで株式市場は押しているものの為替市場はドル高・円安の動きは簡単には引かない様子です。

ただ数値的には現状は日米金利差と円相場の相関はかなり薄れて来ています。久しぶりに日米金利差とドル円の相関チャートを見てみましょう。

青のラインが日米金利差(10年債利回り差)、ローソク足がドル円、サブチャートが両者の相関係数です。6月に米金利が3.497%でピークをつけてから2.747%まで金利低下する動きの中でそれまで1.0に近かった相関係数は0から負の相関へと急速に下げています。現状は0前後ということで日米金利差と円相場との相関は全く無いと言ってよさそうです。

ただ、今後米国の利上げが進む中で日本は緩和継続という方向性の違いは続きますので、どこかの時点で再び相関は高まってくる動きになると見られますので、再度0.7を超えてくる動きになってくるまでは当分日米金利差はあまり気にしなくて良さそうです。

そうなると、やはり主要国の引き締め加速思惑の中でどこの国の景気減速懸念が大きいのかということから、少なくとも好景気があった米国が相対的に強く株も為替も消去法で米国買いという流れが続くと見られます。

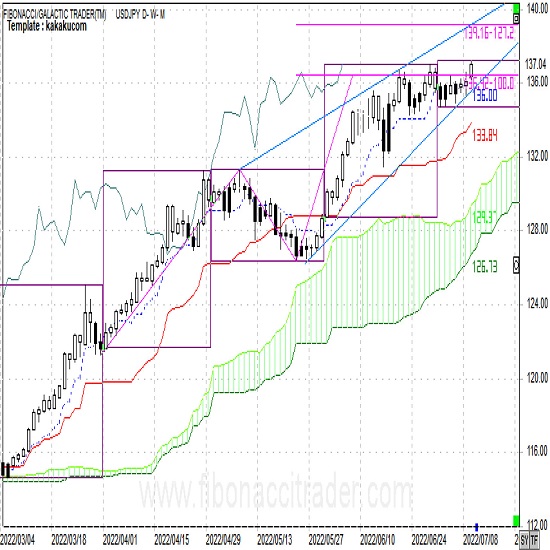

テクニカルにはいつもの日足チャートをご覧ください。

ドル円(日足)チャート

このチャートは、ローソク足の足型をそのままに陰陽の着色のみを平均足と同様とすることで、短期的な方向性(白=上昇、黒=下降)を見やすくした独自チャートとなっています。また、一目均衡表を併せて表示することで上下のチャートポイントもわかりやすく示しました。

3月末の押しを起点とした上昇N波動(ピンク)において、100%エクスパンション136.42レベルは抜けても反落するといった動きを繰り返していましたが、本日早朝の動きでいよいよ抜けてきたという動きになってきました。ここから上のターゲットは127.2%(161.8%の平方根)エクスパンションの139.16まで特にひっかかりそうな水準も無く、中長期的には140円を目指す流れは今後も続きそうです。

ただ、今週このまま上がり続けるのかとなると、そこまでのドル買い・円売り材料も見当たらず、135円台半ばでは押し目買いが出てきそうですが、137円台を追っかけて買うという感じでもありません。ユーロドルがパリティを試す動きが再開すれば、その動きに引っ張られてのドル買い相場というイメージを考えています。

今週は改めて円安トレンド再開も勢いは弱く135.50レベルをサポートに137.75レベルをレジスタンスとする週を見ておきます。

今週の予定(時刻表示のあるものは日本時間)

今週注目される経済指標と予定をあげてあります。影響が少ないものはあえて省いています。FRB地区連銀総裁講演の内、2022年FOMCメンバー(ニューヨーク、ボストン、クリーブランド、セントルイス、カンザスシティ)ではない地区連銀総裁はカッコ付で示しました。また、わかりやすさ優先であえて正式呼称で表記していない場合もあります。特に重要度の高いイベントに☆印を付けました。

7月11日(月)

**:** シンガポール、トルコ市場(〜12日)休場

10:00 黒田日銀総裁講演

23:15 英中銀総裁議会証言 ☆

25:30 ドイツ連銀総裁講演 ☆

27:00 NY連銀総裁講演 ☆

7月12日(火)

08:01 英国6月小売売上高

09:30 豪州7月消費者信頼感

10:30 豪州6月企業景況感

18:00 ドイツ7月ZEW景況感 ☆

18:00 ユーロ圏7月ZEW景況感 ☆

19:15 フランス中銀総裁講演 ☆

25:30 (リッチモンド連銀総裁講演)

26:00 英中銀総裁講演 ☆

7月13日(水)

11:00 NZ中銀政策金利発表 ☆

**:** 中国6月貿易収支

15:00 ドイツ6月CPI ☆

15:00 英国5月鉱工業生産、貿易収支

15:45 フランス6月CPI ☆

16:00 トルコ5月失業率

18:00 ユーロ圏5月鉱工業生産

20:00 南ア5月小売売上高

21:30 米国6月CPI ☆

23:00 カナダ中銀政策金利発表 ☆

23:30 週間原油在庫統計

24:00 カナダ中銀総裁会見

27:00 ベージュブック ☆

7月14日(木)

08:01 英国6月住宅価格

10:30 豪州6月失業率

16:00 トルコ5月鉱工業生産

21:30 米国6月PPI ☆

21:30 米国新規失業保険申請件数

23:00 ポルトガル中銀総裁講演

7月15日(金)

**:** トルコ市場休場

11:00 中国4〜6月期GDP ☆

11:00 中国6月鉱工業生産、小売売上高

18:00 ユーロ圏5月貿易収支

19:00 フィンランド中銀総裁講演

21:30 米国7月NY連銀製造業景況指数 ☆

21:30 米国6月小売売上高

21:30 米国6月輸入物価

21:45 (アトランタ連銀総裁講演)

22:15 米国6月鉱工業生産、設備稼働率

23:00 米国7月ミシガン大消費者信頼感速報値 ☆

23:00 米国5月企業在庫

**:** G20(〜16日)☆

前週の主要レート(週間レンジ)

(注)上記表の始値は全て東京午前9時時点のレート。為替の高値・安値は東京午前9時~NY午後5時のインターバンクレート。

先週の概況

7月4日(月)

ドル円は株式市場で売りが先行する動きとともに下げ134.78レベルの安値をつけましたが金曜安値は試せず、東京後場は株価が回復する動きとともにドル円にも買い戻しが入りました。海外市場に移ってからもドルは底堅い展開となっていましたが、NY市場が休場だったこともあり全般に鈍い動きが続きました。

7月5日(火)

ドル円は東京前場は前日の流れを受けてドル買いが先行しましたが、後場以降は株価とともに上値が重くなり高値を切り下げる展開が続きました。しかし、欧州市場にユーロドルが急落したことによるドル買いの動きも重なって135円台半ばでは底堅く上下ともに値幅を狭めての引けとなりました。

7月6日(水)

ドル円は東京前場は株価の下げとともに円買いが先行しましたが、135円割れのドル買いも根強くNY朝方まで何度かトライしたものの抜け切れないままでした。その後発表された米国の経済指標が予想よりも強く一時136円台に乗せたものの上値も重くFOMC議事録は新味に欠けたことから特に反応は無く高値圏でもみあいのまま引けました。

7月7日(木)

ドル円は方向感がまったく出ない一日となりました。東京前場からNYの引けまで135.85レベルをもみあいの中心として、135.60レベルでは買い136.10レベルでは売りといった動きを続けました。

7月8日(金)

ドル円は株式市場とともに底堅いスタートを切りましたが、昼前に応援演説中の安倍元首相が銃弾に倒れる事件が発生し、株価とともに急速にリスクオフの動きとなりました。昼過ぎには135.32レベルの安値をつけましたが後場以降は落ち着きを取り戻し、雇用統計前には136円に近づいていました。雇用統計はNFPが予想よりも強かったことから米金利上昇とドル買いで反応し136.57レベルまで上昇後、引けにかけては136円水準に押して引けました。

ディスクレーマー

アセンダント社が提供する本レポートは一般に公開されている情報に基づいて記述されておりますが、その内容の正確さや完全さを保証するものではありません。また、使用されている為替レートは実際の取引レートを提示しているものでもありません。記述されている意見ならびに予想は分析時点のデータを使ったものであり、予告なしに変更する場合もあります。本レポートはあくまでも参考情報であり、アセンダント社および二次的に配信を行う会社は、為替やいかなる金融商品の売買を勧めるものではありません。取引を行う際はリスクを熟知した上、完全なる自己責任において行ってください。アセンダント社および二次的に配信を行う会社は、本レポートの利用あるいは取引により生ずるいかなる損害の責任を負うものではありません。なお、許可無く当レポートの全部もしくは一部の転送、複製、転用、検索可能システムへの保存はご遠慮ください。

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.26

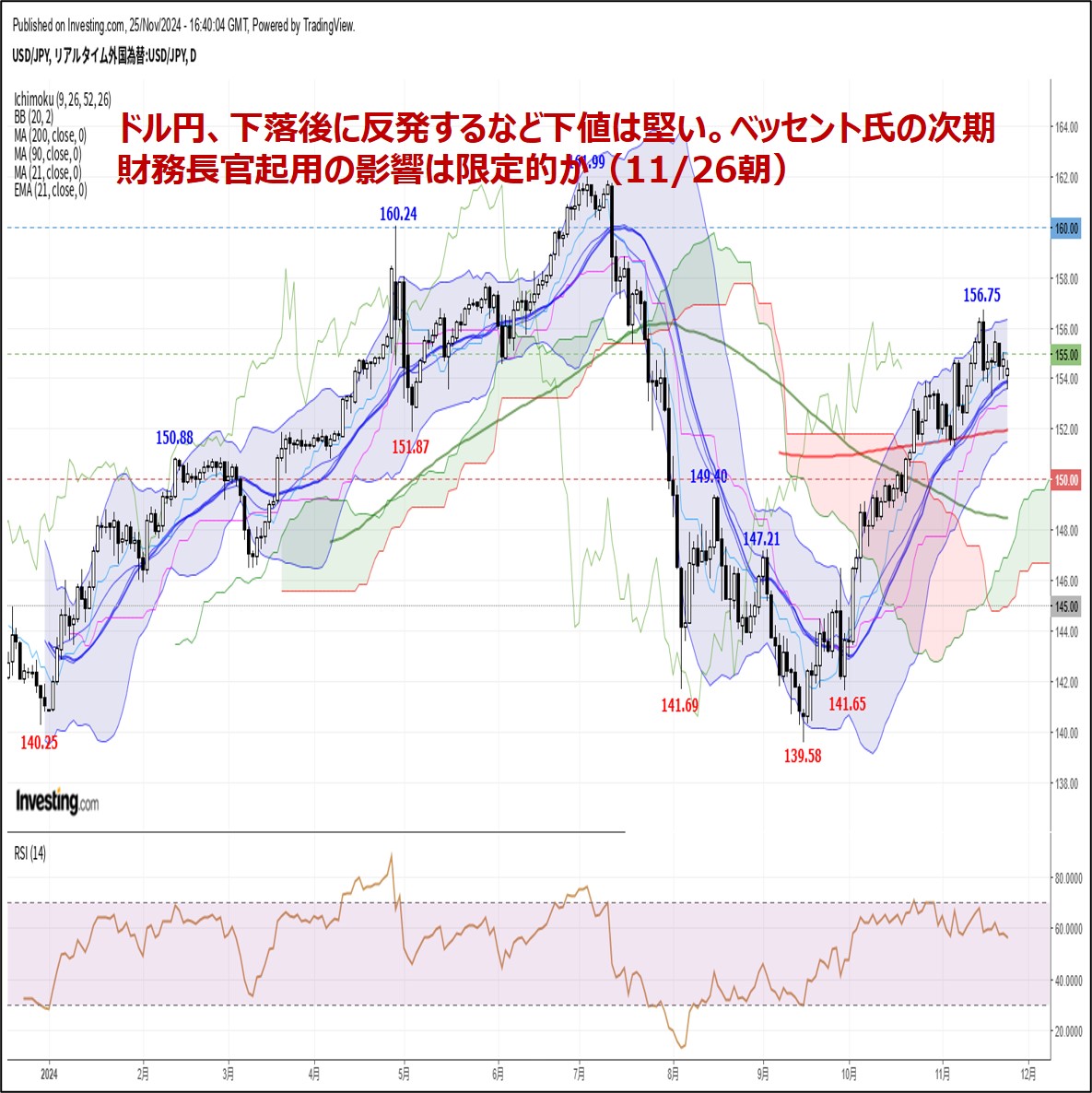

ドル円、下落後に反発するなど下値は堅い。ベッセント氏の次期財務長官起用の影響は限定的か(11/26朝)

週明け25日(月)のドル円相場は下落後に持ち直す展開。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.25

東京市場のドルは154円台を回復、ベッセント氏発言がドル買い材料となるか(24/11/25)

東京時間のドル・円は、153円台まで下落していたが、次期米財務長官に指名されたベッセント氏によるドル高容認発言が伝わったことで154円台まで値を戻した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.25

ドル円 基本はレンジ見込みだが予断許さず(11/25夕)

週明けの東京市場は「行って来い」。一時ドル売りが優勢となったが底堅く、そののちVの字型の回復をたどっている。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2022.07.11

ドル/円は再び高値更新、基調変わらず(7/11夕)

11日の東京市場はドルが堅調裡。早朝を安値に1円を超えるドル高の進行、早くも年初来高値を更新してきた。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2022.07.11

ドル高基調に変化なし、再び高値更新も(週報7月第2週)

先週のドル/円相場は、ドルが小幅に続伸。ザラ場で前週記録した年初来高値137.00円を超えることは出来なかったが、週末のNYクローズは前週を超える136円台だった。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。