ドル高はユーロへ。ドル円は踊り場の週。

前週の主要レート(週間レンジ)

始値 高値 安値 終値

ドル円 115.42 118.66 114.77 117.98

ユーロ円 121.72 124.10 121.58 123.30

ユーロドル 1.0546 1.0670 1.0366 1.0451

日経平均 19183.82 19439.97 19054.00 19401.15

(注)上記表の始値は全て東京午前9時時点のレート。為替の高値・安値は東京午前9時?NY午後5時のインターバンクレート。

前週の概況

12月12日(月)

週明けの東京市場は、円安地合いが続いていることに加え、OPEC・非OPECでの減産合意から原油先物が大幅高となったことや、日経平均株価が一段高となったことからリスクオンの円売りが目立ちました。その後、株価の押しとともにいったん円高に動くかに見えましたが115円をトライすることも無く反発、海外市場に移り米国長期金利が2.5%を超えるとドル円も116.12レベルの高値を付けました。その後はNY市場までドル高値圏でのもみあいを続けていましたが、長期金利が節目の2.5%から低下する中、FOMCでドル高に対する懸念が示される可能性もあるのではないかとの思惑からドルが急速に値を崩し、ドル円は115円割れ、ユーロドルも1.06台半ばへとユーロ買い・ドル売りの流れでの引けとなりました。

12月13日(火)

早朝市場こそ前日のドル売りの流れを受け、ドル円は114.74レベルの安値をつけましたが、押し目買いを考える向きも多く欧州市場まではじり高となり115.48レベルまで水準を戻しました。その後はFOMCを前にした短期筋の利食いも出て115円台前半の狭いレンジでのもみあい、方向感の無い一日となりました。いっぽうユーロドルは終日1.06台前半を中心にもみあいを続け、こちらもFOMC待ちとなりました。

12月14日(水)

FOMCを控えてNY市場後場までは小動きの一日となりました。ドル円は114円台後半の買いと115円台前半の売りとに挟まれたレンジでのもみあい、ユーロドルも1.06台半ばで膠着状態となっていました。FOMCは、予想通り0.25%利上げと全会一致で1年ぶりの利上げ。また来年の利上げ見通しは9月時点の2回から3回へと引き締め姿勢が強まっていましたが、これも想定内の発表でした。しかし、直後から長期金利の上昇も手伝ってドルが急騰、ドル円は117.39レベル、ユーロドルも1.0497レベルのドル高値をつけ、若干の調整を経てのNYクローズとなりました。

12月15日(木)

FOMC後のドル急騰の影響が続き多少の上下を挟みながらもドルが一段高の展開となりました。ドル円は米金利上昇とともに欧州市場で118円台に乗せると一時118.66レベルまで急騰し、その後は118円台前半で荒っぽい値動きを継続。ユーロドルも1.05割れの後の足踏み状態から昨年安値を割り込むと一気に水準を下げ、NY市場の昼頃には1.0367レベルと円安からドル全面高の流れへと転じる動きとなりました。

12月16日(金)

週末を前にしてドル円はNY市場後場まで高値圏でのもみあいを続けました。中国が米国の無人水中探査機を接収したとのニュースに一時的にリスクオフに反応し、118円台半ばから117円台半ばへと下押しする場面もありましたが、引けにかけては118円台を回復し、依然としてドル円の押し目買いが根強い印象を与えての週末クローズとなりました。いっぽうユーロドルは、前日に昨年安値(1.0463レベル)を下回り1.03台半ばへと水準を下げましたが、週末を前にした買い戻しが続き、1.0470台を欧州、NYと2度ほど試して抜けられず。昨年安値よりも上の水準では戻り売りを考える参加者が多い状況となっていました。

今週の予定(時刻表示のあるものは日本時間)

今週注目される経済指標と予定をあげてあります。FRB地区連銀総裁講演の内、2016年FOMCメンバー(ニューヨーク、ボストン、クリーブランド、セントルイス、カンザスシティ)ではない地区連銀はカッコ付で示しました。わかりやすさ優先で、あえて正式呼称で表記していない場合もあります。

12月19日(月)

08:50 本邦11月貿易収支

09:00 NZ12月ANZ企業信頼感

18:00 ドイツ12月ifo景況感指数

23:45 米国12月MarkItサービス業PMI速報値

25:00 ドイツ連銀総裁講演

27:30 イエレンFRB議長講演

**:** 日銀金融政策決定会合(〜20日)

**:** 米国大統領選挙人投票日

12月20日(火)

09:30 豪中銀理事会(6日)議事録公表

**:** 日銀会合結果公表

15:30 黒田日銀総裁会見

18:00 ユーロ圏10月経常収支

20:00 トルコ中銀生先金利発表

30:45 NZ11月貿易収支

12月21日(水)

24:00 米国11月中古住宅販売件数

24:00 ユーロ圏12月消費者信頼感速報値

24:30 米国週間原油在庫

30:45 NZ7〜9月期GDP

12月22日(木)

08:50 英国12月GFK消費者信頼感

22:30 米国7〜9月期GDP確報値

22:30 米国11月耐久財受注

22:30 米国11月シカゴ連銀全米活動指数

22:30 米国新規失業保険申請件数

23:00 米国10月住宅価格指数

24:00 米国11月個人所得・消費支出

24:00 米国11月景気先行指数

12月23日(金)

**:** 東京市場休場

**:** 英国、米国市場短縮取引

16:00 ドイツ1月GFK消費者信頼感

16:45 フランス7〜9月期GDP確報値

18:30 英国7〜9月期GDP確報値

24:00 米国11月新築住宅販売件数

24:00 米国12月ミシガン大消費者信頼感指数確報値

今週の週間見通し

ドル円は120は年内にも

ドル高が止まりません。先週はドル円が118.66レベル、ユーロドルは昨年安値を下抜けて1.0366レベルの安値を付け、週末にかけては若干の調整が入ったものの長期的なドル高トレンド自体には何ら変化が無いと言わざるを得ない状況です。ここの見通しでも短期的にはそろそろ調整が入りやすい水準となっていると書いてから3円ものドル上昇です。相場格言ではありませんが「もうはまだ」という流れが続いているとしか言えません。

市場参加者のターゲットは、NYダウと日経平均が20000、ドル円は120という数字をターゲットに見据えて買い手が全く引かない状況となっていますが、NYダウは先週火曜には高値19951.55と残り50ドル未満の水準まで水準を切り上げました。日経平均とドル円は大台までまだ若干の距離はあるものの、これまでの勢いから考えると年内にもつけに行く可能性は高いものと考えられます。

来週から実質新年入り

今週は23日が東京休場、欧米市場は短縮取引となりますが、クリスマス休暇を前に欧米の参加者の取引は細ってきます。来週からが実質的な新年入りのようなものですから、今週はさすがに大きく下げはしなくても11月下旬の113円台後半からの押しや12月初めの114円台後半からの押しといった程度の調整局面に入ってくる可能性は高いものと見ています。

今週は材料的には日銀の金融政策決定会合はあるものの現状維持が大方のコンセンサスです。ただECBが債券購入額を減額した直後でもあり、総裁会見で日銀はどうなのかといった質問が記者から出ることは間違いないところです。今後もイールドカーブコントロールを中心にこれまで同様の緩和を継続する、現時点ではテーパリングはまったく考えていないと、とりあえず市場に影響を与えないような言葉を選んでくることが予想されますが、結果公表前後と総裁会見中は意味も無く振れることが多いため注意は必要です。

他にも月曜にイエレンFRB議長の講演がありますが、こちらは先週のFOMCとその後の会見において現状のFRBのスタンスを示した直後でもあり、その範囲内での話に留まるでしょうから、市場へ与える影響は無いと考えられます。他にも細かな経済指標はありますが、それ自体の影響よりも市場参加者が減ってきていることからコンセンサスから外れた数字が出た場合には、思った以上に動く可能性はあるという注意は必要です。

今週は大きな動きを期待しにくいため、ドル円とユーロドルに関してここから先のターゲットとなりうる水準をテクニカルな観点から示しておくこととしましょう。

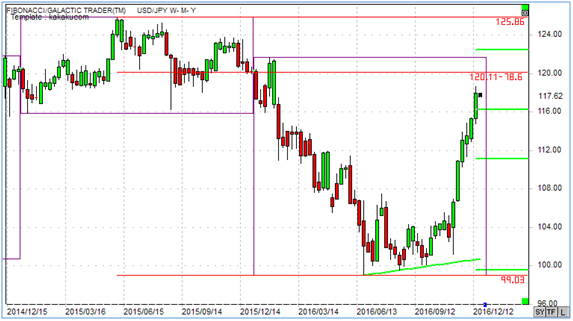

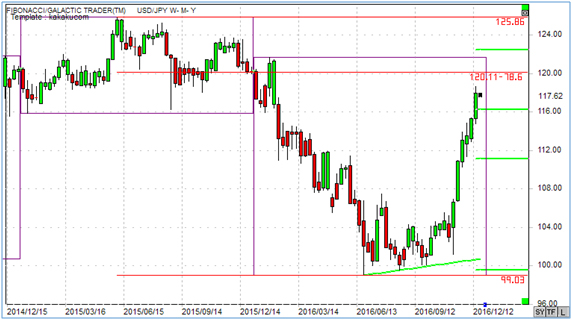

まずはドル円週足をご覧ください。

ドル円週足

こうして見るとかなり急な角度でのドル上昇に見えますが、2014年の第4四半期に見せたドル円の動きも期間こそやや長かったものの今回とほぼ同様の動きをしています。詳細はFX羅針盤の12月16日コラムに譲りますが、大相場の時にはこうした動きは最近もあったということだけは知っておいた上で今後の動向を考える必要があります。

心理的には日米の株価指数20000とともにドル円の120円が意識されていますが、テクニカルにも昨年高値と今年安値の78.6%(61.8%の平方根)戻しが120.11とほぼ大台と一致していて、120円という水準はそう遠くない段階で見に行く可能性が高いと考えることができます。

次にユーロドルの週足もご覧ください。

ユーロドル週足

これまでしつこいほどに反発を繰り返した1.05を割り込み、先週は昨年安値を下抜ける動きとなりました。これで長期的にはいよいよパリティ(1ユーロ1ドル)を考えることとなってきましが、短期ではどうでしょうか。

11月高値1.1300を起点に12月5日の1.0507への下げ、その後の8日1.0873への戻しから考える逆N波動(ピンクのライン)の61.8%押しが1.0383とほぼ先週の安値との一致を見ています。クリスマス前は調整局面となり、来週以降改めて78.6%(61.8%の平方根)押しとなる1.0249レベルを試しに行く流れと考えることが妥当で、パリティに到達する前にいったん1.02台半ばは下げ止まりやすい水準と考えられます。

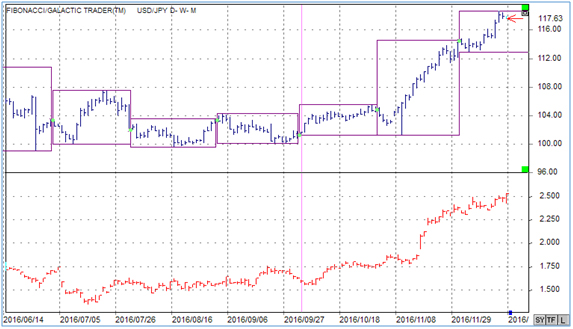

今年も残すところ2週間となりましたが、米国長期金利も調整らしい調整を見ず金利の先高観がドル円の上昇を支えています。以下は上段がドル円、下段が米国10年債利回りですが、似たような動きをしていることがわかります。

上段ドル円、下段米国10年債利回り 日足

10月1日時点(ピンクの縦線)では、長期金利が1.58%程度だったわけですから、先週の段階で既に1%近い上昇です。長期金利もそう簡単に下がりそうもないでしょうから、こうした点からもまだドル高は簡単には終わりそうもないと考えることができそうです。

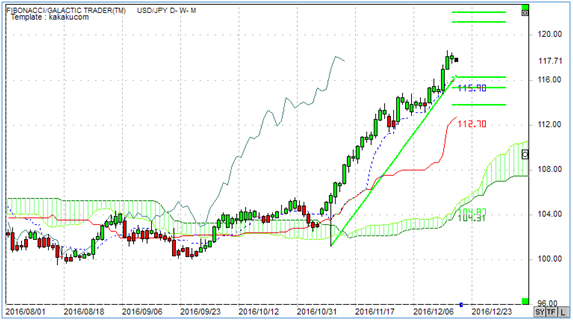

最後に今週の予想レンジですが、116.50レベルをサポートに、118.50をレジスタンスとするドル上昇局面における踊り場の週と見ておきます。

ドル円(日足)チャート

ドル円日足

ディスクレーマー

アセンダント社が提供する本レポートは一般に公開されている情報に基づいて記述されておりますが、その内容の正確さや完全さを保証するものではありません。また、使用されている為替レートは実際の取引レートを提示しているものでもありません。記述されている意見ならびに予想は分析時点のデータを使ったものであり、予告なしに変更する場合もあります。本レポートはあくまでも参考情報であり、アセンダント社および二次的に配信を行う会社は、為替やいかなる金融商品の売買を勧めるものではありません。取引を行う際はリスクを熟知した上、完全なる自己責任において行ってください。アセンダント社および二次的に配信を行う会社は、本レポートの利用あるいは取引により生ずるいかなる損害の責任を負うものではありません。なお、許可無く当レポートの全部もしくは一部の転送、複製、転用、検索可能システムへの保存はご遠慮ください。

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.21

東京市場のドルは154円台後半で推移、今晩も要人発言で上下に動く可能性アリ(24/11/21)

東京時間(日本時間8時から15時)のドル・円は、時間外の米10年債利回りも上げ一服となったことでドルは一時154円台を付ける場面も見られた。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.21

ドル円 地政学リスクくすぶるも再びレンジの様相に(11/21夕)

東京市場は一転してドルが弱含み。とくに終盤下げ足を速めている。

-

-

米ドル(USD)の記事

Edited by:編集人K

2016.12.20

地政学リスクで一時円買い強まる(16年12月12日早朝)

15日海外市場では地政学リスクの高まりからドル円は116円台半ばまで円が買われる局面がありましたが、未明のイエレン議長のスピーチで持ち直し

-

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。