前週の主要レート(週間レンジ)

始値 高値 安値 終値

ドル円 102.48 102.81 99.99 100.57

ユーロ円 114.04 114.51 110.83 111.15

ユーロドル 1.1128 1.1186 1.1002 1.1051

日経平均 15554.04 15805.31 15106.52 15106.98

(注)上記表の始値は全て東京午前9時時点のレート。為替の高値・安値は東京午前9時?NY午後5時のインターバンクレート。

前週の概況

7月4日(月)

東京市場のドル円は、日経平均株価の買い戻しの動きを受け前場はドル買いが先行、102.80レベルの高値を付けたものの103円台ではいまだドル売りオーダーが見えること、また米国市場休場ということもあり、後場以降は週末終値の水準へと値を戻す展開となりました。いっぽうユーロドルは欧州市場序盤に下げる動きも見られたものの、すぐに回復し高値1.1160レベルと金曜高値に近づき高値圏でのクローズ。全般に米国市場が休場ということもあり、動きは鈍い一日となりました。

7月5日(火)

東京市場では、落ち着きを取り戻していたポンドに再び売りが入り、ポンドが対ドル、対円で下落。その動きに引っ張られて後場にはドル円も101円台へと円買いが目立つ動きとなりました。ポンドの売りは海外市場に移ってからも収まらず、原油安の動きも手伝ってポンドはブレグジット後の安値を更新、英国発リスクオフ相場第2幕が始まったように思える不穏な動きを見せました。ドル円はNY市場で101.45レベルの安値を付け、その後やや戻してのクローズとなりました。いっぽうユーロドルは、東京前場こそユーロ円の売りから上値の重たいスタートを切りましたが、欧州市場では直近高値を上抜いたストップから一時1.1186レベルの高値を示現後、ポンド売りに引っ張られて、ユーロドル、ユーロ円とも売りが強まりそれぞれ1.1062レベル、112.40レベルを付け、そのまま安値圏で引けました。

7月6日(水)

東京市場では、前日から再燃した英国発のリスクオフ相場が強まり、ポンドは1.28割れと1985年6月以来の安値(1985年2月に付けたポンドの史上最安値は1.0360レベル)となり、株安、円高が進行する流れとなりました。ポンドは前場に安値を付けて以降は反発しましたが、ドル円の戻りは弱く欧州市場に入り夜間取引で225先物が15000円の大台に近づくと同時に安値100.20レベルと、こちらも100円の大台目前の水準まで円高が進みました。NY市場に入ると株価が反発、それにともないドル円も短期筋のショートカバーが入ったことで朝方の水準まで行って来いとなりました。

7月7日(木)

前日NY市場ではリスクオフの巻き返しが見られたものの、英国に関する見通しは不透明なままであることに変化は無く、ドル円は上値の重たいスタートを切りました。東京後場には100.63レベルまで水準を下げ、NY市場の朝方には買い戻しも見られたものの再び100.60レベルへと押し、雇用統計を前に積極的な取引は手控えられたものの、上値が重たい地合いでのクローズとなりました。ユーロは、対ドル対円ともに終日上値が重たい展開、値幅は狭かったもののこちらも上値が重たい地合いで引けました。

7月8日(金)

雇用統計を前にして東京市場のドル円は前日の流れを継続し細かく上下しつつもじり安の展開、後場に入り日経平均株価が週間安値を更新してきたことも円買い材料とされていました。注目の雇用統計はNFPが+28.7万と予想から大きく上振れ(前月改定値はやや下方修正)、一時101.30レベルまでドル買いの動きが入りましたが、その後急速に下げ今度は安値99.99レベルと荒い値動きとなりました。その後、米国の利上げは無いというコンセンサスの中で雇用の急速な回復を好感した米株は大幅高、S&Pに至っては昨年の史上最高値に並ぶ水準まで買われる展開となりました。為替市場はその後落ち着きを取り戻し、100円台半ばへと戻してのクローズ。ユーロドルは雇用統計直後に1.1002レベルの安値から1.1120レベルの高値を付け、1.10台半ばで引けました。

今週の予定(時刻表示のあるものは日本時間)

今週注目される経済指標と予定をあげてあります。FRB地区連銀総裁講演の内、2016年FOMCメンバー(ニューヨーク、ボストン、クリーブランド、セントルイス、カンザスシティ)ではない地区連銀はカッコ付で示しました。わかりやすさ優先で、あえて正式呼称で表記していない場合もあります。

7月11日(月)

23:00 米国6月労働市場情勢指数

23:00 カンザスシティ連銀総裁講演

**:** ユーロ圏財務相会合(〜12日)

7月12日(火)

10:30 豪州6月NAB企業景況感

10:30 クリーブランド連銀総裁講演

15:00 ドイツ6月CPI確報値

18:00 英中銀総裁議会証言

20:00 南ア5月製造業生産

22:15 タルーロFRB理事講演

22:35 セントルイス連銀総裁講演

23:00 米国5月卸売在庫

26:30 スペイン中銀総裁講演

7月13日(水)

**:** 中国6月貿易収支

11:30 クリーブランド連銀総裁講演

18:00 ユーロ圏5月鉱工業生産

20:00 南ア5月小売売上高

21:30 米国6月輸入物価指数

22:00 (ダラス連銀総裁講演)

23:30 米国週間原油在庫発表

27:00 ベージュブック

27:00 米国6月財政収支

7月14日(木)

07:00 (フィラデルフィア連銀総裁講演)

07:30 NZ6月企業景況感

10:30 豪州6月失業率

20:00 英中銀MPC結果発表

21:30 米国新規失業保険申請件数

21:30 米国6月PPI

24:15 (アトランタ連銀総裁講演)

26:15 カンザスシティ連銀総裁講演

**:** 本日より米銀4〜6月期決算発表

7月15日(金)

08:00 (ダラス連銀総裁講演)

11:00 中国4〜6月期GDP

11:00 中国6月小売売上高、鉱工業生産

16:00 トルコ4月失業率

18:00 ユーロ圏6月CPI確報値

18:00 ユーロ圏5月貿易収支

21:00 英中銀総裁講演

21:30 米国6月CPI

21:30 米国6月小売売上高

21:30 米国7月NY連銀製造業景況指数

22:15 米国6月鉱工業生産

22:15 米国6月設備稼働率

23:00 米国7月ミシガン大消費者信頼感指数速報値

23:00 米国5月企業在庫

26:15 ミネアポリス連銀総裁講演

26:15 セントルイス連銀総裁講演

今週の週間見通し

雇用回復は米株式市場に好材料に、S&P500は史上最高値に迫る上昇

英国発リスクオフ相場の第2波でポンドが週半ばに安値を更新して以降は、米国雇用統計待ちの動きから比較的静かな展開で金曜NY市場を迎えました。結果は予想を大幅に上回る強い数字となり、ドル円は101円台を回復したものの、直後に100円の大台割れとかなり荒い展開を見せましたが、その後の強い米国株市場、そして週末の参議院選挙による政治の安定から、週明けの相場は株高と円安が先行してのスタートを切っています。

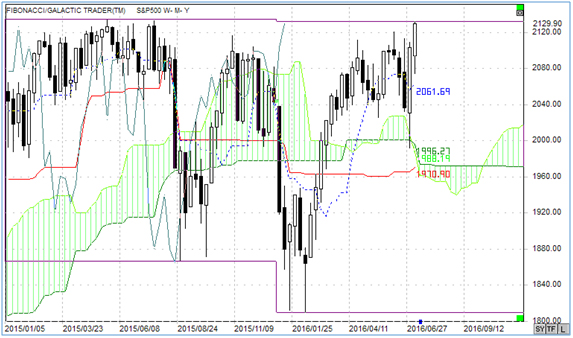

7月FOMCあるいは年内における米国利上げは無いというのが市場のコンセンサスとなっていますので、そうした中での米国雇用回復は株式市場にとっては好材料となりました。特にS&P500は、以下の週足チャート(2015年1月〜先週)を見ていただくとわかるように、昨年5月につけた史上最高値に迫る上昇となりました。

S&P500週足

米国株は他国とは異なる?

こうした強い米国株の動きを受けて他国の主要株価指数も強含みの動きとなっていますが、米国株に関しては他国とは異なるという認識でいたほうが良いと考えられます。というのも、最近までは先進国で利上げを唯一行える経済状況にあったこと、そうした状況の中でいったん利上げが遠のいているわけですから、買いの下地は整っています。

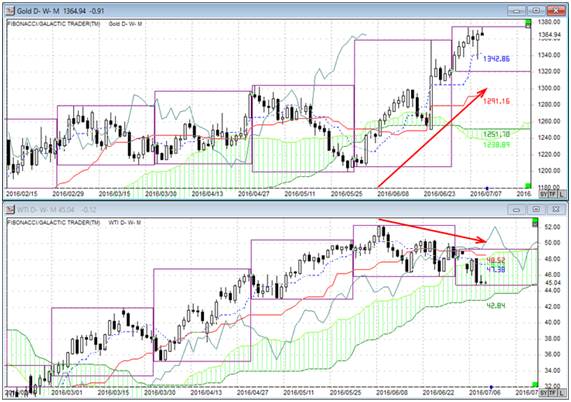

しかも、英国発のリスクオフ相場は不透明感が漂い、長期にわたって不安材料となりえるわけですから、欧州から逃避した資産が株式市場では米株、為替市場では円に向かうという流れが当面は続きやすいと考えられます。商品市場を見ていても同様で、リスクオフの動きが金に資金が動き、原油(WTI)から逃げていることは明らかです。下のチャートは、日足チャートで上段にドル建て金、下段にWTI期近つなぎを表示したものです。

日足チャート上段ドル建て金、下段WTI期近つなぎ

金買い原油売り相場続く

既に、英国の国民投票よりも前の段階から金買い、原油売りの動きとなっていて、原油に関しては先週のFX羅針盤の記事に示した通りで、先週末終値でテクニカルに重要なサポートを下抜けたことで下降トレンド入りしたことが確定しました。

先週始まった英国発リスクオフ相場に足元をすくわれないよう注意

今週初は株高のスタートとなっていますし、週半ばからは米銀の決算発表が相次ぎますので、少なくとも米国株に関しては強い地合いが続きやすいと言えますが、それにも関わらず他国の株価は上がらないといった動きが出て来る場合には特に注意が必要です。いったん、リスクオフの動きは弱まったかに見えますが、いまだ火は消えていないたき火のようなものと思っていたほうがよいでしょう。

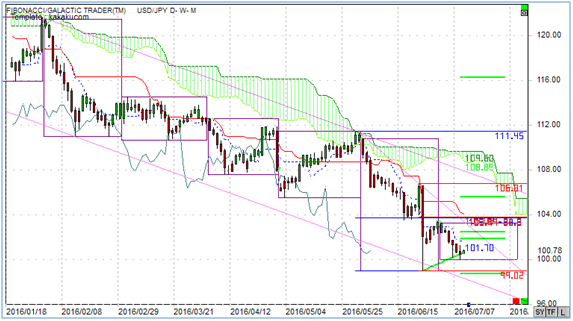

先週始まったばかりの英国発リスクオフ相場に足元をすくわれないよう、今週は油断だけは避けずに行きたいところです。為替市場についても引き続きドル円相場は上値が限定的と考え、99.50レベルをサポートに、101.70レベルをレジスタンスとする流れとします。

ドル円(日足)チャート

このチャートは、ローソク足の足型をそのままに陰陽の着色のみ平均足と同様とすることで、短期的な方向性(緑=上昇、赤=下降)を見やすく加工した当週報独自のチャートとなっています。また、国内外で人気の高い一目均衡表を併せて表示することで上下のチャートポイントもわかりやすく示しました。トレンドラインは週初の段階で過去一定期間から自動的に表示される自動トレンドライン(無い場合もあります)となっています。

ディスクレーマー

アセンダント社が提供する本レポートは一般に公開されている情報に基づいて記述されておりますが、その内容の正確さや完全さを保証するものではありません。また、使用されている為替レートは実際の取引レートを提示しているものでもありません。記述されている意見ならびに予想は分析時点のデータを使ったものであり、予告なしに変更する場合もあります。本レポートはあくまでも参考情報であり、アセンダント社および二次的に配信を行う会社は、為替やいかなる金融商品の売買を勧めるものではありません。取引を行う際はリスクを熟知した上、完全なる自己責任において行ってください。アセンダント社および二次的に配信を行う会社は、本レポートの利用あるいは取引により生ずるいかなる損害の責任を負うものではありません。なお、許可無く当レポートの全部もしくは一部の転送、複製、転用、検索可能システムへの保存はご遠慮ください。

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:編集人K

2024.10.18

ドル円150円近辺、三村財務官の牽制発言で小幅反落 (10/18午前)

18日午前の東京市場でドル円は150円を挟んでの動き。

-

米ドル(USD)の記事

Edited by:上村 和弘

2024.10.18

ドル円見通し 150円台到達、9月16日以降の高値更新で円安継続感強まる(24/10/18)

ドル円は、18日早朝に150.32円まで高値を伸ばした。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.10.18

ドル円、良好な米経済指標を好感する形で心理的節目150.00の上方ブレイクに成功(10/18朝)

17日(木)のドル円相場は堅調な値動き。

-

-

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。