もみあいもEUサミット次第で大きな下げも

〇ユーロドル7/9に1.1371レベルまで水準を上げた後やや押しての週末クローズ

〇今週金曜から開かれるEUサミットでの復興基金の結果に注目

〇基金調整失敗、採決先送りの場合のユーロ売りの可能性を警戒

〇今週は1.1225レベルをサポート、1.1375レベルをレジスタンスと想定

今週の週間見通しと予想レンジ

先週のユーロは、前週からの上昇地合いを継続したものの週初は上げきれず、その後改めて英国の90億ポンドの雇用維持支援策を好感し欧州通貨全般に買いが入る中で1.13台後半を試しましたが試しきれず、週末にかけては月曜朝方の水準まで押した後に、買い戻しが入るといった具合で、材料以上にポジション調整が動きを左右している印象でした。

材料的には英国の支援策は好材料とされていましたが、この週末に発表された火曜時点の通貨先物のポジションではピークよりはやや買いポジションは減ったものの依然として高水準のユーロ買いポジションが続いています。シカゴの通貨先物は為替市場の縮図ではあるものの、どちらかというと中長期のポジションを反映しやすく、参加者の多くはユーロ高を見込んでいるものの、新規に買うほどの余裕は無いという見方が妥当です。

そうした中でいよいよ今週金曜からEUサミットが開かれ、果たして反対している国々への事前根回しが進んで全会一致で復興基金が可決されるかどうかが決まります。この基金に対する期待と、直近のところでは可決思惑が強まっていることもあって、それがユーロ高の大きな材料となっています。

このEUサミットを前に欧州ではECB理事会もありますが、現状維持の予想であまり材料視されていませんし、経済指標も連日出ては来るものの、サミットを前にしては動きにくいということになるでしょうから、今週は金曜に向け思惑とポジション調整が中心となる一週間です。ただ、金曜のサミットを前にECB理事会後のラガルド総裁会見では必ず、復興基金に対する質問が出てくるでしょうから、総裁会見とサミット直前の反対している当事者5か国(オランダ、オーストリア、デンマーク、スウェーデン、フィンランド)並びに調整の中心の立場となる、ドイツ、フランスからの発言には注意しておきたいところです。

ちなみに、ここまで市場参加者は可決思惑のほうが強いのですが、実際には調整は難航していると思われます。各国の担当者からも可決を望むといった程度で前進しているという話はあまり聞こえてきません。個人的には調整失敗、採決先送りというニュースが出てきた時のユーロ売りの動きの可能性の方が高いのではないかと警戒していますので、その場合にはユーロは最近のもみあいを下抜けることになるでしょう。

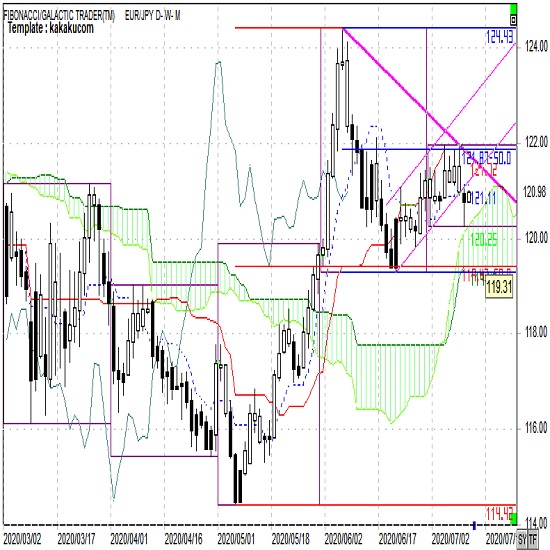

テクニカルに日足チャートをご覧ください。

先週時点では横方向の動きながらも、材料やポジション面では下げる時の方が影響は大きいというイメージで見ていましたが、先週は動きとしてはユーロが強い地合いの一週間でした。現状は6月安値を起点としたサポートラインとそれと平行に引いたラインとで構成される緩やかな上昇チャンネルの中での推移と見ることが妥当そうです。

また、中期的には6月高値とその後の安値のレンジの中で半値1.1295をもみあいの中心としやすいと考えることが出来ますが、今週はこの半値と上昇チャンネルの半値を一致していて、材料が無ければ動きにくい流れとなってきそうです。しかし、市場参加者の見方がEUサミットに向けてやや楽観的でポジションも高水準の買いポジションとなっていることから、上昇チャンネル下限への押しが調整として入りやすいのではないかと見ています。また、これは来週の週明けとなりますが、復興基金が否決される場合には大きく下げるリスクを考えておく必要があります。

今週はまだそこまでの動きは出ないと見て、1.1225レベルをサポートに1.1375レベルをレジスタンスとする週を見ておくことにします。

今週のコラム

今週もユーロ円の日足チャートを見てみましょう。

先週示したピンクの上昇チャンネルは金曜の下げで下抜け現状はこれまでのサポートがレジスタンスとなります。また今後の展開としては太いピンクの線で示したレジスタンスラインが上値を抑えてくる動きが予想されます。

今週のユーロドルはEUサミット次第ではあるものの、復興基金否決ということになれば、ユーロドルとともにユーロ円も下げ、6月安値119.31を視野に入れる展開となってくると思いますので、対円の動きも併せて気にしておきたいところです。

今週の予定

7月15日(水)

15:00 英国6月PPI

27:00 ベージュブック

7月16日(木)

15:00 英国6月失業率

15:45 フランス6月CPI

18:00 ユーロ圏5月貿易収支

20:15 英中銀総裁講演

20:45 ECB理事会

21:30 ラガルドECB総裁会見

7月17日(金)

18:00 ユーロ圏6月CPI

18:00 ユーロ圏5月建設支出

19:00 英中銀総裁講演

**:** EUサミット(〜18日)

7月18日(土)

**:** G20

前週のユーロレンジ

(注)上記表の始値は全て東京午前9時時点のレート。為替の高値・安値は東京午前9時〜NY午後5時のインターバンクレート。

先週の概況

7月6日(月)

ユーロドルは、東京前場は株高によるユーロ円の買いに引っ張られての買いが目立ちましたが、後場以降もユーロ高の動きは続き欧州市場に入ると先週高値を上抜ける動きの中でストップオーダーも巻き込んで一段高となりました。NY市場前場には1.1345と6月23日の高値に迫る動きとなったものの抜けられず、引けにかけてはやや押して引けました。

7月7日(火)

ユーロドルはドルの動きとしてはドル円と同様にユーロ買いがやや先行した後にユーロ売りという動きがNY市場まで続きました。NYの引けにかけては欧州時間に発表された欧州の経済指標の弱さも改めて重石となって上値の重たい流れでの引けとなりました。

7月8日(水)

ユーロドルは、NY市場までは1.1280前後での小幅なもみあいを継続していました。NY市場に入り英国が発表した景気対策を好感したポンド買いに引っ張られてユーロにも買いが入り、ユーロドルは1.1352レベルの高値をつけました。月曜高値は更新したものの抜けきれなかったことから、引けにかけてはやや押しての引けとなりました。

7月9日(木)

ユーロドルは、東京市場では前日高値を上抜けると仕掛けの買いも加わって対ドル、対円ともに上昇、ユーロドルは1.1370レベルと6月11日以来の高値をつけました。しかし、欧州市場に入るとポジション調整から前日引けの水準まで押し、さらにNY市場では欧州市場の安値を下抜けるとストップも巻き込みながら一段安、引けにかけては1.1279レベルの安値をつけての安値引けとなりました。

7月10日(金)

ユーロドルは、東京市場ではドル円とともにユーロ円でも下げが目立ったことからユーロドルは欧州市場序盤に1.1255レベルへと下押ししました。しかし、株価反発の動きがユーロ円では素直にリスクオンの買いの動きとなったことからユーロドルも反転上昇。7月17日からのEUサミットにおける復興基金合意の思惑も重なって1.1325レベルまで水準を上げた後やや押しての週末クローズとなりました。

ディスクレーマー

アセンダント社が提供する本レポートは一般に公開されている情報に基づいて記述されておりますが、その内容の正確さや完全さを保証するものではありません。また、使用されている為替レートは実際の取引レートを提示しているものでもありません。記述されている意見ならびに予想は分析時点のデータを使ったものであり、予告なしに変更する場合もあります。本レポートはあくまでも参考情報であり、アセンダント社および二次的に配信を行う会社は、為替やいかなる金融商品の売買を勧めるものではありません。取引を行う際はリスクを熟知した上、完全なる自己責任において行ってください。アセンダント社および二次的に配信を行う会社は、本レポートの利用あるいは取引により生ずるいかなる損害の責任を負うものではありません。なお、許可無く当レポートの全部もしくは一部の転送、複製、転用、検索可能システムへの保存はご遠慮ください。

オーダー/ポジション状況

関連記事

-

南アフリカランド(ZAR)の記事

Edited by:照葉 栗太

2024.11.23

南アランド円週報:『約1カ月ぶり安値を更新するなど上値の重い展開が継続中』(11/23朝)

南アランドの対円相場は、11/7に記録した約4ヵ月ぶり高値8.86円をトップに反落に転じると、今週前半にかけて、一時8.44円まで下落しました。

-

トルコリラ(TRY)の記事

Edited by:照葉 栗太

2024.11.23

トルコリラ円週報:『トルコ中銀は政策金利の据え置きを決定。一巡後の反発に期待』(11/23朝)

トルコリラの対円相場は、9/16に記録した史上最安値4.10円をボトムに切り返すと、11/15にかけて、約3カ月半ぶり高値4.56円(8/1以来の高値圏)まで上昇しました。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.23

来週の為替相場見通し『トランプトレードと円キャリーの組み合わせがドル円を下支え』(11/23朝)

ドル円は、今週前半にかけて、一時153.28まで急落する場面が見られましたが、週末にかけては一転154円台後半へと持ち直す動きとなりました。

-

-

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。