トルコリラ円見通し トルコ中銀は利下げ見送り、25日夜からは円安一服で下落気味

〇トルコリラ円、ドル円の堅調と予想外のトルコ中銀利下げ見送りに15.67まで上昇、その後はやや失速

〇対ドルでは中銀発表後6.82まで反発するも6.85に失速持ち合い継続

〇中銀は過剰な金利引き下げによるトルコリラ売りを警戒し様子見か

〇トルコ円15.60以上での推移中は上昇余地あり、15.67超えからは15.70前後への上昇を想定

〇15.59円割れからは弱気サイクル入りの可能性15.50台前半への下落を想定

【概況】

トルコリラ円は6月23日夜のドル全面安によりドル円が106.06円まで急落したところで15.47円まで下落して6月12日安値を割り込んだが、その後はドル全面高となりドル円も揺れ返しの上昇となったために25日早朝には15.60円台を回復するところまで戻した。

6月25日夜にかけても円安ドル高が続いことやトルコ中銀が利下げ予想に反して利下げを見送ったことによるドル安リラ高局面も重なったために15.67円まで戻り高値を切り上げて23日夜に急落する前の23日午後高値15.65円を上抜いた。

しかし25日夜高値の後は失速気味となっている。ドル円が25日夜高値の後は下落気配となり、対ドルでのトルコリラも中銀利下げ見送り時の上昇が続かずに元の水準へ押し返されたことによりトルコリラ円の上昇力も鈍った状況となっている。

【ドル円は23日夜の急落分を解消したが107円台前半で上値が重い】

ドル円は6月12日午前安値106.55円に対して6月23日夜の急落で底割れとなり106.06円まで下落したが、その後は揺れ返しの上昇となり、25日夜には107.28円をつけて23日の急落前高値107.22円を若干上抜いた。しかし23日夜の急落前に形成していた持ち合い中の高値である6月16日高値107.63円には届かず、25日夜高値からは失速気味となっている。

23日夜はドル全面安がドル円にも波及したことで株高にもかかわらずドル円が下落下のだが、その後はリスク回避場面でのドル買い戻しの動きが強まったことでドル全面高となり、通常はリスク回避なら円高となるところをドル高が勝って上昇するという複雑な反応となった。6月23日夜の下落分を解消する反発となったために、6月8日からの下落継続に対しては仕切り直しとなったが、米国の感染拡大への警戒感が強まる中ではリスク回避による円高という通常の反応に立ち返りやすいところと思われるので、107円を割り込んで続落に入る場合は円高再開とみてトルコリラ円への売り圧力も増すと注意したい。

【対ドルでのトルコリラは持ち合いのまま】

対ドルでのトルコリラは5月7日に7.27リラの史上最安値まで下落してからの揺れ返し上昇で6月3日には6.68リラまで戻したが、その後はドル高リラ安がぶり返して6月18日に6.86リラまで下落してきた。6月18日以降は新たな安値更新を回避してほぼ横ばいの動きが続いてきたが、25日夜のトルコ中銀による利下げ見送りで6.82リラまで一時的に反発したものの市場の反応は一時的なものに止まり、6.85リラまで再び失速して持ち合いの継続となっている。

6月18日以降の持ち合いの背景には取引規制によるボラティリティの低下もあると思われるが、持ち合いによる相場の煮詰まりはストレスであり、持ち合い放れからはストレス解放となって大きく動き出しやすいとすれば、動き出す前夜情勢にあると考えるべきところか。

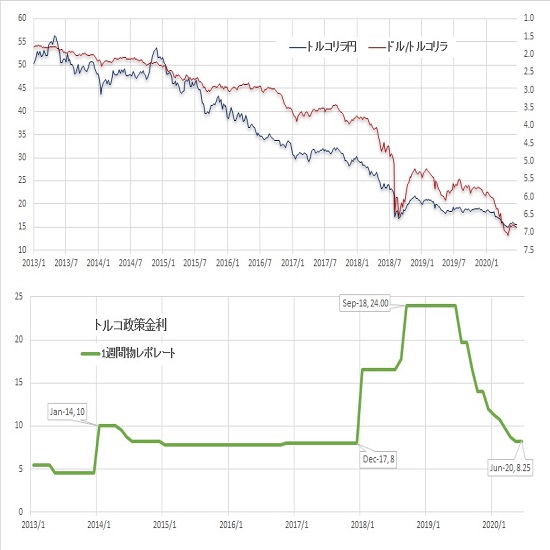

【トルコ中銀の利下げは9会合連続でストップ】

トルコ中央銀行は6月25日、政策金利の1週間物レポレートを現行の8.25%で据え置いた。据え置きはウイサル総裁が2019年7月に就任して以降で初めて。同総裁が就任して以降、エルドアン大統領の意向を踏まえて2019年6月時点で24.0%だった政策金利を7月に19.75%へ引き下げたところから9会合連続で利下げを断行し、今年3月には9.75%として10%を割り込んだ。市場の事前予想では8.0%への若干の引き下げが見込まれていたため、据え置きはややサプライズとなり、発表後にリラは対ドルで上昇したが、反応は一時的に早々に下落した。

トルコの消費者物価は5月時点で年率11.39%であり、現在の政策金利水準は消費者物価上昇率を下回る実質的なゼロ金利状態にある。コロナ対策として利下げによる景気刺激も必要なところだが過剰な引き下げはトルコリラ売りを引き起こしかねないため、今回は様子見としたのだろう。またエルドアン大統領は物価と金利を一桁にするということを昨年から言い続けてきたが、政策金利の一桁はすでに実現し、物価上昇率の一桁は昨年9月から10月まで一時的に実現したがその後は達成できずにいる。

【トルコの感染増加数 千人超えが続く】

新型コロナウイルスの感染拡大は続いており、6月26日朝集計時点の世界の感染者数は969.5万人を超えて死者も48.9万人に達した。米国はNY州の感染が抑えられているものの米国全体では前日から3万6557人増で249.9万人に達した。4月後半からやや増加ペースが鈍化していたものの米国メディア報道では1日の増加数は過去最大となったとされ、感染爆発の第二波というよりも第一波が継続発展している印象だ。2位のブラジルは前日から4万672人増で123.3万人となった。ロシアが61.3万人、4位のインドは49.1万人に拡大している。南米はペルー(7位)、チリ(8位)、メキシコ(11位)等の増加も継続している。

トルコは6月25日時点で19万3115人で前日から1458人増、死者5046人で前日から21人増えた。5月30日から6月11日までは日々の感染増加数が千人を切っていたが、6月1日からの経済活動再開により6月12日以降は千人を超える状況が続いている。経済活動再開による第二波への懸念は継続していると思われる。

【60分足一目均衡表・サイクル分析】

概ね3日から5日周期の短期的な高値・安値形成サイクルでは、6月23日夜の下落で18日深夜安値を割り込んだもののその後は戻しに入ったため、24日午前時点では23日午後高値を直近のサイクルトップ、18日深夜安値から3日目となる23日深夜安値を同サイクルボトムとした強気サイクル入りとして26日午後から30日にかけての間への上昇を想定した。25日夜へ続伸したがその後は気味となっているため、既に25日夜高値でサイクルトップをつけた可能性がある。25日夕安値15.59円を上回る内は上昇継続の可能性ありとするが、25日夕安値割れからは弱気サイクル入りの可能性を優先して26日夜から30日深夜にかけての間への下落と23日夜安値試しを想定する。

60分足の一目均衡表では6月24日夜からの反騰で遅行スパンが好転し先行スパンも突破してきたが、25日夜高値からの反落で遅行スパンは悪化しやすくなっている。遅行スパン悪化からは下げ再開と仮定して安値試し優先とするが、先行スパンからの転落を回避して遅行スパンが再び好転する場合は上昇再開とする。

60分足の相対力指数は25日夜への上昇で70ポイントに迫ったがその後は失速している。25日朝から夜にかけては指数のピークがトリプルトップ型となっているため、50ポイント割れから続落に入る場合は下げ再開の可能性が強まると注意し、45ポイント割れからは下げ再開として30ポイント前後への下降を伴う下落を想定する。

以上を踏まえて当面のポイントを示す。

(1)当初、6月25日夕安値15.59円を下値支持線、6月25日夜高値15.67円を上値抵抗線とする。

(2)15.60円以上での推移中は上昇余地ありとし、6月25日夜高値超えからは15.70円前後への上昇を想定する。15.70円前後は反落警戒とするが、15.60円以上で週を終える場合は週明けも高値試しを続けやすいとみる。

(3)15.59円割れからは弱気サイクル入りの可能性を優先して15.50円台前半への下落を想定する。15.50円以下は反騰注意とするが15.59円以下での推移なら週明けも安値試しへ向かいやすいとみる。

【当面の主な経済指標等の予定】

6月29日

16:00 6月経済信頼感 (5月 61.7、予想 71.0)

6月30日

16:00 5月貿易収支 (4月 −45.6億ドル、予想 -18.0億ドル)

7月01日

16:00 6月イスタンブール製造業PMI (5月 40.9、予想 48.9)

7月02日

20:00 トルコ中銀金融政策会合議事要旨公開

7月03日

16:00 6月消費者物価上昇率 前年比 (5月 11.39%、予想 12.25%)

16:00 6月消費者物価上昇率 前月比 (5月 1.36%、予想 0.80%)

16:00 6月生産者物価上昇率 前年比 (5月 5.53%、予想 6.39%)

16:00 6月消費者物価上昇率 前月比 (5月 1.54%、予想 0.90%)

注:ポイント要約は編集部

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:編集人K

2024.11.22

ドル円154円台前半、本邦CPI高止まり等で一時154円割れ (11/22午前)

22日午前の東京市場でドル円は「往って来い」。

-

トルコリラ(TRY)の記事

Edited by:照葉 栗太

2020.06.27

トルコリラ週報:『ファンダメンタルズ面での脆弱性がトルコリラの重石に』(6/27朝)

トルコリラ円相場は、テクニカル的にもファンダメンタルズ的にも、「上値の重さ」が警戒されます。

-

トルコリラ(TRY)の記事

Edited by:上村 和弘

2020.06.25

トルコリラ円見通し ドル円の揺れ返し上昇で反発(20/6/24)

24日夜にはドル全面高となる中で107円に迫り25日早朝には107円台を回復する流れとなり、トルコリラ円も25日早朝には15.60円台を回復するところまで戻した。

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。