トルコリラ円見通し ドル円の揺れ返し上昇で反発

〇トルコ円ドル円の上昇で15.60台を回復

〇ドル全面高となる中でトルコは対ドルでは下落せず

〇ただ、株安継続の場合振興通貨安が波及する恐れもあり要警戒

〇本日トルコ中銀は利下げ実施予定、反応は限定的と予想されるが持合い離れの可能性もあり注意

〇トルコの設備6月経済指標、設備稼働率、サービス業、小売業、建設業の信頼感指数はいずれも改善

〇トルコの感染者数日々千人強の増加ペース

〇15.55以上での推移中は上昇余地あり、15.65を超えてさらに続伸の場合は15.60円台後半へ

〇15.55割れで弱気転換注意、15.50割れからは下げ再開

〇15.47割れからは15.40前後への下落を想定

【概況】

トルコリラ円は6月12日朝安値15.48円から12日夜高値15.76円まで戻した後はジリ安の推移となり、6月18日深夜への下落は15.53円に止まって12日安値割れを回避していたが、6月23日夜のドル全面安によりドル円が106.06円まで急落したため、トルコリラ円も15.47円まで下落して6月12日安値を割り込んだ。しかしその後はドル円が持ち直し、24日夜にはドル全面高となる中で107円に迫り25日早朝には107円台を回復する流れとなり、トルコリラ円も25日早朝には15.60円台を回復するところまで戻した。

6月24日のドル全面高は、NYダウやナスダック総合株価指数が米国での感染拡大やIMFの成長率見通し下方修正等により大幅下落となり、ドルストレートではドルが買い戻されて全面高となり、ドル円においてもドル高が勝る展開となったことが背景だった。23日深夜にドル全面安となる中でドル円も円高ドル安へ進んだ動きとは真逆の展開だった。

【ドル円は23日夜の急落分を解消】

ドル円は6月12日午前安値106.55円に対して6月23日夜の急落で底割れとなり106.06円まで下落した。この段階では下げ渋りの持ち合いから転落したとしてさらにドル安円高が加速しやすい状況だったが、24日夜の反騰により23日の下落分はほぼ解消された。持ち合い下放れによる下落継続感はいったん仕切り直しとなったが、本来ならリスク回避要因による株安債券高・米10年債利回り低下という状況なら円高ドル安へ進むべきところを真逆の展開となっている。23日もリスクオンによるドル安の中で株高へ同調する円安へのバイアスよりも円高が勝ったのだが、これらはテクニカル主導でのストップロス売りによる急落とリバウンド継続からのストップロスによる買い戻しだったのかもしれない。

持ち合い下放れによる円高継続感はいったんリセットされたが、ドル高円安基調をさらに継続させてゆくには株高債券安・米10年債利回り上昇による金利面でのドル高円安感が強まる必要があり、株安が続くようだと米10年債利回り低下によるドル安円高という本来の動きに修正されるのではないかと思われる。

【対ドルでのトルコリラは持ち合いが続く、中銀の利下げが持ち合い放れのきっかけになるか】

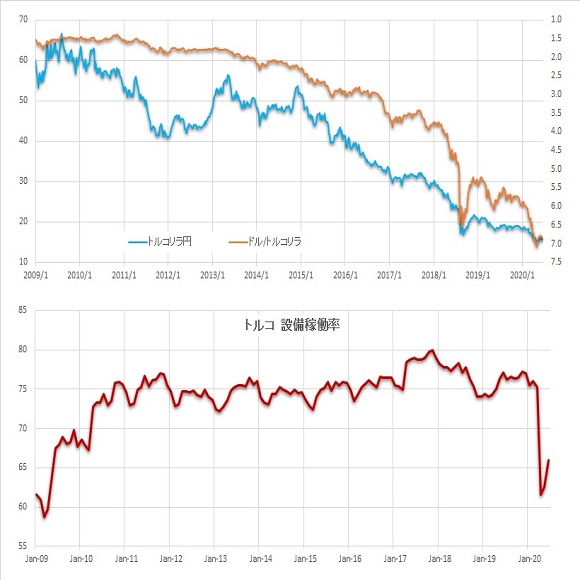

対ドルでのトルコリラは5月7日に7.27リラの史上最安値まで下落してからの揺れ返し上昇で6月3日には6.68リラまで戻したが、その後はドル高リラ安がぶり返して6月18日に6.86リラまで下落してきた。しかし6月18日以降は新たな安値更新を回避してほぼ横ばいの動きとなっている。

24日はドル全面高を背景にブラジルレアルが急落したがトルコリラへの影響はみられなかった。しかし株安がさらに深刻化する場合はリスク回避による投機ポジションの縮小によるドル高、新興国通貨売りの動きが再燃しやすくなるため、ブラジルレアルや南アランド、メキシコペソ等の動きは要注意と思われる。

既に1週間以上、ほぼ横ばいの推移ということは持ち合いによるストレスも溜まり、持ち合い放れからは上下へ大きく動き出しやすい状況と考えておきたい。

トルコ中銀は6月25日に金融政策会合(TCMB)を開催するが、政策金利を現行の8.25%から8.00%へ引き下げることが予想されている。これまでよりも利下げ幅は小さくなると予想されているので市場の反応も限定的と思われるが、持ち合い放れのきっかけになると大きな動きへ発展するきっかけになる可能性もあると注意したい。

【トルコ経済指標は回復基調】

6月24日に発表されたトルコの6月設備稼働率は66.0%となり5月の62.6%から改善して市場予想の65%を若干上回った。4月には61.6%まで低下していたがやや持ち直しに入っている。6月はロックダウンが解除されて経済活動も徐々に再開しているため今後は感染拡大の第二波が深刻にならなければ改善傾向を続けると思われる。

6月24日発表の各種信頼感指数では、6月のサービス業信頼感指数が55.5となり前月の51.1から改善、小売業信頼感指数は86.4で前月の79.0から改善、建設業信頼感指数は78.0となり前月の58.5から大幅改善した。

【トルコの感染者数、日々千人以上が続く】

新型コロナウイルスの感染拡大は続いており、6月24日時点の世界の感染者数は952万人を超えて死者も48.3万人に達した。米国はNY州の感染が抑えられているもののフロリダやアリゾナ、テキサス、カリフォルニアでの増加が目立ち24日時点で前日から3万8998人増の246.3万人に増えている。二位のブラジルは前日から4万995人増で119.2万人となった。ロシアが60.6万人、4位のインドは47.2万人に拡大している。南米はペルー(7位)、チリ(8位)、メキシコ(13位)等の増加も継続している。

トルコは6月24日時点で19万1657人で前日から1492人増、死者5025人で前日から24人増えた。5月30日から6月11日までは日々の感染増加数が千人を切って落ち着いていたが、6月1日からの経済活動再開により6月12日に千人を超え、その後も千人を上回る状況が続いている。

トルコは経済活動再開に続いて観光入国の規制緩和にも動き始めている。日々千人強の増加ペースで抑制されるなら経済活動再開と感染抑制の両立にも成功するかもしれないが、第二波への懸念は継続していると思われる。

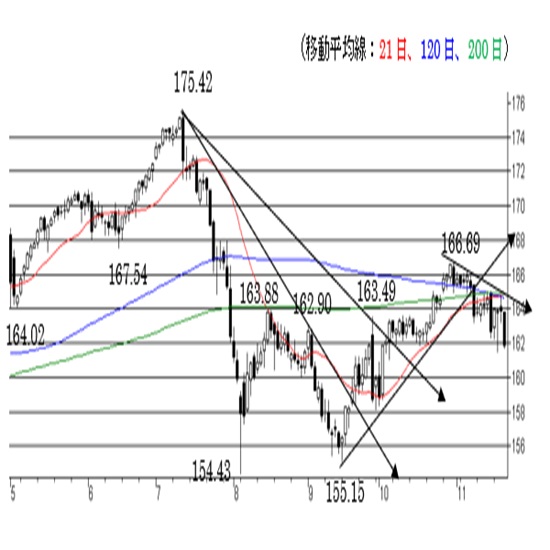

【60分足一目均衡表・サイクル分析】

概ね3日から5日周期の短期的な高値・安値形成サイクルでは、6月23日夜の下落で18日深夜安値を割り込んだもののその後は戻しに入ったため、24日午前時点では23日午後高値を直近のサイクルトップ、18日深夜安値から3日目となる23日深夜安値を同サイクルボトムとした強気サイクル入りとした。また新たな底割れ回避の内は26日午後から30日にかけての間への上昇余地ありとし、15.50円割れを弱気転換注意とした。

6月24日の日中は15.50円以上で推移し、夜の上昇で15.60円台まで戻しているので引き続きトップ形成中とみるが、15.50円割れを弱気転換注意とし、15.50円割れからは弱気サイクル入りと仮定して26日夜から30日深夜にかけての間への下落を想定する。

60分足の一目均衡表では6月24日夜からの反騰で遅行スパンが好転し先行スパンも突破している。このため遅行スパン好転中は高値試し優先とするが、両スパン揃って悪化するところからは下げ再開とみて安値試し優先とする。

60分足の相対力指数は23日深夜の20ポイント台への急落から反騰して60ポイント台まで戻した。50ポイントを上回るか一時的に割り込んでも回復する内は上昇余地ありとするが、45ポイント割れからは下げ再開を疑う。

以上を踏まえて当面のポイントを示す。

(1)当初、15.55円を下値支持線、6月23日午後高値15.65円を上値抵抗線とする。

(2)15.55円以上での推移中は上昇余地ありとして6月23日午後高値15.65円試しとする。15.65円前後では戻り売りも出やすいとみるが、15.65円を超えてさらに続伸の場合は15.60円台後半へ上値目処を引き上げる。また15.55円以上での推移なら26日も高値試しを続けやすいとみる。

(3)15.55円割れを弱気転換注意とし、15.50円割れからは下げ再開と仮定として6月23日深夜安値15.47円試しとし、底割れからは15.40円前後への下落を想定する。

【当面の主な経済指標等の予定】

6月25日

20:00 トルコ中銀金融政策会合(TCMB)政策金利 (現行 8.25%、予想 8.00%)

6月29日

16:00 6月経済信頼感 (5月 61.7、予想 71.0)

6月30日

16:00 5月貿易収支 (4月 −45.6億ドル、予想 -18.0億ドル)

関連記事

-

米ドル(USD)の記事

Edited by:編集人K

2024.11.22

ドル円154円台前半、本邦CPI高止まり等で一時154円割れ (11/22午前)

22日午前の東京市場でドル円は「往って来い」。

-

オーストラリアドル(AUD)の記事

Edited by:田代 昌之

2024.11.22

豪ドルWeekly 100円を挟んだもみ合い、CPIで早期の利下げ観測が強まる可能性も(24/11/22)

今週の豪ドルは、豪準備銀行(RBA)が公表した理事会要旨でタカ派姿勢が確認されたものの、買いは続かず、100円水準を挟んだ小動きの相場展開が続いた。

-

ユーロ(EUR)の記事

Edited by:川合 美智子

2024.11.22

ユーロ円 下値リスクが点灯中。162円台を回復出来ずに越週した場合は一段の下落へ(24/11/22)

ユーロ/円は163円台前半から161円台後半まで断続的に売られ、結局安値圏で引けています。

-

トルコリラ(TRY)の記事

Edited by:上村 和弘

2020.06.26

トルコリラ円見通し トルコ中銀は利下げ見送り、25日夜からは円安一服で下落気味(20/6/26)

対ドルでのトルコリラも中銀利下げ見送り時の上昇が続かずに元の水準へ押し返されたことによりトルコリラ円の上昇力も鈍った状況となっている。

-

トルコリラ(TRY)の記事

Edited by:上村 和弘

2020.06.24

トルコリラ円見通し 円高に圧されて6月12日安値を割り込む(20/6/24)

23日夜は、ユーロ高を中心としてドル全面安の展開となる中でドル円が急落したため、トルコリラ円も15.47円まで下落して6月12日安値を割り込んだ。

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。