今週の週間見通しと予想レンジ

先週のユーロは、週前半はドル売りの動きからユーロドルは買いが先行しましたが、1.10の大台超えではユーロ売りオーダーも控えていた様子で、目前まで行ったところで折り返し、週後半は高値、安値とも切り下げる動きとなっていました。ドル円の上げに比べるとユーロの下げがやや強かった印象です、前週までのユーロ円の上げに対する売り直しもユーロドルの上値を抑える結果となったようです。

先週は材料的には特に目立った材料はありませんでしたが、欧州全体ではいまだ猛威を振るっている新型コロナウイルス感染者について、ドイツでは他国に先がけて良い兆候が見られました。水曜にメルケル首相が発表した内容によると、これまでは規模に関係なく閉鎖されていた一般店舗が小中規模店(800平方メートル以下、飲食店は除く)に関しては今週から営業再開となります。しかし、イベント開催は8月末まで禁止といったことも含め、ドイツの規制緩和の流れは今後の欧州諸国の参考となってくるでしょう。

今週は経済指標としてはドイツ、フランス、英国、ユーロ圏の製造業とサービス業のPMI速報値が発表予定となっています。それぞれの国において微妙に前回から増減の予想は異なるものの、依然としてどの国も製造業は弱く、サービス業は悲惨ともいえる予想となっています。製造業は事業環境の変化をサービス業は活動水準をよく反映している指標となりますので、予想と比べてどの程度差異があるのかは注目しておきたいところです。

現時点での予想は、サービス業で思いのほかドイツが弱い数字となっていますが、先週の発表もあり今月の数字で底打ちとなる可能性が高いですから、今週の数字と来月の数字の変化で欧州における経済活動の大きな流れは見えてくるのではないかと思います。もちろん、他にも経済指標は多いのですが、最近の傾向としてはPMIを気にする市場参加者が多いため、今週の注目材料と言えるでしょう。

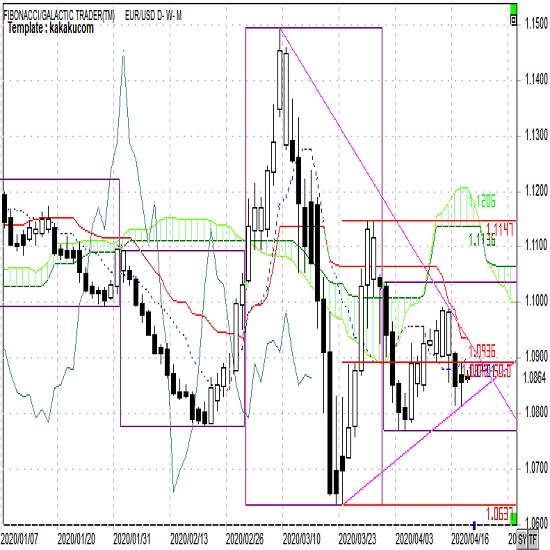

他にはきっかけがなかなか無さそうなので、チャートを見ていきましょう。

3月の高値安値で中期的なレンジを見たことは間違いなさそうですが、高値を切り下げ安値は切り上げていますので、それぞれを起点としたレジスタンスとサポートラインを引くこともできます。現在の水準は両ラインが交差する水準と重なりますし、3月安値(1.0637)とその後の戻り高値(1.1147)との半値(1.0892)とも重なります。

しかも、ラインの頂点にかなり近づいていますので、テクニカルには週前半にでもどちらかに抜ける場合はその方向に動きが出やすいと言えますし、逆に抜けずに週後半まで行ってしまうと4月に入ってからのレンジの中でのもみあいとなりやすいとも言えます。まずは抜けるのか抜けないのか、そのあたりに注目しながらも、為替市場全般でドルとしての動きはどうなのかを見ていくこととなるでしょう。

ドル円でも基本的にもみあいを考えているため、方向性が見られずに横方向へのもみあいとなってしまう可能性のほうが高いように思えますが、抜けた時には注意というところです。今週はもみあいとなってしまう動きをメインシナリオとして、1.0800レベルをサポートに1.0925レベルをレジスタンスとするレンジを見ておきます。

今週のコラム

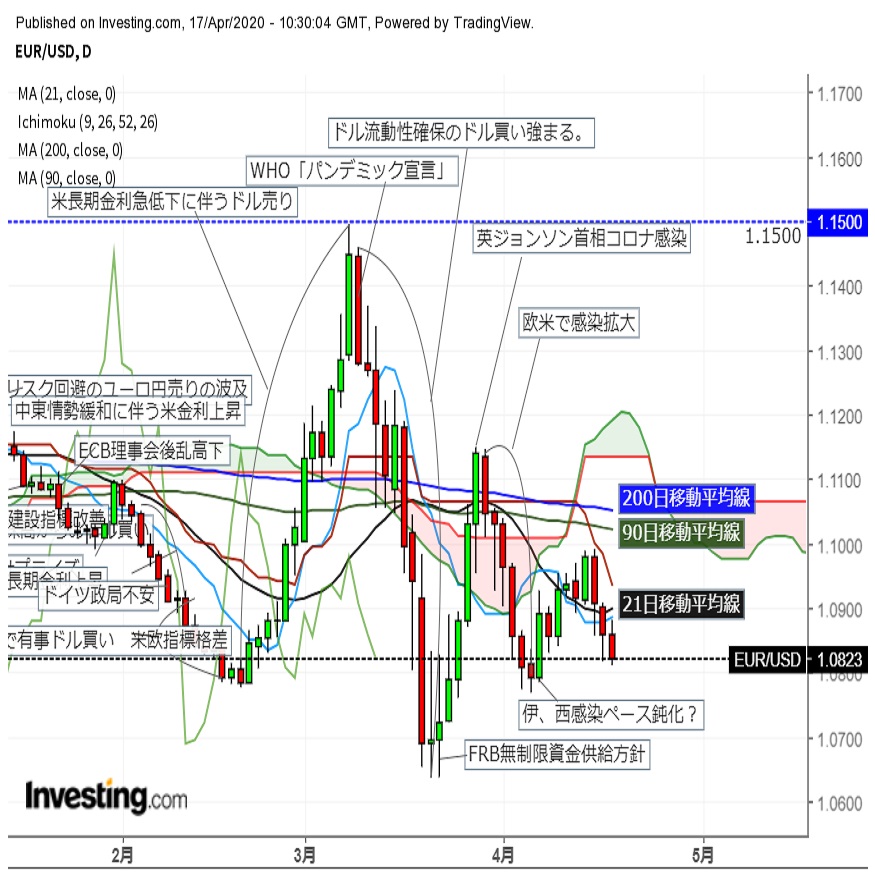

ユーロはもみあい横方向という見方を示していますが、欧州通貨の中ではポンドが底堅い動きをしています。ジョンソン首相が退院したというニュースも好材料だったとは考えられますが、3月高値から安値までの下げ幅がユーロドルが858pips(7.5%)だったのに対し、ポンドドルは1786pips(13.5%)と下げ幅が大きかったことによる買い戻しの面が大きいと言えます。日足チャートをご覧ください。

ユーロドルの日足と同じ期間を示していますので、明確ですがユーロドルは上げてから下げたことで、現状は2月の水準に位置していますが、ポンドドルは一方的に下げたことでまだ2月の水準は回復していません。

ポンドの場合、コロナ後にはブレグジット移行期間後の協議という大きな関門が待ち受けていますので、積極的には買いにくい流れにはなりやすいのですが、現状は上昇ウェッジ(ピンク)の中での動きとなっていて、このまま短期的に底堅い動きとなるのか、あるいはウェッジを下抜けるのか、ポンドはまた別の意味でテクニカルに気になる週となってきそうです。

今週の予定

今週注目される経済指標と予定はドル円週報に示してあるものと共通です。ドル円週報の「今週の予定」をご参照下さい。なお、その中でユーロの値動きに特に影響が出ると考えられる予定は以下のものです。重要な予定として注意しておきましょう。

4月20日(月)

08:01 英国4月住宅価格

15:00 ドイツ3月PPI

17:00 ユーロ圏2月経常収支

18:00 ユーロ圏2月貿易収支

4月21日(火)

15:00 英国3月雇用統計

18:00 ドイツ4月景況感

4月22日(水)

15:00 英国3月CPI・PPI

15:45 フランス4月企業景況感

23:00 ユーロ圏4月消費者信頼感速報値

4月23日(木)

15:00 ドイツ5月GFK消費者信頼感

16:15 フランス4月製造業・サービス業PMI速報値

16:30 ドイツ4月製造業・サービス業PMI速報値

17:00 ユーロ圏4月製造業・サービス業PMI速報値

17:30 英国4月製造業・サービス業PMI速報値

4月24日(金)

08:01 英国4月GFK消費者信頼感

15:00 英国3月小売売上高

17:00 ドイツ4月IFO企業景況感

前週のユーロレンジ

(注)上記表の始値は全て東京午前9時時点のレート。

為替の高値・安値は東京午前9時からNY午後5時のインターバンクレート。

先週の概況

4月13日(月)

ユーロドルは東京市場では動きが鈍かったものの株安によるドル売りの動きから1.0968レベルまで上昇したもののすぐに反落。その後はドル円の動きに引っ張られてユーロ円の売りも強まったことからユーロドルもじり安の流れが続き、NY前場に1.0893レベルまで水準を切り下げた後に、やや戻して引けました。

4月14日(火)

ユーロドルは、東京前場はドル円と同様にドル売りとなりユーロは買われましたが、後場には失速しイースター休暇明けの早朝欧州勢もユーロ売りを先行。しかし、ユーロ売りの動きも続かずに反転上昇となり、欧州市場以降はドル円同様ドル売りが続いたことから、NY市場後場には1.0987レベルまで上昇し高値圏で引けました。

4月15日(水)

ユーロドルは、東京市では動かなかったものの欧州市場に入り売りが先行、きっかけは実需のユーロ売りと見られました。その後、NY市場での下げで週間安値を割り込むとストップオーダーも巻き込みながら1.0857レベルまでの下げとなりましたが、直後にドイツで翌週から中規模までの店舗営業を再開するとの発表を好感し、欧州市場前場の水準に買い戻されたあと若干押して引けました。

4月16日(木)

ユーロドルは、若干の上下は挟みながらも終日上値の重たい展開が続きました。海外市場に移ってからの株安の流れでは、ドル円だけでなくユーロ円でも売りが目立ちユーロドルも下げることとなりましたが、NY市場では実需のユーロ売りと前日安値を下回ってからのストップオーダーがユーロ売りを加速させました。一時1.0817レベルの安値をつけましたが、引けにかけては株高によるユーロ円買い戻しの動きとともに1.08台半ばへと戻して引けました。

4月17日(金)

ユーロドルはドルの動きとしてほぼドル円と歩調を揃える動きとなりました。東京前場のドル売りによるユーロ買い後にもみあいを挟んでユーロ売りに転じましたが、水曜以降高値を切り下げる動きとなっていたこともあり、新規の仕掛け売りも入っていた様子でした。一時1.0812レベルと週間安値をわずかに更新したものの、NY市場ではドル売りの動きとともに1.0893レベルまで反発。引けにかけてはやや押しての週末クローズとなりました。

ディスクレーマー

アセンダント社が提供する本レポートは一般に公開されている情報に基づいて記述されておりますが、その内容の正確さや完全さを保証するものではありません。また、使用されている為替レートは実際の取引レートを提示しているものでもありません。記述されている意見ならびに予想は分析時点のデータを使ったものであり、予告なしに変更する場合もあります。本レポートはあくまでも参考情報であり、アセンダント社および二次的に配信を行う会社は、為替やいかなる金融商品の売買を勧めるものではありません。取引を行う際はリスクを熟知した上、完全なる自己責任において行ってください。アセンダント社および二次的に配信を行う会社は、本レポートの利用あるいは取引により生ずるいかなる損害の責任を負うものではありません。なお、許可無く当レポートの全部もしくは一部の転送、複製、転用、検索可能システムへの保存はご遠慮ください。

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:編集人K

2024.11.22

ドル円154円台前半、本邦CPI高止まり等で一時154円割れ (11/22午前)

22日午前の東京市場でドル円は「往って来い」。

-

ユーロ(EUR)の記事

Edited by:斎藤登美夫

2020.04.20

足もとはドル買い優勢、レンジ上抜けなるか(4/20夕)

週明け20日の東京市場は、ドルが小高い。ただ、終日を通して値動きが107円台にとどまるなど、大局的にはレンジ取引だった。

-

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。