ユーロ売りが続きやすい地合い

〇先週のユーロドル、基本的に週を通してユーロ安の流れ、米国雇用統計後一時1.0724レベルに

〇米国よりも早いタイミングで緩和に動くのではないかとの思惑から、ユーロの上値重い

〇12/12-13 FOMC、12/14 ECB理事会おける緩和転換のタイミングに関する言及に注目

〇週後半、PMI速報値を受け欧州景気に対する見方が一段と弱気だとECB理事会翌日にも下げる可能性も

〇今週は1.0650レベルをサポートに、1.0830レベルをレジスタンスとする流れを見る

今週の週間見通しと予想レンジ

先週のユーロドルは木曜のドル円急落時にドルの動きに沿ってユーロ買い戻しの動きも見られましたが、基本的には週を通してユーロ安の流れが続き、週初高の週末安と金曜の米国雇用統計後には一時1.0724レベルと11月14日以来の安値圏へと水準を下げることとなりました。

米ドルは早期緩和転換思惑が米金利低下とドル安につながっていますが、ユーロも同様でタイミングとして米国と同時期もしくは米国よりも早いタイミングで緩和に動くのではないかとの思惑がユーロの上値を重くしています。今週はFOMC、ECB理事会ともに現状維持で既にターミナルレートに到達したという見方がコンセンサスとなっていますが、会合後の会見でどちらがよりハト派的なのかを見た上で、ユーロが一段安となるのかあるいは買い戻しが入るのかが決まることとなるでしょう。

FOMCでは12月ということで金利見通しが示されますが、9月時点で0.5%引き上げられた2024年末の金利中央値(5.0〜5.25%)が今回は引き下げられる可能性が高く、まずはFOMCを見た上でECB理事会待ちとなります。ECB理事会では景気に対しては前回同様に後退懸念を示すでしょうが、来年以降の理事会で緩和への転換がどのタイミングで起きるのか、何らかの言及があるのかに注目が集まります。

米国では先週木曜までは3月利下げ見通しが過半数でしたが、強い雇用統計を受け現状では5月利下げ見通しが過半数です。どちらも拮抗しているため、今週の米国CPI結果でまた変わる可能性はありますが、ECBに関しては現状3月から緩和する可能性が高く、そうなってくると米国よりも欧州が先に緩和に転じることとなり、当面はどちらが先に緩和に転じるのかの思惑でユーロドルの方向性が決まってきそうです。

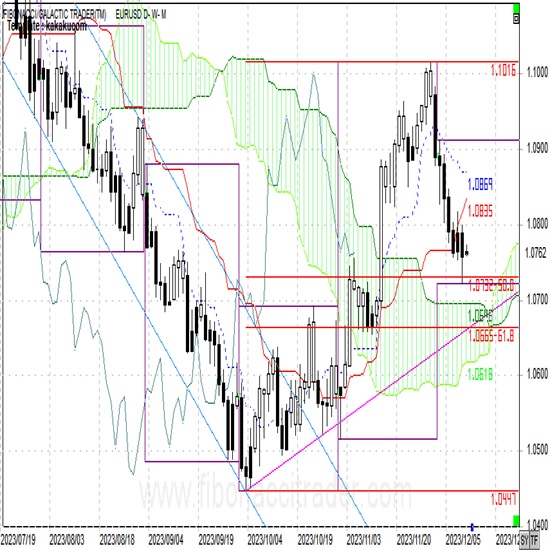

またFOMC、ECB理事会と来て、週後半には主要国のPMI速報値も発表されますので、数字次第ではあるものの欧州の景気に対する見方が一段と弱気になると、ECB理事会の翌日にも下げる可能性がある点には注意が必要です。テクニカルには日足チャートをご覧ください。

11月29日に高値をつけてからユーロドルは急速に水準を下げ、10月安値と11月高値の半値押し1.0732まで到達しています。次のターゲットとなる61.8%押しの水準は10月安値から引いたサポートラインと重なる1.0665となっていて、今週の下値の目途としては1.06台半ばを考えることとなります。

いっぽうで上値は11月後半に安値圏が1.08台前半となっていたことから、引き続き同水準では戻り売りが出やすいと考えられます。今週は1.0650レベルをサポートに、1.0830レベルをレジスタンスとする流れを見ておきます。

今週のコラム

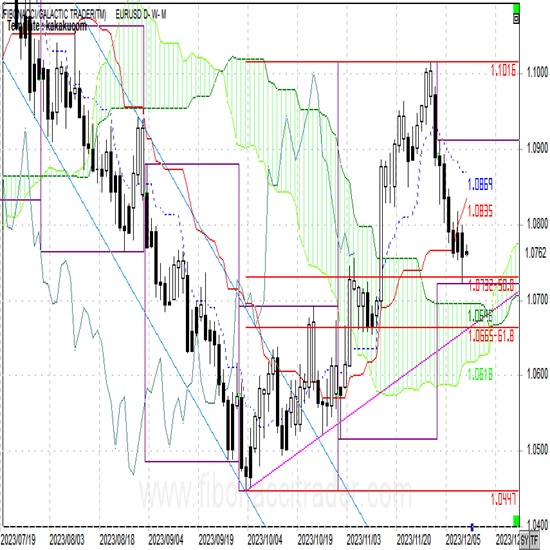

先週はドル円の急落の動きに引っ張られクロス円も軒並み下げを演じましたので、今週はユーロ円の週足チャートを見てみます。

ユーロ円は大きくは昨年安値を起点とした上昇チャンネルの中での長期上昇トレンドの中にありますが、2023年に入ってからは調整らしい調整も無いままに2008年以来の高値を見たことで、ポジション的にも買いに傾いていたと考えられます。

そこにドル円の急落を見たことで高値からの大きめ調整が入りましたが、それでも2022年安値と2023年高値との23.6%押し154.87を試したに過ぎません。仮にユーロが今後弱い動きが続き、米ドルも弱いとなるとユーロ円の調整がまだまだ中長期的には続く可能性があります。次のターゲットとしては38.2%押しの149.05ですが、それよりも節目の大台150円という水準は年末までに見る可能性が急速に高まってきたと言えるでしょう。

今週の予定

今週注目される経済指標と予定はドル円週報に示してあるものと共通です。ドル円週報の「今週の予定」をご参照下さい。なお、その中でユーロの値動きに特に影響が出ると考えられる予定は以下のものです。重要な予定として注意しておきましょう。特に重要度の高いイベントに☆印を付けました。

12月11日(月)

(特になし)

12月12日(火)

16:00 英国11月失業率

19:00 ドイツ12月ZEW景況感

19:00 ユーロ圏12月ZEW景況感

26:00 フランス中銀総裁講演 ☆

12月13日(水)

16:00 英国10月鉱工業生産、貿易収支

19:00 ユーロ圏10月鉱工業生産

28:00 FOMC結果発表 ☆

12月14日(木)

09:01 英国11月住宅価格

17:30 スイス中銀政策金利発表

21:00 英中銀政策金利発表、MPC議事要旨公表 ☆

22:15 ECB理事会 ☆

22:45 ラガルドECB総裁会見 ☆

**:** EUサミット(〜15日)

12月15日(金)

09:01 英国12月消費者信頼感

16:45 フランス11月CPI

17:15 フランス12月製造業・サービス業PMI速報値 ☆

17:30 ドイツ12月製造業・サービス業PMI速報値 ☆

18:00 ユーロ圏12月製造業・サービス業PMI速報値 ☆

18:30 英国12月製造業・サービス業PMI速報値 ☆

前週のユーロレンジ

(注)上記表の始値は全て東京午前9時時点のレート。

為替の高値・安値は東京午前9時−NY午後5時のインターバンクレート。

先週の概況

12月4日(月)

ユーロドルは欧州の利上げサイクルが終わったとの見方が広がる中で、ユーロドル、ユーロ円ともにジリ安の展開が続きました。NY市場では米金利上昇の動きとなった際に、それぞれ1.0804レベル、158.71レベルの安値をつけ、引けにかけてはやや戻す流れとなりました。

12月5日(火)

ユーロドルはユーロ安の流れを継続し前日安値を更新、1.0778レベルまで安値を切り下げました。ECB関係者も徐々にハト派発言が増え、市場参加者は米国同様に早ければ来年3月にも利下げという見方が増えてきました。その場合も金利差は変わりませんが、景況感の差がユーロ売りに動きやすいこと、またユーロ円のポジション調整が続いていることも上値を重くしていました。

12月6日(水)

ユーロドルは1.0790レベルでもみあいを続けていましたが、NYの引けにかけては改めてECBの早期緩和思惑が広がり1.0759レベルまで下げ安値引けとなりました。

12月7日(木)

ユーロドルは1.0755レベルまで下げたものの、ドル円でのドル売りに押されて買い戻され、一日のレンジは63pipsにとどまりました。いっぽうでドル円急落の動きからクロス円も全般に売り込まれ、ユーロ円は153.12レベルの安値をつけることとなりました。

12月8日(金)

ユーロドルは雇用統計までは若干下げる動きとなり1.07台後半での指標待ち。直後に1.0724レベルの安値を見て、買い戻しを挟んでの下げと上下に振れる展開となっていましたが、引けは1.07台半ばとやや上値が重たい地合いとなりました。

注:ポイント要約は編集部

ディスクレーマー

アセンダント社が提供する本レポートは一般に公開されている情報に基づいて記述されておりますが、その内容の正確さや完全さを保証するものではありません。また、使用されている為替レートは実際の取引レートを提示しているものでもありません。記述されている意見ならびに予想は分析時点のデータを使ったものであり、予告なしに変更する場合もあります。本レポートはあくまでも参考情報であり、アセンダント社および二次的に配信を行う会社は、為替やいかなる金融商品の売買を勧めるものではありません。取引を行う際はリスクを熟知した上、完全なる自己責任において行ってください。アセンダント社および二次的に配信を行う会社は、本レポートの利用あるいは取引により生ずるいかなる損害の責任を負うものではありません。なお、許可無く当レポートの全部もしくは一部の転送、複製、転用、検索可能システムへの保存はご遠慮ください。

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:編集人K

2024.11.22

ドル円154円台前半、本邦CPI高止まり等で一時154円割れ (11/22午前)

22日午前の東京市場でドル円は「往って来い」。

-

-

ユーロ(EUR)の記事

Edited by:編集人K

2023.12.08

ユーロドル1.07台後半、雇用統計前で方向感に欠ける動き (12/8夕)

8日の東京市場でユーロドルは1.07台後半を軟調推移。

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。