緩やかなユーロドル安とユーロ円上昇

〇先週のユーロドル、週初は米金利上昇によるドル買いと伊政府による銀行課税のニュースでユーロ売り

〇週半ば、伊銀行課税の一部撤回による買い戻しと、予想より弱い米CPIでユーロ高はピークに

〇7/27以来高値をつけるも、週末に向けての米金利上昇によりユーロ売られる

〇ユーロ円、160円まで上がっても介入警戒感ないため、ドル円よりもユーロ円で買いを増やす動き

〇ユーロ円のテクニカルターゲットは大台160.00、161.38、166.49、高値目途は161.38か

〇今週は1.0875レベルをサポートに1.1010レベルをレジスタンスとする流れを見る

今週の週間見通しと予想レンジ

先週のユーロドルは週初は米金利上昇によるドル買いとイタリア政府による銀行課税のニュースでユーロ売り、週半ばはイタリアの銀行課税の一部撤回による買い戻しが入り予想よりも弱かった米国CPIでユーロ高のピークをつけました。1.1065レベルと直近のレンジを上抜け7月27日以来の高値であったものの、週末に向けての米金利上昇によりユーロ売りとなり、一週間終わってみると1.09台前半から1.10台半ばのレンジへと押し込まれる動きでした。

米国材料はドル円の週報でかきましたので、ここではにわかに飛び出たイタリアの銀行課税について最初に触れておきます。8日にイタリア政府は突然2023年に限って銀行の超過利益に対して40%の課税を行い、それを住宅ローンの支援に充てるとしました。イタリア国内の銀行はECBの利上げを受けて収益が拡大していますが、預金金利と貸出金利の差が大きい点を問題視し、その差額に対して課税するという内容でした。

しかし、この課税で銀行は純利益が20%程度減少すると試算されたことで、銀行株が急落、株式市場全体に悪影響が出たため、イタリア政府は、課税の上限は企業の総資産の0.1%を超えることはないと表明したことで株式市場は反発し、いったんイタリア金融市場は落ち着きを取り戻しました。今回の課税案は以前から出ていた話ではあったものの、導入されることは無いとの見方が多かったため、最初はサプライズになったというイメージです。

しかし事態収拾後にもイタリア首相は、金利上昇によって銀行が手にする利益は不公平な利益で金利上昇の恩恵を享受する銀行の悪しき振る舞いの結果と、右派政権らしい発言をしたため、今後も銀行に対する厳しい目は続きやすいと言えそうです。

それ以外で目立ったのはユーロ円の上昇で、ドル円では145円台で介入警戒感が出て来てもユーロ円は160円まで上がっても介入が出ることは無いことを見越して、ドル円よりもユーロ円で買いを増やす動きが見られました。このあたりのテクニカルな分析は今週のコラムで取り扱います。

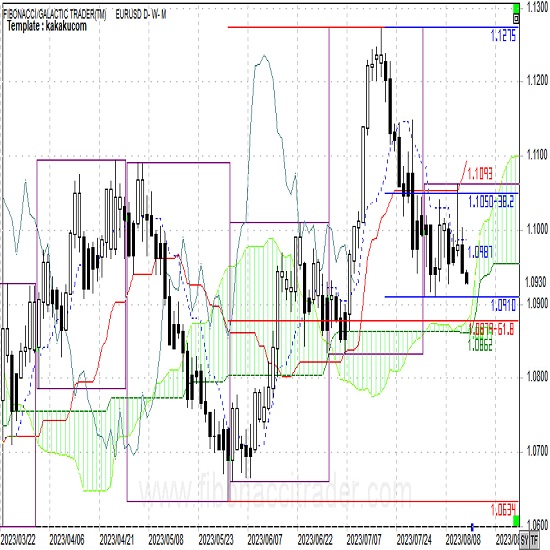

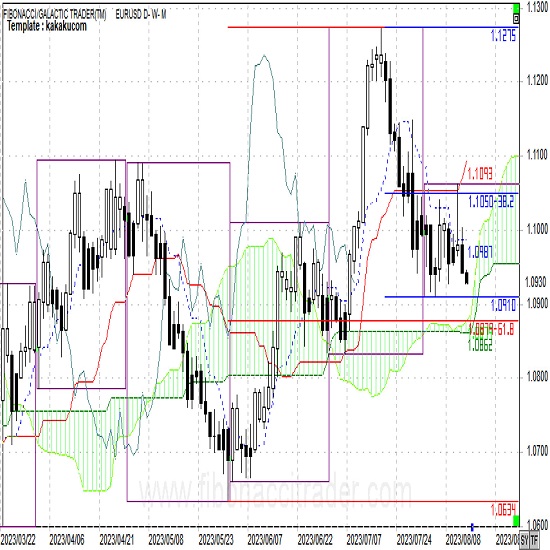

ユーロドルのテクニカルはいつもの日足チャートをご覧ください。

ユーロドルは先週一時的な高値を見た際の水準は7月高値と8月安値の38.2%戻し1.1050が最初のレジスタンスと書いたように、テクニカルにはきれいな水準で上げ止まったと言えます。サポートは引き続き8月初めの安値1.0910レベルとなりますが、既にかなり近くなりましたので、テクニカルな水準として5月末安値と7月高値の61.8%押しとなる1.0879レベルを上げておきます。

今週は1.08台後半の買いと1.10台乗せの売りと引き続きユーロドルの値幅は狭くなると予想し、1.0875レベルをサポートに1.1010レベルをレジスタンスとする流れを見ておくこととします。

今週のコラム

今週はユーロ円の月足チャートを見てみます。

年初来高値を更新し、リーマンショック前の高値圏へと上げてきましたので、ここからのテクニカルなターゲットをいくつか示しておきます。

まずは節目である大台160.00、そして2022年安値からの100%フィボナッチエクスパンション161.38、2012年安値からの100%フィボナッチエクスパンション166.49となっています。160円の大台はいかにもターゲットとされやすい水準ですから到達必至だと見ていますが、その流れでの高値目途として、上記ターゲットの161.38は良いところではないかと考えています。

今週の予定

今週注目される経済指標と予定はドル円週報に示してあるものと共通です。ドル円週報の「今週の予定」をご参照下さい。なお、その中でユーロの値動きに特に影響が出ると考えられる予定は以下のものです。重要な予定として注意しておきましょう。特に重要度の高いイベントに☆印を付けました。

8月14日(月)

15:00 ドイツ7月WPI

8月15日(火)

15:00 英国7月失業率

18:00 ドイツ8月ZEW景況感

18:00 ユーロ圏8月ZEW景況感

8月16日(水)

15:00 英国7月CPI ☆

18:00 ユーロ圏4〜6月期GDP改定値 ☆

18:00 ユーロ圏6月鉱工業生産

8月17日(木)

18:00 ユーロ圏6月貿易収支

8月18日(金)

08:01 英国8月GFK消費者信頼感

15:00 英国7月小売売上高

18:00 ユーロ圏7月CPI

18:00 ユーロ圏6月建設支出

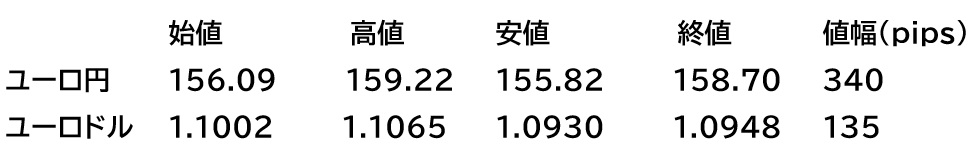

(注)上記表の始値は全て東京午前9時時点のレート

為替の高値・安値は東京午前9時−NY午後5時のインターバンクレート

前週のユーロレンジ

先週の概況

8月7日(月)

週明けのユーロドルは欧州市場前場までは米金利上昇の動きからユーロ売りが先行していましたが、その後はドル円だけでなくユーロ円の買いも強まったことからユーロドルは行って来いでの引けとなりました。

8月8日(火)

ユーロドルは欧州市場が始まるまではユーロ売り先行後の買い戻しとなっていましたが、欧州市場に入りイタリア政府が銀行課税を承認したことをきっかけに欧州株安、ユーロ安の動きとなりました。NY市場前場に1.0929レベルまで売られ引けにかけては若干戻しました。

8月9日(水)

ユーロドルは東京時間は全般的なドル売りの動きからユーロ買いが先行していましたが、イタリア政府が火曜に発表した銀行課税を一部撤回した動きを受けて、欧州株上昇、ユーロ高の動きとなりました。ユーロは対ドルだけでなく対円でも上昇し、157.90レベルまで上昇後やや押して引けました。

8月10日(木)

ユーロドルは東京市場ではドル円の買いとともにユーロ円でも買いが広がったことでユーロドルも上昇、米国CPI直後もドル売りの動きで一時1.1064レベルの高値をつけました。しかし、その後は米金利上昇によるドル買いの動きから東京朝方の水準へと押して引ける動きとなりました。

8月11日(金)

ユーロドルはNY市場まではもみあいを続け動きが鈍い流れが続きましたが、NY市場に入り予想よりも強いPPIを受けたドル買いの動きから1.0943レベルまで下押しし、安値引けの週末クローズとなりました。

ディスクレーマー

アセンダント社が提供する本レポートは一般に公開されている情報に基づいて記述されておりますが、その内容の正確さや完全さを保証するものではありません。また、使用されている為替レートは実際の取引レートを提示しているものでもありません。記述されている意見ならびに予想は分析時点のデータを使ったものであり、予告なしに変更する場合もあります。本レポートはあくまでも参考情報であり、アセンダント社および二次的に配信を行う会社は、為替やいかなる金融商品の売買を勧めるものではありません。取引を行う際はリスクを熟知した上、完全なる自己責任において行ってください。アセンダント社および二次的に配信を行う会社は、本レポートの利用あるいは取引により生ずるいかなる損害の責任を負うものではありません。なお、許可無く当レポートの全部もしくは一部の転送、複製、転用、検索可能システムへの保存はご遠慮ください。

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

南アフリカランド(ZAR)の記事

Edited by:照葉 栗太

2024.11.23

南アランド円週報:『約1カ月ぶり安値を更新するなど上値の重い展開が継続中』(11/23朝)

南アランドの対円相場は、11/7に記録した約4ヵ月ぶり高値8.86円をトップに反落に転じると、今週前半にかけて、一時8.44円まで下落しました。

-

トルコリラ(TRY)の記事

Edited by:照葉 栗太

2024.11.23

トルコリラ円週報:『トルコ中銀は政策金利の据え置きを決定。一巡後の反発に期待』(11/23朝)

トルコリラの対円相場は、9/16に記録した史上最安値4.10円をボトムに切り返すと、11/15にかけて、約3カ月半ぶり高値4.56円(8/1以来の高値圏)まで上昇しました。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.23

来週の為替相場見通し『トランプトレードと円キャリーの組み合わせがドル円を下支え』(11/23朝)

ドル円は、今週前半にかけて、一時153.28まで急落する場面が見られましたが、週末にかけては一転154円台後半へと持ち直す動きとなりました。

-

-

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。