ユーロは方向感が出にくく横ばい継続

〇先週のユーロドル、週前半は米金利上昇によるドル買い(ユーロ売り)

〇8/4米雇用統計の弱いNFPに反応した米金利低下でドル売り(ユーロ買い)へと、ドル円同様の動き

〇週間レンジはドル円の半分程度と、ユーロドルの狭い値幅での取引が続く

〇今週は1.0925レベルをサポートに、1.1050レベルをレジスタンスとする週と見る

〇米金利とドルに影響ある米CPIが木曜、強いポンド関連で英GDP速報値が金曜と英経済指標も注目

〇ポンドの動きがユーロに影響を与える動きも含め、外部要因での動きが中心となるか

今週の週間見通しと予想レンジ

先週のユーロドルは木曜までは米金利上昇によるドル買い(ユーロ売り)、金曜の米国雇用統計で弱いNFPに反応した米金利低下でドル売り(ユーロ買い)とドルの動きとしてはドル円同様でしたが、ドル円での円の動きがユーロ円でも見られ、ユーロドルの動きを相殺したことから週間レンジはドル円の半分程度と、相変わらずユーロドルの狭い値幅での取引が続きました。

先々週に一連の金融政策イベントが終わり、先週は米国雇用統計も含めた月初の経済指標も出てと、第2週はやや材料不足となりますが、米金利とドルの動きに影響を与える米国CPIが木曜、またスイスフランとともに強いポンド関連でGDP速報値が金曜、また連日英国関連の経済指標が目立ちます。ポンドの動きがユーロに影響を与える動きも含めて、今週も外部要因での動きが中心となりそうです。

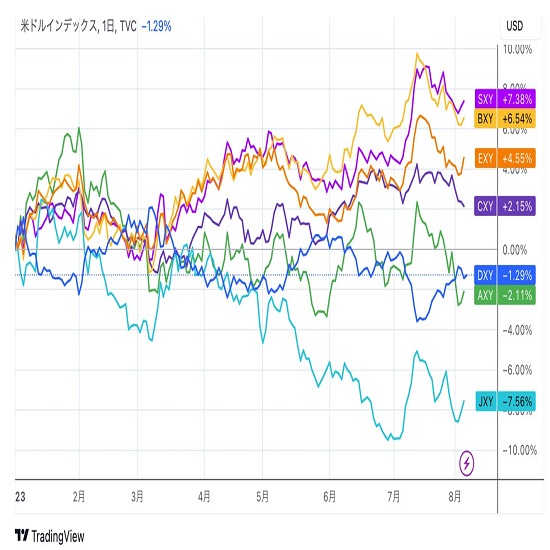

ちなみに今年に入ってからの主要通貨インデックスの強弱を見ると以下のようなチャートとなり、スイス(SXY)とポンド(BXY)が強く、ユーロ(EXY)がそれに続き、米ドル(DXY)はほぼ変わらず、円(JXY)は一人負け状態が続いています。

円の一人負けは日銀だけが緩和を続けている限り簡単には変わることは無いでしょうが、欧州通貨高に関しては、何がきっかけになるかはわからないものの米国に比べて景気後退懸念が高いといった見方が強まれば大きく変化してくる可能性もあり、長期的には注意すべき材料となりそうです。

今週に関しては特に目立った材料もありませんので、テクニカルに見てみます。

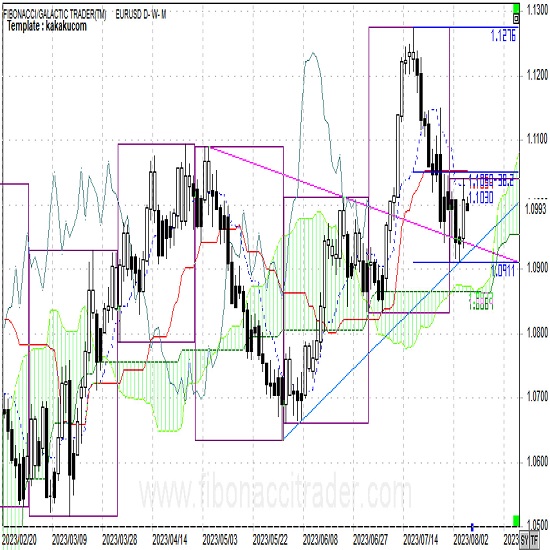

ユーロドルのテクニカルは5月高値からのレジスタンスライン(ピンク)がサポートとして機能していますが、同ラインは緩やかに水準を下げていくことから先週の安値圏と今後ほぼ重なって来るため、1.09台前半がサポートとなりやすい水準と見てもよいでしょう。

いっぽうで終値に関しては7月高値と8月安値の38.2%戻し1.1050が最初のレジスタンスとなります。今週は米国CPIが下げ止まりの予想となっていることもありドルが底固めをしてくる可能性がを考えるとユーロの上値は思いのほか重くなってくる可能性があり1.10台半ばを考えてもよさそうです。

これらの水準から今週は1.0925レベルをサポートに、1.1050レベルをレジスタンスとするレンジを見ておくこととします。

今週のコラム

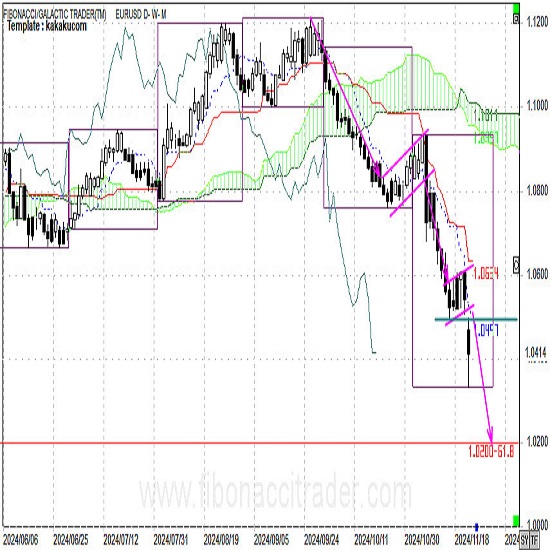

今週はポンドドルの日足チャートを見てみます。

本文中の各通貨インデックスで見るとポンドは年初来強い地合いを維持していますが、先週は3月安値からのサポートラインを試す展開となっていて、今週の動き次第では下げに転じる動きにつながる可能性もあります。

現状ではサポートを若干下抜けた程度で、このまま上がるとサポートラインの引き直しとなる動きになるかもしれませんが、今週は英国関連の経済指標も多く念の為注意しておきたい通貨ペアとなります。

今週の予定

今週注目される経済指標と予定はドル円週報に示してあるものと共通です。ドル円週報の「今週の予定」をご参照下さい。なお、その中でユーロの値動きに特に影響が出ると考えられる予定は以下のものです。重要な予定として注意しておきましょう。特に重要度の高いイベントに☆印を付けました。

8月7日(月)

15:00 ドイツ6月鉱工業生産

8月8日(火)

08:01 英国7月小売売上高

15:00 ドイツ7月CPI

15:45 フランス6月貿易収支

8月9日(水)

(特になし)

8月10日(木)

08:01 英国7月住宅価格

21:30 米国7月CPI ☆

8月11日(金)

15:00 英国4〜6月期GDP速報値 ☆

15:00 英国6月鉱工業生産、貿易収支

15:45 フランス7月CPI

前週のユーロレンジ

(注)上記表の始値は全て東京午前9時時点のレート。

為替の高値・安値は東京午前9時ーNY午後5時のインターバンクレート。

先週の概況

7月31日(月)

ユーロドルはドル円が日銀の臨時買いオペに反応し安値から2円上昇する動きを他所に一日のレンジはわずか53pipsに留まりました。ドル円でのドル買いの動きがややユーロドルの上値を抑えた流れとなりました。

8月1日(火)

ユーロドルもドル円ほどではないものの米金利上昇によるドル買いの動きからじり安となりましたが、ユーロ円でも買いが入りユーロ円が年初来高値に近づく動きがユーロドルの下げを相殺する格好となりました。

8月2日(水)

ユーロドルは早朝に買いが先行し1.1020レベルの高値をつけましたが、1.10台超えでは戻り売りも出て、その後は終日じり安の動きとなりました。NY市場では米金利上昇によるドル高からユーロドルも1.0918レベルまで下げましたが、雇用統計イベントを前に積極的な取引は手控えられました。

8月3日(木)

ユーロドルはドル円とともに東京市場ではドル買い、海外市場に移ってからはドル売りの動きをたどりました。欧州市場序盤の株の下げではユーロ円でも売りが入ったことで、一時1.0912レベルの安値をつけましたが、終日のレンジは51pipsにとどまりました。

8月4日(金)

雇用統計を前にユーロドルも小動きを続けました。雇用統計では弱いNFPに反応した米金利低下の動きからドル売り(ユーロ買い)となり、1.1042レベルまで上伸後に1.10の大台近くへと水準を下げて引けました。

ディスクレーマー

アセンダント社が提供する本レポートは一般に公開されている情報に基づいて記述されておりますが、その内容の正確さや完全さを保証するものではありません。また、使用されている為替レートは実際の取引レートを提示しているものでもありません。記述されている意見ならびに予想は分析時点のデータを使ったものであり、予告なしに変更する場合もあります。本レポートはあくまでも参考情報であり、アセンダント社および二次的に配信を行う会社は、為替やいかなる金融商品の売買を勧めるものではありません。取引を行う際はリスクを熟知した上、完全なる自己責任において行ってください。アセンダント社および二次的に配信を行う会社は、本レポートの利用あるいは取引により生ずるいかなる損害の責任を負うものではありません。なお、許可無く当レポートの全部もしくは一部の転送、複製、転用、検索可能システムへの保存はご遠慮ください。

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.25

東京市場のドルは154円台を回復、ベッセント氏発言がドル買い材料となるか(24/11/25)

東京時間のドル・円は、153円台まで下落していたが、次期米財務長官に指名されたベッセント氏によるドル高容認発言が伝わったことで154円台まで値を戻した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.25

ドル円 基本はレンジ見込みだが予断許さず(11/25夕)

週明けの東京市場は「行って来い」。一時ドル売りが優勢となったが底堅く、そののちVの字型の回復をたどっている。

-

ユーロ(EUR)の記事

Edited by:山中 康司

2024.11.25

ユーロ ユーロは上げても下げても売りの展開(週報11月第4週)

先週のユーロドルはウクライナ・ロシアの戦争激化懸念から年初来安値を大きく更新する一週間となりました。

-

-

ユーロ(EUR)の記事

Edited by:編集人K

2023.08.04

ユーロドル1.09台で方向感なし、米雇用統計待ち (8/4夕)

4日の東京市場でユーロドルは、今晩の米7月雇用統計の発表を前に、1.09台半ばで横ばい推移。

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。