���{��s���Z�����ɂ���

2023�N4��27���E28���J�ÁF

��������28�������ɐ�������܂߂����Z������\�̌����݁A��15��������A�c�V���ق̒��L�҉�\��

�G�R�m�~�X�g�͑S�Đ����u���\�z�i4��27��9�����ݗ\�z�j

�@�@�Z���F���ⓖ���a���̂�����������Ɂ�0.1���̃}�C�i�X������K�p�A�i�\�z�����W�Ȃ��j�B

�@�@�����F10�N�������[�������x�Ő��ڂ���悤�ɒ��߁A�i�\�z�����W�Ȃ��j�B

��N��YCC�̃o���h���̋��e�g��ɂ��A�s��ł͓�������������̌��������Ƃ̋@�^���ꎞ�I�ɍ��܂�܂����B�����đ��ق̌�㎞���ɂ�������A�V���قɂ��V�@�����ł��o�����̂ł͂Ƃ̊��Ҋ��A���邢�͋��Z����̐V���Ȍ��������Ñ����铮���������܂����B���̂��߁A�s��͓s�x�~�捂�̎v�f����s���܂������A���ʂ͎s��̐摖��ɂȂ������Ƃ������A����͉~����ƂȂ�܂����B

����͎s����������ɑS���ύX�Ȃ��̗\�z�ɂȂ��Ă���A�s��̃|�W�V�������Z���I�ȉ~�����O�ɌX�����Ƃ��Ȃ��悤�ł��B�]���V���ٍŏ��̋��Z�����͖������\�z����Ă��܂��B�������������ꍇ�ɂǂ̈ʂ̉~���ɐU��邩���������Ǝv���܂��B

���ꉽ���V�����o����A����܂łƔ�ׁA���蔃���̍ޗ��Ƃ��Ĕ�������\���͍����Ǝv���܂��B�܂��͐V���ق̍ŋ߂̔����i���e�͉��L�j�Ƒ���Ȃ������������Ǝv���܂��B�����ŁA����l��������e�Ƃ��Ďs��Ŋϑ�����Ă��鍀�ڂ���������Ă݂܂��B

�@ 4��24���̏O�@���Z�s���Ď��ψ���ł̐A�c����ق́uYCC�̐��퉻���\�ɂȂ�̂́A���N��A1�N��A1�N����̓���̕������ʂ���2���O��ɂȂ�A���ʂ��̊m�x�����܂��Ă���ƔF���ł���Ƃ��v�Ɣ������Ă���A��ł��̊��ԂɊւ��鑊��͂��邩�B

�A �X�Ɂu�����̊�͂܂�2����������Ă���̂ŁA�ɘa���p���v�Ƃ̌����ŁA����ł͋��Z����̕ύX�͎��������Ƃ̍l��������{�H���ł��B���̕������ʂ��Ɋւ��o�ρE������̓W�]���|�[�g�ŏ㉺�̏C��������������e���L����Ă��邩�B

�B �܂��V���ق͉ߋ���20�N�ȏ�ɘj����Z�ɘa�����Ă���Əq�ׂĂ��邱�Ƃ���A����܂ł̊ɘa��̌��ʂƕ���p���I���_���猟���s���Ƃ݂Ă���s��W�҂�����A���̌��ɂ��ĐG��邩�ۂ��B

�C �V���ق�4��24���Ɂu���Z����̐��퉻�ǖʂ�ETF�̏����͑傫�ȉۑ�ƂȂ�v�Ɣ������Ă���A����Ȃǂł��̖��Ɍ��y���邩�ۂ��B�܂�����1�`2�N��ETF�̐ϋɓI�w���͍T���Ă���A�c���͑����Ă��Ȃ��̂ŁA�w���g�Ȃǂ̌����������邢���������B

�D �O���ق�3��17���Ɂu�K�v������}�C�i�X�������̊g����I�����v�A���邢��10���Ɂu�K�v�Ƃ�����S�O�Ȃ��lj��ɘa�v�Ɣ������Ă��܂����A�V���ق����̕����P���邩�ۂ��B

�c���v�|�ł͐V�����Ȃ��Ǝv���A��������Ƃ��Ă��W�]���|�[�g�̓��e���V���ق̋L�҉�ł̃T�v���C�Y�҂��ɂȂ肻���ł��B

�V���ق̏A�C�O��̔���

4��26���@�u���̗�������ւ̔z���ŁA�K�v�ȋ��Z���W�����邱�Ƃ͂Ȃ��v

4��25���@�u���܈������߂ɓ]����ƁA���N��ɕ������������Ă����ǖʂŁA�X�ɉ��������͂ɂȂ�v

�@�@�@�@�@�u���s�̃C�[���h�J�[�u�R���g���[���̌p�����K�v

�@�@�@�@�@�u�����E�������z��ȏ�ɏ㏸���A�������߂��K�v�Ȃ�K�ɑΏ��v

4��24�� �u���Z����̐��퉻�ǖʂ�ETF�̏����͑傫�ȉۑ�ɂȂ�v

�@�@�@�@�@�u�����̊�͂܂�2����������Ă���̂ŁA�ɘa���p���v

4��18�� �u���{�Ƃ̈ӌ������𖧂ɂ��āA�K�Ȑ����Nj�����v

4��14�� �uG20�ł́A�R�ACPI�����N�㔼�Ɍ�����2���ȉ��ɉ����錩�ʂ��ŁA���Z�ɘa���ێ�����Ɛ����v

�@�@�@�@�@�u4�������ւ̑Ή��́A���{�ɋA�����Ă���������l�������v

4��13�� �u�C���t�����͌���3���O�ゾ���A����͌������錩�ʂ��v

4��10�� �u�}�C�i�X��������͌p������̂��Ó��v

�@�@�@�@�@�u���݂�YCC�p�����K���v

�i�A�C�O�j

2��27�� �u���������̃R���g���[���Ώ۔N���̒Z�����AYCC��������1�̃I�v�V�����v

�@�@�@�@�@�u����̋��Z�ɘa�́A���ʂ�����p�������Ă���v

2��24�� �u�܂��܂������㏸�������A�C���t������1�����s�[�N�v

2��23�� �u���{�̃C���t����2023�N�x����2�������ɒቺ���邾�낤�v

�i2023�N4��27��12�F45�A1�h����133�~70�K�j

�֘A�L��

-

��A�t���J�����h�iZAR�j�̋L��

Edited by:�Ɨt �I��

2024.11.23

��A�����h�~�T��F�w��1�J���Ԃ���l���X�V����ȂǏ�l�̏d���W�J���p�����x�i11/23���j

��A�����h�̑Ή~����́A11/7�ɋL�^������4�����Ԃ荂�l8.86�~���g�b�v�ɔ����ɓ]����ƁA���T�O���ɂ����āA�ꎞ8.44�~�܂ʼn������܂����B

-

�g���R�����iTRY�j�̋L��

Edited by:�Ɨt �I��

2024.11.23

�g���R�����~�T��F�w�g���R����͐�������̐����u��������B�ꏄ��̔����Ɋ��ҁx�i11/23���j

�g���R�����̑Ή~����́A9/16�ɋL�^�����j��ň��l4.10�~���{�g���ɐ�Ԃ��ƁA11/15�ɂ����āA��3�J�����Ԃ荂�l4.56�~�i8/1�ȗ��̍��l���j�܂ŏ㏸���܂����B

-

�ăh���iUSD�j�̋L��

Edited by:�Ɨt �I��

2024.11.23

���T�̈ב֑��ꌩ�ʂ��w�g�����v�g���[�h�Ɖ~�L�����[�̑g�ݍ��킹���h���~�����x���x�i11/23���j

�h���~�́A���T�O���ɂ����āA�ꎞ153.28�܂ŋ}�������ʂ������܂������A�T���ɂ����Ă͈�]154�~��㔼�ւƎ������������ƂȂ�܂����B

-

���{�~�iJPY�j�̋L��

Edited by:�R�� �N�i

2023.05.18

TOPIX�Ɠ��o����(23/5/18)

�ŋ߂̉~����͖��炩�Ɋ����ɂ�郊�X�N�I�����~����Ƃ��č�p���N�������l�����������W�J�ɂȂ��Ă��܂��B

-

���{�~�iJPY�j�̋L��

Edited by:���{ ����

2023.01.17

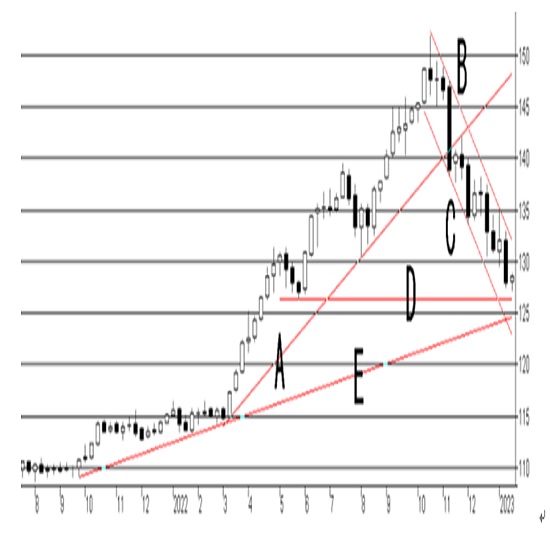

���{��s���Z�����ɂ���(23/1/17)

2023�N1��17���E18���ɊJ�Â���܂��B

- �uFX���j�Ձv �����p��̒���

- �f�ڂ��Ă�����̐��m���ɂ��Ă͖��S�������Ă���܂����A���̓��e��ۏ�����̂ł͂���܂���B

- �f�ڂ��Ă��鏤�i��T�[�r�X���̏��́A�e���Ǝ҂���������܂��͊e���Ǝ҂̃E�F�u�T�C�g���ɂČ��J����Ă�����莞�_�̏������Ƃɍ쐬�������̂ł��B

- ���T�C�g��FX�Ɋւ�����̒�ړI�Ƃ��Ă��܂��B���T�C�g�́A����̋��Z���i�̔������̊��U��ړI�Ƃ������̂ł͂���܂���B

- FX�Ɋւ����������J�݁A����̎��s���тɎ�������̏ڍׂɂ��Ă̂��⍇���y�т��m�F�́A���p�҂����g���eFX�戵���Ǝ҂ɑ����ڍs���Ă����������̂Ƃ��܂��B�܂��A�����̍ŏI���f�́A���p�҂����g���s���Ă����������̂Ƃ��܂��B

- ���Ђ�FX����Ɋւ����瓖���҂܂��͑㗝�l�ƂȂ���̂ł͂Ȃ��A���p�ҋy�ъeFX�戵���Ǝ҂̂�����ɑ��Ă��A�_������̑㗝�A�}��A���������s���܂���B���������āA���p�҂ƊeFX�戵���Ǝ҂Ƃ̌_��̐��ہA���e�܂��͗��s���Ɋւ��A���Ђ͈�ؐӔC��Ȃ����̂Ƃ��AFX����ɔ����g���u�����̗��p�ҁE�eFX�戵���ƎҊԂ̕����ɂ��Ă͗������ҊԂʼn���������̂Ƃ��܂��B

- ���Ђ́A���T�C�g�ɂ����Ē�����̓��e�̐��m���E�Ó����E�K�@���E�ړI�K�������̑��̂����鎖���ɂ��ĕۏ����A���p�҂������̏��Ɋ֘A�����Q�������ꍇ�ɂ���̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g�ɂ����Ē�����̑S���܂��͈ꕔ�́A���p�҂ɑ��ė\���Ȃ��A�ύX�A���f�A�܂��͒�~�����ꍇ������܂��B

- ���T�C�g�ɂ́A���ЁE���̋@�ւ̃T�C�g�ւ̃����N���ݒu�����ꍇ������܂����A���Ђ͂���烊���N��T�C�g�̓��e�ɂ��Ĉ�؊֒m�����A����̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g��̃R���e���c�Ɋւ��钘�쌠�́A���Ђ������͓��Y�R���e���c��n�삵������҂܂��͒��쌠�҂ɋA�����Ă��܂��B

- ���Ђ́A���Ђ̎��O�̋����Ȃ��A���T�C�g��̃R���e���c�̑S���܂��͈ꕔ���A�����A���ρA�]�ړ��ɂ�藘�p���邱�Ƃ��ւ��܂��B

- ���T�C�g�̂����p�ɓ������Ă͏�L���ӎ��������������������ق��AFX���j���p�K���ɂ����ӂ������������̂Ƃ��܂��B