米雇用統計後の円安で上昇するも勢い鈍る

〇先週のトルコリラ円、4/8早朝終値は6.85。週間では3/31終値6.92から0.07の円高リラ安

〇ドル円追いかける展開で米雇用統計を挟み上昇、しっかり推移したが、4/10朝に一時6.84へ小反落

〇対ドル、中長期的なドル高リラ安基調が続き5/14トルコ大統領選挙へ向けてリラの先安感強まる

〇トルコ中銀、国内銀行へ外貨保有への規制強化とトルコ国債保有増を要請

〇6.83以上での推移中は上昇余地あり、6.88超えからは6.90前後への上昇を想定

〇6.83割れからは下げ再開とみて6.80、4/5夜安値6.79を順次試してゆく流れとみる

【概況】

トルコリラ円の4月7日は概ね6.88円から6.83円の取引レンジ、8日早朝の終値は6.85円で前日終値の6.84円からは0.01円の円安リラ高だった。週間では3月31日終値6.92円から0.07円の円高リラ安だった。

4月7日は欧米等主要市場が聖金曜日で祝日休場となる中、米国は株式と商品が休場、債券は短縮取引、為替は通常取引で7日夜には米3月雇用統計の発表があった。

3月の米雇用統計は非農業部門雇用者数が23.6万人で2月の32.6万人及び市場予想の23.9万人を下回ったが失業率は2月の3.6%から3.5%へ改善、平均時給上昇率は前月比で0.3%となり2月の0.2%から加速するも前年同月比は4.2%で2月の4.6%から大きく低下した。内容的には強弱まちまちだがインフレの高止まりの可能性と失業率の改善を踏まえて次回FOMCでの0.25%利上げ判断に寄与するとして米長期債利回り上昇とドル高反応となり、ドル円は発表前安値131.52円から132.37円へ上昇したもののその後は伸びずに132円台序盤にとどまった。週明けの4月10日午前序盤には132円を一時割り込むなど上値の重さも見せた。

トルコリラ円はドル円を追いかける展開で米雇用統計を挟んで6.83円から6.88円へ上昇した後もしっかりした動きで推移していたが、10日朝には一時6.84円へ小反落している。

【対ドルでは新たな安値更新を回避するもリラ安基調続き最安値近辺での推移】

ドル/トルコリラの4月7日は概ね19.28リラから19.22リラの取引レンジ、8日早朝の終値は19.23リラで前日終値の19.25リラからは0.02リラのドル安リラ高だった。週間では3月31日終値19.16リラから0.07リラのドル高リラ安。

中長期的なドル高リラ安基調が続いており、昨年末まではトルコ中銀による非公式市場介入や輸出関連企業に対する外貨保有規制等によりリラ安が勢い付くことが抑えられてきたが、2月6日のトルコ南部大地震、2月23日のトルコ中銀による利下げ、3月10日の米銀破綻をきっかけとした信用不安等によりリラ安が勢い付いており、5月14日のトルコ大統領選挙へ向けてリラの先安感が強まっている。

手元のデータでは4月7日未明に19.45リラへ下落して取引時間中の史上最安値を更新し、終値ベースでは4月4日に19.20リラ、4月5日に19.24リラ、6日に19.25リラと史上最安値を連日更新してきた。4月7日は取引時間中及び終値ベースでの新たな安値更新はなかったものの最安値近辺で推移しており、日々の取引レンジ中央値の上昇基調が続いている。

【トルコ中銀、国内銀行へ外貨保有への規制強化とトルコ国債保有増を要請】

トルコ中銀は4月7日、銀行に対してリラ預金比率が総預金の60%未満である場合には外貨預金に対して準備金を5%追加するとして外貨保有への実質的な規制を強化した。またリラ預金が総預金に対して50〜60%の場合は銀行の保有国債比率を引き上げるとし、利付国債の保有を促進して物価連動債を借り入れ担保にする際の割引率を70%から80%に引き上げ、基準金利に対して1.8倍の金利で融資を行う場合の担保維持要件を90%から150%へ引き上げた。

これらの政策は外貨保有を規制してリラ建て預金の金利の上昇を呼び込んでリラ安を抑制し、リラ建て国債の保有を増加させることで国債利回り低下や商業ローン金利の低下を誘導するものとされるが、強引なやり口のために銀行システムには悪影響を与え金融機関と投資家に混乱を及ぼすものと受け止められている。

5月14日のトルコ大統領選挙へ向けて再選を狙うエルドアン政権としてはこれ以上のリラ安と通貨インフレ及び市中の長期金利上昇を抑え込み現政権への批判を和らげたいということだろう。

2021年末のリラ暴落に際してリラ建て預金の為替差損を財務省が補填する奇策を発表し、高インフレが進行中だったにもかかわらず昨年11月まで4か月連続で利下げを強行し、輸出企業に対して新規融資の禁止をちらつかせて外貨保有を規制するなど無理筋の金融政策を繰り返していることがリラ安の長期化を招いているのだが、大統領選挙へ向けてまだ政策的な混乱も続くことも懸念される。

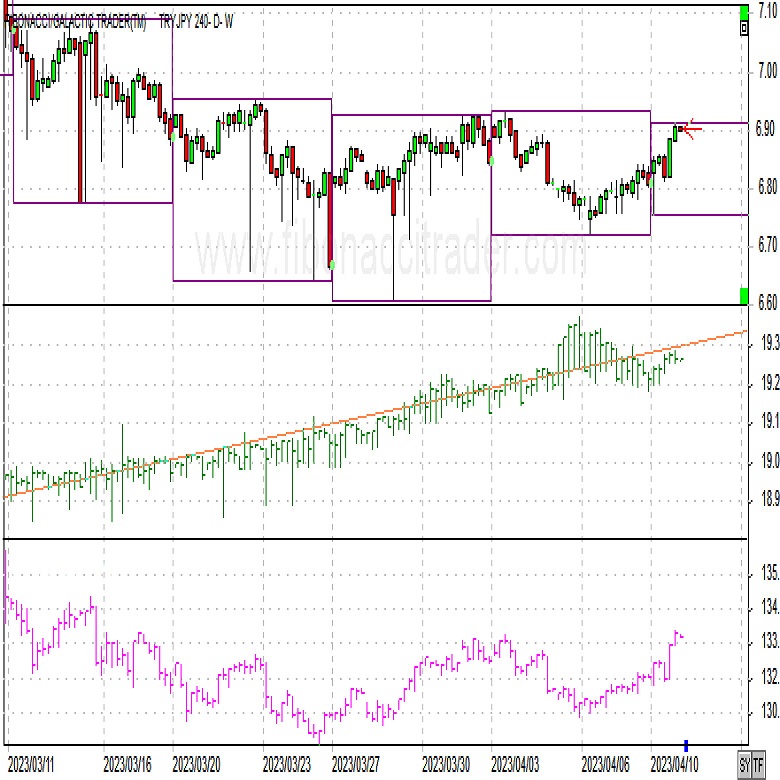

【1月16日と3月24日の両安値によるダブル底ラインを試す攻防】

トルコリラ円はドル高リラ安を気にしつつもドル円の騰落を追いかけており、1月16日と3月24日に6.74円の同値でダブル底型の下値支持線を形成して4月3日には6.97円まで戻したが、4月5日には6.79円まで下げてダブル底割れへの余裕が乏しくなった。

4月7日未明の一時的でイレギュラーな安値を除けば4月5日夜安値からの持ち直し基調にあるが、FRBによる利上げもあと1回で終了して利上げ状態の継続期間も短縮され信用不安の再拡大なら年後半に利下げもあり得るのではないかとの見方も強まってきていることと、4月9日から植田新総裁体制となった日銀による金融政策軌道修正への警戒感を踏まえると、ドル円については上昇期待よりも1月16日からの戻り一巡により3月8日高値からの下落再開が続く可能性が懸念され、ドル円と同調してトルコリラ円もダブル底ラインを割り込んで3月8日高値を起点とした下落継続へと進みやすい位置にあるのではないかと思われる。

【60分足一目均衡表・サイクル分析】

概ね3日から5日周期の短期的な高値・安値形成サイクルでは、3月31日夕と4月3日午後の両高値をダブルトップとした下落が一巡し、4月5日夜安値で直近のサイクルボトムをつけて反騰入りしたとして、4月7日午前時点では7日夜から週明け序盤にかけての一段高余地ありとした。

6.83円を上回るうちは10日の日中から11日午前にかけての間への上昇余地ありとするが、6.83円割れからは弱気サイクル入りとして10日夜から12日夜にかけての間への下落を想定する。

60分足の一目均衡表では4月7日未明への上昇で遅行スパンが好転し、7日夜には先行スパンも上抜き、その後も両スパンそろっての好転を維持しているので遅行スパン好転中は高値試し優先とするが、遅行スパンが悪化するところからは下げ再開と仮定して安値試し優先とし、先行スパンから転落する場合は下げ足が速まる可能性があると注意する。

60分足の相対力指数は4月4日深夜と5日深夜に指数のボトムが30ポイント前後でほぼフラットとなる強気逆行を見せて上昇してきたが70ポイントには届かずに7日深夜以降は上値が重くなっている。このため60ポイント超えからは上昇再開とするが、45ポイント割れからは下げ再開として30ポイント前後への低下を伴う下落を想定する。

以上を踏まえて当面のポイントを示す。

(1)当初、6.83円を下値支持線、6.88円を上値抵抗線とする。

(2)6.83円以上での推移中は上昇余地ありとし、6.88円超えからは6.90円前後への上昇を想定する。6.90円以上は反落注意とするが、6.83円以上での推移か一段高した場合に直前高値から0.05円を超える反落が発生しないうちは11日午前も高値試しへ向かいやすいとみる。

(3)6.83円割れからは下げ再開とみて6.80円、4月5日夜安値6.79円を順次試してゆく流れとみる。6.80円以下では買い戻しも入りやすいとみるが、6.83円以下での推移なら11日の日中にかけても安値試しを続けやすいとみる。

【当面の主な予定】

4月10日

16:00 2月 失業率 (1月 9.7%)

16:00 2月 経常収支 (1月 -98.49億ドル、予想 -85億ドル)

4月11日

16:00 2月 鉱工業生産 前月比 (1月 1.9%)

16:00 2月 鉱工業生産 前年同月比 (1月 4.5%、予想 -0.4%)

4月12日

16:00 2月 小売売上高 前月比 (1月 5.4%)

16:00 2月 小売売上高 前年同月比 (1月 33.9%)

4月13日

20:30 週次 外貨準備高 4月7日時点 グロス(3月31日時点 702.5)

20:30 週次 外貨準備高 4月7日時点 ネット(3月31日時点 184.7)

4月17日

17:00 3月 財政収支 (2月 -1705.6億リラ)

注:ポイント要約は編集

関連記事

-

南アフリカランド(ZAR)の記事

Edited by:照葉 栗太

2024.11.23

南アランド円週報:『約1カ月ぶり安値を更新するなど上値の重い展開が継続中』(11/23朝)

南アランドの対円相場は、11/7に記録した約4ヵ月ぶり高値8.86円をトップに反落に転じると、今週前半にかけて、一時8.44円まで下落しました。

-

トルコリラ(TRY)の記事

Edited by:照葉 栗太

2024.11.23

トルコリラ円週報:『トルコ中銀は政策金利の据え置きを決定。一巡後の反発に期待』(11/23朝)

トルコリラの対円相場は、9/16に記録した史上最安値4.10円をボトムに切り返すと、11/15にかけて、約3カ月半ぶり高値4.56円(8/1以来の高値圏)まで上昇しました。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.23

来週の為替相場見通し『トランプトレードと円キャリーの組み合わせがドル円を下支え』(11/23朝)

ドル円は、今週前半にかけて、一時153.28まで急落する場面が見られましたが、週末にかけては一転154円台後半へと持ち直す動きとなりました。

-

トルコリラ(TRY)の記事

Edited by:山中 康司

2023.04.11

トルコリラ円ショートコメント(23/04/11)

先週のトルコリラは相変わらずドルトルコリラは緩やかなトルコリラ安を継続中で、ドル円の動きがそのままトルコリラ円の動きとなっている状態に変わりはありません。

-

トルコリラ(TRY)の記事

Edited by:照葉 栗太

2023.04.08

トルコリラ週報:『対ドル・対円共に軟調推移が継続する中、トルコ中銀は資本規制の強化を発表』(4/8朝)

対ドル相場は週後半にかけて史上最安値を更新しました。

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。