トルコリラ円見通し 米雇用統計通過後は円高リラ安、米系銀行破綻報道も圧迫要因

〇先週末のトルコリラ円、米雇用統計後ドル円急落に合わせ7.07へ一段安。戻りも7.13にとどまる

〇3/13朝米シグネチャーバンク破綻報道後ドル円134円割り込み、対円も7.03まで一段安しやや戻す

〇対ドル、3/10は19リラをつけ最安値更新、3/13午前は18.91-19.00のレンジで推移

〇エルドアン政権へ批判高まり、5/14大統領選挙前倒し正式決定による政局不安がリラ売り勢い付かせる

〇7.13超える場合は7.15手前試し、米CPI等からドル円急反騰で7.15超えると7.20前後目指す上昇想定

〇7.03割れからは7.00、6.97、6.95を順次試す下落想定。円高が勢い付けば6.95割れへ向かう可能性も

【概況】

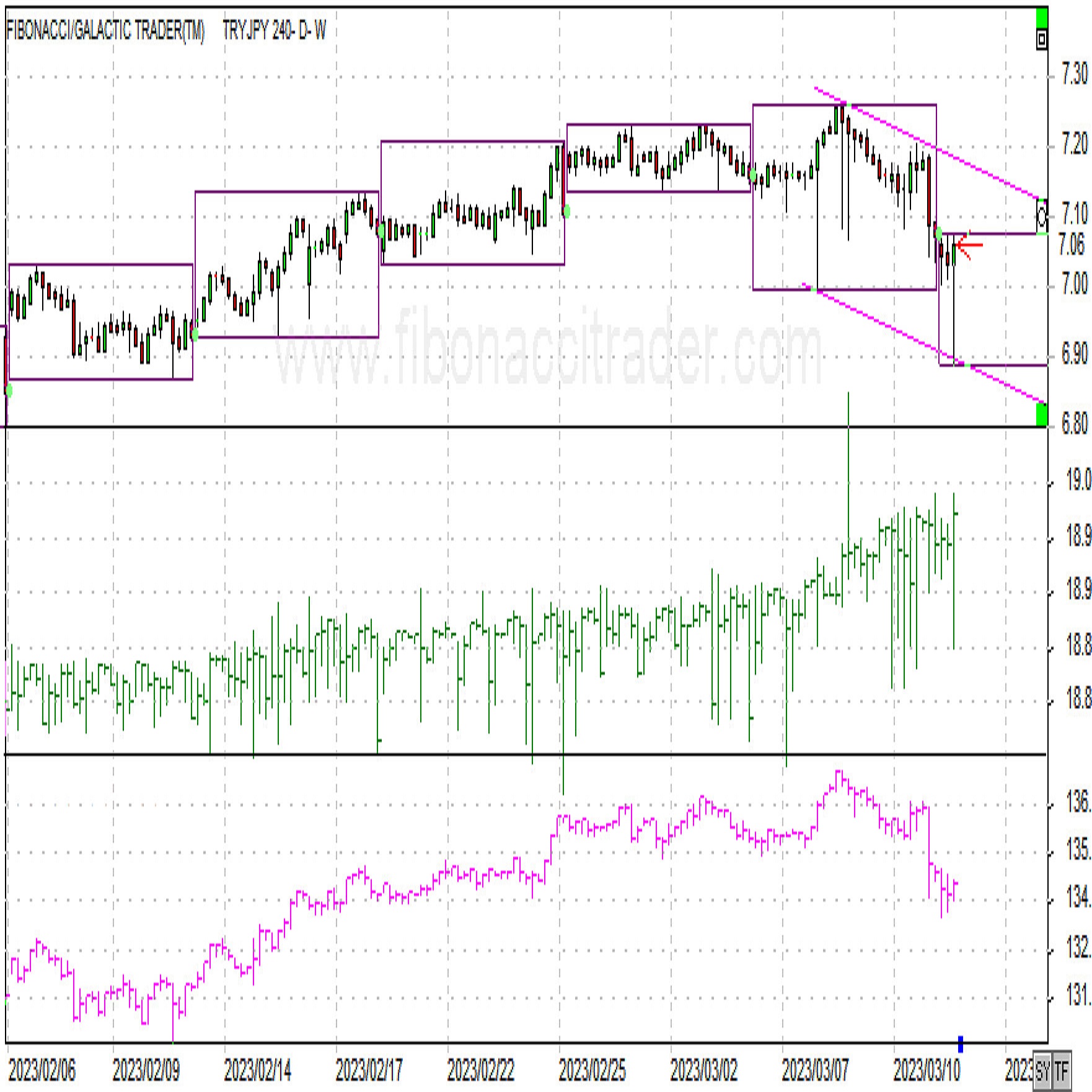

トルコリラ円の3月10日は概ね7.24円から7.07円の取引レンジ、11日早朝の終値は7.12リラで前日終値の7.18円からは0.06円の円高リラ安だった。週間では3月3日終値7.22円から0.10円の円高リラ安だった。

ドル高リラ安が進行しているものの、ドル円の値動きが勝るために昨年後半からのトルコリラ円はドル円の動向に合わせた展開を続けている。

ドル円は3月8日高値で137.91円をつけて年初来高値を更新したところから10日の日銀金融政策決定会合を控えたポジション調整で下落していたが、日銀が金融政策の現状維持を決定したことで直前安値135.80円から夜高値136.99円へ一時的に戻していた。しかし2月の米雇用統計が強弱まちまちとなる中で米系銀行破綻報道もあり次回FOMCにおける0.50%利上げの可能性が後退したとして米長期債利回りが大幅低下してドル全面安となったため、深夜には134.10円へ下落した。

トルコリラ円は3月8日午後高値7.29円から修正安に入り、日銀の現状維持決定により10日午前安値7.15円から7.24円までいったん戻したものの、米雇用統計後はドル円の急落に合わせて7.07円へ一段安した。11日早朝にかけては下げ渋ったが戻りは7.13円までにとどまった。

3月13日朝には米シグネチャーバンク破綻報道からドル円が一時134円を割り込んだためにトルコリラ円は7.03円まで一段安してからやや戻している。

【1ドル19リラに到達、史上最安値更新】

ドル/トルコリラの3月10日は概ね19.00リラから18.76リラの取引レンジ、11日早朝の終値は18.96リラで前日終値の18.95リラからは0.01リラのドル高リラ安だった。週間では3月3日終値18.92リラから0.04リラのドル高リラ安だった。

2月6日に発生したトルコ南部大地震をきっかけにドル高リラ安が徐々に勢いを増しており、手元のデータでは3月8日に18.99リラへ取引時間中の史上最安値を更新していたが、3月10日は19リラをつけて最安値を更新した。終値ベースでも3月9日終値18.95リラを超えて最安値更新となった。

トルコ中銀による非公式市場介入や大地震以降のFX取引におけるスプレッド拡大や手数料引き上げ指示、輸出企業に対する新規リラ建て融資制限を含む外貨保有規制、財務省によるリラ建て預金の為替差損補填政策の2023年末への延長によりリラ安を抑え込もうとしてきたものの、エルドアン政権に対する批判が高まる中で5月14日の大統領選挙前倒しが正式に決定したことによる政局不安がリラ売りを勢い付かせている。また地震対策によりトルコ中銀が2月に続いて3月も利下げを行う可能性もあるとの見方でリラ売りが進んでいるという側面もあるようだ。

3月13日午前は19.00リラから18.91リラのレンジで推移している。

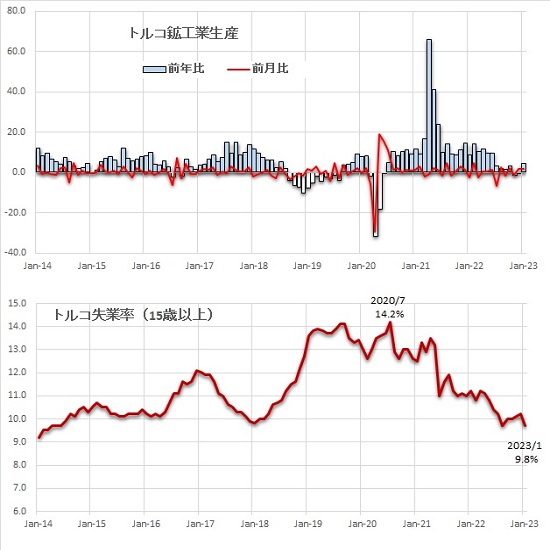

【鉱工業生産と失業率は改善するも今後の悪化を懸念】

3月10日に発表されたトルコの1月失業率(15歳以上)は9.7%で12月の10.2%から改善し、失業者数は16万6000人減少して342万4000人となった。

失業率の一桁台は昨年8月の9.7%以来で昨年8月と共に2014年6月以来の低水準のため労働市場環境が改善しているように見えるものの、2月6日のトルコ南部大地震の影響を反映していないため、2月以降のデータは大幅に悪化してくる可能性がある。

1月の鉱工業生産は前月比1.9%増となり12月の1.7%を上回って2か月連続で改善、前年同月比は4.5%増で昨年11月のマイナス1.1%と12月のマイナス0.4%から改善して3か月振りにプラスとなった。これらも一見して製造業の改善傾向を示している印象を与えるが、2020年8月以降は8%以上を継続してきたところから2022年7月に3.3%まで低下し、その後も5%以下での推移にとどまっていることは2022年上半期までの高成長が大幅に減速してその後も大きくは改善できずにいる状況を示している。さらに2月6日の大地震による影響もこれから反映されるため、大地震からの復興需要をうまく活かせなければ低成長の長期化も懸念される。

【米系銀行破綻報道によるリスク回避の円高への警戒】

NYダウが3月7日から10日にかけて4営業日続落した。3月9日に暗号資産関連を主要顧客とするシルバーゲート銀が自主廃業、3月10日にはIT関連やベンチャー企業を主要顧客とするシリコンバレー銀が経営破綻、3月13日朝にはNY州のシグネチャー銀が経営破綻した。相次ぐ米系銀行破綻による先行き不安が強まる中で3月10日の米2月雇用統計は強弱まちまちの内容だったもののFRBによる大幅利上げは見送られるとの見方が強まったために米長期債利回りが大幅に低下して為替市場はドル全面安でドル円は10日深夜に134円台序盤へ急落し、13日朝には一時133円台中盤へ一段安している。

相次ぐ銀行破綻はFRBによる金融引き締めが続いてきたことを背景としており、FRBとしてはインフレの高止まりに対する大幅利上げでの対応をすべきとの見方がある一方で金融機関の連鎖破綻等による金融市場全般の不安定化をもたらしたくはないとして大幅利上げに及び腰となりやすい状況と思われる。

今週は3月14日に米2月CPIの発表があるが、市場予想を大幅に超える上昇率ならFRBは「景気よりもインフレ抑制」を優先して0.50%利上げへ向かう可能性を高めるかもしれないが、予想の範囲か予想を下回る上昇率なら大幅利上げの可能性は後退してドル安が進みやすくなる可能性がある。ただし金融機関の連鎖破綻等が目立ち始める場合はリスク回避的なドルストレートでのドル高と平行してクロス円の円買いによりドル円でも円高となることが考えられる。

いずれにしても米2月CPIを見てドル円の下落が進行するようだと、1月16日からの上昇が一巡しての円高再開となるため、同じく1月16日安値を起点として戻してきたトルコリラ円にとっても円安により押し上げられてきた流れから円高に圧迫されて下落再開へ基調転換となる可能性もあると注意したい。

【日足一目均衡表では26日基準線を試す攻防】

トルコリラ円は1月16日安値6.74円を起点としてドル円に合わせた上昇を継続してきたが、3月8日の7.29円をこの間の最高値としつつ2月28日以降は7.25円以上では売り圧力も大きくなっている。

日足チャートでは3月9日と10日を連続陰線としており、3月13日が安値を更新して陰線引けとなれば3日連続陰線=三羽烏(黒三兵)となり下落開始感が強まる。

1月16日以降の上昇トレンドの支持線は一目均衡表では26日基準線であり、同線を一時的に割り込んでも翌日以降に切り返せば押し目形成として上昇トレンド継続へ進みやすくなるが、同線を終値で割り込みさらに続落となる場合は支持線からの転落となり下落基調へ転換したとの印象が強まる。その際は先行スパンの下限(現在6.96円)が次の下値支持線となるが、先行スパンから転落する場合は下げ足も速まりやすい。

1か月半以上の上昇後に26日基準線割れからの続落で下落再開に入ったところとしては昨年5月後半と昨年11月10日の米CPI上昇率が大幅に鈍化したことによる「逆CPIショック」をきっかけとした下落時が前例として挙げられる。

以上を踏まえて当面のポイントを示す。

米系金融機関破綻報道がどの程度続くのかということと、3月14日の米CPI内容次第では流れも大きく変わる可能性があると注意する。

(1)当面は7.03円を下値支持線、7.15円を上値抵抗線とする。

(2)7.13円を超える場合は7.15円手前を試すとみるが7.15円手前は戻り売りにつかまりやすいとみる。ただし米CPI等によりドル円が急反騰に入る場合などで7.15円を超えるところからは7.20円前後を目指す上昇を想定する。また7.15円以上での推移が続く場合は翌日以降も高値試しへ向かいやすいとみる。

(3)7.03円割れからは7.00円、6.97円、6.95円を順次試してゆく下落を想定する。円高が勢い付く場合は6.95円割れへ向かう可能性もあると注意する。

【当面の主な予定】

3月13日

16:00 1月 経常収支 (12月 -59.1億ドル、予想 -100億ドル)

16:00 1月 小売売上高 前月比 (12月 4.8%)

16:00 1月 小売売上高 前年同月比 (12月 21.8%)

3月15日

17:00 2月 財政収支 (1月 -322.4億リラ)

3月16日

20:30 週次 外貨準備高 3月10日時点 グロス(3月3日時点 702.8億ドル)

20:30 週次 外貨準備高 3月10日時点 ネット(3月3日時点 206.9億ドル)

3月20日

23:30 2月 中央政府債務 (1月 417.8億リラ)

3月23日

16:00 3月 消費者信頼感指数 (2月 82.5)

20:00 トルコ中銀 政策金利 (現行 8.5%)

20:30 週次 外貨準備高 3月17日時点

注:ポイント要約は編集部

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:編集人K

2024.11.22

ドル円154円台前半、本邦CPI高止まり等で一時154円割れ (11/22午前)

22日午前の東京市場でドル円は「往って来い」。

-

トルコリラ(TRY)の記事

Edited by:山中 康司

2023.03.13

トルコリラ円ショートコメント(23/03/13)

今週も基本的にはドルトルコリラは緩やかな上昇傾向、いっぽうでドル円は先週高値から下げに転じた動きになったと考えられます。

-

トルコリラ(TRY)の記事

Edited by:照葉 栗太

2023.03.11

トルコリラ週報:『同調相場が継続する中、ドル円の急落に連れてトルコリラ円も急落』(3/11朝)

トルコリラの対円相場は、ドル円との「シンクロ状態」が続いているため、トルコリラ円相場の先行きはドル円相場次第となっています。

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。