トルコリラ円見通し ドル円の136円超えに合わせトルコリラ円も年初来高値更新

〇トルコリラ円、2/24取引レンジは7.26ー7.10、2/25早朝終値は前日終値から0.10円安リラ高の7.23

〇24日ドル円大幅上昇の流れで2/25早朝7.26まで急伸、1/6高値7.18を大幅に超え年初来高値更新

〇対ドル、米PCEデフレーターが予想を上回り為替市場全般がドル高へ、18.91へ取引時間中最安値更新

〇2/28トルコ10-12月期GDP発表予定、市場の事前予想中央値は3.0%

〇ドル円同調し7.30、7.40順次試しの可能性、修正安見て下げても押し目買いされ易い展開で3月中推移か

〇今週、7.18から7.14にかけての水準は押し目買い有利、7.26超えからは7.30円台目指す上昇を想定

【概況】

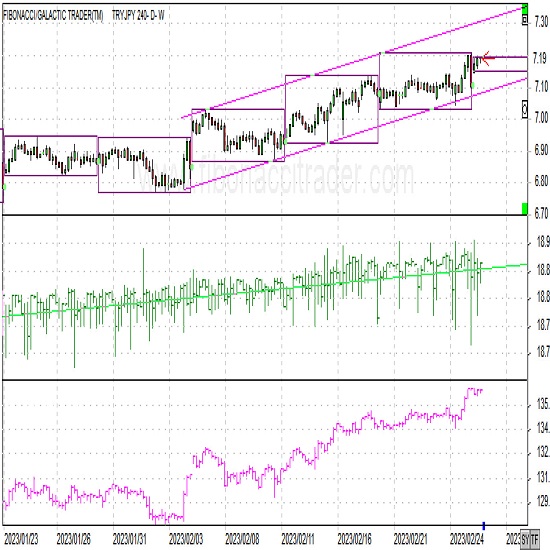

トルコリラ円の2月24日は概ね7.26円から7.10円の取引レンジ、25日早朝の終値は7.23円で前日終値の7.13円からは0.10円の円安リラ高だった。

ドル/トルコリラではドル高リラ安が史上最安値を更新しつつ徐々に進行しているものの、ドル円の騰落が勝ることでトルコリラ円はドル円に合わせた動きを続けている。

ドル円は2月24日は午前の日銀新総裁候補である植田氏の所信表明と質疑が国会で行われる中で一時134円を試すところまで反落したものの、国会審議を無難に通過して日銀新体制発足からの急激な路線変更は回避される見通しと受け止められて反騰に転じ、夜の米PCEデフレーターの上ブレにより深夜には136円を突破、25日未明には136.51円まで年初来高値を伸ばした。

トルコリラ円は24日午前にドル円が反落した局面で7.10円へ下げたが、その後にドル円が大幅上昇した流れで25日早朝には7.26円まで急伸し、1月6日高値7.18円を大幅に超えて年初来高値を更新した。

週間では2月17日終値7.12円から0.11円の円安リラ高となった。

【対ドルでは取引時間中の最安値をさらに更新】

ドル/トルコリラの2月24日は概ね18.91リラから18.73リラの取引レンジ、25日早朝の終値は18.87リラで前日と変わらず。週間では2月17日終値の18.82リラから0.05リラのドル高リラ安だった。

2月6日のトルコ南部における大災害級の大地震発生と深刻な被害によりリラ売り圧力が日々増している中、トルコ中銀による非公式な市場介入によりリラ安が抑えられているものの、2月22日に18.90リラへ取引時間中の史上最安値を更新、終値ベースでは2月23日に18.87リラをつけて最安値を更新してきた。

2月24日は米1月PCEデフレーターが予想を上回り前月比と前年比が共に12月から伸びを加速させたことで為替市場全般がドル高となり、トルコリラも18.91リラへ取引時間中の最安値を更新した。

大地震に対する救助活動や被災者支援、復興へ向けて巨額の財政出費が見込まれること、エルドアン政権によるこれまでの建設業界との関係や地震多発国における不十分な対策への批判、シリア国境を含む被災地からの新たな難民問題、5月14日の大統領選挙が予定通りに行われるのか等、トルコ国政への不透明感が強まっている。また工業地帯の被災による輸出減少や復興のための輸入増による貿易赤字と経常赤字の拡大への懸念、昨年後半から減速しているトルコ経済の不況入りへの不安感、地震対策の名目で政策金利を4会合ぶりに引き下げたことによるリラ売り圧力など、金融経済全般への不透明感も増している。

【震災被害は甚大、インフレの高止まりへの懸念も】

2月6日に発生したトルコ南部大地震の死者はトルコ国内で4万30000人を超えたが、シリアを含めると5万人を超えたようだ。トルコの被災地には10万戸のコンテナハウスに2万人以上、31万を超えるテントで80万人以上が収容され、家を失った人は150万人以上ともいわれている。

地震による被害総額は500億ドル以上とされ、住宅や食品、物資不足等によりやや収まりかけていた高インフレがぶり返す可能性が指摘されている。特に被災地からの脱出により住宅価格や家賃が地震前の二倍に跳ね上がっているところもあるという。

トルコの消費者物価指数の上昇率は前年同月比で昨年10月に85.51%まで上昇した後、11月に84.39%、12月に64.27%、今年1月に57.68%と低下してきた。2月時点ではさらに35%から40%程度まで伸びが鈍化する見込みとされていたようだが、地震による人手とモノ不足で予想通りには低下しないだろうと見込まれている。

3月3日には2月の消費者物価と生産者物価の発表があるが、地震の影響も反映するものになると思われる。

【2月28日にトルコ10-12月GDP】

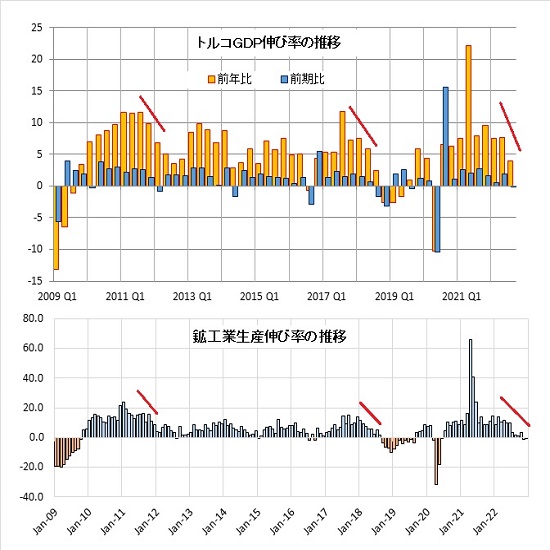

2月28日にトルコの10-12月期GDPの発表があり、市場の事前予想中央値は3.0%となっている。

トルコGDP伸び率の前年同期比は2022年1-3月が7.5%、4-6月が7.7%と高水準を維持していたが、7-9月期は3.9%へ減速した。前期比では1-3月が0.6%、4-6月が1.9%、7-9月はマイナス0.1%と低迷した。鉱工業生産を見ると10月が前年同月比3.3%、11月が-1.1%、12月が-0.2%と低迷しているためGDPも同様の低迷が避けられないのではないかと思われる。

2022年通年のGDPについては市場予想は5.2%(予想レンジは5.0%から6.2%)で2020年の1.9%から2021年に11.4%へ大幅増となったところから半減する見通しだが、2月6日に発生したトルコ南部大地震の大災害級被害が2023年のGDPを1〜2%押し下げるとされており、通貨安でも高成長を遂げてきたトルコにとっては厳しい年となりそうだ。

【トルコリラ円はドル高リラ安を気にしつつ、まだドル円を追いかける展開】

トルコリラ円は1月16日安値6.74円からの上昇を継続しており、11月から1月までの間の戻り高値を抑えてきた26日移動平均を2月6日への上昇で上抜き、その後は26日移動平均を下値支持線として戻り高値の切り上げを続けている。

昨年7月後半からは概ねドル円の騰落に合わせているが、1月16日安値からの上昇は2か月を経過して上昇幅は0.52円に拡大しており、既に昨年10月21日高値からの下落基調から抜け出しており、1月16日にかけての間における中間反発のレベルを超えている。

同様の上昇は昨年の8月2日安値7.22円から10月21日高値8.17円までの0.95円の上昇幅を実現した時の序盤に近い印象があるが、昨年9月7日高値7.95円まで1か月で0.73円の上昇幅となった時よりもやや緩い程度での推移と思われる。ドル円も昨年8月からの上昇時に匹敵する戻し方であり、歴史的なドル円の大上昇が再開するとすればトルコリラ円も7.50円を目指す上昇にまで発展する可能性が開けるかもしれない。

昨年10月からのドル円の下落は日銀の大規模市場介入、米CPIの下ブレによる「逆CPIショック」によるドル安、12月の日銀による長期金利変動抑制のための許容基準引き上げによる事実上の利上げ措置及び日銀の政策修正の動きがさらに続くとの懸念が背景であった。それに対して現状は米国のインフレ率の上ブレによりFRBのタカ派姿勢がぶり返して米長期債利回りが上昇再開していること、日銀の将来的な政策修正は避けられないものの緩やかなものになるとの見方が優勢となっており、1月16日までの下落環境とは異なってきている。

ドル円の歴史的上昇を支えてきた環境が再構築されるなら、ドル円も130円台後半から140円を目指す可能性もあるところであるが、気になる点としては日本10年債利回りが再び0.50%の日銀許容上限を超え始めていることにより、日銀新体制での緩い政策修正ではなく早急なYCC政策の見直しや将来の量的質的金融緩和の修正感を強めるフォワードガイダンスにより、ドル円の上昇も昨年程には勢い付かない可能性があるということだろう。その際にFRBのタカ派姿勢が強まったとしても利上げサイクルのピークは近いとなれば、異次元金融緩和政策を背景としたドル円の歴史的な修正=円高の第二期へ向かう可能性も抱えているということだろう。

以上を踏まえれば、当面はドル円の戻り高値切り上げへの挑戦に同調して7.30円、7.40円を順次試してゆく可能性があり、ドル円の修正安を見て下げたところも押し目買いされやすい展開で3月中を推移してゆくのではないかと思われる。しかし、日米の金融政策のスタンス差が再び円高有利の状況にシフトし始めたらトルコリラ円も戻り一巡から年初来安値を試して行く流れへと転じかねないと常に注意したい。

また、今のところはドル高リラ安によるトルコリラ円への影響は軽微だが、リラ安が中銀による抑制を振り切って勢い付く場合はトルコリラ円のドル円に対する同調性が薄れ、ドル円が高値を更新してもトルコリラ円は高値更新へ進めずについて行けなくなる状況に入ることにも注意しておきたい。

今週の見通しとしては、7.18円から7.14円にかけての水準は押し目買い有利、7.26円超えからは7.30円台を目指す上昇を想定するが、反落後の戻りが鈍くその後に一段安となる下落パターンが見え始めたら戻り売り有利の状況に変わる可能性に注意する。

【当面の主な予定】

2月27日

16:00 1月 貿易収支 (12月 -97億ドル)

16:00 2月 経済信頼感指数 (1月 99.3)

2月28日

16:00 10-12月 GDP 前期比 (7-9月 -0.1%)

16:00 10-12月 GDP 前年同期比 (7-9月 3.9%、予想 3.0%)

3月1日

16:00 2月 イスタンブール製造業PMI (1月 50.1)

3月2日

20:30 週次 外貨準備高 2月24日時点 グロス(2/17時点 733.9億ドル)

20:30 週次 外貨準備高 2月24日時点 ネット(2/17時点 214.0億ドル)

3月3日

16:00 2月 消費者物価指数 前月比 (1月 6.65%)

16:00 2月 消費者物価指数 前年同月比 (1月 57.68%)

16:00 2月 生産者物価指数 前月比 (1月 4.15%)

16:00 2月 生産者物価指数 前年同月比 (1月 86.46%)

注:ポイント要約は編集部

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:編集人K

2024.11.22

ドル円154円台前半、本邦CPI高止まり等で一時154円割れ (11/22午前)

22日午前の東京市場でドル円は「往って来い」。

-

トルコリラ(TRY)の記事

Edited by:山中 康司

2023.02.27

トルコリラ円ショートコメント(23/2/27)

先週のトルコリラは23日のトルコ中銀会合で利下げを行いましたが、予想よりも小幅の0.5%の利下げで8.5%となったことでトルコリラ売りにはつながりませんでした。

-

トルコリラ(TRY)の記事

Edited by:照葉 栗太

2023.02.25

トルコリラ週報:『事実上のドルペッグ政策が継続する中、対円相場はドル円に同調』(2/25朝)

トルコ政府・中銀による事実上のドルペッグ政策が継続する中、「トルコリラ円≒ドル円」のシンクロ相場が続いております。

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。