2023�N��NZ�h���Εăh���̌��ʂ�

�i�P�j�t�@���_�����^���Y����

�āENZ��GDP

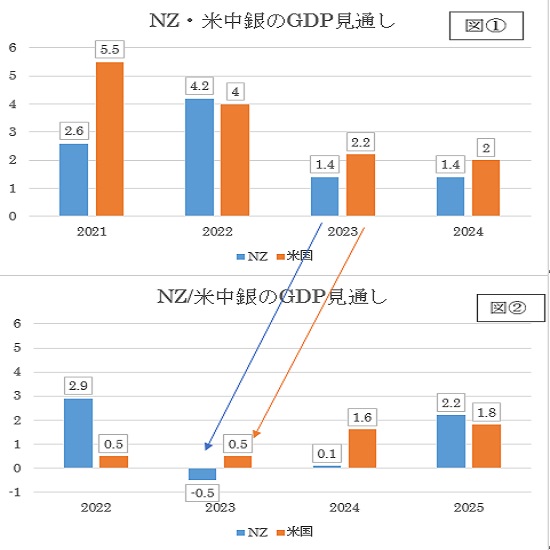

��}�@��NZ����̗\�z�i2021�N11�����j��FRB�̗\�z�i2021�N12�����j�����킹�����̂ŁA�}�A�͗�����2022�N�̓������\�z���l�ł��B�̖�������ƁA2021�N����2023�N��GDP�\�z��NZ���₪1.4���������̂ɑ��A2022�N���ɂ́�0.5%�̃}�C�i�X�����Ɉ��������Ă��܂��B���l�ɃI�����W�̕č���2.2����0.5���ɐ����݉��\�z�ɂȂ��Ă��܂��B�v���X�����ƃ}�C�i�X�ł͎��ۂ͑傫���Ⴂ�܂����A���̍���1���ł��B�܂���������2022�N�ɂ�NZ���č��ł������A2023�N�ɂ͋t�]����\�z�ƂȂ�ANZ�̐������݉����������Ȃ錩�ʂ��ł��B����3�������̌������łǂ̗l�ɕω����Ă����̂����ڂ���܂��B

�i�Q�jNZ�E�Ă̏���ҕ����Ɋւ��闼������̌��ʂ�

�i�Ԃ�����5���j

���������2023�N�C���t�����ʂ��͈��|�I��NZ���č��ɂȂ��Ă��܂��BGDP���l�ɐ}�B��NZ�����2021�N11�����AFRB�͓��N12�����B�}�C�͂��ꂼ��2022�N�ł��B

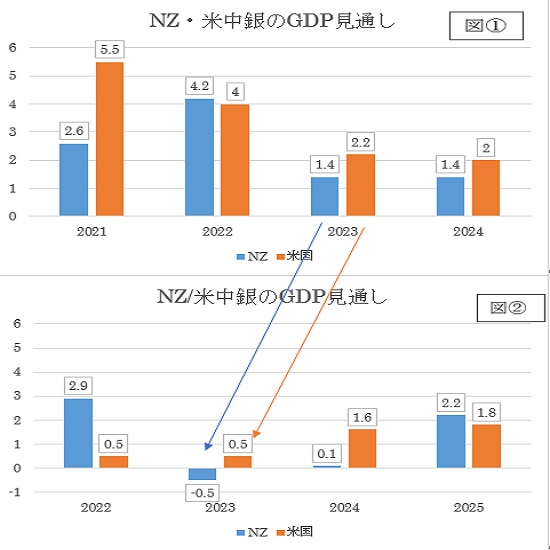

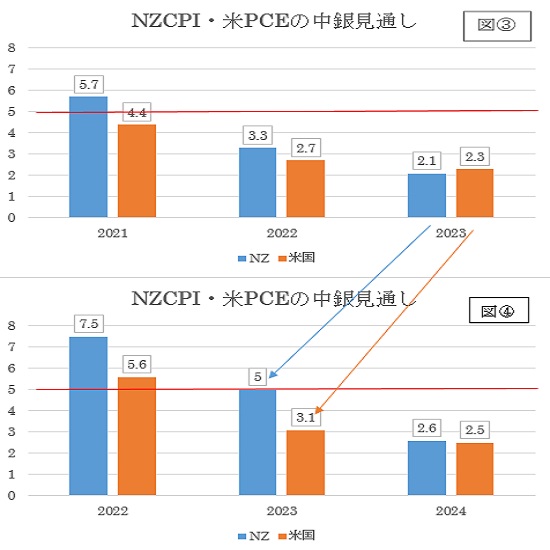

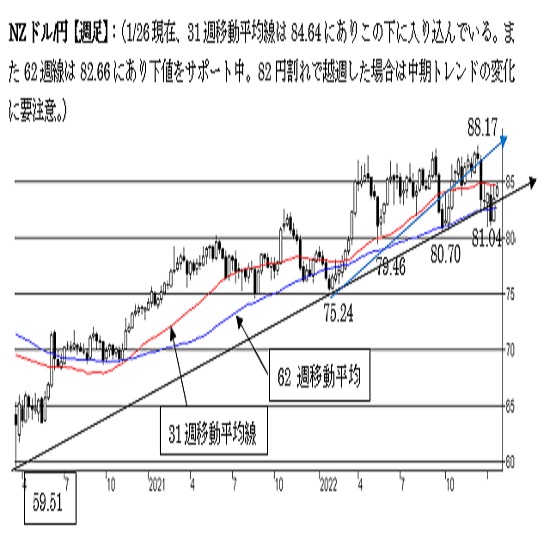

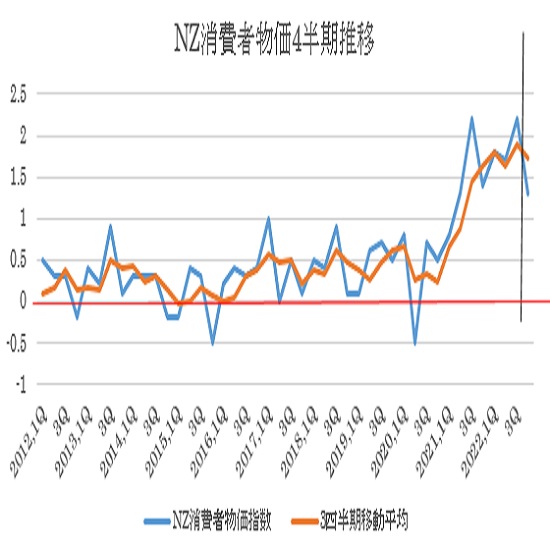

���T��1��25���ɔ��\���ꂽNZ��2022�N�̑�4�l����CPI�͑O�N�������7.2���ł����̂ŁA�}�C��NZ����\�z���͂�≺����܂������A���l���͍̂��~�܂�ƂȂ��Ă��܂��BNZ�����2021�N����������č�����s���ė��グ�����{���܂������A�����̃[���R���i��ɂ��o�ϓ݉��⎩���̃R���i��ȂǂŌi�C�z������2022�N�O���͗��グ�y�[�X�𗎂Ƃ������Ƃ���A2022�N���ɗ����̋��������t�]����Ă��܂��i���L�́i�R�jNZ�E�č��̐���������ړ��̐}�D�����Q�Ɓj�B2022�N���̗��グ�������Ɍ����NZ��3.5���̗��グ�A����A�č��͔N������3��A����0.75�����グ���܂߂āA1�N�Ԃ�4.25���̗��グ�����{���܂����B���̈������ߓx�����̍��ŁA�C���t�����É��̍��Ɍq���������������낤���Ǝv���܂��B

2023�N�Ɋւ��ẮANZ�����2022�N11�����\�z�ł́A2023�N����OCR��5.5���ƂȂ��Ă���A�X��1.25�����x�̗��グ�\�z�ƂȂ��Ă��܂��B����A�č���12���̃h�b�g�v���b�g�ŁA�ő�̗��グ�\�z��2023�N����5.50�`5.75���܂łł��̂ŁA��͂�1.25�����x�̗��グ�����݂ɂȂ��Ă��܂��B�������Ȃ���A���߂�CME�@Fedwatch�i1��25�����݁j������ƁA7����FOMC���ő��FF���[�g���̗\�z�ŁA�唼��5.00�`5.25���A�͂���5.25�`5.5���܂ł����Ă��܂��B���s��FF���[�g���炷��ƁA�c��0.75���̗��グ���A�ő�ł�1���̗��グ�ɗ��܂��Ă��܂��B���猩��ƁA�グ����NZ���č��ŁA���NZ�ɕ�������܂��B�����CPI���������ł�NZ�̈������߂��č��ȏ�ɂȂ肻���ł��B

�i�R�j�āENZ�����������

�����t�@���_�����^���Y�̐�s����r�ł́A����ŕč���NZ�����ǂ������ł��BNZ��GDP�͒���̗\�z�ʂ�Ȃ�A�}�C�i�X�������ł̋������ɂ��A��X�s��ŃX�^�O�t���[�V�������O���o�Ă���\��������܂��B�܂�2���ɏo��\��̒���GDP�ACPI�A�y��OCR�̗\�z���ǂ̗l�ɕς������������K�v������܂��B

�i�S�j�e�N�j�J������

�@NZ�h��/�ăh���̌����`���[�g

�i2023�N1��24�����݁j

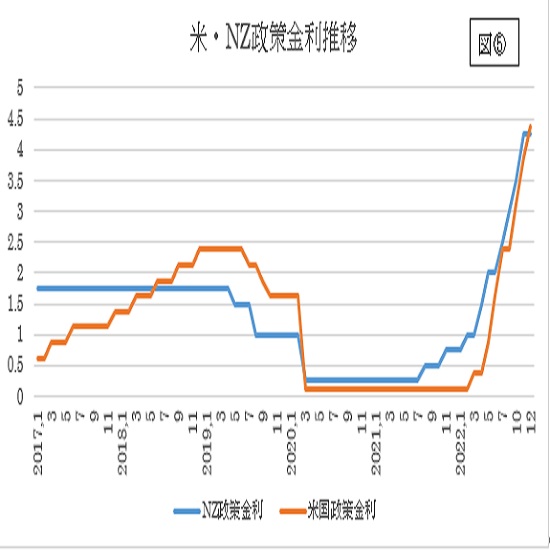

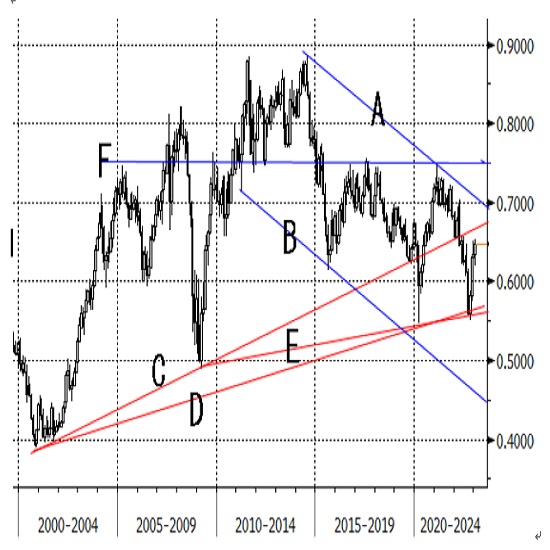

������NZ�h���ăh����2000�N9����l����̃T�|�[�g���C��D�i��0.5600�j�Ɏx�����Ă��܂��B��N�͉��q�Q���������������`�ɂȂ��Ă��܂����A�قڃT�|�[�g�Ƃ��ċ@�\���Ă��܂��B����1��2009�N3����l����̃T�|�[�gE�i��0.5520�j�ɂ���A��N��l0.5512������܂����B����D��E�Ԃ͔��ɏd�v�ȃT�|�[�g�ɂȂ��Ă��܂��B����2��1�N�Ԃ�40�`60�s�b�v�X�̏㏸�ɂȂ�A2023�N���ł͊T��0.5560�`0.5660�����ɂȂ�܂��B

��l��2014�N7�����l����̒�R��A�i��0.7080�j�ɂ���A��8�N����NZ�h�����̗��������Ă��܂��B�������畽�s�ɉ�����B�i��0.4850�j�Ƃ�NZ�h�����g�����h���C���ɂȂ��Ă��܂��B���̃����W�ԂŖڐ�̒�l�͏�L��D��E�����x�����Ă���\�}�ł��B�܂��AA��B�ԂŁA2001�N9����l����̃T�|�[�gC��2020�N3���ɉ����������ƂŁA���݂�C��0.6600�Œ�R���ƂȂ��Ă��܂��BA��B��0.4850�`0.7080�����W�ł�NZ�h�����ł����A���̑O��C��E��0.5520�`0.6660�Ŏ����������`�ƂȂ��Ă��܂��B���N��9�N�U���A���㔲���Ă����̂��A�ēxA��C�Œ��˕Ԃ���āA�����ɋߕt�������ɂȂ邩�B�t�@���_�����^�Y����������A�������������ł��B��������A����2004�N1�����l�t�߂̉���R���i��0.7500�j�����E�ɓ����Ă��܂��B

�ANZ�h��/�ăh���̏T���`���[�g

�i2023�N1��24�����݁j

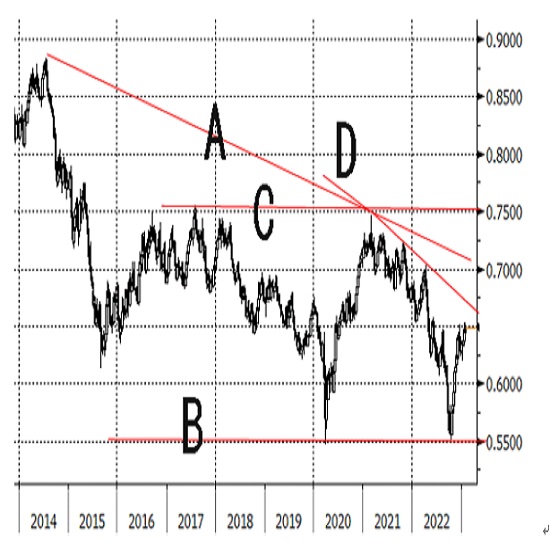

��}�̏T���`���[�g��2014�N6�����l����̒�R��A�i��0.7100�F�قڌ�����A�ɂ������j�ɉ�����NZ�h�����������Ă��܂��B������B�̉��T�|�[�g�i0.5470�`0.5500�j�ƂȂ�AA��B�͒����ɘj��f�B�Z���f�B���O�g���C�A���O���ɂȂ��Ă��܂��B���̊Ԃɂ�2021�N2�����l����̒�R��D�i��0.6750�j������܂��B�]���A����A��D��������R���ɂȂ��Ă��܂��B����A���z���Ă��A����R����C�i0.7520�j�ʼn������ɂȂ邱�Ƃ��\�z����܂��B�T���`���[�g�ł��A���݂�NZ�h�����Ŗ߂荂���g���C���Ă��邱�ƂɂȂ�܂��B

2023�N���ʂ�

2022�N��NZ�h���E�ăh���̓����W0.5512�`0.7035��1,500�s�b�v�X�������啝�ȕϓ��ƂȂ�܂����B��N4���ɍ��l�����āA��������č��̑啝���グ�ɔ������āA10���ɒ�l�����Ă��܂��B2021�N�̒l����0.6701�`0.7466��765�s�b�v�X�����Ȃ������̂ŁA�O�N��2�{�ƂȂ�܂����B��N�̗\�z�����W��0.6300�`0.7100�ł����̂ŁA���������ő啝�ȉ����������Ă��܂��B

����2023�N�ł����A�t�@���_�����^���Y�ł́A�C���t�����É���ڎw��NZ�̗��グ�����傫���Ȃ邱�Ƃ��\�z����A�N����NZ�h���������A���̌�N����NZ��GDP������\�z�ʂ�̃}�C�i�X�ɂȂ�ƁA���グ��ӓ|�Ƃ͂������ɂȂ�܂��B���̂���2���T��5����NZ����̌��ʂ������ɏd�v�ƂȂ肻���ł��B�����v���X�ɂł�����C�����Ă����A���̂܂܋������܂݂�NZ�h�������p������\�����o�Ă��܂��B���̏ꍇ�ɂ͌����E�T������2014�N���l����̒�R��������0.7100���㔲���邱�Ƃ��z�肵�Ă����܂��B����̃t�@���_�����^���Y�ł͏㔲�����������Ǝv���A���N��0.7100������Ƃ݂܂��B���N�̕ϓ����͕č��̑啝���グ���N������N���ł͂Ȃ��Ǝv���܂����A����ł�2021�N�̃����W�����͑傫�����Ă����A2021�N�`22�N�̕��ϕ��ł���1,100�s�b�v�X�Ƃ��܂��B�]���܂���2023�N�̔N�ԃ����W��0.6000�`0.7100�Ɨ\�z���܂��B

�A���A�N���߂��ł̃V�i���I�ϓ��Ƃ��Ĉȉ��̏��������̕Ћ��ɂ����܂��B

�@ �����N�O���ŃX�^�O�t���[�V�����̉\�����łĂ�����A�T���̒�R��0.6800������Ƃ��āA��������1,100�s�b�v�X������0.5700�`0.6800�����W�B

�A NZ�����GDP���ʂ����N���ӂ肩��v���X�]�ɕύX���ꂽ�ꍇ�́A0.7100��R���̏㔲���\�����o�Ă���̂ŁA0.7300�܂ł̏�l��z�肵�A��������1,100�s�b�v�X������0.6200�`0.7300�����W�B

����ł͇@�A�A�̉\���͒Ⴂ�Ƃ݂Ă��܂��B

�i2023�N1��27��13�F15�A1NZ�h����0.6493�ăh���j�@

- �L�[���[�h�F

�֘A�L��

-

��A�t���J�����h�iZAR�j�̋L��

Edited by:�Ɨt �I��

2024.11.23

��A�����h�~�T��F�w��1�J���Ԃ���l���X�V����ȂǏ�l�̏d���W�J���p�����x�i11/23���j

��A�����h�̑Ή~����́A11/7�ɋL�^������4�����Ԃ荂�l8.86�~���g�b�v�ɔ����ɓ]����ƁA���T�O���ɂ����āA�ꎞ8.44�~�܂ʼn������܂����B

-

�g���R�����iTRY�j�̋L��

Edited by:�Ɨt �I��

2024.11.23

�g���R�����~�T��F�w�g���R����͐�������̐����u��������B�ꏄ��̔����Ɋ��ҁx�i11/23���j

�g���R�����̑Ή~����́A9/16�ɋL�^�����j��ň��l4.10�~���{�g���ɐ�Ԃ��ƁA11/15�ɂ����āA��3�J�����Ԃ荂�l4.56�~�i8/1�ȗ��̍��l���j�܂ŏ㏸���܂����B

-

�ăh���iUSD�j�̋L��

Edited by:�Ɨt �I��

2024.11.23

���T�̈ב֑��ꌩ�ʂ��w�g�����v�g���[�h�Ɖ~�L�����[�̑g�ݍ��킹���h���~�����x���x�i11/23���j

�h���~�́A���T�O���ɂ����āA�ꎞ153.28�܂ŋ}�������ʂ������܂������A�T���ɂ����Ă͈�]154�~��㔼�ւƎ������������ƂȂ�܂����B

-

�j���[�W�[�����h�h���iNZD�j�̋L��

Edited by:�썇 ���q�q

2023.01.27

�j���[�W�[�����h�h���T��i2023�N1����4�T�j

NZ�h���́A�Εăh���A�Ή~�Ō����ɐ��ڂ��Ă��܂��B

-

�j���[�W�[�����h�h���iNZD�j�̋L��

Edited by:���{ ����

2023.01.24

�j���[�W�[�����h��2022�N��4�E�l��������ҕ����w���̗\�z(23/1/24)

���{����2023�N1��25����6��45���ɔ��\�\��ł��B

- �uFX���j�Ձv �����p��̒���

- �f�ڂ��Ă�����̐��m���ɂ��Ă͖��S�������Ă���܂����A���̓��e��ۏ�����̂ł͂���܂���B

- �f�ڂ��Ă��鏤�i��T�[�r�X���̏��́A�e���Ǝ҂���������܂��͊e���Ǝ҂̃E�F�u�T�C�g���ɂČ��J����Ă�����莞�_�̏������Ƃɍ쐬�������̂ł��B

- ���T�C�g��FX�Ɋւ�����̒�ړI�Ƃ��Ă��܂��B���T�C�g�́A����̋��Z���i�̔������̊��U��ړI�Ƃ������̂ł͂���܂���B

- FX�Ɋւ����������J�݁A����̎��s���тɎ�������̏ڍׂɂ��Ă̂��⍇���y�т��m�F�́A���p�҂����g���eFX�戵���Ǝ҂ɑ����ڍs���Ă����������̂Ƃ��܂��B�܂��A�����̍ŏI���f�́A���p�҂����g���s���Ă����������̂Ƃ��܂��B

- ���Ђ�FX����Ɋւ����瓖���҂܂��͑㗝�l�ƂȂ���̂ł͂Ȃ��A���p�ҋy�ъeFX�戵���Ǝ҂̂�����ɑ��Ă��A�_������̑㗝�A�}��A���������s���܂���B���������āA���p�҂ƊeFX�戵���Ǝ҂Ƃ̌_��̐��ہA���e�܂��͗��s���Ɋւ��A���Ђ͈�ؐӔC��Ȃ����̂Ƃ��AFX����ɔ����g���u�����̗��p�ҁE�eFX�戵���ƎҊԂ̕����ɂ��Ă͗������ҊԂʼn���������̂Ƃ��܂��B

- ���Ђ́A���T�C�g�ɂ����Ē�����̓��e�̐��m���E�Ó����E�K�@���E�ړI�K�������̑��̂����鎖���ɂ��ĕۏ����A���p�҂������̏��Ɋ֘A�����Q�������ꍇ�ɂ���̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g�ɂ����Ē�����̑S���܂��͈ꕔ�́A���p�҂ɑ��ė\���Ȃ��A�ύX�A���f�A�܂��͒�~�����ꍇ������܂��B

- ���T�C�g�ɂ́A���ЁE���̋@�ւ̃T�C�g�ւ̃����N���ݒu�����ꍇ������܂����A���Ђ͂���烊���N��T�C�g�̓��e�ɂ��Ĉ�؊֒m�����A����̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g��̃R���e���c�Ɋւ��钘�쌠�́A���Ђ������͓��Y�R���e���c��n�삵������҂܂��͒��쌠�҂ɋA�����Ă��܂��B

- ���Ђ́A���Ђ̎��O�̋����Ȃ��A���T�C�g��̃R���e���c�̑S���܂��͈ꕔ���A�����A���ρA�]�ړ��ɂ�藘�p���邱�Ƃ��ւ��܂��B

- ���T�C�g�̂����p�ɓ������Ă͏�L���ӎ��������������������ق��AFX���j���p�K���ɂ����ӂ������������̂Ƃ��܂��B