2023年の為替相場について

(概要)

2022年は欧米諸国を中心にコロナ禍での経済活動が進み、旺盛な需要と人材不足が重なり、供給が追い付かずに物価の上昇が急となりました。これに追い打ちをかけるように、2月下旬にはロシアによるウクライナ侵攻が勃発、農作物やエネルギー価格がさらに高騰してインフレが加速し米欧の中央銀行はやむなく利上げに踏み切りました。中でもインフレ対応が遅れたFRBは、FFレートを3月に0.25%、5月には0.5%、さらに6月には0.75%に上げ幅を拡大、その後も金融引き締め圧力を強めて12月にはFFレートの誘導目標を4.25〜4.50%まで一気に引き上げています。しかし、CPIを見ると6月の9.1%がピークでその後は下げに転じており、12月には6.5%まで低下しています。

FRBは物価のピークとみられる6月に利上げ幅を拡大して金融引き締め強化に動いており、物価の動きとは逆行しています。FRBのインフレ対応の遅れと、急激な引き締め策が、時間を置いて今後のアメリカ経済に悪影響を及ぼすことは明らかで、大きな後遺症を残す可能性も否めません。足元の米経済は力強い労働市場と消費に支えられて底堅い状況に見えますが、既にISM製造業景況指数だけでなく、非製造業指数も12月には好不況の分岐点とされる50を割り込んでおり、景気悪化シグナルが点灯しています。企業の一部には人員削減の動きも出てきており、景況感は今後一層悪化すると見られ、2023年はFRBの金融政策の失敗と米景気後退が明らかになる年と予想します。

一方欧州も露・ウクライナ情勢の長期化による物価上昇圧力が景況感の悪化に繋がっています。EUは天然ガスのロシアへの依存度を下げるため輸入先の多角化を進めていますが、インフレ高進による景況感の悪化は避けられない見通しです。利上げによるインフレ対応は経済の下振れリスク要因となるため、ECBは利上げに対し慎重な構えで、インフレ鎮静化を最優先するFRBの政策スタンスとは一線を画しています。ユーロ圏では10%超えの物価上昇にも拘わらず、消費は総じて安定しており当初予想されたほどの景気悪化には繋がっていません。背景には労働市場が力強く、失業率もここ数十年で最も低い水準を保っていることがあげられます。しかし、露・ウクライナ情勢がさらに長期化すれば、直接この悪影響を受けるユーロ圏経済は大きなダメージを受けることになります。パリティ割れから着実に下値を切り上げて来たユーロですが、経済力に鑑みても1.1100〜1.1300の水準は大きな壁となりそうです。

一方日本でも2022年3月以降の急激な円安進行とこれに伴う輸入物価の上昇により、CPIが急上昇しており12月のCPIは40年振りの4.0%となりました。足元ではコロナ禍での行動制限の解除により経済活動も堅調で、また入国規制の解除により海外旅行者のインバウンド効果も期待出来ますが、一方で、12月の企業物価指数は10%台に乗せており、製品への価格転嫁が進んでいない可能性を示唆しています。CPIが今後さらに上昇する可能性も高く、金融市場で日銀の金融政策正常化を催促する動きが一段と強まることが予想されます。次期日銀総裁人事や新総裁誕生時の金融市場の動きから目が離せません。その他、露・ウクライナ情勢、中国経済の行方、ドル高による新興国の債務問題などにも目が向けられる展開が予想されます。

チャートから見た主要通貨の長期トレンド

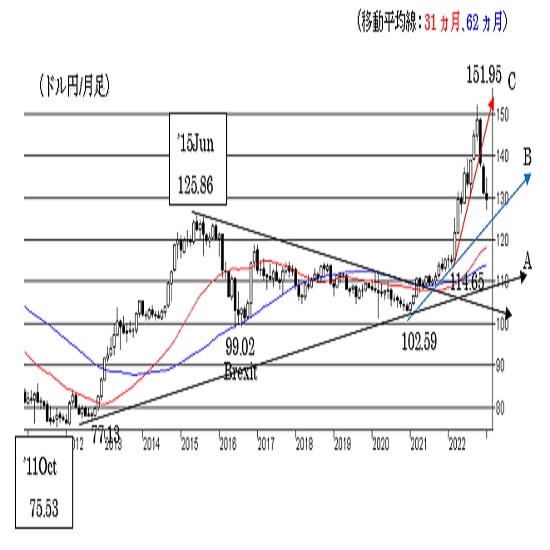

1.ドル/円相場:超長期はドル高/円安。中・長期はドル安/円高。短期は反転の動きか。

月足で見ると、2012年9月につけた77.13を二番底とするサポートラインAは109円台後半にあり、超長期のトレンドをサポートしています。また、2021年1月につけた102.59を基点とし、2022年3月につけた114.65を結ぶサポートラインBも124〜125円台に位置しており、強い下値抵抗ポイントとして働く可能性を示唆しています。一方で上値も、2022年10月につけた151.95を直近高値として急角度で上値を切り下げており、この間に11月足が140円を割り込んで越月し、中期トレンドが“ドル安/円高”に変化しています。

この月足の上値抵抗が144〜145円台にあり、これを上抜けて越月するまでは長期トレンドは“ドル強気”に変化しません。月足の上値抵抗は130.50〜131.00,135.00〜135.50,138.00〜138.50に、下値抵抗は128.50〜129.00にありますが、128円を割り込んで越月した場合は、次のターゲットである124.50〜125.00の下値抵抗をトライする動きが強まり易くなります。さらに122円を割り込んで越月した場合は、新たな下げトレンド入りの可能性が高くなり、115〜118円方向への一段の下落リスクが生じます。逆に131円台を回復して越月した場合は、1月足が陽線引けとなり、底打ち・反転の足掛かりとなり、2月以降もドルの上値トライの動きが期待出来ます。この場合でも145円を上抜けて越月しない限り中・長期トレンドが変化せず、昨年10月の151.95で長期的な大天井を見た可能性が高い状態にあります。31ヵ月、62ヵ月移動平均線は118.24と113.82に位置しており、超・長期トレンドは“ドル強気”の流れにあります。

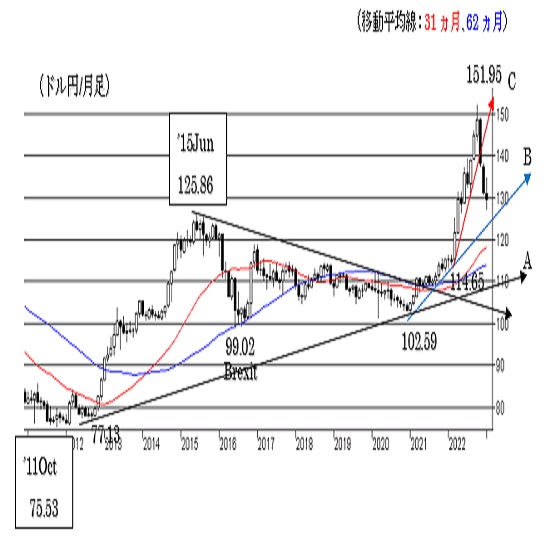

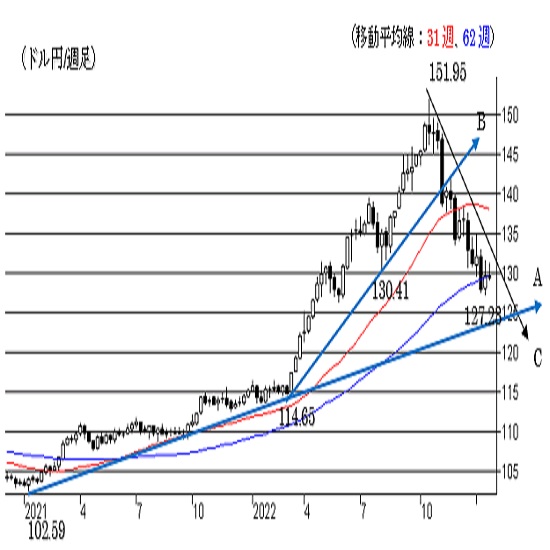

週足でもう少し短期的な方向性を見ると、2021年1月につけた102.59と2022年3月に付けた114.65を結ぶサポートラインAは124.00近辺に位置しており、中・長期トレンドをサポート中です。しかし、昨年10月につけた151.95を直近高値として上値を急角度で切り下げており、この間に11月第2週の大陰線が、2022年3月につけた114.65と8月につけた130.41を結ぶ中期的なサポートラインBを下抜けてトレンドが大きく変化しており、151.95で大きな天井を見た可能性が高くなっています。このレジスタンスラインCは132.40-50に位置していますが、これを上抜けて越週した場合は、1月につけた127.23で一旦底打ち・反転の流れに入った可能性が高くなり、138〜140円をトライする動きが強まり易くなります。しかし、この場合でも月足の上値抵抗が144〜145円台に控えており、長期的な上値抵抗として働く可能性が高いと見られます。逆に可能性がまだ低い状態ですが、122円も割り込んで越週した場合は、超・長期トレンドが“ドル弱気”に変化して115円方向へのさらなる下落リスクが生じます。

以上から、短期トレンドは底打ち、反転の可能性が点灯中ですが、中期トレンドがまだ弱く、下値リスクを残した状態と言えます。また、128円割れで越週した場合は、立上げの可能性を打ち消して124〜125円方向への新たな下落リスクが点灯します。逆に132.50超えで越週した場合は1月につけた127.23で底打ち確認の可能性が高くなり、上値余地がさらに拡がり易くなります。週足の上値抵抗は前述の132.40-50,134.60〜135.00,138.50-60に、下値抵抗は128.00-10,126.30-40,125.00-10にあります。31週移動平均線は138.10にあり、中期トレンドは“ドル弱気”の流れにありますが、62週線は129.66に位置しておりこれを挟んで上下動を繰り返しており、下値リスクを残した状態です。

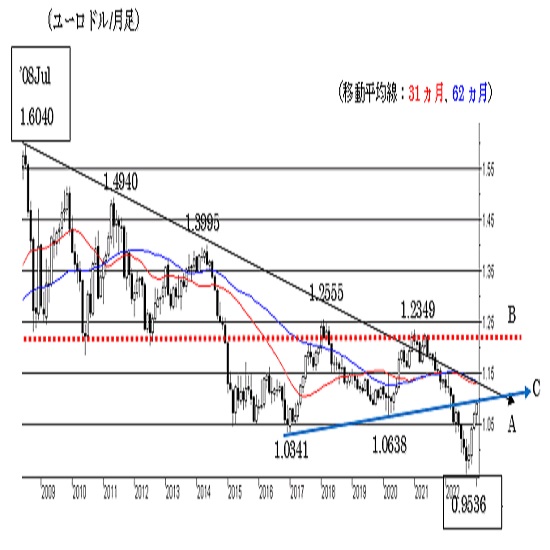

2.ユーロ/ドル相場:長期はユーロ安/ドル高。短・中期はユーロ高/ドル安。

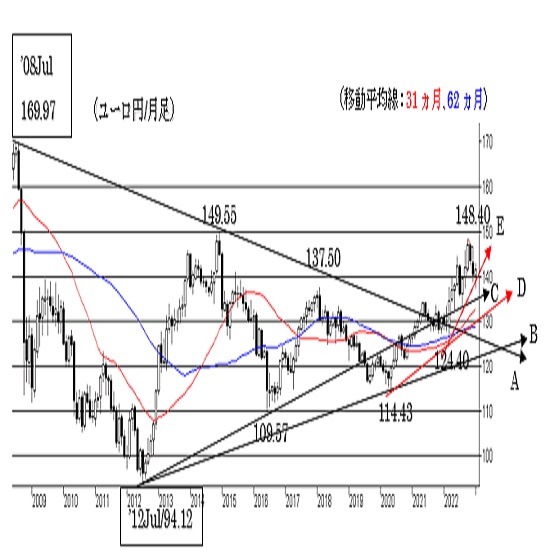

ユーロ/ドルは、2008年7月につけた1.6040を高値として上値を切り下げて来た長期的なユーロ安/ドル高の流れから、2020年11月に一度上抜けて“ユーロ強気”の流れに入りましたが、1.2300〜1.2500ゾーンにある長期的な横レジスタンスBにぶつかって反落、サポートラインAも下抜けて再び“ユーロ弱気”の流れに入り込んでいます。また、昨年4月には長期的なサポートラインCを下抜けて新たな下げトレンド入りしています。昨年9月に0.9536をつけて底打ち、反転の流れに入りましたが、1月27日現在もCを上抜けておらず、長期トレンドは弱いままです。このレジスタンスラインCは1.0940-50にあります。これを上抜けて越月した場合は下値リスクが軽減されて上値余地が若干拡がり易くなりますが、この場合でもトレンドラインAが次の上値抵抗として働く可能性が高く、Aをしっかり上抜けて越月するまでは長期トレンドは“ユーロ強気”に変化しません。Aは1.1250〜1.1300に位置しています。

また、Aを上抜けて越月した場合でもBの横レジスタンス1.2300〜1.2500ゾーンが強い上値抵抗とし働く可能性が高くなります。一方下値は1.0450〜1.0500に横サポートがあり、短・中期トレンドをサポートしていますが、これを割り込んで越月した場合は中期トレンドが“やや弱気”に変化して1.0000〜1.0100の足元を固め直す動きが強まり易くなります。パリティ割れの可能性は低いと見られますが、0.9800を割り込んで越月した場合は0.9536が底値であったかどうかを確認する動きが強まり易くなります。31ヵ月、62ヵ月移動平均線は1.1291と1.1351に位置しており、この下に入り込んで長期トレンドは“ユーロ弱気”の流れに変わりありません。

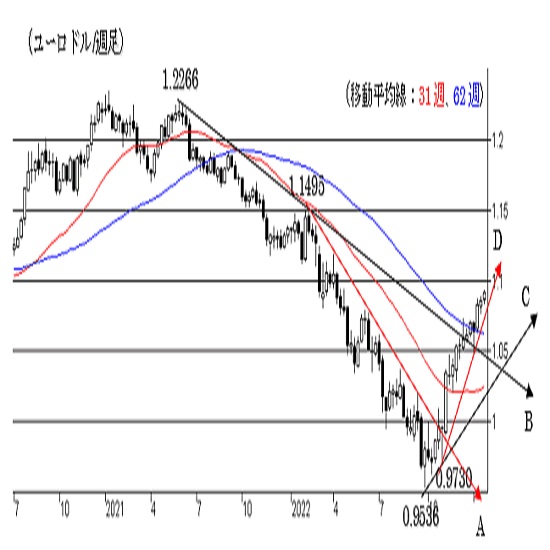

週足でもう少し短期的なトレンドを見ると、2022年2月につけた1.1495を基点として上値を切り下げて来た短期的なレジスタンスラインAを2022年11月第2週の大陽線が上抜けて越週しており、短期トレンドが“ユーロ強気”に変化しています。さらに、2021年5月につけた戻り高値1.2266を基点として上値を切り下げてきた中期的なレジスタンスラインBを昨年12月第5週の小陽線が上抜けて越週しており、やや中期的なトレンドも“ユーロ強気”に変化しています。一方下値は、昨年9月につけた0.9536と11月第1週につけた0.9730を結ぶサポートラインが1.0250-60に位置しており、やや中期的なトレンドをサポートしています。

.

もう少し近い所では、11月第1週につけた0.9730を基点とする短期的なサポートラインDが短期トレンドをサポートしており、このDは1.0700-10に位置しています。1.0700を割り込んで越週した場合は、短期トレンドが変化して1.0500前後の横サポートの強さを確認する動きが強まり易くなります。さらに1.0200を割り込んで越週した場合は短・中期トレンドが“ユーロ弱気”に変化して下落余地がさらに拡がり易くなります。週足の上値抵抗は1.0940-50,1.1050-60,1.1180-90に、下値抵抗は1.0700-10,1.0500-10,1.0440-50にあります。31週、62週移動平均線は1.0244と1.0622に位置しており、短・中期トレンドをサポート中です。

3.ユーロ/円相場:長期はユーロ高/円安。短・中期は下値リスクを残した状態。

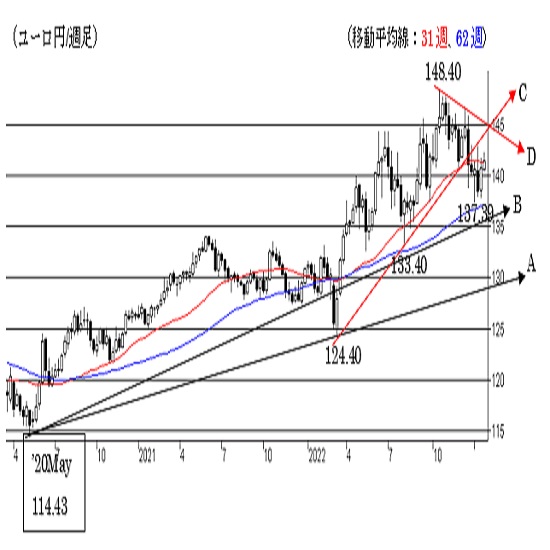

ユーロ/円は2008年7月につけた169.97を起点として上値を切り下げて来たトレンドラインAを上抜けた位置で推移しており、長期トレンドは“ユーロ強気”の流れにあります。また、下値も2012年7月につけた94.12を底値とするトレンドラインBとCが下値を支えています。もう少し近い所で見ると、2020年5月につけた114.43を基点とする中期的なサポートラインDが130.00〜130.50に、2022年3月につけた124.40を基点とする短期的なサポートラインEが138.50〜139.00に位置しており、強い下値抵抗として働いています。一方で昨年9月に付けた148.40を基点として上値を切り下げる流れにあり、147.00〜147.50の抵抗を上抜けて越月するまでは、上値余地も拡がり難い状態です。

また、138円台を維持出来ずに越月した場合は、短期的なサポートラインEを下抜けて下値リスクが点灯、トレンドラインCの135円前後まで下値余地が拡がり易くなります。さらに135円も割り込んで越月した場合はトレンドラインDの130円前後まで下落余地が拡がり易くなります。この場合でもトレンドラインAとBが長期的な下値抵抗として働いており、120円割れで越月しない限り、長期トレンドは“ユーロ弱気”に変化しません。月足の上値抵抗は144.50〜145.00,147.00〜147.50、150.00〜150.50に、下値抵抗は140.00〜140.50,135.00〜135.50、130.00〜130.50にあります。31ヶ月、62ヵ月移動平均線は132.61と128.76に位置しており、長期トレンドをサポートしています。

週足でもう少し短期的なトレンドを見ると、2020年5月につけた114.43を基点とする中期的なサポートラインAとBは129.80-90,135.50-60に位置しており、中期トレンドをサポートしています。しかし、短期的な視点で見ると、2022年3月につけた124.40と8月につけた133.40を結ぶサポートラインCが144.90-00に位置しており、現状はこの下で推移しており下値リスクを残した状態です。また、昨年10月につけた148.40を基点として上値を切り下げており、このレジスタンスラインDが145.00-10に位置しており、これも上値抵抗として働いていることから、145.50超えで越週しない限り、上値余地も拡がり難く下値リスクにも注意が必要です。

.

また、138.00-10に週足の横サポートがありますが、138円を割り込んで越週した場合はサポートラインBの135円方向への下落リスクが生じます。週足の上値抵抗は144.90〜145.10,147.00-10に、下値抵抗は140.00-10,138.00-10にあります。31週移動平均線は141.33にありこれを挟んで上下動を繰り返しています。また、62週線は137.23に位置しており短期トレンドをサポート中ですが、138円割れで越週した場合は下値リスクが点灯します。

オーダー/ポジション状況

- キーワード:

関連記事

-

南アフリカランド(ZAR)の記事

Edited by:照葉 栗太

2024.11.23

南アランド円週報:『約1カ月ぶり安値を更新するなど上値の重い展開が継続中』(11/23朝)

南アランドの対円相場は、11/7に記録した約4ヵ月ぶり高値8.86円をトップに反落に転じると、今週前半にかけて、一時8.44円まで下落しました。

-

トルコリラ(TRY)の記事

Edited by:照葉 栗太

2024.11.23

トルコリラ円週報:『トルコ中銀は政策金利の据え置きを決定。一巡後の反発に期待』(11/23朝)

トルコリラの対円相場は、9/16に記録した史上最安値4.10円をボトムに切り返すと、11/15にかけて、約3カ月半ぶり高値4.56円(8/1以来の高値圏)まで上昇しました。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.23

来週の為替相場見通し『トランプトレードと円キャリーの組み合わせがドル円を下支え』(11/23朝)

ドル円は、今週前半にかけて、一時153.28まで急落する場面が見られましたが、週末にかけては一転154円台後半へと持ち直す動きとなりました。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2023.01.27

明確な方向性乏しい、レンジ取引継続の可能性も(1/27夕)

27日の東京市場は結果「行って来い」。一時129円半ばまで下押すも、そののち買い戻されると元のレベルまでドルは持ち直している。

-

米ドル(USD)の記事

Edited by:編集人K

2023.01.27

ドル円129円台に反落、東京都区部の1月CPIは伸び加速 (1/27午前)

27日午前の東京市場でドル円は129円台に反落。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。