ドル円が147円に迫る続伸でトルコリラ円も連騰

〇昨日のトルコリラ円、早朝からドル円の上昇を追いかける展開で12日深夜に7.90に到達

〇ドル円の上昇一服後も対ドルでのリラ買い戻し優勢で押し上げ続き13日未明に7.93まで高値伸ばす

〇対ドルでは、先週末の米雇用統計きっかけとしたドル全面高緩みドル高リラ安も一服

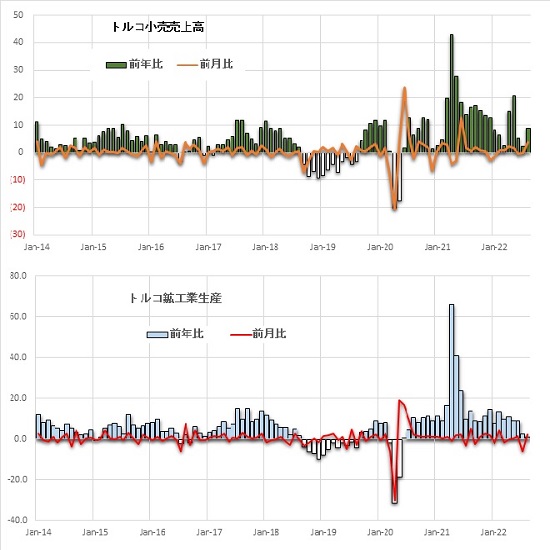

〇12日発表の8月鉱工業生産は前月比2.4%増、小売売上高は前月比3.7%増で共に7月から改善

〇7.88以上での推移中は上昇余地あり、7.93超えからは7.95前後への上昇を想定

〇7.88割れからは下落再開の可能性を警戒し7.85前後への下落を想定

【概況】

トルコリラ円の10月12日は7.93円から7.83円の取引レンジ、13日早朝の終値は7.91円で前日終値の7.84円から0.07円の円安リラ高だった。

トルコリラ円はドル高リラ安基調を気にしながらもドル円の騰落に合わせた動きを続けているが、ドル円は12日午前に146円台に到達して9月22日に日銀が24年ぶりの円買い介入を実施した直前高値145.89円を超え、新たな市場介入を警戒しながらも12日深夜には146.98円を付けて147円に迫った。このためトルコリラ円も早朝からドル円の上昇を追いかける展開となり、12日深夜には7.90円に到達した。その後はドル円の上昇が一服したもののドル/トルコリラでリラの買い戻しがやや優勢となったことで押し上げが続いたために13日未明には7.93円まで高値を伸ばした。

10月12日から13日の予定でG20財務相・中銀総裁会議が米国で開催されており、会議に先立って行われたG7財務相会合では為替市場の過度な変動への牽制姿勢が声明として発せられたが、1985年の「プラザ合意」でドル高是正に動いたようなドル高牽制感は見られず、イエレン米財務長官はドル高は金融政策の差を反映した当然の動きとし、IMFもドル高はファンダメンタルズを反映したものであり市場介入で外貨準備を減らすべきではないとの姿勢を表明した。

鈴木財務相と黒田日銀総裁は口先介入的な円安けん制は行ったもののG20開催中は単独介入もやりづらいところと思われる。

今晩は米CPIの発表もあるため為替市場は動きやすく、日銀の介入姿勢を試しながらドル円の急伸ないし急落もあり得るところと注意したい。

【対ドルでは下落一服するも史上最安値近辺での推移】

ドル/トルコリラの10月12日は18.61リラから18.48リラの取引レンジ、13日早朝の終値は18.56リラで前日終値の18.59リラからは0.03リラのドル安リラ高だった。

9月22日のトルコ中銀による連続利下げ決定をきっかけに昨年12月20日安値18.36リラを超えて史上最安値更新となり、その後も18.50リラ台、18.60リラ台へと最安値を更新し、10月11日には18.66リラを付けて取引時間中の史上最安値を更新、終値ベースでも最安値更新となった。

10月12日はユーロや豪ドルが夜に安値を更新したところから反発するなど先週末の米雇用統計をきっかけとしたドル全面高が緩んだためにドル高リラ安も一服となり、新たな安値更新を回避して深夜からはややリラの買い戻し優勢の動きとなった。しかし18.40リラ台後半では戻り売りとなり、13日午前は18.50リラ台序盤へ下げている。

【トルコの鉱工業生産と小売は前月から改善】

10月12日夕刻に発表されたトルコの8月鉱工業生産は前月比2.4%増となり7月の6.1%減から改善した。前年同月比は1.0%増で7月の2.5%増から低下、予想の2.7%増を大幅に下回った。

鉱工業生産の前月比では今年1月と3月及び7月がマイナスでブレも大きい。前年同月比では昨年8月が13.9%の大幅な伸びだったことで小幅な伸びにとどまったともいえるが、昨年12月に14.4%となった後は漸減傾向にある。リラ安による輸出拡大と国内製造業の景気改善感はあるものの、高インフレによる圧迫感も続いている印象だ。

ただ、ロシアとウクライナの戦争が継続して欧州のエネルギー価格高騰が続いている状況において、欧州企業がコストの安いトルコへ生産拠点を移しているという報道もあり、リラ安による人件費と製造コストの割安感やトルコがロシアからのエネルギー供給を確保していることによる安定感が今後のトルコ製造業の発展に寄与する可能性も期待されている。

8月の小売売上高は前月比3.7%増となり7月の0.0%から改善、前年同月比は9.0%増で7月の2.3%増から大幅に伸びた。

小売売上高の前月比は昨年12月と今年1月及び6月にマイナスだったが、直近では昨年6月の12.7%増以来の大幅な伸びとなった。リラ安による名目的な拡大もあると思われるが、前年同月比も5月の20.7%増以来の伸びとなっており、堅調な印象を与えた。小売売上高の改善はリラの買い戻しにやや寄与した印象もある。

【60分足一目均衡表・サイクル分析】

概ね3日から5日周期の短期的な高値・安値形成サイクルでは、10月5日午前安値をサイクルボトムとした強気サイクル入りとして10月6日早朝から10日朝にかけての間への上昇を想定してきたが、10月11日深夜にかけての上げ渋りから10月12日午前序盤に一段高へ進んだために12日午前時点では10月10日午前高値を直近のサイクルトップ、10月11日深夜安値を同サイクルボトムとした新たな強気サイクル入りとして13日午前から17日午前にかけての間への上昇を想定した。

13日早朝へ続伸しているので引き続きサイクルトップ形成中とみるが、日銀介入も警戒されるので波乱注意とし、7.88円割れからは弱気転換注意として7.85円前後への下落を想定する。

60分足の一目均衡表では10月12日午前序盤の一段高で遅行スパンが好転したが、その後の大幅続伸により遅行スパン及び先行スパンの好転が続いているので、遅行スパン好転中の高値試し優先とする。ただし遅行スパンが悪化するところからはいったん下げに入るとみて先行スパンを試す下落を想定する。

60分足の相対力指数は10月12日夜に80ポイント台へ到達してから70ポイントを割り込んでいるが、60ポイント以上での推移中は一段高余地ありとみる。ただし相場が高値を更新する際に指数のピークが切り下がる弱気逆行が見られる場合は下げ再開を警戒し、50ポイント割れからは40ポイント割れを目指す下落を想定する。

以上を踏まえて当面のポイントを示す。

(1)当初、7.88円を下値支持線、7.93円を上値抵抗線とする。

(2)7.88円以上での推移中は上昇余地ありとし、7.93円超えからは7.95円前後への上昇を想定する。7.95円以上は反落注意とするが、7.88円以上での推移なら14日の日中も高値試しへ向かいやすいとみる。

(3)7.88円割れからは下落再開の可能性を警戒して7.85円前後への下落を想定する。7.85円前後では買いも入りやすいとみるが、急落商状の場合は7.82円前後へ下値目途を引き下げる。また7.88円以下での推移なら14日の日中も安値試しを続けやすいとみる。

【当面の主な予定】

10月13日

20:30 週次 外貨準備高 10/7時点 グロス (9/30時点 680.5億ドル)

20:30 週次 外貨準備高 10/7時点 ネット (9/330時点 97.2億ドル)

10月17日

17:00 9月 財政収支 (8月 +360億リラ)

10月20日

20:00 トルコ中銀政策金利 (現行 12.0%)

注:ポイント要約は編集部

関連記事

-

南アフリカランド(ZAR)の記事

Edited by:照葉 栗太

2024.11.23

南アランド円週報:『約1カ月ぶり安値を更新するなど上値の重い展開が継続中』(11/23朝)

南アランドの対円相場は、11/7に記録した約4ヵ月ぶり高値8.86円をトップに反落に転じると、今週前半にかけて、一時8.44円まで下落しました。

-

トルコリラ(TRY)の記事

Edited by:照葉 栗太

2024.11.23

トルコリラ円週報:『トルコ中銀は政策金利の据え置きを決定。一巡後の反発に期待』(11/23朝)

トルコリラの対円相場は、9/16に記録した史上最安値4.10円をボトムに切り返すと、11/15にかけて、約3カ月半ぶり高値4.56円(8/1以来の高値圏)まで上昇しました。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.23

来週の為替相場見通し『トランプトレードと円キャリーの組み合わせがドル円を下支え』(11/23朝)

ドル円は、今週前半にかけて、一時153.28まで急落する場面が見られましたが、週末にかけては一転154円台後半へと持ち直す動きとなりました。

-

トルコリラ(TRY)の記事

Edited by:上村 和弘

2022.10.14

トルコリラ円見通し ドル円の一段高でトルコリラ円も10月5日以降の高値を更新(22/10/14)

トルコリラ円の10月13日は7.95円から7.88円の取引レンジ、14日早朝の終値は7.92円で前日終値の7.91円からは0.01円の円安リラ高だった。

-

トルコリラ(TRY)の記事

Edited by:上村 和弘

2022.10.12

トルコリラ円見通し ドル円の146円台到達でトルコリラ円も10月5日以降の高値を更新

トルコリラ円の10月11日は7.86円から7.81円の取引レンジ、12日早朝の終値は7.84円で前日終値と変わらずだった。

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。