ECB理事会に注目集まるも横方向のもみあいか

〇先週のユーロドル、強い米国経済指標によるドル買いから水曜に1.0627レベルの週間安値をつける

〇週後半はECB理事会でタカ派的な見通しが示されるとの思惑から1.07台半ばまで買い戻される

〇9日のECB理事会、7月以降の利上げについてどのような道筋を示すのか注目

〇コンセンサス通りの結果なら今週は底堅いながらも横方向のもみあいに落ち付く可能性が高い

〇今週は1.0625レベルをサポートに、1.0850レベルをレジスタンスとする週とみる

今週の週間見通しと予想レンジ

先週のユーロドルは、月曜こそドイツ金利上昇によるユーロ買いが見られたものの、火曜にはEUがロシア産原油を年内に禁輸措置とすることに合意したことが欧州の景気減速につながるとの見方から反落、水曜には強い米国経済指標によるドル買いから1.0627レベルの週間安値をつけました。週後半はECB理事会でタカ派的な見通しが示されるとの思惑がポジション調整につながり、金曜には1.07台半ばまで買い戻されたものの強めの雇用統計に押されて引けたという流れです。

こうして振り返ると、エネルギー価格高騰によるインフレが欧州経済を弱らせるいっぽうでECBはタカ派的な動きとならざるをえないことがユーロの材料となり、また米国経済指標が強い数字となっていることが米金利上昇につながり、これについてはドルの材料となり、それぞれがミックスしてユーロドルの動きを形成しています。

米国は既に年内の利上げペースが6月、7月は0.5%ずつ、9月は0.25%か0.5%とFRB関係者の発言もあって9月までの見通しはほぼ固まっていて織り込み済みのところに、ECBの利上げペース加速思惑が最近のユーロドルでの買い材料となっています。今週9日のECB理事会では今月でQEが終わり7月以降の利上げについてどのような道筋を示すのかが注目されています。

市場参加者は7月と9月に0.25%ずつ利上げを行いゼロ金利とし、10〜12月期に計0.25〜0.5%の利上げが行われるというあたりがコンセンサスです。ECB関係者もQE終了後すぐ、つまり7月からの利上げ開始と、最初の利上げは0.25%といった発言が出ていますので、おそらくはコンセンサスよりもハト派な回答はしてこないと見られます。

FRBが当初のインフレ率を一時的と甘く見たことでその後の利上げペースが急速となったことを見ていますし、EUのインフレ率も米国と同程度となっていることから、ECBは以前より早めかつ大きめの利上げに動く可能性が高まっていて、年内にプラスの金利になってくることが確実視されていますので、そのあたりの速度感が最大の注目点となるでしょう。

ゼロ金利で様子を見るといった発言が出ればユーロ売りにつながるでしょうし、年内プラスでその幅が0.25〜0.5%であればコンセンサスと同じで大きな動きは無し、年内プラス0.5%以上の利上げに言及すればユーロ買いという流れだと思います。ただ、6月中はまだQEが行われていることや、実際に利上げに動くのは7月21日のECB理事会で、それまではまだ日数もあることから、あまり突っ込んだ発言をしない可能性もあります。しかし、その場合も市場の反応はユーロ売りになると考えられます。

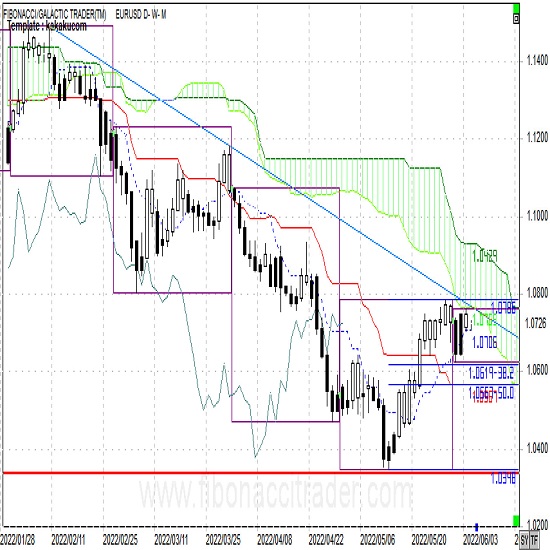

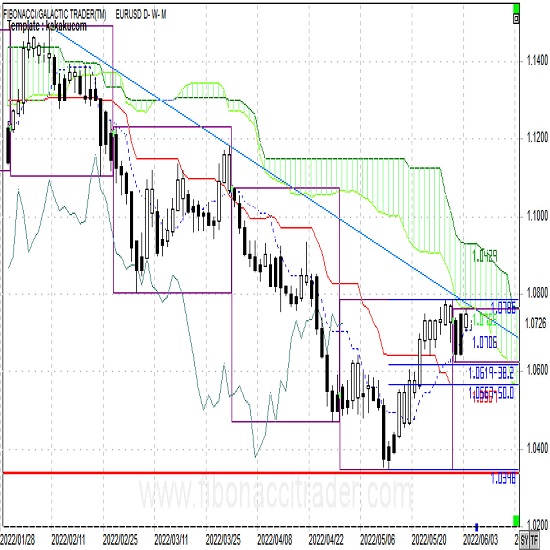

テクニカルには、日足チャートをご覧ください。

現在は年初来高値からのレジスタンスライン(青)に近づいたあとに反落し再びレジスタンスラインに近づいてきました。反落はほぼ5月安値と高値の38.2%押しで止められての上昇であることからECB理事会前にレジスタンスを上抜けるかどうかが、最初のポイントです。このレジスタンスラインは現在1.0770レベルを下降中で既に5月高値よりも低いため、理事会前に上抜けする可能性は高そうです。

ただ、その場合でも大きく上抜けるよりは均衡表の雲の中に入る程度で1.08台後半あたりがいいところだと見ています。そして理事会ではコンセンサス通りの結果となる可能性が高そうですから、今週は底堅いながらも横方向のもみあいに落ち着く可能性が高いと考えます。

今週は1.0625レベルをサポートに、1.0850レベルをレジスタンスとする週を見ておきます。

今週のコラム

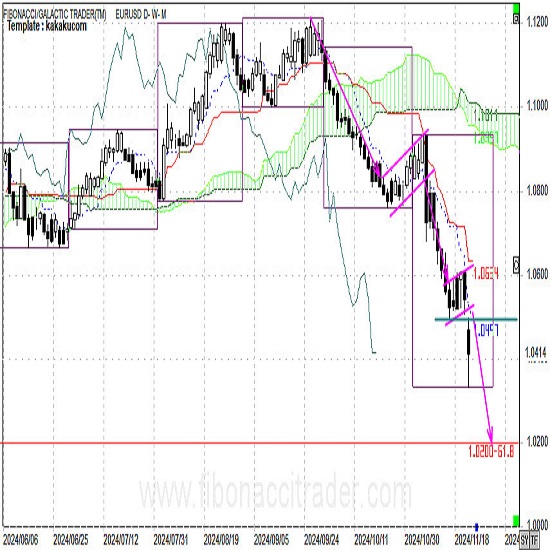

今週はユーロ円の月足チャートを見てみましょう。

2018年高値137.49レベル(ピンクの水平線)を上抜けたことで上昇の流れが確定し、思いのほか早い段階で140円の大台乗せと2015年6月以来の高値を見ることとなりました。

テクニカルには2014年高値と2016年安値の78.6%(61.8%の平方根)戻しが141.44と2015年6月高値141.05と近く、中期的には141円台前半をターゲットに上昇トレンド継続中と見てよいでしょう。

今週の予定

今週注目される経済指標と予定はドル円週報に示してあるものと共通です。ドル円週報の「今週の予定」をご参照下さい。なお、その中でユーロの値動きに特に影響が出ると考えられる予定は以下のものです。重要な予定として注意しておきましょう。特に重要度の高いイベントに☆印を付けました。

6月6日(月)

**:** ドイツ、フランス市場休場

6月7日(火)

08:01 英国5月小売売上高

15:00 ドイツ4月製造業新規受注

17:30 英国5月サービス業PMI

6月8日(水)

15:00 ドイツ4月鉱工業生産

15:45 フランス4月貿易収支

17:30 英国5月建設業PMI

18:00 ユーロ圏1〜3月期GDP確報値 ☆

6月9日(木)

08:01 英国5月住宅価格

20:45 ECB理事会 ☆

21:30 ラガルドECB総裁会見 ☆

6月10日(金)

17:00 オーストリア中銀総裁講演

21:30 米国5月CPI ☆

前週のユーロレンジ

(注)上記表の始値は全て東京午前9時時点のレート。為替の高値・安値は東京午前9時~NY午後5時のインターバンクレート。

先週の概況

5月30日(月)

ユーロドルはユーロ円上昇の動きに引っ張られて買いが先行しましたが、欧州市場に入りドイツ金利が上昇し1%台乗せの動きとなったこともユーロドル上昇の支えとなりました。その後も予想より強いドイツCPIを受けたユーロ買いが続き、ユーロドルが1.0787レベル、ユーロ円も137.67レベルまで上昇し高値圏での引けとなりました。

5月31日(火)

東京市場ではEUがロシア産原油を年内に禁輸措置とすることに合意したことが欧州の景気減速につながると判断され前場からユーロ売りドル買いの動きが先行しました。ユーロドルはNY前場には1.0679レベルの安値をつけましたが月末のロンドン・フィキシングではユーロ買いの実需が出たことで1.07台前半に戻して引けました。

6月1日(水)

ユーロドルはNY市場まではほとんど動きが見られず1.07台前半での小動きを続けていました、NY市場に入り発表されたISM製造業景況指数が強かったことによるドル買いの動きからユーロドルは1.0627レベルまで売られ、引けにかけてはやや戻して引けています。

6月2日(木)

ユーロドルは東京市場では動きが鈍かったものの欧州市場に入り前日のポジション調整と思われる買い戻し、また来週のECB理事会に向けてタカ派的な方向性が示されるとの思惑も重なってユーロドルは終日買い戻しが目立ち、引け間際には1.0750レベルまで水準を切り上げ高値引けとなりました。

6月3日(金)

ユーロドルはNY市場までは小動き、雇用統計直後のドル買いの動きによって1.0704レベルの安値をつけました。しかしユーロ円が2015年以来の140円の大台乗せとなった動きもあり、NY市場では買いも見られ、引けにかけては安値圏での取引ではあったものの底堅い流れとなりました。

ディスクレーマー

アセンダント社が提供する本レポートは一般に公開されている情報に基づいて記述されておりますが、その内容の正確さや完全さを保証するものではありません。また、使用されている為替レートは実際の取引レートを提示しているものでもありません。記述されている意見ならびに予想は分析時点のデータを使ったものであり、予告なしに変更する場合もあります。本レポートはあくまでも参考情報であり、アセンダント社および二次的に配信を行う会社は、為替やいかなる金融商品の売買を勧めるものではありません。取引を行う際はリスクを熟知した上、完全なる自己責任において行ってください。アセンダント社および二次的に配信を行う会社は、本レポートの利用あるいは取引により生ずるいかなる損害の責任を負うものではありません。なお、許可無く当レポートの全部もしくは一部の転送、複製、転用、検索可能システムへの保存はご遠慮ください。

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.25

東京市場のドルは154円台を回復、ベッセント氏発言がドル買い材料となるか(24/11/25)

東京時間のドル・円は、153円台まで下落していたが、次期米財務長官に指名されたベッセント氏によるドル高容認発言が伝わったことで154円台まで値を戻した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.25

ドル円 基本はレンジ見込みだが予断許さず(11/25夕)

週明けの東京市場は「行って来い」。一時ドル売りが優勢となったが底堅く、そののちVの字型の回復をたどっている。

-

ユーロ(EUR)の記事

Edited by:山中 康司

2024.11.25

ユーロ ユーロは上げても下げても売りの展開(週報11月第4週)

先週のユーロドルはウクライナ・ロシアの戦争激化懸念から年初来安値を大きく更新する一週間となりました。

-

-

ユーロ(EUR)の記事

Edited by:編集人K

2022.06.03

ユーロドル1.07台半ばで米雇用統計待ち、上値重いが1.08レベル抜けると上昇加速も (6/3夕)

3日の東京市場でユーロドルは1.07台半ばで方向感に欠ける取引。

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。