ウクライナ情勢に振り回されるが8円割れから反発

〇トルコリラ円、ウクライナリスクで7.84まで急落、売り一巡後8円台回復

〇対ドル、25日夜高値13.74へ上昇、元の持ち合い水準へ回帰

〇SWIFTからロシア銀行排除決定、緊張継続状態、トルコリラ再び売られる可能性を警戒

〇3/3にトルコ物価統計発表予定、前年同月比では進行見込み

〇8.10以上での推移中は反騰継続余地ありとし、8.33超えからは8.40前後への上昇を想定する

〇8.10割れからは下落再開感が強まるとみて、8.00から7.90にかけてのゾーンを試すとみる

【概況】

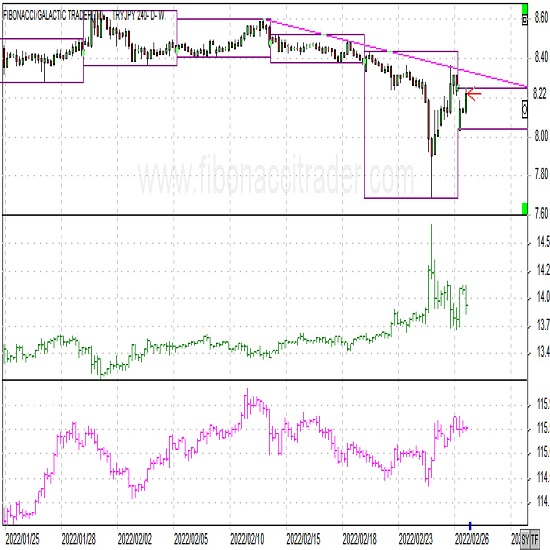

トルコリラ円の2月25日は8.40円から8.15円の取引レンジ、26日早朝の終値は8.35円で前日終値の8.12円からは0.24円の円安リラ高となった。

2月24日にロシア軍がウクライナに侵攻し有事リスクが極大化したことで新興国通貨が売られ、クロス円全般が下落したことでトルコリラ円も24日は安値で7.84円まで急落したが、当面するリスクを織り込んだとして売り一巡後は買い戻しへと急旋回して終値では8円台回復まで持ち直した。

2月25日もNYダウが大幅続伸する中でリスク選好感が強まったこととクロス円全般の上昇が続いたことでトルコリラ円も26日未明高値で8.40円へ上昇、8.40円到達では売られたが8.30円台中盤を維持して週を終えた。

しかし、2月27日に欧米日が国際銀行決済システムからのロシア締め出しへ動き、ロシアが核攻撃をちらつかせ有事リスクはもう一段階スケールアップする可能性が出てきたことで週明けの28日朝にはドル円が一時急落するなど為替市場には波乱の動きもみられる。

【ドル/トルコリラ動向 2月24日の急落解消で元の持ち合い水準に回帰】

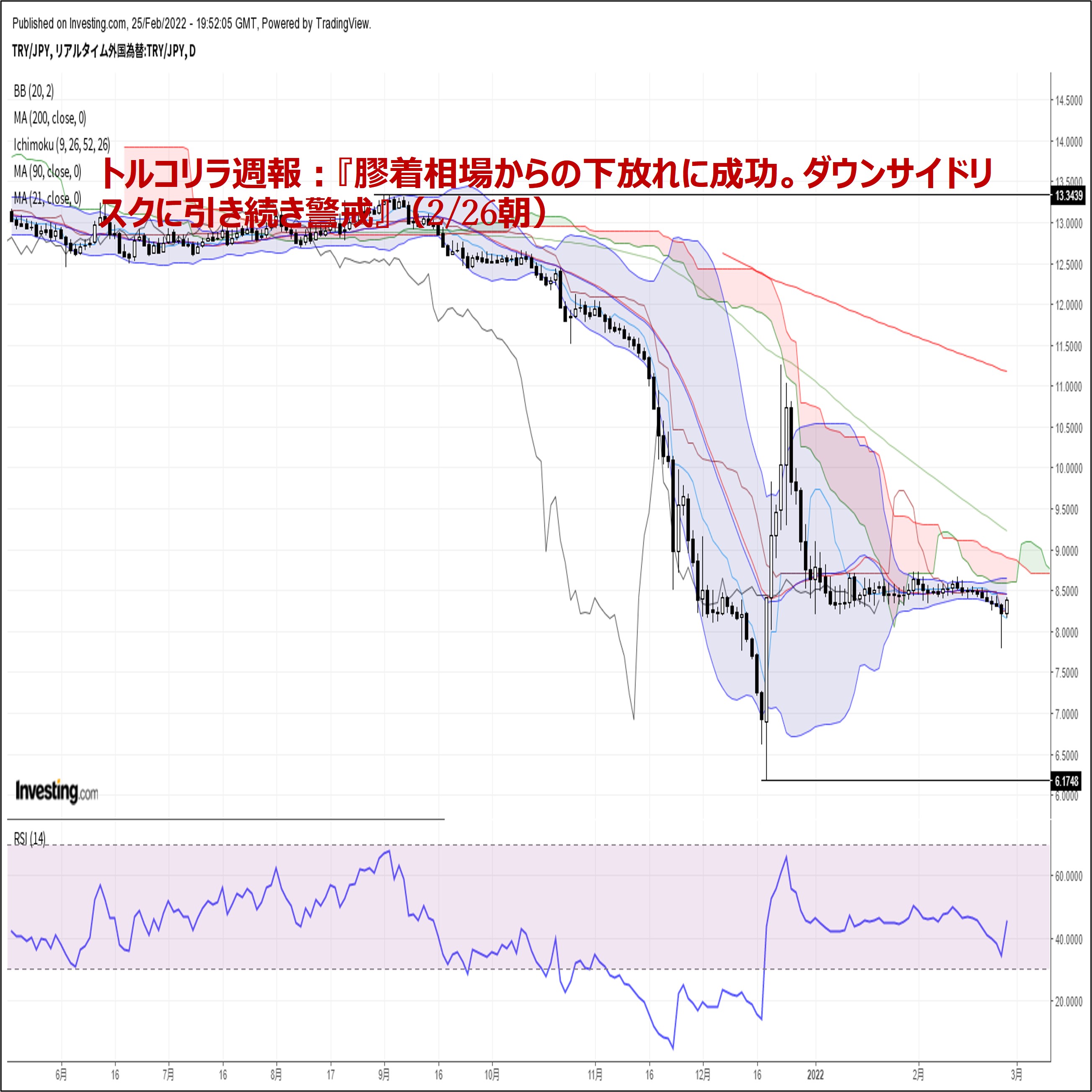

ドル/トルコリラの2月25日は14.12リラから13.74リラの取引レンジ、26日早朝の終値は13.82リラで前日終値の14.00リラからは0.18リラのドル安リラ高となった。

ウクライナ情勢の緊張感が最大化したと思われた2月24日に14.63リラへ急落して1月10日以降の13リラ台での持ち合いから下放れとなり12月23日の反騰時高値10.06リラ以降の最安値を更新したが、当面のリスク材料を織り込んだとして買い戻しの動きへ急旋回して24日は14.00リラへ戻した。25日もこの流れを継続して夜の高値では13.74リラへ上昇して元の持ち合い水準へ回帰した。

しかし、週末にウクライナ情勢が新たな局面に入る可能性が高まったことで2月28日午前序盤には14.00リラ近辺へ反落している

【ウクライナ情勢の緊張はまだ続く】

2月24日にロシア軍が親ロ派勢力が実効支配しているドンバス地方を超えて進撃を開始、ウクライナの首都キエフを目指す侵攻となったことで有事リスクが最大化したが、欧米はNATO等による軍事介入を繰り返し否定し、2月25日時点のロシアへの制裁もロシア産天然ガスの欧州への供給停止を招くものにはならなかったことで、市場が最大リスクとしていた内容ではないとしてひとまず狼狽売りが一巡してユーロやポンド、豪ドル、新興国通貨が総じて反騰入りし、トルコリラも対ドルで持ち直した。

しかし、2月25日時点では見送られていた国際銀行間通信協会(SWIFT)からのロシア銀行排除については2月27日に決定されており、欧米によるウクライナへの武器供与による介入度合いが増していること、ロシアへの制裁がエスカレートしたことに対してロシア側が反発姿勢を強めており、ロシア側がどのような反撃的な行動に出るのか警戒される。またウクライナの首都キエフ制圧についてもまだ実現しておらず、電撃的なキエフ制圧による軍事的勝利の確定から欧米との事態収拾への交渉へ入るというロシア側の目論見もうまくいっていない印象のため、ロシアによる攻撃激化の可能性もあるところであり、ひとまず動揺から落ち着いた金融市場が再び動揺する可能性と、その際に脆弱なトルコリラも再び売られる可能性も警戒しておきたい。

ウクライナはトルコに対してボスポラス海峡のロシア船通過禁止を要請した。エルドアン大統領はウクライナ支援を表明しつつもこの要請を拒否しているが、ロシア艦隊の黒海軍港への帰港は戦争に参加しないとの条件で認めるとしている。ウクライナに対して軍事ドローンのライセンス生産で合意し、そのドローンが侵攻するロシア軍への攻撃に使われている。かつてはオスマントルコ帝国時代にキエフを領有していた歴史的関係もあり、NATOでの孤立、ミサイルや天然ガスパイプライン等でのロシアとの部分的協調路線、ロシア及びウクライナとの貿易依存度が高いこと、ロシア人がトルコにとっては最大の観光客であること等、複雑な立ち位置にあるため、今後のウクライナ情勢への対応次第ではリラ相場への影響も出かねない。

【3月3日のトルコ物価統計】

3月3日に2月のトルコ物価統計の発表がある。消費者物価上昇率についての市場予想は前月比で1月の11.10%から3.80%へ伸びが鈍化するものの前年同月比では1月の48.69%から2月は52.95%へ進行すると見込まれている。

1月の生産者物価上昇率は前年比で93.57%へと急上昇しており、その後の原油高を踏まえると消費者物価の伸びが市場予想を超える可能性もあるところと思われる。

現地報道では年明け以降に60以上の賃上げストが発生しており、国民の不満も高まっている。付加価値税の大幅引き下げ(8%から1%へ)等の対策も見られるが、物価上昇率は実際には公式数字を大幅に上回っているという。

【当面のポイント、2月24日のタクリ足を活かせるか】

12月の乱高下の後、1月3日に8.13円の安値から9.00円の高値まで戻した後は8円台中心の持ち合いで推移し、1月後半からは8.60円台では戻り売りにつかまる展開だったが、24日の急落でこの持ち合いからはいったん転落した。しかし2月24日の日足を長い下ヒゲ=タクリ足で切り返して25日も続伸の陽線としたことで持ち合い下放れによる安値試しの動きはひとまず落ち着いた印象だ。

トルコ中銀が昨年9月から12月までの4会合連続で利下げを強行して19%だった週間レポレートが14%まで急低下し、その一方で物価高騰が続いたことによる実質的なマイナス金利状態への転落が12月20日への暴落を招いた。12月20日のリラ預金為替差損補填政策発表からいったん戻した後も金融政策への不透明感から揺れ返しの下落となり、その後はトルコ中銀による当面の利下げ見送りと市場介入により持ち合い状態で落ち着いた動きを続けてきた。そこにウクライナ情勢が加わったことで2月11日から徐々に下落し始めて24日の急落で持ち合いをいったん下放れた次第だ。

長い下ヒゲによるタクリ足は、当面の安値を出し切った可能性を示唆するが、早々に下ヒゲをつぶす下落が発生するとかえって弱い印象を与えることになる。ウクライナ情勢が先週末に市場が織り込んだと認識したレベルを超える深刻さへとリスクがエスカレートする場合には、2月24日の下ヒゲをつぶして持ち合い下放れの再認識となり、一段安へ向かう可能性もあるところだ。

以上を踏まえて当面のポイントを示す。

(1)ウクライナ情勢の展開次第では急騰も急落もあり得るところと注意しつつ、当面は8.10円を下値支持線8.41円を上値抵抗線とする。

(2)8.10円以上での推移中は反騰継続余地ありとし、8.33円超えからは8.40円前後への上昇を想定する。8.40円以上は反落注意とするが、8.25円以上での推移なら3月1日も高値試しを続ける可能性があると考える。ウクライナ情勢の好転あれば8.60円前後へ急伸する可能性も多少あるとみる。

(3)8.10円割れからは下落再開感が強まるとみて8.00円から7.90円にかけてのゾーンを試す可能性があるとみる。8円以下は反騰注意とするが、8.10円以下での推移が続く場合は下げが長引く可能性もあるとみる。

【当面の主な予定】

2月28日

16:00 10-12月期GDP 前期比 (7-9月 2.7%)

16:00 10-12月期GDP 前年同期比 (7-9月 7.4%、予想 9.0%)

16:00 1月 貿易収支 (12月 -67.9億ドル)

3月01日

16:00 2月 イスタンブール製造業PMI (1月 50.5)

3月03日

16:00 2月 消費者物価指数 前月比 (1月 11.1%、予想 3.80%)

16:00 2月 消費者物価指数 前年同月比 (1月 48.69%、予想 52.95%)

16:00 2月 消費者物価コア指数 前月比 (1月 6.9%)

16:00 2月 消費者物価コア指数 前年同月比 (1月 39.4%)

16:00 2月 生産者物価指数 前月比 (1月 10.45%)

16:00 2月 生産者物価指数 前年同月比 (1月 93.53%)

20:30 週次 外貨準備高 2/25時点 グロス (2/18 727.8億ドル)

20:30 週次 外貨準備高 2/25時点 ネット (2/18 198.0億ドル)

3月10日

16:00 1月 失業率 (12月 11.2%)

20:30 週次 外貨準備高 3/4時点

注:ポイント要約は編集部

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:編集人K

2024.11.22

ドル円154円台前半、本邦CPI高止まり等で一時154円割れ (11/22午前)

22日午前の東京市場でドル円は「往って来い」。

-

トルコリラ(TRY)の記事

Edited by:山中 康司

2022.02.28

トルコリラ円ショートコメント(22/2/28)

先週のトルコリラ円は安値が7.69レベル、高値が8.43レベルと、ウクライナ情勢悪化によるリスクオフの動きから新興国通貨売りとなりました。

-

トルコリラ(TRY)の記事

Edited by:照葉 栗太

2022.02.26

トルコリラ週報:『膠着相場からの下放れに成功。ダウンサイドリスクに引き続き警戒』(2/26朝)

トルコリラの対円相場は約2ヵ月に亘り続いた膠着相場を下放れし、一時7.78円まで急落しました。

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。