トルコリラ円レポート月曜版

〇先週のトルコリラ円、安値8.08レベル高値8.41レベル、中銀会合前に積極的取引手控えられ膠着

〇S&P格付け見通し引き下げ、高インフレ下での利下げ実施、22年トルコインフレ率30%に達するとする

〇16日中銀会合で1%利下げの場合、政策金利14%、実質金利はコアCPIと比べ−3.6に

〇この状況下での追加利下げ、トルコリラ続落の材料になり得る

〇今週は8円の大台を下抜け7.50レベルをサポートに、8.50レベルをレジスタンスとする週とみる

今週もトルコリラ円となります。

最近トルコリラばかりをメインで扱っていますが、今週の金融政策ウィークにはトルコ中銀も含まれていることを考えると今週もトルコリラを扱わざるを得ないところです。

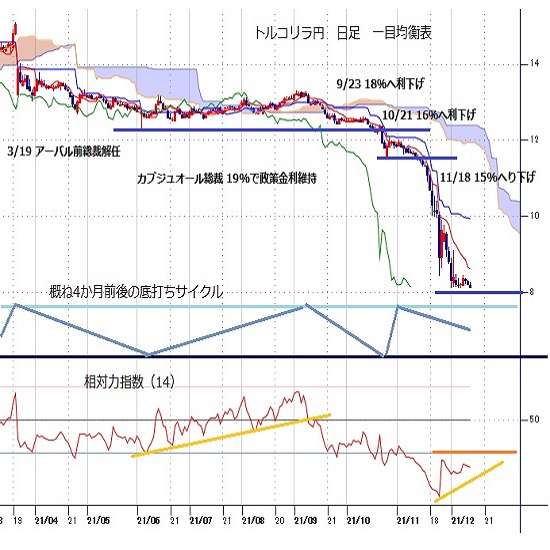

まず、先週の振り返りですが、「大台を下抜け7.50レベルをサポートに、8.75レベルをレジスタンスとする週」を見ていました。実際のレンジは、安値が8.08レベル、高値が8.41レベルとなり、予想レンジよりもかなり狭い値幅でトルコリラ安値圏での膠着相場となりました。

先週のトルコリラは、3週連続でトルコリラ大幅安が繰り返される中で警戒感が高まってのスタートではありましたが、FOMCでのテーパリング加速と利上げ前倒し見通しがコンセンサスとなる中でトルコ中銀は1%の追加利下げが予想されていること、またトルコリラ安局面で中銀が直接介入を行ってきたことの効果が全く見られないことからトルコリラの上値は着実に重たくなっていました。しかし、今週16日の中銀会合を前に積極的な取引が手控えられたことにより膠着していたという一週間でした。

今週も金曜のNY引け頃にS&Pが格付け見通しを安定的からネガティブとしたことで週明け相場には警戒感が高まりましたが、今のところは膠着のまま動いていません。S&Pは見通しを引き下げた際にトルコが高いインフレにも関わらず利下げを行っていることから2022年の早い段階でトルコのインフレ率が30%に達するとしました。

ちなみに前回(12月3日発表)のCPIは21.31%、コアCPIは17.6%と上昇中ですから、今週予想通りに1%の利下げを行うと、政策金利は14%となり実質金利は中銀が参照するコアCPIと比べてもー3.6%にも達します。この状況下での追加利下げはトルコリラ続落の材料になるとしか思えません。

本邦個人投資家の買いポジション自体は減って来てはいるものの、いまだ高水準で水準的にも高いコストでの買いポジションが残っていることを考えると将来的にストップオーダーとして出てくる可能性もありますし、利下げによるインフレが深刻になれば格付け引き下げにもつながってくるでしょう。現時点ではトルコリラを買う材料は見当たりません。

先週執筆時点では現状維持を見込んでいたのですが、エルドアン大統領は依然として中銀への利下げ圧力を緩めないため、トルコリラ自滅の利下げとなりそうです。

テクニカルには週足チャートから見て行きましょう。

以前も見た2018年11月末高値を起点とした逆N波動(ピンク)ですが、次のターゲットは78.6%(61.8%の平方根)エクスパンションの7.37となっていて、今週の中銀利下げ後は同水準を試しに行く可能性を考えざるを得ない状況です。

いつもの4時間足チャート(上からトルコリラ円、ドルトルコリラ、ドル円)もご覧ください。

先週の膠着で下降チャンネルはワークしなくなったため消しましたが、次の下げで新たな下降チャンネルを形成しに行く展開をイメージしています。また上値はこれといったターゲットは無いため、先週高値の8.41から節目としての8.50といった水準では戻り売りが出やすくなってくると言えそうです。

先週の膠着がどうも嵐の前の静けさのような気がしてならず、今週はトルコリラ安の動きを再開する可能性が高そうです。トルコ中銀の介入も並行して出てくる可能性はありますが、もはやトルコリラ安の勢いを緩やかにする程度のものでしょう。

今週は8円の大台を下抜け、次の節目でもありテクニカルなターゲットにも近い7.50レベルをサポートに、8.50レベルをレジスタンスとする週を見ておきます。

注:ポイント要約は編集部

関連記事

-

南アフリカランド(ZAR)の記事

Edited by:照葉 栗太

2024.11.23

南アランド円週報:『約1カ月ぶり安値を更新するなど上値の重い展開が継続中』(11/23朝)

南アランドの対円相場は、11/7に記録した約4ヵ月ぶり高値8.86円をトップに反落に転じると、今週前半にかけて、一時8.44円まで下落しました。

-

トルコリラ(TRY)の記事

Edited by:照葉 栗太

2024.11.23

トルコリラ円週報:『トルコ中銀は政策金利の据え置きを決定。一巡後の反発に期待』(11/23朝)

トルコリラの対円相場は、9/16に記録した史上最安値4.10円をボトムに切り返すと、11/15にかけて、約3カ月半ぶり高値4.56円(8/1以来の高値圏)まで上昇しました。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.23

来週の為替相場見通し『トランプトレードと円キャリーの組み合わせがドル円を下支え』(11/23朝)

ドル円は、今週前半にかけて、一時153.28まで急落する場面が見られましたが、週末にかけては一転154円台後半へと持ち直す動きとなりました。

-

トルコリラ(TRY)の記事

Edited by:上村 和弘

2021.12.14

トルコリラ円見通し 7円台へ史上最安値を更新、対ドルでは14リラ台へ最安値更新(21/12/14)

トルコリラ円の12月13日は8.32円から7.73円の取引レンジ、14日早朝の終値は8.21円で先週末終値8.16円からは0.05円の円安リラ高となった。

-

トルコリラ(TRY)の記事

Edited by:上村 和弘

2021.12.13

トルコリラ円見通し トルコ中銀の三度目市場介入も効果薄く対ドルで最安値更新(21/12/13)

トルコリラ円の12月10日は8.27円から8.11円の取引レンジ、11日早朝の終値は8.16円で前日比終値の8.22円からは0.06円の円高リラ安となった。

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。