5月18日午前からの下落基調続く、ドル高再開感が圧迫

〇トルコリラ円、19日はドル円が深夜に急落する過程で下げ足を速め、12.88まで安値を切り下げる

〇その後ドル円反騰入りでトルコリラ円も下げ一服、20日早朝には13.00まで戻す

〇18日から2日連続陰線、13円割れからの戻りも長続きせず下げ再開に入ってきた印象

〇対ドルでは19日夜に8.43リラへ下落、20日午前は8.40リラを挟んでの推移

〇12.85割れからは12.80前後への下落を想定、12.80以下は反騰注意

〇13.03超えからは13.10円前後への上昇を想定、13.10以上は反落警戒

【概況】

トルコリラ円は5月14日夕刻安値12.83円から反騰に転じ、18日午前に13.14円まで戻したもののその後は新たな高値更新へ進めずに18日夜は13.10円を割り込んだところから下げ足が早まり19日朝には12.97円まで安値を切り下げた。

5月19日はビットコインやイーサ等の仮想通貨が急落、NYダウが一時前日比580ドル安へ大幅続落、米10年債利回りも一時1.69%へ上昇したことで為替市場ではドルストレートでの買い戻し、クロス円での円買い戻しへ向かい、ドル円が深夜に108.56円まで急落する過程でトルコリラ円も下げ足を速めて12.88円まで安値を切り下げたが、ドル円が5月7日安値108.32円割れを回避して反騰入りしたことでトルコリラ円も下げ一服となり、20日早朝には13.00円まで戻した。しかし20日午前序盤は13円台を維持できずに上値の重い展開となっている。

日足は5月18日、19日と2日連続陰線であり、13円割れからの戻りも長続きせずに戻り売りにつかまって下げ再開に入ってきた印象だ。

【対ドルでのリラ高も三角持ち合いの抵抗線到達で失速】

対ドルでのトルコリラは5月13日安値8.51リラで4月26日安値を割り込み昨年11月6日の史上最安値8.57リラ以来の安値水準となっていたところから戻しに入り18日夕刻には8.28リラまで上昇したが、買い一巡後は再び下落基調となり、19日夜には8.43リラへ下落した。その後は安値更新を回避しているものの米FOMC議事録公開からのドル高により上値の重い展開で、20日午前は8.40リラを挟んでの推移となっている。

日足は5月18日、19日と2日連続の陰線となった。3月30日以降の戻り高値は4月15日高値7.98リラ、4月29日高値8.11リラと切り下がって三角持ち合いの上値抵抗線を形成、5月18日高値もこの切り下がりの上値抵抗線に到達したところで抑えられて下落再開に入りつつある印象だ。5月13日安値を割りこめば3月30日以降の三角持ち合い下放れで11月6日安値試しへ向かい、さらに史上最安値更新へ進む可能性も危惧される動きだ。

【米FOMCのテーパリング議論言及、ドル高再開がリラの最安値更新を助長するか】

米連銀が4月27-28日のFOMC議事録を公開した。複数のメンバーが量的緩和の縮小開始時期に言及したことが示されたために利上げ前段階としての量的緩和縮小=テーパリングが前倒しされるのではないかとの懸念が強まり、議事録公開後はドル全面高の様相となっている。

メジャー通貨の加重平均であるドル指数は1月6日底89.21ポイントから3月31日高値93.44ポイントへ上昇したところから下落に転じ、5月18日には89.69ポイントまで下げて1月6日安値に迫ったが底割れを回避している。年初からのドル高と3月末からのドル安は米長期債利回りが年初から一段と上昇基調を強めたこと、3月30日に米10年債利回りが1.77%でピークアウトしたことと同期している。米10年債利回りは5月7日の米雇用統計がさえなかったことで一時1.50%割れへ急低下したものの当日に1.57%へ戻し、5月12日の米4月消費者物価上昇率の予想以上の上ブレを見た後の5月13日には1.70%まで上昇、その後は1.60%まで低下するなど落ち着いた動きとなり、為替市場ではドル安基調が5月7日以降も続いてきたのだが、今回のFOMC議事録を踏まえて、今後の米経済指標が強く、物価上昇率関連での上ブレが続けば次回のFOMCないしはその次にはテーパリングの基本方針などが示される可能性も出てきた印象であり、ドル安基調にもブレーキがかかる可能性がある。

対ドルでのトルコリラが市場最安値更新にまで進んでいなかったのは、3月末からのドル安基調がリラ安にサイドブレーキをかけていたことも影響していたとすれば、ブレーキが外れればリラ売りの加速により11月6日安値を割り込んで最安値更新へと進みやすい環境となるのではないかと思われる。

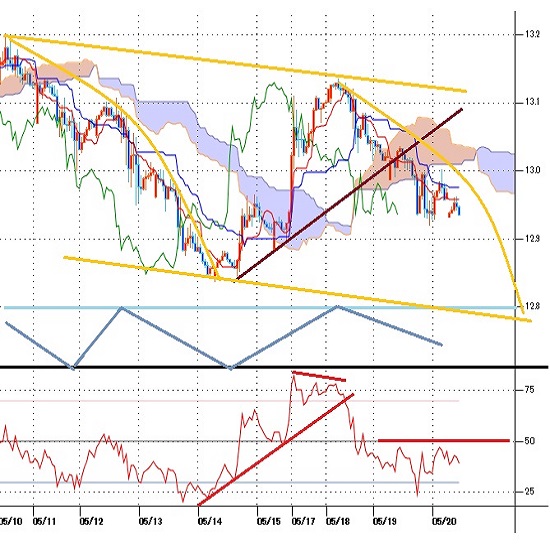

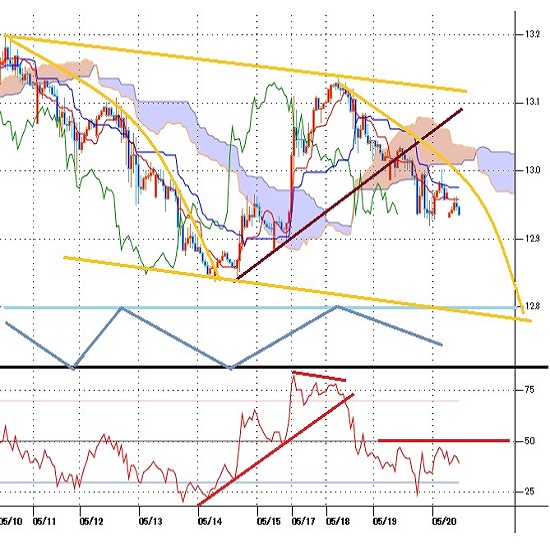

【60分足一目均衡表・サイクル分析】

概ね3日から5日周期の短期的な高値・安値形成サイクルでは、5月14日朝安値を直近のサイクルボトムとした強気サイクル入りとして17日午後から19日午後にかけての間への上昇を想定していたが、5月18日深夜への下落で弱気転換目安とした13円を割り込んだために19日午前時点では18日午前高値を直近のサイクルトップとした弱気サイクル入りとした。またボトム形成期は19日の日中から21日夜にかけての間と想定されるので既に反騰注意期にあるとしたが、13.10円台を回復できないうちは一段安余地ありとした。

5月19日夜へ続落し、その後も安値圏での推移となっているので引き続きボトム形成中とみるが、反騰注意期にはいっているので13.03円超えからは強気サイクル入りとして21日午前から25日午前にかけての間への上昇を想定する。

60分足の一目均衡表では18日夜の下落で遅行スパンが悪化、19日夕刻には先行スパンから転落した。その後も両スパン揃っての悪化が続いているので遅行スパン悪化中は安値試し優先とするが、先行スパンを上抜き返すところからはいったん戻しに入るとみて遅行スパン好転中の高値試し優先へ切り替える。

60分足の相対力指数は50ポイント以下での推移が続いているのでまだ一段安余地ありとみるが、19日夜安値を割り込んで一段安入りしてゆく過程で指数のボトムが切り上がるなら強気逆行となって反騰入りしやすくなると注意する。強気転換は50ポイント超えからとする。

以上を踏まえて当面のポイントを示す。

(1)当初、12.85円を下値支持線、13.03円を上値抵抗線とする。

(2)13.03円以下での推移中は一段安余地ありとし、12.85円割れからは12.80円前後への下落を想定する。12.80円以下は反騰注意とするが、13.03円以下での推移なら21日も安値試しへ向かう可能性があるとみる。

(3)13.03円手前は戻り売りも出やすいとみるが、13.03円超えからは13.10円前後への上昇を想定する。13.10円以上は反落警戒とするが、13.03円を超えた水準を維持しての推移なら21日も高値試しへ向かいやすいとみる。

【当面の主な予定】

5月20日

19:30 4月 自動車生産 前年同月比 (3月 19.4%)

5月21日

16:00 5月 消費者信頼感指数 (4月 80.2)

20:30 週次 外貨準備高 5/14時点 (5/7時点 488.6億ドル)

5月24日

17:00 4月 観光客数 前年比 (3月 26.07%)

5月25日

16:00 5月 製造業景況観指数 (4月 111.0)

16:00 5月 設備稼働率 (4月 75.9%)

5月27日

20:30 週次 外貨準備高 5/21時点

5月28日

16:00 4月 貿易収支 (3月 -46.5億ドル)

16:00 5月 経済信頼感指数 (4月 93.9)

注:ポイント要約は編集部

関連記事

-

南アフリカランド(ZAR)の記事

Edited by:照葉 栗太

2024.11.23

南アランド円週報:『約1カ月ぶり安値を更新するなど上値の重い展開が継続中』(11/23朝)

南アランドの対円相場は、11/7に記録した約4ヵ月ぶり高値8.86円をトップに反落に転じると、今週前半にかけて、一時8.44円まで下落しました。

-

トルコリラ(TRY)の記事

Edited by:照葉 栗太

2024.11.23

トルコリラ円週報:『トルコ中銀は政策金利の据え置きを決定。一巡後の反発に期待』(11/23朝)

トルコリラの対円相場は、9/16に記録した史上最安値4.10円をボトムに切り返すと、11/15にかけて、約3カ月半ぶり高値4.56円(8/1以来の高値圏)まで上昇しました。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.23

来週の為替相場見通し『トランプトレードと円キャリーの組み合わせがドル円を下支え』(11/23朝)

ドル円は、今週前半にかけて、一時153.28まで急落する場面が見られましたが、週末にかけては一転154円台後半へと持ち直す動きとなりました。

-

トルコリラ(TRY)の記事

Edited by:上村 和弘

2021.05.21

トルコリラ円見通し ドル安基調続けば下支えられるが上値の重い展開続く(21/5/21)

トルコリラ円の5月20日は13.06円から12.93円の取引レンジでの推移。

-

トルコリラ(TRY)の記事

Edited by:上村 和弘

2021.05.19

トルコリラ円見通し 12.90円割れからの反騰続かず13.10円超えで戻り売りにつかまる(21/5/19)

17日午後に14日夜高値13.02円を上抜いたところから勢い付いて18日午前には13.14円まで高値を切り上げた。

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。