2月9日の小反落から持ち直し再び15円を伺う

〇トルコリラ円、12日夜に14.97まで戻り高値を切り上げ2/8高値に迫る

〇対ドルでは週足で4週連続の上昇、月間足では11月から4カ月連続の上昇気配に

〇トルコ12月鉱工業生産は前月比1.3%増、前月と変わらずも市場予想を上回る

〇トルコ12月小売売上高は前月比4.2%減、11月の2.0%増から大幅低下、市場予想を下回る

〇14.90以下で推移中は下向きとし14.80前後への下落を想定

〇15円を超える場合、2/9の下げ幅の倍返しで15.30台を目指す上昇局面へ進む可能性

【概況】

トルコリラ円は2月8日に15.00円を付けて昨年11月6日安値12.03円以降の高値を更新し、2月9日夕刻に14.66円までいったん下げたところからは再び持ち直しに入り、2月12日夜には14.97円まで戻り高値を切り上げて2月8日高値に迫った。

週足では前週までの3週連続陽線による上昇後も高値圏を維持しており、まだ高値追及への意欲を維持して高値更新を伺うところという印象だが、11月6日からの上昇も15週を経過しており、そろそろ高値警戒感も出始めて不思議ないところだ。

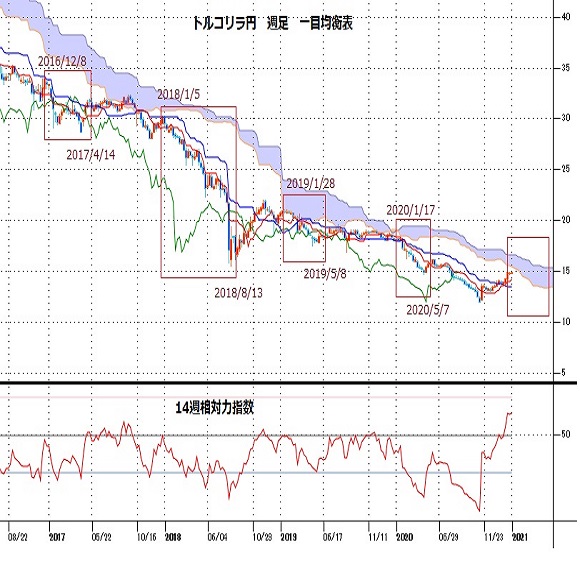

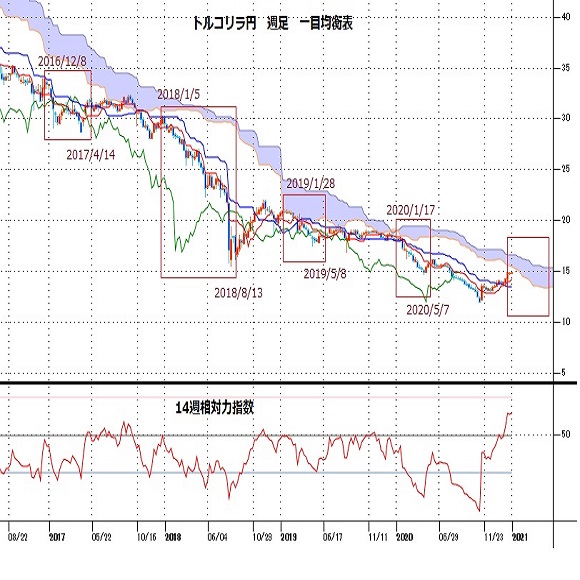

【40週サイクルのリバウンド継続中、年末年始高値から春夏への下落パターンも多い】

概ね40週前後の底打ちサイクルにおいては、11月6日底を起点として上昇期を継続しているが、2018年8月底から11月高値までの反騰が16週でピークアウトしており、歴史的急落後の修正高局面としては類似した展開から戻してきた印象もある。また年末年始に高値を付けるケースも多いがその場合は春夏まで下落基調を続けやすい傾向もみられる。

2020年は1月17日高値から5月7日へ下落、2019年は前年11月29日と1月28日のダブルトップから5月9日へ下落、2018年は1月5日高値から8月13日まで歴史的な大暴落。2016年は年を通しての下落だったが前年11月2日高値からの下落基調が6月24日まで続き、2015年も前年末12月5日高値からの下落が4月27日まで続いた経緯もある。これらを踏まえると、現状はまだ高値試しの最中としても、いったん潮目が変わると今年も春夏へと下げ相場に入る可能性もあるという点は念頭におきたいところだ。

【対ドルでは4週連続の上昇】

対ドルでのトルコリラも2月12日には6.99リラを付けて11月6日以降の高値を更新、昨年8月以来の高値水準となっている。週足では4週連続の上昇、月間足では11月から4か月連続の上昇気配となっている。昨年8月から11月にかけて通貨危機的なトルコリラの大幅下落が発生して史上最安値の更新を続けていたのだが、この間の下落幅をほぼ解消したことになる。

最近は米長期債利回りの上昇がドル高圧力として意識されているものの、中長期的な基調としては株高によるリスク選好感の高まりでユーロやポンド等のメジャー通貨は昨年3月以降の上昇基調を維持している。ユーロドルは1月6日高値の後は調整に入っているものの2月4日からは反騰し始めており、ポンド/ドルは2月10日に昨年3月来高値を更新、豪ドル円も1月6日高値から2月2日までジリ安の推移だったところから高値更新を伺うところまで戻してきている。新興国通貨でもメキシコペソが1月後半はいったん下げたものの2月入りから上昇を再開、南アランドも1月前半の調整安を消化して上昇基調を回復して昨年4月以降の高値更新を伺うところへ迫っている。

総じて株高継続によるリスク選好的な投機通貨買い優勢の流れであり、トルコリラも昨年11月6日までの独歩安から立ち直り、全般的なドル安基調の中で高値更新を続けてきている。大きな金融政策上の失敗や地政学的リスクの高まり等によるリラ売りが再開する懸念は付きまとうが、当面は全般基調に合わせて高値追及の流れを続けやすいとみる。

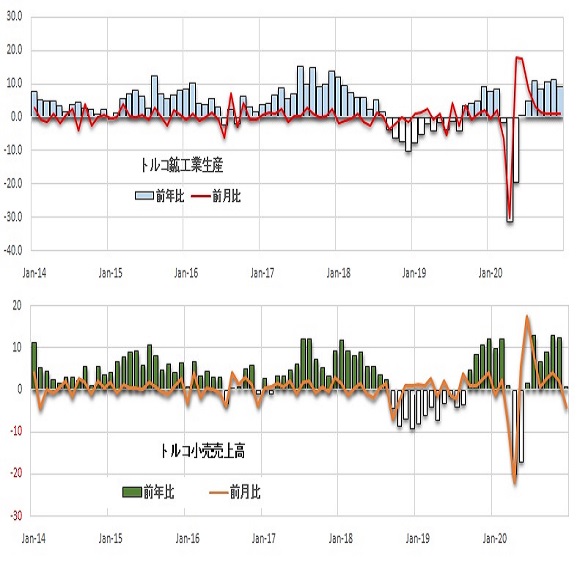

【トルコ鉱工業生産は堅調だが小売の伸びは鈍化】

2月12日に発表されたトルコの12月鉱工業生産は前月比1.3%増となり11月と変わらずだったが市場予想の0.9%増は上回った。前年同月比では9.0%増と堅調で市場予想の8.7%増を上回ったが11月の11.0%からは伸びが鈍化した。

12月の小売売上高は前月比で4.2%減となり11月の2.0%増から大幅に低下、市場予想の1.2%増を下回った。前年同月比では0.6%増で11月の12.3%増から大幅に伸びが鈍化、市場予想の6.8%を大幅に下回った。

製造業を中心としてコロナ不況からの出直りは見られるものの、12月は感染拡大の第二波の影響もあって小売売上高は大きく鈍化したといえる。第二波の感染拡大は12月8日の新規感染者数3万3198人をピークに減少に転じて1月24日には5277人まで減り、その後は8千人を前後する規模の推移で落ち着いている。変異種による新たな感染拡大も警戒されるところだが、今のところは抑制が効いた状況にあるため、徐々に小売売上高も回復してくると思われる。

世界的にも年初をピークとして新規感染者数は半減する勢いで減少している。欧州の厳しいロックダウンやワクチン普及開始による効果がみられることも今後のトルコ景気回復に寄与してくると思われる。

【当面のポイント】

2月8日に15円に到達してから2月9日へいったん調整安を入れ、2月12日夜には14.97円まで戻したものの15円には届かずに13日未明へやや失速したが、週明けの15日早朝は14.90円割れを買い戻されて確りしている。

2月18日にはトルコ中銀の金融政策決定会合もあるため、全般的なドル安基調が加速する流れになればトルコ中銀会合を待たずに高値更新へ進む可能性もあるだろうが、決め手に欠いた状況なら14.80円前後へやや下げて足場を固めつつ、中銀の金融政策発表から動きたいというのが市場の心理と思われる。

(1)当面、14.70円台後半を下値支持線、15円を上値抵抗線とみておく。

(2)14.90円以下での推移中は下向きとして14.80円前後への下落を想定する。14.70円台後半は買い戻されやすいとみるが、米長期債利回り上昇や株高一服等でドル高感が強まる場合、及びドル円の下げ足が早まるケースでは14.70円台前半まで下値目途を引き下げる。またその場合は14.70円台前半は突っ込み警戒、反騰注意圏と考える。

(3)15円を超える場合、2月9日への下げ幅の倍返しで15.30円台を目指す上昇局面へ進むのではないかと思われる。トルコ中銀は政策金利を現状維持としてもインフレファイターとしての追加利上げ余地をちらつかせて引き締め姿勢を強調すれば中銀政策発表を通過した後も全般的なドル安の流れに乗って高値切り上げに挑戦しやすい環境が続くのではないかと考える。

【当面の主な予定】

2月15日

17:00 1月財政収支 (12月 -407億リラ)

2月17日

18:30 1月自動車生産台数 前年比 (12月 10.2%、予想 7.5%)

2月18日

16:00 2月消費者信頼感指数 (1月 83.3、予想 80.2)

20:00 トルコ中銀金融政策決定会合 政策金利 (現行 17.0%、予想 17.0%)

20:30 週次外貨準備高 2/12時点 (2/5時点 543.7億ドル)

2月22日

16:00 2月製造業景況感 (1月 107.0、予想 95.1)

16:00 2月設備稼働率 (1月 75.4%)

17:00 1月観光客数 前年同月比 (12月 -67.44%)

2月25日

16:00 2月経済信頼感指数 (1月 96.2)

20:00 トルコ中銀金融政策決定会合議事要旨

注:ポイント要約は編集部

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:編集人K

2024.11.22

ドル円154円台前半、本邦CPI高止まり等で一時154円割れ (11/22午前)

22日午前の東京市場でドル円は「往って来い」。

-

トルコリラ(TRY)の記事

Edited by:山中 康司

2021.02.15

トルコリラ円レポート月曜版(2021年2月15日)

実際のレンジは、安値が14.65レベル、高値が14.97レベルとなり前週高値までで15円の大台示現とはならず

-

トルコリラ(TRY)の記事

Edited by:照葉 栗太

2021.02.13

トルコリラ週報:『高値圏で底堅く推移。来週はトルコ中銀政策金利発表に注目』(2/13朝)

トルコリラの対円相場は、1/18に記録した年初来安値13.74円をボトムに反発に転じると、今週初に一時15.02円まで急伸しました。

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。