利上げできない日銀とトルコ中銀、円安とリラ安の交錯で持ち合い

〇トルコリラ円、7日早朝終値8.73で前日から0.02円の円高リラ安

〇円安、リラ安が相殺され、週間では4/29終値8.74からわずかな円高リラ安に

〇対ドルではドル売り一巡後にリラ売り再燃、7日は14.95で前日から0.10リラのドル高リラ安

〇利上げできない日銀の円安とトルコ中銀のリラ安、今後はリラ安が円安に勝る可能性にも留意

〇昨年12月の史上最安値から先週までで20週経過、経験則的リバウンド期限切れによる、下落再開要警戒

〇8.80超えからは8.85前後への上昇を想定、一段高へ進むのは時期尚早とみて8.85以上は反落注意

〇8.70割れから続落なら持ち合い下放れとして8.65、8.60を段階的に試してゆく流れとみる

【概況】

トルコリラ円の5月6日は8.79円から8.69円の取引レンジ、7日早朝の終値は8.73円で前日終値の8.75円からは0.02円の円高リラ安だった。

3月中盤からは歴史的な大上昇期にあるドル円の上昇と同調した動きだが、一方ではドル高リラ安も継続しているために4月28日に8.87円へ上昇した後は新たな高値更新へ進めずに8.73円を挟んだ持ち合いでの推移が続いている。

5月5日未明の米連銀FOMCによる利上げ決定直後にいったんドル売りとなりドル円が急落して対ドルではリラ高となったが、トルコリラ円は円高とリラ高が相殺されて4月末からの持ち合い範囲にとどまった。FOMC直後のドル売り一巡からドル円は持ち直しに入ったが、5日夕刻の4月トルコCPIが予想以上の上昇となったことでドル/トルコリラではドル高リラ安となったために今度は円安とリラ安が相殺される展開となり、4月末からの持ち合い範囲内にとどまったまま週を終えた。

週間では4月29日終値8.74円からわずかな円高リラ安だった。

【全般ドル高基調の中でトルコのインフレ進行によるリラ売り再燃】

ドル/トルコリラの5月6日は14.95リラから14.73リラの取引レンジ、7日早朝の終値は14.95リラで前日終値の14.85リラからは0.10リラのドル高リラ安だった。

5月5日未明の米FOMCによる利上げ決定から当面の材料消化としていったんドル安リラ高へ進んだが、14.70リラまで上昇した後はドル売り一巡から再び売られ、5日夕刻のトルコCPI上昇率が市場予想を上回ったことでさらにリラ売りが加速して安値で14.89リラを付け、6日も14.95リラへ安値を切り下げて5月2日の14.92リラを割り込む一段安となった。

週間では4月29日終値14.84リラから0.11リラのドル高リラ安となり、4月13日高値14.55リラ以降の安値を更新、3月11日安値15.00リラに迫っており、ベンダーによっては5月6日の一時的な安値提示で割り込んでいるケースもみられる。

【主要国が利上げへ進む中で取り残される日銀とトルコ中銀】

5月5日未明に米連銀FOMCは政策金利を0.50%引き上げ、量的金融引き締めとしての資産売却を6月から実施すると決定した。3月の0.25%利上げからの連続利上げだが、6月と7月のFOMCでも0.50%利上げが検討されるとした。英中銀も5月5日夜に政策金利を0.25%引き上げて4会合連続の利上げとした。5月3日には豪中銀も市場予想の0.15%利上げではなく予想を上回る0.25%の利上げを決定した。

主要国の中で利上げへ踏み切っていないのはECBと日銀であり、ECB内部では7月にも利上げへ踏み切り年内2、3回の利上げも想定され始めているが、日銀は4月28日の金融政策決定会合でマイナス金利と量的金融緩和の継続を決定し、毎営業日における指値オペによる長期金利抑制姿勢を強化して円安を助長しており、低成長の中で金融引き締めへ転換できない状況を示している。

新興国も先進国からの投機マネー流出とインフレへの対抗で利上げを繰り返しているが、トルコ中銀は高インフレが収まらずに益々悪化している状況の中でも利上げできない状況に置かれている。5月5日の4月トルコCPIは69.97%となり3月の61.14%から悪化し、生産者物価に至っては121.82%へ上昇してエネルギー関連では200%を超えているが、エルドアン大統領による「利下げがインフレを抑制する」との政策目標は結果が裏目にでているものの中銀が独立性を発揮して利上げできない力関係に置かれており政策金利の現状維持にとどまっている。

利上げできない日銀が円安を招き、同じく利上げできないトルコ中銀の姿勢がリラ安を招いているのだが、3月以降の展開ではドル円の上昇=円安がリラ安に勝ることでトルコリラ円が上昇する力関係となってきたが、今後はリラ安が円安に勝る可能性も考えておく必要があると思われる。

ドル/トルコリラでは昨年12月のリラ暴落直後の反騰が一巡した後はリラ安基調での推移にあるものの、国内輸出企業の売り上げ外貨を中銀へ売却させることによりリラ安を抑制する動きもあるために3月以降の下落基調はドル円の大上昇と比較すれば緩やかといえる。利上げできずにいるものの政策金利が14%と高水準にあることもリラを落ち着かせている。しかしエルドアン政権及び中銀によるリラ防衛政策にも限界があり、ウクライナ戦争とロシア制裁が長期化する中でインフレが収まらず、中国の感染拡大による景気減速や金融引き締め局面での米国株安等が新興国通貨への売り圧力を強めることとなれば、弱い新興国通貨としてのリラ売りが焦点化しても不思議ない。

【昨年12月の史上最安値から20週を経過】

トルコリラ円は昨年12月に6.17円の史上最安値へ暴落した後は週足にみられる中勢レベルにおいて下げ渋りでの持ち合いだが、昨年12月安値から先週までで既に20週を経過している。

史上最安値を更新した後のリバウンドでは、2017年4月14日安値から同年9月15日高値までの23週、2018年8月13日安値から同年11月29日高値までの16週、2020年11月6日安値から2021年2月16日高値までの16週であり、それらと比較してもそろそろリバウンドと下げ渋り期間を終了して下落再開に入ったとしても不思議ない。

リバウンドによる高値の間隔も、2014年12月5日高値の後は2015年11月2日高値、2017年9月15日高値の後は2018年11月29日高値、その後が2020年1月17日高値、2021年2月16日高値と凡そ1年間隔となっており、昨年2月16日高値からすでに1年を経過して持ち合い型の推移にとどまっている状況を踏まえれば、そろそろリバウンドの期限切れによる下落再開を警戒すべきところかもしれない。

【当面のポイント】

ドル円の上昇と同調したトルコリラ円の上昇基調も継続はしているものの、4月28日高値から4月30日安値まで下げた後は8.73円を中心として8.70円前後から8.80円前後までのレンジによるボックス型持ち合いを形成しており、持ち合いを上下いずれへ抜けるのかにより次の方向性も決まってくると思われる。

トルコリラ円の日足チャートにおいては、4月19日から4月28日へと高値を切り上げた際に相対力指数のピークが切り下がる弱気逆行型が見られるため、中勢レベルとしては上昇一巡による下落期入りとなる可能性に注意のいるところと思われる。

以上を踏まえて当面のポイントを示す。

(1)当初、8.70円を下値支持線、8.80円を上値抵抗線とみておき、その範囲では逆張り展開と考える。

(2)8.80円を超える場合は8.85円前後への上昇を想定する。持ち合い上放れにより上昇が勢い付く可能性もあるが、4月28日高値を超えて一段高へ進むのは時期尚早とみて8.85円以上は反落注意と考える。

(3)8.70円割れから続落に入る場合は持ち合い下放れとして8.65円、8.60円を段階的に試してゆく流れとみる。

【当面の主な予定】

5月10日

16:00 3月 失業率 (2月 10.7%)

5月11日

23:30 4月 財務省現金残高 前月比 (3月 -406.1億リラ

5月12日

20:00 週次 外貨準備高 5/6時点 グロス (4/29時点 654.0億ドル)

20:00 週次 外貨準備高 5/6時点 ネット (4/29時点 170.1億ドル)

5月13日

16:00 3月 鉱工業生産 前月比 (2月 4.4%)

16:00 3月 鉱工業生産 前年同月比 (2月 13.3%)

16:00 3月 小売売上高 前月比 (2月 0.5%)

16:00 3月 小売売上高 前年同月比 (2月 6.2%)

5月16日

16:00 3月 経常収支 (2月 -51.54億ドル)

17:00 4月 財政収支 (3月 -690億リラ)

注:ポイント要約は編集部

関連記事

-

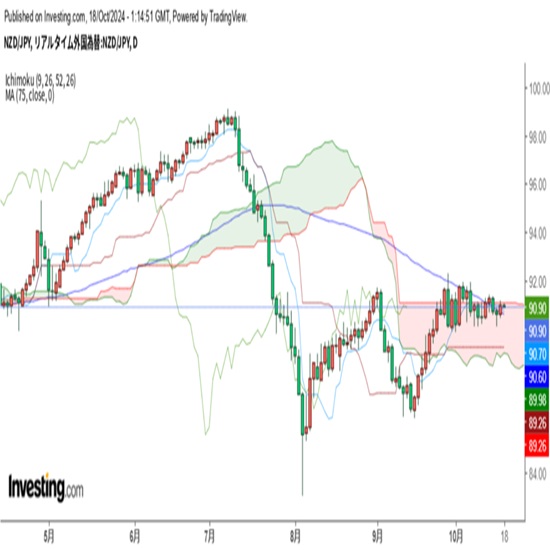

ニュージーランドドル(NZD)の記事

Edited by:田代 昌之

2024.10.18

NZドルWeekly 第3四半期CPIは大幅減速も想定線、11月会合での大幅利下げは既に織り込み済み(24/10/18)

今週のNZドルは、第3四半期消費者物価指数(CPI)がほぼ想定通りの鈍化となった一方、不安定な中国情勢などが意識されて、やや上値の重い展開となった。

-

オーストラリアドル(AUD)の記事

Edited by:田代 昌之

2024.10.18

豪ドルWeekly 強い雇用情勢で年内利下げ観測は一段と後退、中国情勢睨みの展開は続く(24/10/18)

今週の豪ドルは、良好な雇用情勢が確認できた一方、不安定な中国情勢が上値を押さえたことなどから100円台でのもみ合いとなった。

-

米ドル(USD)の記事

Edited by:編集人K

2024.10.18

ドル円150円近辺、三村財務官の牽制発言で小幅反落 (10/18午前)

18日午前の東京市場でドル円は150円を挟んでの動き。

-

トルコリラ(TRY)の記事

Edited by:山中 康司

2022.05.09

トルコリラ円ショートコメント(22/5/9)

先週のトルコリラ円は、安値が8.65レベル、高値が8.76レベルと、わずか11銭の値幅に留まり全く動意の無い一週間となりました。

-

トルコリラ(TRY)の記事

Edited by:照葉 栗太

2022.05.07

トルコリラ週報:『CPI上昇でリラの実質金利は一段と低下。下落リスクに要警戒』(5/7朝)

今週は週を通して上値の重い展開となりました。

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。