2021年ドル円相場見通し

<<「FX羅針盤」の年間相場予想、最後は主要通貨から高金利通貨まで当サイトで幅広く執筆いただいている山中康司さんのドル円予想。昨年もほぼドンピシャで予想レンジを的中させられているところは流石です!(編集部)>>

はじめに

2020年のドル円は1年間の値幅が11円強と8円にも満たない2019年と比べると多少は動きが出たようにも見えますが、その値幅は全て1〜3月期のコロナショック前後につけたレンジとなっていて、コロナショック時の円急騰を除いてしまえば9円強と相変わらずの狭い値幅となっています。

そして、コロナショック後のドル円は一貫してドル安・円高の動きを示したことから円相場は比較的落ち着いていた一年だったという印象を持つ参加者も多いはずです。果たして今年も円相場は落ち着いた動きとなるのか、あるいは大相場となるのか、まずは昨年の予想と実際の出来事を振り返ります。

2020年の振り返り

2020年の見通しでは「ファンダメンタルもテクニカルもどちらかというとリスクオフの可能性を示しているようです。おそらく年後半の可能性が高いと見ていますが、思いのほか円高に進む可能性があるのではないかと考えていますので、ドル円は101.00〜111.00を中心レンジとして上値の重たい展開を辿る流れ」と書いています。

昨年のレンジが101.17〜112.21だったこと、コロナショック後は年間を通してドル安となった動きを考えると結果としては予想は近かったと思えますが、その後に起きるコロナショックと世界的な金融緩和、そして景気大減速については年始時点では全く予想せず、ドル円相場の年間見通しでは以下のテーマを取り上げました。

・米国大統領選挙

最終的に誰が大統領になるとしても、現在の株高の動きを崩したくないという思惑が強く働き結果としてリスクオフにはならない可能性が高いという見方を示しました。直接的な材料こそ異なるものの米国株の上昇はバイデン氏当選後も変わらずで、2021年も米国株の動きは為替相場に与える影響が大きそうです。

・米国の通商協議

協議が最終的に決まるのは大統領選後であろうとの見通しと、それが相場への大きな変動要因になることは無いという見方を示しました。実際に大統領選で通商協議どころではなくなりましたが、2021年はバイデン大統領が大きく見直す方向に動くものと考えられます。

・FRBの金融政策

大統領選を前に金融政策の変更は無さそうではあるものの、市場参加者は2020年後半に利下げを見込む動きが強まっていました。コロナショックの発生による米国の超緩和はまさかの出来事でしたが、今年も金融市場に歪みを与えている米国の超緩和は継続することが明言されています。

・ブレグジット後の貿易協定

ゴタゴタする期間が長くなるとは思うものの最終的には大人の判断をするのではないかという見方を示しましたが、まさか年末ギリギリまで引っ張るとは思いませんでした。ただ相場への影響は最悪の事態(合意無し)のみで、そうでなければ影響は少ないという点はその通りであったと言えます。

・東京オリンピック

まさかの延期で2021年夏に開催予定となりましたが、開催に向けての特需とその後の反動を予想していました。これは2021年に持ち越された材料となりましたが、開催のスタイルが大きく縮小、無観客開催という流れになればオリンピックによる相場への影響そのものも小さくなりそうです。

それにしても2020年は新型コロナウイルスの感染拡大が、世界経済の大前提を大きく変えてしまいました。後から昨年予想したことを振り返るとやや空しくなりますが、大なり小なり相場の読みは難しいものです。コロナショック以上の出来事が続くとも思えませんし、現時点で考えられることから見ていくこととしましょう。

新型コロナと金融市場

2020年は1月最終週に中国武漢の都市閉鎖、そして2月以降のイタリア、スペインでの大流行を経て、その後欧州全域、米国と新型コロナウイルスの感染拡大が世界中に広まりました。金融市場における最初の反応はかなりのタイムラグをもって発生し、2月最終週にNYダウが急落、その後3月下旬まで米国株の下げが続きました。

ここで株式市場急落だけでなく、米ドル調達が困難となった金融機関がドル資金調達の最後の手段として為替市場でドル買いに動いたことから、3月中旬以降の為替相場はそれまでのドル売りから一転ドル買いとなり、株式市場がリスクオフで下げる中で為替市場では「リスクオフのドル買い」というそれまではあまり見られなかった動きに遭遇します。それまではリスクオフと言えば円買い、あるいは米国でのリスクオフは当然ドル売りという動きが主流でしたが、この時を境にリスクオフのドル買いという言葉を頻繁に目にするようになります。

そしてFRBが中心となりドル資金逼迫の解消と景気減速を回避するため、一気にゼロ金利へと超緩和政策へと動き、その後主要国は軒並みFRBの動きに追随することとなりました。しかし、この超緩和政策は本来困っている業界や人を支える以上にマネーゲームの資金となりました。市場にほぼ無制限に供給される資金の向かい先として、米国株式市場や仮想通貨(暗号資産)市場は連続して史上最高値更新を見ることとなります。

いっぽうで実体経済は弱いままですし、人とモノの移動はロックダウン等で制限された状態が続きましたから、航空業界をはじめとする運輸関連は大打撃、また景気低迷も重なって世界的な原油需要の減少から、NY原油は4月に史上初のマイナス価格での取引が行われました。原油価格がマイナスになるというのも想定外でしたが、需要が無ければ保管場所が必要となりますが、その保管場所も満タン状態ということから保管コストと納会前の投げにより瞬間的にマイナス40ドル以下という目を疑う取引が行われました。

新型コロナウイルスの感染拡大は各金融市場にも大きな爪痕を残しましたが、それ以降は各国政府による財政政策と主要中銀による超緩和政策が功を奏して、市場は落ち着きを取り戻している状況が2021年も続くというのが一般的な見方です。

しかし、感染拡大当初は2002年から2003年にかけて起きたSARSが半年程度で終息したことから、新型コロナも2020年の秋頃には落ち着くと見ていた感が強いのですが、実際にはそこからが第二波、ワクチン接種が行き渡るには相当な時間がかかることとなり、超緩和の持続と財政支出の拡大が2021年は大きなテーマとなることは間違いありません。

ワクチンについては世界でもっとも接種が進んでいるイスラエルでの進行状況が世界的に参考にされることとなりますが、現在のウイルスにはかなりの好結果を示しているようです。2021年のどの段階で今のイスラエルと同じ状況(国民の3割以上が接種)となるのか、また悪質な変異種が出て来ないのか、大きく変わってくる可能性があるとすれば年後半以降ということは間違いなさそうです。

2021年のファンダメンタル

(1) 米国の政治と金融政策

上述した新型コロナにシフトした政策はバイデン大統領になっても続きます。足元のテーマは1.9兆ドルの追加コロナ対策となりますが、ホワイトハウス、上下院すべてが民主党とはいっても話は簡単ではありません。上院にはフィリバスターという制度があり、過半数を超えていても60議席無いと重要な議案を与党だけで決めることは出来ません。与野党間での話し合いが持たれることとなりますが、この運営次第ではバイデン政権に対して市場が疑問を投げかける可能性もあります。

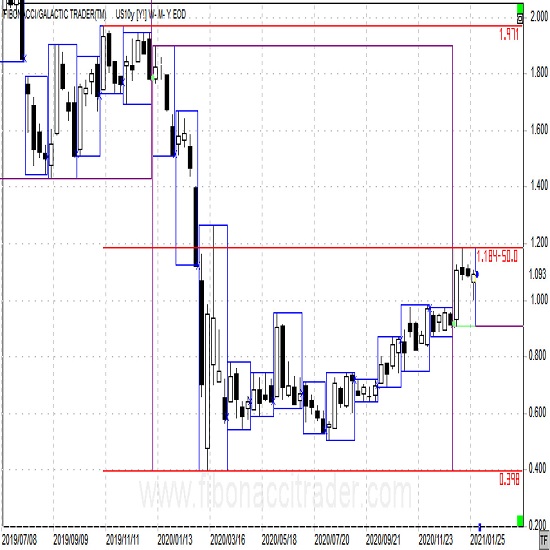

そして最大の問題は1.9兆ドルでも減額されても財政支出により米国の財政赤字は、2020年9月期の3.1兆ドル(過去最悪でリーマンショック後でも1.4兆ドルだった)から更に大きく拡大することは間違いありません。この財政赤字拡大の懸念が2020年夏以降の米国債売り(長期金利上昇)の主犯と言えます。参考までに米国10年債の利回りの週足チャート(紫の四角は1年、青の四角は1月)をご覧ください。

2021年1月は長期金利の上昇をドル高という見方で始まってはいるものの、長期的な視点で見れば財政赤字拡大を懸念した米国債売りですから、ドル安要因と考える方が自然です。

しかし、長期金利が上昇する中で短期金利は超緩和状態が続けられることはパウエルFRB議長自身が明言しています。長期金利の上昇は将来的なインフレ懸念の現われでもあり、金利市場の参加者は2021年後半には超緩和を縮小するテーパリングが行われるのではないかとの思惑が広がりました。しかしパウエル議長は時期尚早とばっさりと切り捨て、少なくとも2021年のうちのテーパリングは行われないことを示しました。

すると、長短金利は手前がゼロ、先は金利上昇という動きになりますが、落ち着いてはいるものの正常な経済下ではありませんので、素直にスティープ化という見方はあてはまらないでしょう。短期金利の超緩和状態は引き続きリスク資産への投資を促す一方で、財政赤字拡大による長期金利上昇の煙は常にくすぶっている状態が2021年も続くと考えられ、このことは今後も緩やかなドル安に繋がる要因となります。

問題は米国株式市場が崩れることがあるのかどうかという点です。これについては暴落といういうことは無いかもしれませんが、コロナショック後の安値からは調整らしい調整は入っていませんので、意外と早い段階で調整を挟む可能性はありそうです。ただ、超緩和が続く以上は下がったところでは改めて買いが入るという展開となりそうですから、基本的な株高相場にも大きな変化は無いでしょう。

株式市場に変化が出てくるとすれば、米国でもワクチン接種が進み感染者が明確に減少に転じる動きが出てくる時です。その時にはテーパリングの議論が行われることになりますので、超緩和の方向転換が株式市場では売りにつながることとなります。テーパリング自体は2022年以降となるでしょうが、それを材料視する動きは2021年のうちに出てくるのではないでしょうか。

(2) 米国第一から世界協調へ

金融政策は継続、政治も金融市場に直接関係する部分は継続となりますが、バイデン政権になり替わる部分も当然あります。大きなテーマとしてはトランプ大統領が進めてきた米国第一と国内分断の修復です。新型コロナと大統領選で2020年は目立った新たな動きはありませんでしたが、米国が脱退したパリ協定(温暖化ガス削減)への復帰やWHOからの脱退撤回とグローバルな協調路線に戻る動きは歓迎され、世界経済にとっても好材料と言えます。

また当初は中国寄りと考えられていたバイデン政権ですが、対中強硬政策は今のところ変化がありません。香港での国家安全法施行、南シナ海での権益を主張する動きなど欧州を中心に警戒感が高まっている中で米国も協調路線を歩むことは、日本も含めて東アジアの中国による一方的な動きを牽制する意味でも好材料と言えそうです。

将来的な増税といった悪材料もありますが、少なくとも2021年にはテーマとならないであろうことを考えると米国に関しては金融と財政はこれまでの政策を継続しつつも、それ以外の面では良い意味で変化がやってくるというところでしょうか。

(3) 欧州と日本

2020年は英国がEUの単一市場から抜けたものの、移行期間終了後の協定でも関税ゼロという点にばかり注目が集まりました。しかし、通関手続きに時間と経費がかかるようになり、一部の英国の業者は英国にいては商売にならないという話をしています。また貿易以外の業種でも同様の懸念はありますので、英国にとってもEUにとっても2021年は悪材料が目立ちやすくなるのではないかと考えられます。米国材料としてのドル売り要因に、欧州通貨売り(ドル買い)要因がミックスしてくるという見方でよさそうです。

日本は延期された東京オリンピックが果たして2021年夏に実施できるのかどうかが注目されますが、どのような形であれ実施ということになれば、少なくとも日本の景気には好材料となりますし、オリンピック開催国の通貨は買われやすいという傾向もありますので、開催前提であれば、株高と緩やかな円高という流れが夏までは続きそうです。2月末には開催に関する協議が行われるようですから発表待ちでしょうか。ただ、再延期等の措置になっても多少の株安程度で、現環境での市場への影響は限定的なものになりそうです。

テクニカル

ファンダメンタルな観点では2020年のコロナショック対応後の世界が2021年も続くであろうこと、そうであるならば為替市場は緩やかなドル安となりやすいであろうことを見てきました。ここではテクニカルに円相場がどのような動きをしているのか、ドル円月足チャートを見てみます。

注目していただきたいのは、2017年高値からのレジスタンスラインとそれに平行に引いたラインとで構成される下降チャンネルです。冒頭に書いた通り、最近ではドル円の年間レンジが狭い年が常態化してきていること、ファンダメンタルに緩やかなドル安を考えることと一致する動きと言えます。

この下降チャンネルは2021年初におよそ99〜110円、2021年末に97〜108円と約11円幅のチャンネルとなっています。また2011年につけた史上最円高値75.55とその後の2015年につけた円戻り安値125.67の半値押しが100.61となっていて、2016年も100円の大台近辺で下げ止まったことから、今年も100円の大台はいったんは下げ止まりやすい水準と見ています。

しかし、2016年安値98.81レベルを割り込むと61.8%押しの94.69をターゲットとする円一段高の動きが想定されますが、一時的に上述したチャンネルを下抜けてもすぐに戻るでしょうし、基本はチャンネルの中での動きが中心となってくるでしょう。

結論

2021年は基本的に2020年後半の流れを継続しやすく、ファンダメンタルには超緩和の中で株式をはじめとするリスク資産への資金移動、また財政支出拡大が最も目立つ米国の財政拡大によるドル安懸念が共存する流れが続くと見ています。

テクニカルにも緩やかなドル安・円高の動きが支持され、その値幅は97円から110円の値幅の中でやや下方向での動きを考えています。年間の想定レンジを10円とすると、下が97円、上が107円、2021年は100円の大台をトライする局面が出てきそうです。

オーダー/ポジション状況

- キーワード:

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.12.25

東京市場のドルは157円台で推移、植田日銀総裁の余波は弱く一段の円安は回避か(24/12/25)

東京時間(日本時間8時から15時)のドル・円は、植田日銀総裁の発言を受けて、やや円安ドル高に振れ一時157円50銭台まで上昇した。

-

米ドル(USD)の記事

Edited by:編集人K

2024.12.25

ドル円157円台前半、主要市場のクリスマス休暇入りで市場閑散 (12/25午前)

25日午前の東京市場でドル円は小動きに終始。

-

トルコリラ(TRY)の記事

Edited by:上村 和弘

2024.12.25

トルコリラ円見通し ドル/トルコリラでリラが反騰、20日未明高値とダブルトップ気配(24/12/25)

トルコリラ円の12月24日は概ね4.49円から4.43円の取引レンジ、25日早朝の終値は4.44円で前日終値の4.46円から0.02円の円高リラ安だった。

-

米ドル(USD)の記事

Edited by:山中 康司

2021.02.01

ドル安トレンドは短期的には終了(週報2月第1週)

先週のドル円は、水曜NY市場までは103円台後半の狭い値幅で動きが出ない展開が続いていましたが、ユーロドルの下げをきっかけに全般的なドル買いとなりました。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2021.02.01

ドル/円はレンジ上抜け、105円台回復も!?(週報2月第1週)

先週のドル/円相場は、ドルが小じっかり。週央以降上げ幅を拡大させると、レンジを上抜け週末には105円近くまで達する局面も観測されていた。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。