株安ドル高に抗して対ドルでも堅調、1月18日以降の上昇基調を堅持

〇トルコリラ円、29日に14.37の高値をつけ、11/6史上最安値11.99以降の最高値を更新

〇対ドルでは1日朝に7.26リラまで上昇し1/7高値に迫る

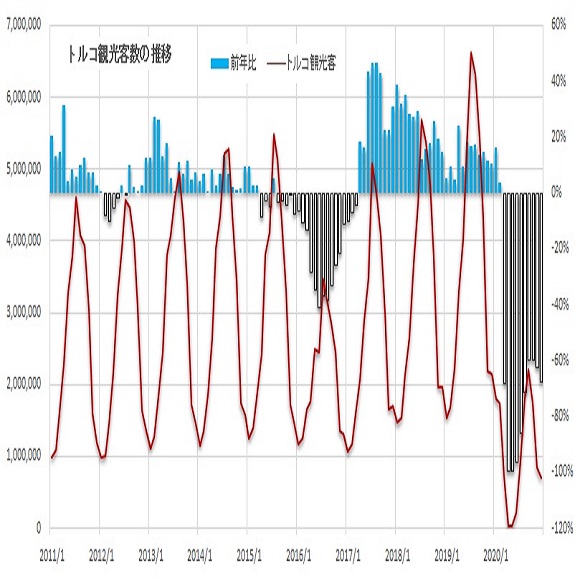

〇29日に発表されたトルコ海外観光客数は69万9330人で前年同月比マイナス67.44%

〇12月貿易収支は45億3000万ドルの赤字、11月からは若干減るも市場予想に近い数字に

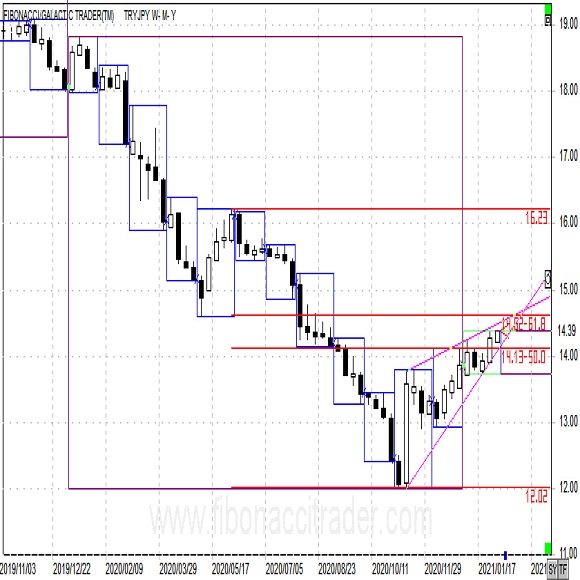

〇14.13を上回るうちは14.40超えから14.50台を目指す可能性

〇14.20割れを弱気転換注意、29日午後安値を割り込む場合、14.10から14.00にかけてのゾーンを試す

【概況】

トルコリラ円は1月29日高値で14.37円を付けて昨年11月6日の史上最安値11.99円以降の最高値を更新した。外貨準備高不足や金融政策の混迷とインフレ進行による実質マイナス金利状態へ陥ったことで海外勢のリラ売りが強まり国内勢もリラ放れでユーロやドル及びゴールド等のハードカレンシーへの逃避が続いたことで歴史的な暴落が続いて史上最安値を更新し続けてきたが、11月7日の中銀総裁更迭と財務相辞任から金融政策の正常化への期待が高まって反騰入りとなり、トルコ中銀のアーバル新総裁が市場の期待に応えて11月19日に政策金利を10.25%から15.0%へ、12月24日にはさらに17.0%へと二会合連続の利上げを行ったことで市場の信認も回復、年初までの株高ドル安基調も重なって1月7日には14.25円へ高値を切り上げてきた。

いったん材料出尽くしとなり、米長期債利回りの急上昇でドル高感が強まり、エルドアン大統領が中銀の高金利政策を批判する発言を行ったことなどから1月18日安値13.74円まで下げたものの、そこから再び持ち直しに入り、1月21日のトルコ中銀金融政策決定会合では政策金利を現状維持としたもののインフレ抑制のために必要なら追加利上げも辞さないと引き締め姿勢の継続を強調したことで上昇を再開した。29日は株安ドル高基調の中にあっても対ドルでトルコリラは堅調推移を維持、ドル円が105円に迫る上昇となったことに後押しされて14.37円まで高値を更新してきた。

【対ドルでのリラ高基調続く】

対ドルでのトルコリラは1月7日に7.23リラの高値を付けたところから1月18日には7.53リラまでいったん下げていたが、その後はジリ高の推移を続けており、2月1日朝には7.26リラまで上昇して1月7日高値に迫っている。NYダウが1月21日から27日にかけて5営業日連続で大幅下落となり、28日にいったん戻したものの29日には一段安となり、為替市場全般ではリスク回避的な手仕舞いによるドル買い戻しの動きからドル高感が強まったが、今のところはトルコリラの対ドルでの堅調さは維持されている。

11月6日まで歴史的な暴落商状だったところから持ち直した状況にあるため、株高に同調してやや楽観的な大上昇を続けてきた他通貨と比較すれば相当程度に下げきったところから戻している最中として目先のドル高による短期的な下落を消化しつつも中勢におけるリラ高基調を維持する動きが優先されているようだ。

しかし、NYダウを先導役とする世界的な株高基調に大きなヒビが入っていることの影響が先週よりも深刻になるならば、新興国通貨全般への売り圧力が一段と増してトルコリラも圧迫されかねないと注意したい。

2月3日には1月の物価上昇率の発表がある。消費者物価上昇率は12月に前年比で14.6%だったが、最近のリラ高を繁栄して若干でも低下すれば政策金利の17%を当面は上回って実質マイナス金利状態に戻ることもないだろうと市場も安心すると思われるが、予想外に物価上昇率が上がるようだと追加利上げ催促的なリラ売りとなる可能性もあると注意したい。

【観光収入の激減は続く、輸出入は復調の兆し】

トルコ文化観光省が29日に発表した12月の海外観光客数は69万9330人となり前年同月比はマイナス67.44%となった。

年間では1596万3997人で2019年の5174万7199人から69.15%の減少だった。コロナショックの昨年3月に前年同月比64.73%減となり、4月には99.36%減とほぼ壊滅となったがそれ以降も大幅なマイナス状況が続いている。

四半期ベースの観光収入では10−12月期が39億1000万ドルで7−9月期の40億4000万ドルから若干の低下だが、2019年10−12月期の78億8600億ドルからは半減した。2019年7−9月期のピークでは140億3100万ドルだったが、2020年1−3月期以降では4−6月期にほ4億1000万ドルとなった後も40億前後の低水準が続いている。

トルコは慢性的な経常赤字国であり、観光収入と海外からの投資が極めて重要だ。観光の最盛期は夏であり7月がピーク月となっているが、欧州の変異種による感染急増とロックダウン長期化、海外渡航制限等が大幅に改善しないことには回復も見込めないところだ。主力はブルガリア、ロシア、ドイツ、イラク、イランとなっている。

トルコ統計局が発表した12月貿易収支は45億3000万ドルの赤字で11月の50億5000万ドルの赤字からは若干減ったものの市場予想の46億ドルの赤字に近い数字だった。輸出の伸びは前年同月比11.6%増と伸びたが、コロナショックで前年比41.5%減となった昨年4月以降は低迷が続いてきた。輸入は8.5%増と前年並みを回復しているが、こちらは昨年4月に25.1%減と落ち込んだ後は徐々に持ち直して8月に15.3%増と増えたところからは二桁を超えていたものの12月は一桁にとどまった。

トルコは第二波によるロックダウンの影響も受けたものの製造業は回復基調にあり、輸入も増えてきている。ただ輸出はまだ大きな回復期に入ったとまでは言えず、1月以降の伸びがどの程度になるのか注目される。

【当面のポイント】

1月21日からのNYダウ下落による株式市場の変調と為替市場全般の乱調さの中にあってもトルコリラ円は確りと上昇基調を維持してきた。現状よりも深刻な世界連鎖株安や新興国通貨売りの状況に陥らなければ対ドルでのリラ高の継続とドル円の上昇を加味してトルコリラ円も高値試しを続けやすいとみる。

11月6日安値を中心軸として揺れ返しの上昇となっているため、昨年8月12日高値14.79円、8月4日高値15.26円等を目指す可能性もあるところと思われる。

日足の一目均衡表では11月の反騰以降、概ね26日基準線を下値支持線として上昇基調を維持、12月以降は遅行スパンの好転と先行スパンを上回る状況を維持している。また1月7日高値からの調整でDクロスしていたMACDも1月29日にGクロスへの切り返しに入っている。トレンドフォロー系のテクニカルは総じて強気継続を示唆している。

以上を踏まえて当面のポイントを示す。

(1)1月18日以降は高値を切り上げた後の小反落時の安値を切り上げて高値をさらに更新する展開が続いているので、1月16日午後安値14.13円を下値支持線とし、上回るうちは14.40円超えから14.50円台を目指す可能性があるとみる。14.50円以上は反落注意だが、14.20円以上での推移なら高値更新を続けやすいとみる。

(2)14.20円割れを弱気転換注意とし、29日午後安値を割り込む場合は底上げパターンがいったん崩れるために1月18日以降の上昇に対する応分の調整安が入るとみて14.10円から14.00円にかけてのゾーンを試すとみる。14.05円以下は反騰注意とするが14.20円を割り込んでの推移が続くうちは調整安を続けやすいとみる。

【当面の主な予定】

2月1日

16:00 1月イスタンブール製造業PMI (12月 50.8、予想 51.2)

2月3日

16:00 1月消費者物価 前年同月比 (12月 14.6%、予想 13.8%)

16:00 1月消費者物価 前月比 (12月 1.25%、予想 0.6%)

16:00 1月生産者物価 前年同月比 (12月 25.15%、予想 24.4%)

2月4日

20:30 週次外貨準備高 1/29時点 (1/22時点 505億ドル)

2月10日

16:00 11月失業率 (10月 12.7%、予想 13.2%)

2月11日

20:30 週次外貨準備高 2/5時点

2月12日

16:00 12月経常収支 (11月 -406憶ドル)

16:00 12月鉱工業生産 前年同月比 (11月 11.0%)

16:00 12月小売売上高 前年同月比 (11月 11.9%)

16:00 12月小売売上高 前月比 (11月 2.2%)

注:ポイント要約は編集部

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.21

東京市場のドルは154円台後半で推移、今晩も要人発言で上下に動く可能性アリ(24/11/21)

東京時間(日本時間8時から15時)のドル・円は、時間外の米10年債利回りも上げ一服となったことでドルは一時154円台を付ける場面も見られた。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.21

ドル円 地政学リスクくすぶるも再びレンジの様相に(11/21夕)

東京市場は一転してドルが弱含み。とくに終盤下げ足を速めている。

-

-

トルコリラ(TRY)の記事

Edited by:山中 康司

2021.02.01

トルコリラ円レポート月曜版(2021年2月1日)

安値が13.92レベル、高値が14.36レベルとなり年初来高値を更新、思った以上にトルコリラ高の一週間となりました。

-

トルコリラ(TRY)の記事

Edited by:照葉 栗太

2021.01.30

トルコリラ週報:『200日線を試す展開。来週はインフレ指標がメインイベント』(1/30朝)

トルコリラの対円相場は、週末にかけて、約5カ月ぶり高値となる14.39円まで急伸しました。

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。