�{�M��^�A�x���Ԓ��̃t���b�V���N���b�V���ɗv����

���T�̃��r���[�i4/27�|5/1�j

���h���~���ꁄ

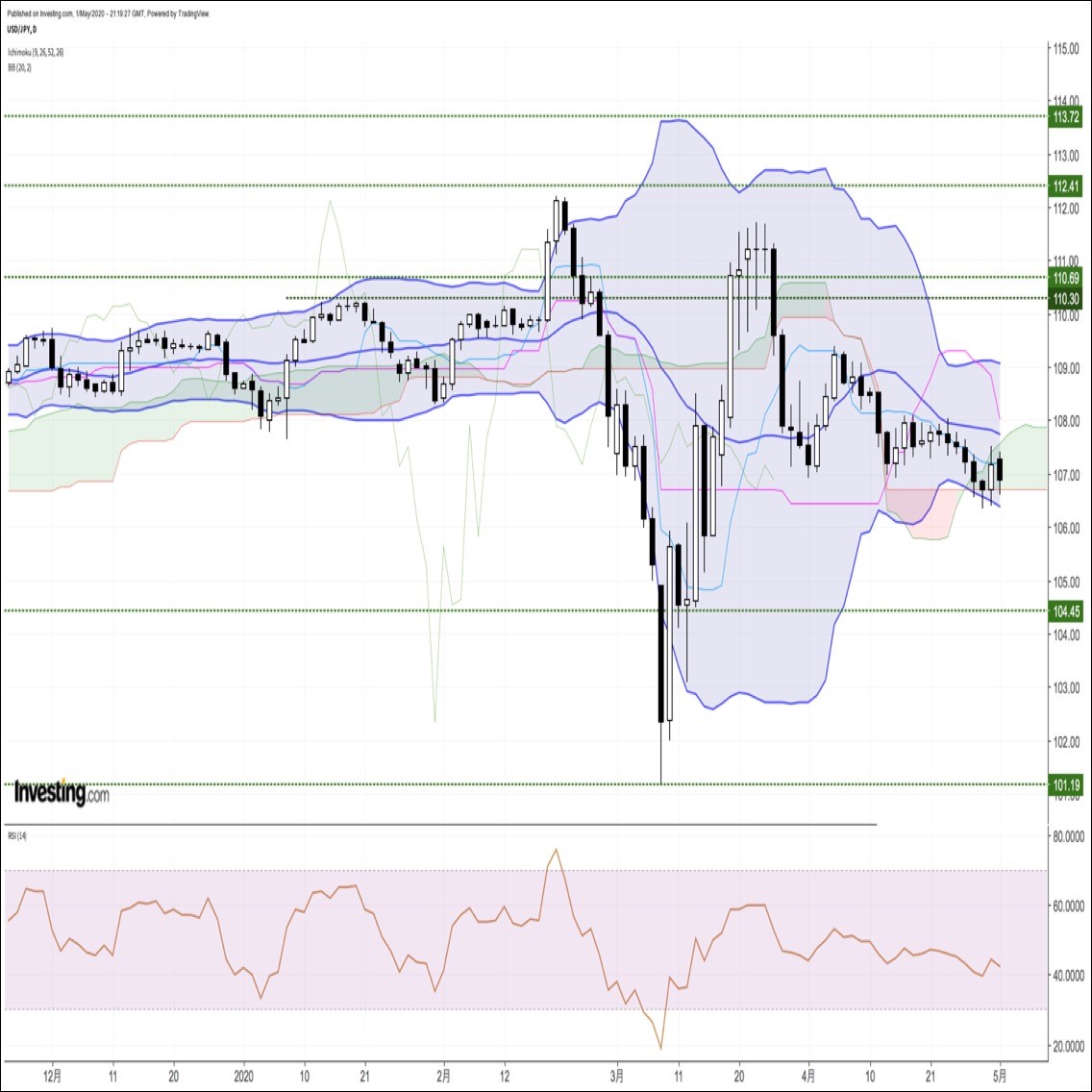

���T�̃h���~����́A�T��107.49�Ŋ��t������A���X�ɍ��l107.64�܂ŏ㏸���܂����B�������A��ڋύt�\�]�����ɑ��L��j�܂��ƁA�@������Z������̍ޗ��o�s�������i�ɘa���E�_�̑䓪�j��A�A�����敨���i�̉����������X�N������[�h�̍ĔR�i�����ƐS���̈����j�A�B���߈��l106.93�������������Ƃɔ����Z���̃��X�J�b�g�A�C�Čo�ώw�W�̍Ⴆ�Ȃ����ʁA�DFRB�ɂ���K�͗ʓI�ɘa�����h�����舳�́A�E�e�N�j�J���I�Ȓn���̎コ�i��������V�O�i����\���O���t�]�̐����j���d�ƂȂ�A�T���ɂ����ẮA3/17�ȗ��A��1�������Ԃ���l�ƂȂ�106.36�܂ʼn������܂����B�����Ƃ��A�{�����W���[�o���h�����t�߂ʼn����a��ƁA�F�����敨���i�̔�����A�G�V�^�R���i�E�C���X���Ö��f�V�r���̗Տ������ł̍D���ʂ�`����A�H���������h���t�B�L�V���O�ɗ��ރN���X�~�����t���[�A�I��^�A�x����O�̃|�W�V�����������x���ޗ��ƂȂ�A���ǁA106.91�܂Ŏ��������Ẳz�T�ƂȂ��Ă���܂��B

���A27���ɔ��\���ꂽ������Z�����ł́A�@���̖�������������i�]���܂ł�80���~�ڏ����폜�j�A�A�ЍECP�w���K�͂̑��z�i�]���܂ł̌v7.4���~��20���~�֑��z�j�A�B�[�������ő݂��o���V�^�R���i���ʃI�y�̒S�ۗv���ɘa���܂ޒlj��ɘa�p�b�P�[�W��������܂����B��L�̂����A�@�ƇB�͎s��\�z�ʂ�̌��ʂƂȂ�܂������A�A�͂��s��\�z�����铥�ݍ����e�ƂȂ�܂����i�w���K�͂̑��z�ɂƂǂ܂炸�A����ۗL������A���s�̂�����̔�������c���̏���������グ�A�X�ɂ͔�������Ώێ��Y�̎c�����Ԃ̏����3�N����5�N�ɉ����������߁j�B����ɁA�C���c���ق͋L�҉�Łu�}�C�i�X�����̐[�x���r�����Ȃ��v�Ɣ�������ȂNJɘa�X�^���X�����߂ċ������܂����B�܂��A29���ɔ��\���ꂽFOMC�i�ĘA�M���J�s��ψ���j�ł́A�@FF���[�g�U���ڕW�������u������A�A���ʂ̃[����������̈ێ���������܂����B����ɁA�B�p�E�G��FRB�c��������u�lj��[�u���K�v�ƂȂ�\���͍����v�ƁA�lj��ɘa����܂��锭����������ȂǁA���ċ��ɑ����ăn�g�h���̌��ʂƂȂ��Ă���܂��B

�����[���h�����ꁄ

���T�̃��[���h������́A�T��1.0809�Ŋ��t������A���X�ɏT�Ԉ��l1.0808�܂ʼn������܂����B�������A�S���I�ߖ�1.0800���o�b�N�ɉ����a��ƁA�@�V�^�R���i�E�C���X�ɑ���y�ϓI�Ȍ����̍L����i���B���ɂ����銴���Ґ����s�[�N���}������Ƃ̌����j��A�AFRB�ɂ���K�͗ʓI�ɘa�����h�����舳�́A�B�����敨���i�̔����A�C�V�^�R���i�E�C���X���Ö��f�V�r���Տ������ł̍D���ʁA�D��L�B�C�������X�N������[�h�̌�ށi���[���ł̃h������E�~����j�A�E���������h���t�B�L�V���O�ɗ��ށu���[�������E�h������E�~����v�t���[�A�F�S���I�ߖ�1.1000��˔j�������Ƃɔ������X�J�b�g���x���ޗ��ƂȂ�A�T���ɂ����ẮA���l1.1017�܂ŋ}�L���܂����B�����Ƃ��A��ڋύt�\�_�����ɑ��L��j�܂��Ɣ����ɓ]���A���ǁA1.0981�܂Ŕ������Ẳz�T�ƂȂ��Ă���܂��B

���A30���ɔ��\���ꂽECB������ł́A�@��������̐����u���i0.00%�j��A�A���E�ݕt�����̐����u���i0.25%�j�A�B����a�������̐����u���i��0.50%�j�A�CTLTRO�i�����t���������������I�y�j�̏����ɘa�A�D�p���f�~�b�N�ً}�w���v���O�����̈ێ��i7500�����[���j�����肳���Ƌ��ɁA�������ɂāA�E�u�p���f�~�b�N�ً}�w���v���O�����iPEPP�j�̋K�͂��g�債�A�\��������p�ӂ�����v�|�����\����܂����B�A���A�ꕔ�Ŋ��҂���Ă����}�C�i�X�����̐[�x��A���Y�������Ώۂɓ����s�K�i���܂ތ���͌������Ă���܂��B

���T�̌��ʂ��i5/4�|5/8�j

���h���~���ꁄ

�h���~�́A�T���i4/29�j�ɋL�^�������l106.36���{�g���ɔ����ɓ]����ƁA5/1�ɂ͈ꎞ107.51�܂ŋ}�L���܂����B���̊ԁA��������V�O�i������������O���t�]����������ȂǁA�T���i�e���̘A�x����j��O�Ƀ|�W�V���������̓��������������Ă���܂��B�A���A����ɂ͈�ڋύt�\�]������A��ڋύt�\�_����A�{�����W���[�~�b�h�o���h�A200���ړ����ϐ��ȂǕ����̃��W�X�^���X�|�C���g���T���Ă���A���������̑��L�͗e�Ղł͖����ƍl�����܂��i�e�N�j�J���I�Ɍ��āA���X�ɏ�l�͏d���Ȃ�Ɨ\�z�B�����A�T���ɂ����čēx107�~������荞�ޓW�J�Ɂj�B

�t�@���_�����^���Y�I�Ɍ��Ă��A�@���ċ��Z����̕������̈Ⴂ�i�lj��ɘa�]�n�̖R�������{�ƁA�lj��ɘa�]�n�̑傫���č��j��A�A�č��t�@���_�����^���Y�̐�s���s�������A�B�Ē��Η��ĔR���X�N�i�Ē����ӂ��j������錜�O�j�A�C���N�����⒆��������n���w�I���X�N�A�D�V�^�R���i�E�C���X�̊����g�咷�������O�i�Ē��������ቺ���h������ƁA�Ċ��������X�N����̉~������2�̔g�y�o�H�j�A�E�p���ӂȂ����E�̍ĔR���X�N�A�F�����敨���i�̕s���艻�i5/19�̔[��Ɍ����čĂщ������郊�X�N���x���j�A�G�{�M�ɂ������s���s�������i�ً}���Ԑ錾������̎��̌o�ςւ̉��������́j�ȂǁA�h������E�~������A�z�����錜�O�ޗ��͈���������R�c���Ă���ł��B

�ȏ�̒ʂ�A�h���~�́A�e�N�j�J���I�ɂ��A�t�@���_�����^���Y�I�ɂ��u�������X�N�v���x������܂��B��FRB�ɂ��ʓI�ɘa�p���i�h������v���j��A�Čo�ώw�W�̕s��Ȍ��ʁi�h������v���j�A�{�M�o�ς̃��Z�b�V�������O�i�f�t�����O�䓪���~�̎��������ቺ���~���j�A�����敨���i�̕s���艻�i�����E�~�����v���j�A�Ē��Η��ĔR���X�N�i�����E�~�����v���j���d�ɂȂ�ƌ����A�����ł͈��������A�h���~����̉��������C���V�i���I�Ƃ��ė\�z�������܂��B���A���T�͖{�M��^�A�x���Ԓ��ƂȂ�܂��̂ŁA�������̒ቺ�̌��������t���b�V���N���b�V���̔����ɒ��ӂ��K�v�ł��傤�i���̑��A��ISM���ƌi���w����A�Čٗp���v�̌��ʂɒ��ځj�B

���T�̗\�z�����W�iUSDJPY�j�F105.00�[108.00

�����[���h�����ꁄ

���[���h������́A4/24�ɋL�^������2�T�ԂԂ���l1.0726���{�g���ɔ����ɓ]����ƁA�T���ɂ����āA��1�����Ԃ荂�l�ƂȂ�1.1017�܂ŋ}�L���܂����B���̊ԁA��ڋύt�\�]������{�����W���[�~�b�h�o���h�A��ڋύt�\������㔲������ȂǁA�e�N�j�J���I�Ɍ��āu�n�����̋����v����ەt����`���[�g�`��ƂȂ��Ă���܂��i����ڋύt�\�_�����g���C�ɂ͎��s�j�B

�A���A�t�@���_�����^���Y�I�Ɍ���ƁA�@���[�����o�ϋy�ѕ����̐�s���s�������iIMF�͐��E�o�ό��ʂ��̒��Ń��[�����̐������\����啝�ɉ����C���B���[������2020�N���ʂ��́�7.5%�����\���j��A�AECB�ɂ����Z�ɘa�������ϑ��i4/30�ɊJ�Â��ꂽECB�������K���h���ًL�҉�Œlj��ɘa�g��̉\���������j�A�B�p���ӂȂ����E�̍ĔR���X�N�A�C�V�^�R���i�E�C���X�̊����g�僊�X�N�i�O�o�K���ɘa��Ɋ����Ґ����ēx�g��ɓ]���郊�X�N�j�A�D�����敨���i�̕s���艻�������X�N������[�h�̍ĔR���X�N�i���[���ł̃h�������E�~�����j�ȂǁA���[���h���̏�l��}������ޗ��͍�����������c���Ă����Ԃł��B

�ȏ�̒ʂ�A���[���h������́A�e�N�j�J���I�ɂ��A�t�@���_�����^���Y�I�ł��A�u�������X�N�v���x������܂��B�V�^�R���i�E�C���X�֘A�̃w�b�h���C���i�O�o�K���ɘa��Ɋ����Ґ����ēx�g��ɓ]���郊�X�N�j��A���Ċ��y�щ��Ē��������̓����i���Ƀh�C�c�Ǝ��Ӎ��̗����i���j�A���Ă̎�v�o�ώw�W�̌��ʁi���[�����������㍂��A�Čٗp���v�Ȃǁj���ɂ݂Ȃ�����A���T�̓��[���h������̔��������C���V�i���I�Ƃ��ė\�z�������܂��i�����T�̃��[���h������̏㏸�́A�����t���[��A�x�O�̃|�W�V���������ȂǁA�ꎞ�I�Ȏ������w�i�ƌ����A���T�͏㏸�ꕞ��̍Ĕ����ɒ��ӂ��K�v�B���ɁA���X�N������[�h�ĔR�����[���~���������[���h�������̔g�y�o�H�ɗv�x���j�B

���T�̗\�z�����W�iEURUSD�j�F1.0800�|1.1100

�I�[�_�[/�|�W�V������

- �L�[���[�h�F

�֘A�L��

-

�ăh���iUSD�j�̋L��

Edited by:�Ɨt �I��

2024.05.04

���T�̈ב֑��ꌩ�ʂ��F�w�h���~�͈ב։�������FOMC���o�ċ}������������]�n�͌���I���x�i5/4���j

�h���~�͍��T���ɋL�^������34�N�U�荂�l160.24���g�b�v�ɔ����ɓ]����ƁA�T���ɂ����Ĉꎞ151.87�܂ŋ}������ȂǁA�T�Ԓl����8�~������j�I�告��ƂȂ�܂����B

![���T�̈ב֑��ꌩ�ʂ��F�w�h���~�͈ב։�������FOMC���o�ċ}������������]�n�͌���I���x�i5/4���j](https://fx-rashinban.com/images/fxrashinbanimage/000/001/7/17812/fxrashinbanimage_17812.jpg?d=202405040452)

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2024.05.03

�h���~�@�h�����̒����i�ށA�Čٗp���v�̓��e�����i5/3�[�j

�A�W�A�s��̓h������܂݁B���t�������т��Ă̂�����ŁA�ꎞ��153�~�����荞�ދǖʂ��ϑ�����Ă����B

-

�ăh���iUSD�j�̋L��

Edited by:�c�� ���V

2024.05.03

FOMC���ʂ̃|�C���g�F�p�E�G���c���͂��n�g�h�A�L�҉����ɓ��{���ǂ͉����2�e���{���i5/3�j

�ĘA�M�������x������iFRB�j��4��30���|5��1���̕ĘA�M���J�s��ψ���iFOMC�j�ɂ����āA�������������5.25���A���5.5����6��A���Ő����u�����B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2020.05.04

�h���~�@�Čٗp���v�ɒ��ځA�u���ٓI�Ȉ����v��!?(�T��5����1�T�j

��T�̃h��/�~�́A�h�����������B4�����ɂ�106.37�~�܂ʼn����A3��17���ȗ����悻1�������Ԃ�̈��l����������ǖʂ��ϑ�����Ă����B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2020.05.01

�h�����l�g���C�͎��s�ɁA�ڐ�̓����W��(5/1�[)

1���̓����s��́A�I����Ă݂�u�s���ė����v�B�ꎞ�h�������E�~���肪�i�s������������A���̌�͋t�̓����ɉ�����Ă���B

-

�݂�Ȃ�FX �g���C�_�[�Y�،�

�݂�Ȃ�FX�̓X���b�v���X�v���b�h���������I�����J�݂Ƃ�����ōő�1,010,000�~�L���b�V���o�b�N�L�����y�[�����I

�����1,000�ʉ݂���OK�A�萔���������IeKYC�ōŒZ1���Ԍ�Ɏ���\

- �uFX���j�Ձv �����p��̒���

- ���T�C�g��FX�Ɋւ�����̒�ړI�Ƃ��Ă��܂��B���T�C�g�́A����̋��Z���i�̔������̊��U��ړI�Ƃ������̂ł͂���܂���B

- FX�Ɋւ����������J�݁A����̎��s���тɎ�������̏ڍׂɂ��Ă̂��⍇���y�т��m�F�́A���p�҂����g���eFX�戵���Ǝ҂ɑ����ڍs���Ă����������̂Ƃ��܂��B�܂��A�����̍ŏI���f�́A���p�҂����g���s���Ă����������̂Ƃ��܂��B

- ���Ђ�FX����Ɋւ����瓖���҂܂��͑㗝�l�ƂȂ���̂ł͂Ȃ��A���p�ҋy�ъeFX�戵���Ǝ҂̂�����ɑ��Ă��A�_������̑㗝�A�}��A���������s���܂���B���������āA���p�҂ƊeFX�戵���Ǝ҂Ƃ̌_��̐��ہA���e�܂��͗��s���Ɋւ��A���Ђ͈�ؐӔC��Ȃ����̂Ƃ��AFX����ɔ����g���u�����̗��p�ҁE�eFX�戵���ƎҊԂ̕����ɂ��Ă͗������ҊԂʼn���������̂Ƃ��܂��B

- ���Ђ́A���T�C�g�ɂ����Ē�����̓��e�̐��m���E�Ó����E�K�@���E�ړI�K�������̑��̂����鎖���ɂ��ĕۏ����A���p�҂������̏��Ɋ֘A�����Q�������ꍇ�ɂ���̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g�ɂ����Ē�����̑S���܂��͈ꕔ�́A���p�҂ɑ��ė\���Ȃ��A�ύX�A���f�A�܂��͒�~�����ꍇ������܂��B

- ���T�C�g�ɂ́A���ЁE���̋@�ւ̃T�C�g�ւ̃����N���ݒu�����ꍇ������܂����A���Ђ͂���烊���N��T�C�g�̓��e�ɂ��Ĉ�؊֒m�����A����̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g��̃R���e���c�Ɋւ��钘�쌠�́A���Ђ������͓��Y�R���e���c��n�삵������҂܂��͒��쌠�҂ɋA�����Ă��܂��B

- ���Ђ́A���Ђ̎��O�̋����Ȃ��A���T�C�g��̃R���e���c�̑S���܂��͈ꕔ���A�����A���ρA�]�ړ��ɂ�藘�p���邱�Ƃ��ւ��܂��B

- ���T�C�g�̂����p�ɓ������Ă͏�L���ӎ��������������������ق��AFX���j���p�K���ɂ����ӂ������������̂Ƃ��܂��B