ドル円 高値を見て押しが強まる展開に

今週の週間見通し

先週のドル円は週を通して上値の重たい展開が続きました。背景としてコロナウイルスの感染が中国国内で拡大、世界的にも中国から移動と見られる人の感染報告が徐々に増えてきたことによるものです。23日には発生源と見られる武漢市が封鎖され、中国からの団体旅行客の海外移動が禁止されることとなりました。旧正月で国外に向かう旅行者のほとんどは個人と見られてはいるものの、中国国内の景気に与える影響だけでなく、中国からの旅行者を受け入れる各国の景気にも影響を与えることは確実と見られています。

また中国政府は旧正月の祝日を30日から2日まで延期するとしていますが、祝日を延期することで感染拡大を防止するため地方も含め行政面での対応を行うものと考えられます。しかし、現時点でも感染源が野生動物であろうという程度で特定には至っていませんし、ワクチン開発のための研究も始まったばかりです。そうなると前回のコロナウイルスが原因となったSARS感染時の流れ(2002〜2003年の冬)が今回もある程度は参考になりそうです。

SARSは野生のハクビシンが感染源とされたようですが、当時は感染の最初の報告が2002年11月半ば、その後アジアを中心に感染が拡大し2003年3月にWHOが警告を発しました。終息宣言が出されたのは2003年7月です。当時と比べて今回のウイルスの方が強い、中国地方政府の初動が遅れたといったことから考えると、今年の3月くらいまでは警戒期間、その後夏に向けて収束という流れが考えられます。

おそらく多くの市場参加者はまだまだ油断していると思うのですが、週末の上海と香港株のコラムでも書いた通りで、中国株の下落が世界的に続いてきた株価上昇の調整のきっかけになる可能性が高いと考えています。ちなみにSARS感染拡大当時の香港株価指数は、それだけが原因では無いものの12月から4月まで下げ続けています。市場を取り囲む環境に違いはあるとしても、上記の通り3月くらいまでは安心できる状況ではありません。

中国では米中通商協議署名による制裁関税の一部撤廃を期待して景気に与える好材料が先行していましたが、今回の旧正月の時期に重なる新型コロナウイルスの感染拡大は、それを打ち消す悪材料になる可能性があるということを考えておくべきかと思います。

そして、今朝の出来事として新たな中東の懸念材料が入ってきました。在イラク米国大使館にロケット弾が着弾したというニュースです。コロナウイルス感染拡大懸念で株式市場が弱気でスタートしそうなところに突然のニュースで株式市場は先物を中心に早朝から大幅安の展開でスタートしました。

このロケット弾を誰が発射したのかはわからないものの、米国はイランの息がかかったテロ組織であるといつもの説明を繰り返すでしょうし、これまでは米国も大人の対応をしてきましたが、トランプ大統領も弾劾裁判が始まったことによる自身への悪影響を避けるために何らかの報復措置を取ることも考えなくてはなりません。

ちなみに弾劾裁判自体は共和党上院議員からの大量造反が無い限りトランプ大統領が罷免されるようなことにはならないのでそれ自体の影響は無いと思います。また、2月3日の民主党アイオワ州党員大会までに終わらない場合、民主党の有力候補が党員大会に出ることが出来ませんので、思いのほか早期に終わる可能性もあります。ただ、そうした事情も含めてトランプ大統領と共和党はすべての材料を自分たちに有利な材料として利用してくることは間違いないでしょう。

長くなりましたが、新型コロナウイルス感染拡大と中国発の景気低迷が株価に与える悪影響、そして中東における緊張の高まり、これら2つが他の材料を目立たなくする一週間になると考えられますし、仮に中東の緊張が緩和されたとしてもコロナウイルスの問題は少なくともあと1か月程度は続くと予想され、リスクオフの大きな材料となってくるでしょう。

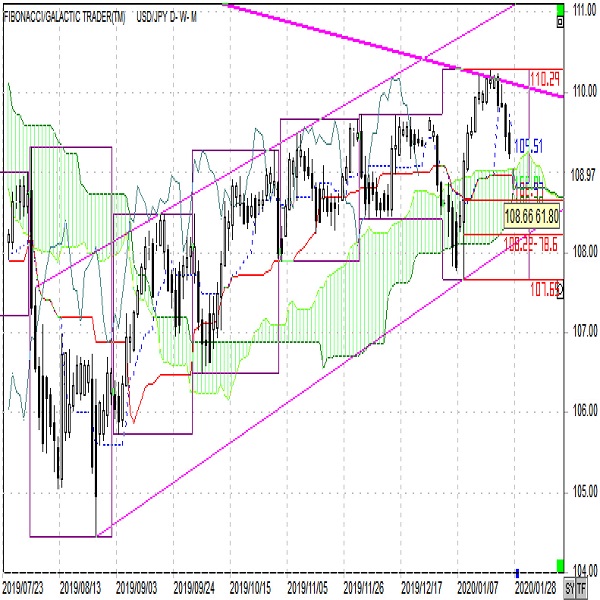

テクニカルな観点から、日足チャートをご覧ください。

これまで気にしてきた長期レジスタンスライン(ピンクの太線)は、やはり今回も上抜け出来ずに反落してきています。こうなると、仮に週初のギャップダウンは埋めることになったとしても、その後は戻り売りを考える流れになってくる可能性が高いと考えざるを得ません。

今年に入ってからの安値(107.65)と高値(110.29)の半値押し(108.97)は既に達成していますので、次のターゲットとしては61.8%押しの108.66、78.6%(61.8%の平方根)押しの108.22(それぞれ赤のターゲット)というところが視野に入ってきます。テクニカルには108円台前半をターゲットにしやすいと考えてよいでしょう。いっぽうで上値については110円台で売れなかった向きのドル売りオーダーが下がってくることから109円台後半は徐々に遠のくと見ています。

今週は108.25レベルをサポートに、109.50レベルをレジスタンスとする一週間を見ておきます。

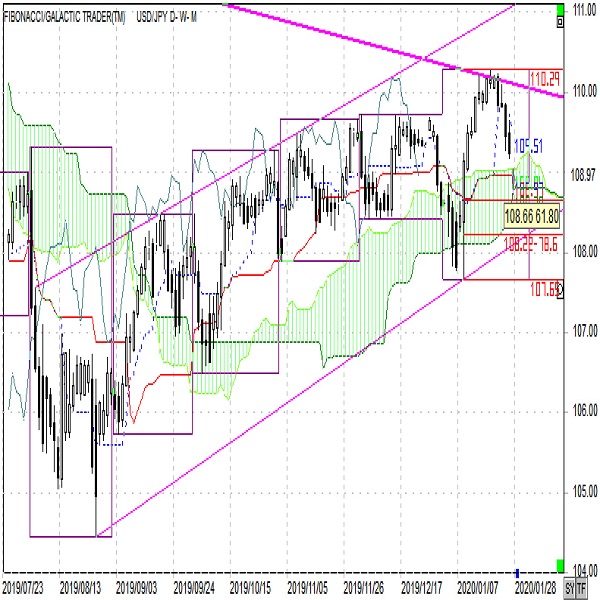

ドル円(日足)チャート

このチャートは、ローソク足の足型をそのままに陰陽の着色のみを平均足と同様とすることで、短期的な方向性(白=上昇、黒=下降)を見やすくした独自チャートとなっています。また、一目均衡表を併せて表示することで上下のチャートポイントもわかりやすく示しました。

今週の予定(時刻表示のあるものは日本時間)

今週注目される経済指標と予定をあげてあります。影響が少ないものはあえて省いています。FRB地区連銀総裁講演の内、2020年FOMCメンバー(ニューヨーク、フィラデルフィア、クリーブランド、ミネアポリス、ダラス)ではない地区連銀総裁はカッコ付で示しました。また、わかりやすさ優先であえて正式呼称で表記していない場合もあります。

1月27日(月)

**:** 中国市場休場(〜30日、2月2日まで延長予定)

**:** 香港市場(〜28日)、シンガポール市場、シドニー市場休場

18:00 ドイツ1月ifo企業景況感

24:00 米国12月新築住宅販売件数

1月28日(火)

08:50 日銀会合主な意見公表

09:30 豪州12月企業景況感

22:30 米国12月耐久財受注

23:00 米国11月ケースシラー住宅価格指数

24:00 米国1月消費者信頼感

24:00 米国1月リッチモンド連銀製造業景況指数

**:** FOMC(〜29日)

1月29日(水)

09:30 豪州10〜12月期CPI

16:00 ドイツ2月GFK消費者信頼感

16:00 ドイツ12月輸入物価指数

16:45 フランス1月消費者信頼感

24:30 週間原油在庫統計

28:00 FOMC結果発表

28:30 パウエルFRB議長会見

**:** 英中銀MPC(〜30日)

1月30日(木)

06:45 NZ12月貿易収支

09:30 豪州10〜12月期輸入物価指数

17:55 ドイツ1月失業率

18:30 南ア12月PPI

19:00 ユーロ圏1月消費者信頼感

19:00 ユーロ圏12月失業率

21:00 英中銀MPC結果発表、四半期インフレ報告

21:30 英中銀総裁会見

22:00 ドイツ1月CPI速報値

22:30 米国新規失業保険申請件数

1月31日(金)

08:30 本邦1月東京区部CPI

08:30 本邦12月失業率・有効求人倍率

09:01 英国1月GFK消費者信頼感

09:30 豪州10〜12月期PPI

10:00 中国1月製造業PMI

15:30 フランス10〜12月期GDP速報値

16:00 ドイツ12月小売売上高

16:00 トルコ12月貿易収支

16:45 フランス1月CPI速報値

19:00 ユーロ圏10〜12月期GDP速報値

19:00 ユーロ圏1月CPI速報値

21:00 南ア11月貿易収支

22:30 米国12月個人所得・消費支出

23:45 米国1月シカゴ購買部協会景況指数

24:00 米国1月ミシガン大消費者信頼感

**:** 英国EUから離脱

前週の主要レート(週間レンジ)

(注)上記表の始値は全て東京午前9時時点のレート。為替の高値・安値は東京午前9時?NY午後5時のインターバンクレート。

先週の概況

1月20日(月)

週明けのドル円は110円台前半の狭いレンジ内でのもみあいに終止しました。欧州市場序盤に株価指数先物の下げとともに一時的に下げる場面はあったもののすぐに戻し、NY市場が休場となることもあって一日の値幅もわずか15銭に留まりました。

1月21日(火)

東京前場のドル円はコロナウイルス拡散懸念を背景とした中国株の下げが日経平均にも波及、その動きを見てリスクオフの円買いが先行しました。後場には109.89レベルの安値をつけたものの、NY市場の朝方までは買い戻しも出て110.12レベルへとじり高の動きとなりました。しかし、コロナウイルスの感染が米国でも報告されたとのニュースに改めてリスクオフとなり109.76レベルまで下げた後にやや戻して引けました。

1月22日(水)

東京前場のドル円は株価が前日の下げをすべて戻す動きとなったことから上昇、一時110.10レベルの高値をつけました。しかしドル円は株価ほどの勢いは無く、上値が重たい地合いで海外市場入り。トランプ大統領のドル高牽制発言、株価がじり安の動きとなったことからドル円もじり安となり、NYの引けまで下げたものの前日安値にも届かずといった状況でした。

1月23日(木)

ドル円は朝方に週間安値を下回ると短期筋のストップオーダーも巻き込みながら109円台半ばへと水準を切り下げました。その後、NY市場までは安値圏でのもみあいを続けていましたが、NY市場に入りダウの下げとともに再び下落。一時109.26レベルまで下げたものの後場にはダウが売られる前の水準を回復したことから109円台半ばに戻して引けました。

1月24日(金)

ドル円はNY市場までは底堅い動きではあったものの値幅は伴わず週末を前に積極的には動きにくい状況が感じられました。NY市場では米国で2人目のコロナウイルス感染者が報告されたことからダウが下落し、その動きに沿ってドル円もリスクオフから109.17レベルまで水準を切り下げ、安値圏での引けとなりました。

ディスクレーマー

アセンダント社が提供する本レポートは一般に公開されている情報に基づいて記述されておりますが、その内容の正確さや完全さを保証するものではありません。また、使用されている為替レートは実際の取引レートを提示しているものでもありません。記述されている意見ならびに予想は分析時点のデータを使ったものであり、予告なしに変更する場合もあります。本レポートはあくまでも参考情報であり、アセンダント社および二次的に配信を行う会社は、為替やいかなる金融商品の売買を勧めるものではありません。取引を行う際はリスクを熟知した上、完全なる自己責任において行ってください。アセンダント社および二次的に配信を行う会社は、本レポートの利用あるいは取引により生ずるいかなる損害の責任を負うものではありません。なお、許可無く当レポートの全部もしくは一部の転送、複製、転用、検索可能システムへの保存はご遠慮ください。

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.25

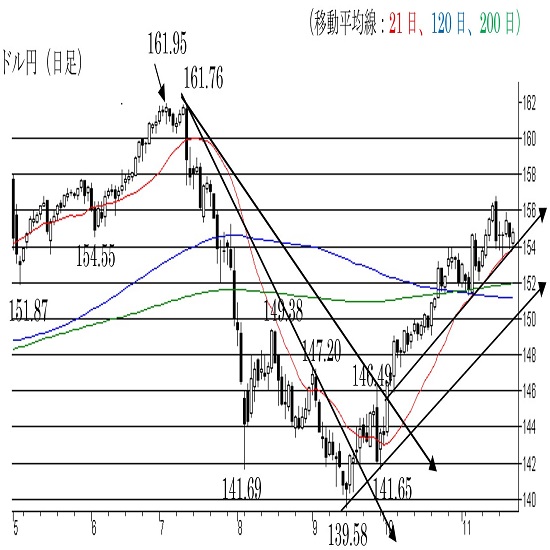

ドル円 基本は揉み合い、地政学リスクに依然要注意(週報11月第3週)

先週のドル/円相場はドルが底堅い。しかし上値も重いようで、ザラ場ベースで一度も156円台を付けることはなく、前週高値を超えられなかった。

-

米ドル(USD)の記事

Edited by:川合 美智子

2024.11.25

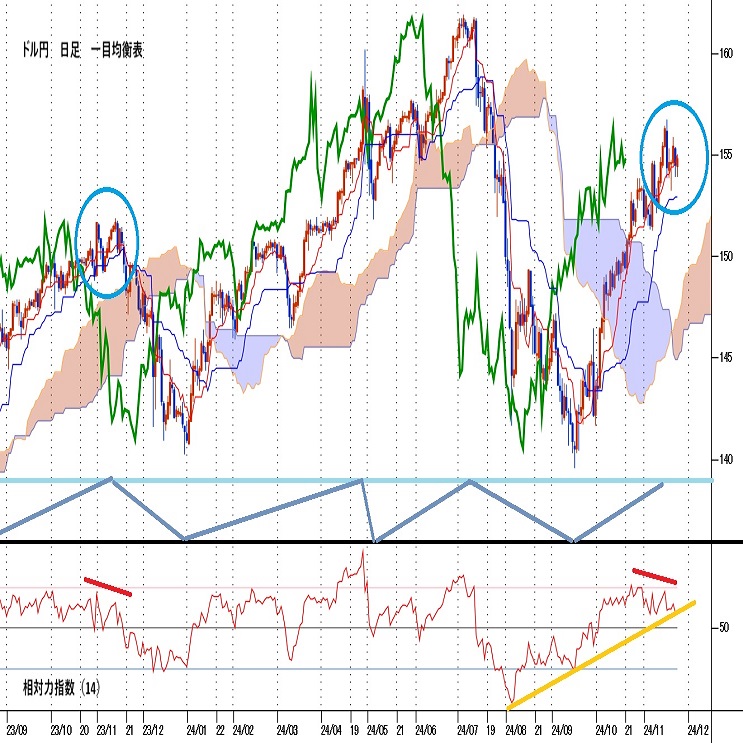

ドル円 テクニカル週報(2024年11月第4週)

直近の日足は先週末の東京市場で(9:00am)前日足から下寄りのスタートとなりましたが、153.90-00の下値抵抗に跳ね返されて小陽線で切り返しています。

-

米ドル(USD)の記事

Edited by:上村 和弘

2024.11.25

ドル円週間見通し リスク回避的円高とユーロ安等によるドル高で板挟み(24/11/25)

11月15日高値156.74円から11月19日安値153.28円まで失速した後は、153円台へ下げたところを買われつつ155円台後半で売られるやや乱調な騰落を続けている。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2020.01.27

2020年のドル円相場見通し:『米大統領選挙を横目に緩やかなドル安円高基調が継続』

ドル円は引き続き、低ボラティリティ環境のもと、緩やかなドル安・円高トレンドが続くと予想されます。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2020.01.27

春節期間中、新型肺炎が引き続き波乱要因に(週報1月第4週)

先週のドル/円は、一転してドル安・円高。前週の上昇分をすべて吐き出した格好の「行って来い」で、週末の引け味もあまり良くなかった。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。