�ė������ϑ��ĔR�Ńh������ĊJ�B���T�͕Ē��ʏ����c���œ_

���T�̃��r���[�i9/30�|10/4�j

���h���~���ꁄ

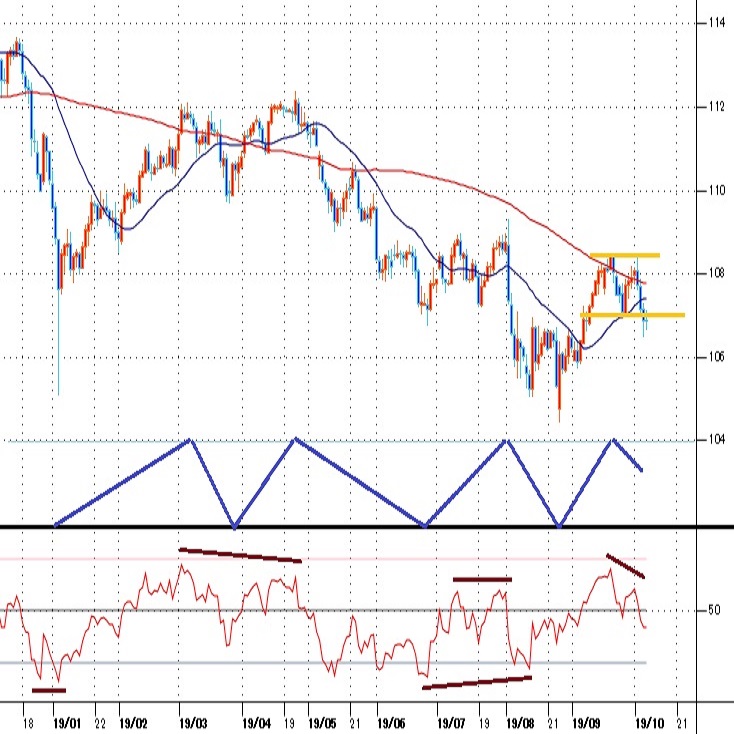

���T�̃h���~����́A�T��107.92�Ŋ��t������A�@���[���Ńh�����������������Ƃ�A�A�u�Đ����͒������̕ăj���[���[�N�،�������ւ̏��p�~���������Ă���v�Ƃ̈ꕔ�ɑ��ĕč����Ȃƃi�o���đ哝�̕⍲�����ے�I�ȃR�����g�������ƁA�B����Z�ρi���Ɛ�����DI�F����5�A�\�z1�j���s��\�z�����������ƁA�C�����ő勉�̋@�֓����Ƃł���N���ϗ����Ǘ��^�p�Ɨ��s���@�l�iGPIF�j���O�����g����j��\���������Ɠ����x���ޗ��ƂȂ�A��10/1�ɁA��2�T�ԂԂ荂�l�ƂȂ�108.47�܂ŏ㏸���܂����B

�������AFOMC��ɋL�^�������l108.48��O�ɐL�єY�ނƁA�C�āE9��ISM�����ƌi���w���i����47.8�A�\�z50.1�j��10�N�Ԃ�ᐅ���ɗ��������Ƃ�A�@�D�g�����v�đ哝�̂��u�h���͋�������AFRB�̋����͍�������v�ƃc�C�[�g�������ƁA�E���N�����y�э��`������n���w�I���X�N���ĔR�������ƁA�F�āE9��ADP�ٗp���v�i����13.5���l�A�\�z14.0���l�A�O��19.5���l��15.7���l�։����C���j��A�āE9��ISM���ƌi���w���i����52.6�A�\�z55.0�j���Ⴆ�Ȃ����ʂƂȂ������ƁA�G�V�J�S�A��G�o���X���ق��u����2��̗������͓K�ł���A�K�v�ɉ����Ĉ�i�̒������s���p�ӂ�����v�ƃn�g�h�I�ȃR�����g�������ƁA�H�������āA�Ċ����E�Ē��������ቺ�i��10�N������9/13�ɋL�^����1.908%����B10/3�ɂ�1.509%�܂ŋ}�ቺ�j�̗��ꂪ�����������Ɠ����d�ƂȂ�A�h���~�́A�T�㔼�ɂ����āA9/5�ȗ��A��1�����Ԃ���l�ƂȂ�106.49�܂ŋ}�����܂����B

�����Ƃ��A�������ł͉����ڔ����ӗ~���������A�g�����v�đ哝�̂��u�����̖f�Ռ��c�����T�č���K��A�ʏ����c���s�����ʂ��B�����ɐi��ł���v�Ɣ�������ƁA10/10�[10/11�ɊJ�Â����\��̕Ē��t�����ʏ����c�ւ̊��Ҋ�����h���~�����������W�J�ƂȂ�܂����B���ڂ��ꂽ�āE9���ٗp���v�ł́A��_�ƕ���ٗp�Ґ��i����13.6���l�A�\�z14.5���l�j���s��\�z������������̂́A���Ɨ��i����3.5%�A�\�z3.7%�j����50�N�Ԃ�ᐅ���ɗ��܂������Ƃ��D������A����106.80�t�߂܂Ŏ��������Ẳz�T�ƂȂ��Ă���܂��B

�����[���h�����ꁄ

���T�̃��[���h������́A�T��1.0940�Ŋ��t������A�@�h�C�c�E9������ҕ����w���i����1.2%�A�\�z1.3%�A�O��1.4%�j���s��\�z������������Ɠ���w�i�ɁA��10/1�ɁA��2�N5�����Ԃ���l�ƂȂ�1.0879�܂ŋ}�����܂����B�������A�A�č��t�@���_�����^���Y�̍Ⴆ�Ȃ����ʁiISM�����ƌi���w���AADP�ٗp���v�AISM���ƌi���w���Ȃǁj��A�B�V�J�S�A��G�o���X���قɂ��u����2��̗������͓K�ł���A�K�v�ɉ����Ĉ�i�̒������s���p�ӂ�����v�Ƃ̃n�g�h�I�Ȕ����A�C�Ē��������̋}�ቺ���x���ޗ��ƂȂ�ƁA�T�㔼�ɂ����āA��1�T�ԂԂ荂�l�ƂȂ�1.0999�܂Ŕ������܂����A�����Ƃ��A�S���I�ߖ�1.1000��O�ł͖߂蔄��ӗ~���������A���L���j�܂��ƍĂє����B����1.0980�O��܂ʼn����߂���Ẳz�T�ƂȂ��Ă���܂��B���A10/3�ɔ��\���ꂽ���[�����E8�����Y�ҕ����w���i���ʁ�0.8%�A�\�z��0.5%�j�͍Ⴆ�Ȃ����ʂƂȂ�܂������A���[������ł̔����͈ꎞ�I�Ȃ��̂ɗ��܂�܂����B

���T�̌��ʂ��i10/7�|10/11�j

���h���~���ꁄ

�h���~�́A�T�O���ɂ����ď�l���������AFOMC��ɋL�^�������l108.48��O�Ɏ�������Ɓi���l108.47�j�A�T���ȍ~�A�傫���l��������W�J�ƂȂ�܂����B���̊ԁA��ڋύt�\�]������A�{�����W���[�~�b�h�o���h�A90���ړ����ϐ��A��ڋύt�\����A�S���I�ߖ�107.00�A9/24���l106.97�A��ڋύt�\�_����ȂǁA��v�e�N�j�J���|�C���g�����X�ɉ������������A9/18���l108.48�ƁA10/1���l108.47���N�_�Ƃ����_�u���g�b�v����́u������v���������܂����B�e�N�j�J���I�ɂ݂āA�������X�N�������ӎ������`���[�g�`��ƂȂ����܂��B

�t�@���_�����^���Y�I�Ɍ��Ă��A�@�g�����v�đ哝�̂�����e�N�@�^�̍��܂��A�A���Ă��n�߂Ƃ������E�o�ς̌������O�A�B�Ē����������s���s�������A�C�����y�ђ��N����������n���w�I���X�N�A�D�p���̍��ӂȂ����E���X�N�A�E���`��̋ٔ����A�F���ċ��Z����i���i�lj����������D�荞�܂��č��ƁA����p���x�����Ēlj��ɘa�ɓ�̑��ޓ���Ƃ̋��Z����̕������̈Ⴂ�j�ȂǁA�h������E�~�����Ɍq����Ղ��ޗ����������������c���Ă��܂��B���ɍ��T�́A�V�J�S�w��������i�C�w����AISM�����ƌi���w���AADP�ٗp���v�A�āEISM���ƌi���w���ȂǕč��t�@���_�����^���Y�̈������������A�������ɊJ�Â�����FOMC�i�A�M���J�s��ψ���j�ł̒lj���������D�荞�ތ`�Ńh������ɔ��Ԃ�������W�J�ƂȂ�܂����B

���T�́A10/10�ɔ��\�����FOMC�c���v�|��A�āE9������ҕ����w���A10/10�[10/11�ɊJ�Â����Ē��̊t�����ʏ����c�̌��ʂ��ɂ݂Ȃ���̐_�o���ȓW�J���\�z����܂��B�g�����v�đ哝�̂�10/3�A�u���͒����ɑ������̑I������ł��邪�A�������č��̗v�]�ɉ����Ȃ��̂ł���A�����ɂ͑���ȗ͂�����v�ƁA���������݊��������Ȃ���u�����lj����فv�̉\�������邱�Ƃ���܂��܂����B�Ē����c�ɗ���ł́A�y�ςƔߊς����荬����ȂǁA�܂��܂��\�f�������Ȃ��ł��B�����ɂ̓}�[�P�b�g���z���ȏ�ɃN���b�V�����鋰������邱�Ƃ���A��Ƀ_�E���T�C�h���X�N��O���ɒu����������K�v�ƂȂ肻���ł��B�����ł́A�e�N�j�J���ʁA�t�@���_�����^���Y�ʂ̎コ�܂��A�h�����E�~����̌p�������C���V�i���I�Ƃ��ė\�z�������܂��B�i�h���~�̗\�z�����W�F105.00�[108.50�j

�����[���h�����ꁄ

���[���h���́A�T�O���ɋL�^������Q�N5�����Ԃ���l1.0879�����Ԃ��ƁA�T�㔼�ɂ����Ĉꎞ1.0999�܂ŋ}�L���܂����B�č��t�@���_�����^���Y�̈������āA�u�h�����聨���[���E�V���[�g�J�o�[�v�̗��ꂪ���܂������Ƃ��w�i�ƍl�����܂��B�����Ƃ��A��ڋύt�\�����A�{�����W���[�~�b�h�o���h��O�ł͖߂蔄��ӗ~���������A1.10��̉ɂ͎���܂���ł����B6/25���l��8/6���l�����������W�X�^���X���C��������ɔ����Ă��Ă��邱�Ƃ���l���d�����Ă������ƍl�����܂��B�e�N�j�J���I�Ɍ��āA���[�����E�h������̌p�����ӎ�����܂��B

�t�@���_�����^���Y�I�Ɍ��Ă��A�@�Ē��f�Ֆ��C�����Ėf�Ֆ��C�ɔg�y���郊�X�N��A�A���[�����o�ϋy�ѕ����̐�s���s�������i���T�͕č��t�@���_�����^���Y�̈����̉e�ɉB��Ă������A���B�o�ώw�W�͐�T���Ⴆ�Ȃ��������p�����j�����܂��Ă��邱�ƁA�B�C�^���A�̍����������A�C������g���R������n���w�I���X�N�A�D�p���̍��ӂȂ����E���X�N�̍��܂�ȂǁA�s���ޗ��͎R�ς݂ł��B���[��ECB�����Ȃlj��B���ǎ҂���̓n�g�h�I�Ȕ������������ȂǁA�u���B�o�ς̐�s���s����ECB�ɂ��lj��ɘa�ϑ��i�}�C�i�X�����̐[�@��⎑�Y��������K�͂̊g����ҁj�����B�����ቺ�����[������v�̗���͍���������Ɨ\�z����܂��B

���T�́A10/8�̃h�C�c�E8���z�H�Ɛ��Y��A10/10�̃h�C�c�E�W���f�Վ��x�A10/11�̃h�C�c�E9������ҕ����w���ɒ��ڂ��W�܂�܂��B�Ⴆ�Ȃ��������������A���B�o�ς�����ߊϓI�Ȍ�������i�Ƌ��܂�A�t�@���_�����^���Y�哱�Ń��[�����肪�ĔR����W�J���z�肳��܂��B�����ł́A�Ē��ʏ����c�I����ɍĂу��[�����E�h����������܂�Ɨ\�z�������܂��B�i���[���h���̗\�z�����W�F1.0800�|1.1100�j

�h���~����

�I�[�_�[/�|�W�V������

- �L�[���[�h�F

�֘A�L��

-

�ăh���iUSD�j�̋L��

Edited by:�Ɨt �I��

2024.11.23

���T�̈ב֑��ꌩ�ʂ��w�g�����v�g���[�h�Ɖ~�L�����[�̑g�ݍ��킹���h���~�����x���x�i11/23���j

�h���~�́A���T�O���ɂ����āA�ꎞ153.28�܂ŋ}�������ʂ������܂������A�T���ɂ����Ă͈�]154�~��㔼�ւƎ������������ƂȂ�܂����B

-

�ăh���iUSD�j�̋L��

Edited by:�c�� ���V

2024.11.22

�����s��̃h����154�~��㔼�Ő��ځA����ɂ��lj����グ�ϑ����~���̃u���[�L���Ɂi24/11/22�j

�������ԁi���{����8������15���j�̃h���E�~�́A���{���̂�������Ƃ������ڂ��ޗ��ɂ��荂�̓W�J�ƂȂ�154�~��㔼�Ő��ڂ����B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2024.11.22

�h���~�@�l�������̂��̂͌��������A���ʃ����W�����i11/22�[�j

�����s��̓h�����������B��⌃���߂̗����������ǂ�Ȃ��A�ŏI�I�Ƀh���͍��l�����B

-

�ăh���iUSD�j�̋L��

Edited by:�㑺 �a�O

2019.10.07

�h���~���ʂ��@�Čٗp���v����̔����͌y���A�_�u���g�b�v����̉����p�����i�T��10����1�T�j

�h���~�̉����͕�10�N�����̉����T�C�N���ƊT�˓������Ă��邪�A�Čo�ώw�W�������O�����ւ̓����S�����������Ȃ��痘���ቺ����p�����Ă���B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2019.10.04

�Čٗp���v�𒍎��A�h���~�̃h�����i�ނ����l���O��(10/4�[)

4���̓����s��́A�����ނ˝��ݍ����B106�~�㔼�A20�|�C���g���x�̃����W����ŁA���������R���������B

-

�݂�Ȃ�FX �g���C�_�[�Y�،�

�݂�Ȃ�FX�̓X���b�v���X�v���b�h���������I�����J�݂Ƃ�����ōő�1,010,000�~�L���b�V���o�b�N�L�����y�[�����I

�����1,000�ʉ݂���OK�A�萔���������IeKYC�ōŒZ1���Ԍ�Ɏ���\

- �uFX���j�Ձv �����p��̒���

- �f�ڂ��Ă�����̐��m���ɂ��Ă͖��S�������Ă���܂����A���̓��e��ۏ�����̂ł͂���܂���B

- �f�ڂ��Ă��鏤�i��T�[�r�X���̏��́A�e���Ǝ҂���������܂��͊e���Ǝ҂̃E�F�u�T�C�g���ɂČ��J����Ă�����莞�_�̏������Ƃɍ쐬�������̂ł��B

- ���T�C�g��FX�Ɋւ�����̒�ړI�Ƃ��Ă��܂��B���T�C�g�́A����̋��Z���i�̔������̊��U��ړI�Ƃ������̂ł͂���܂���B

- FX�Ɋւ����������J�݁A����̎��s���тɎ�������̏ڍׂɂ��Ă̂��⍇���y�т��m�F�́A���p�҂����g���eFX�戵���Ǝ҂ɑ����ڍs���Ă����������̂Ƃ��܂��B�܂��A�����̍ŏI���f�́A���p�҂����g���s���Ă����������̂Ƃ��܂��B

- ���Ђ�FX����Ɋւ����瓖���҂܂��͑㗝�l�ƂȂ���̂ł͂Ȃ��A���p�ҋy�ъeFX�戵���Ǝ҂̂�����ɑ��Ă��A�_������̑㗝�A�}��A���������s���܂���B���������āA���p�҂ƊeFX�戵���Ǝ҂Ƃ̌_��̐��ہA���e�܂��͗��s���Ɋւ��A���Ђ͈�ؐӔC��Ȃ����̂Ƃ��AFX����ɔ����g���u�����̗��p�ҁE�eFX�戵���ƎҊԂ̕����ɂ��Ă͗������ҊԂʼn���������̂Ƃ��܂��B

- ���Ђ́A���T�C�g�ɂ����Ē�����̓��e�̐��m���E�Ó����E�K�@���E�ړI�K�������̑��̂����鎖���ɂ��ĕۏ����A���p�҂������̏��Ɋ֘A�����Q�������ꍇ�ɂ���̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g�ɂ����Ē�����̑S���܂��͈ꕔ�́A���p�҂ɑ��ė\���Ȃ��A�ύX�A���f�A�܂��͒�~�����ꍇ������܂��B

- ���T�C�g�ɂ́A���ЁE���̋@�ւ̃T�C�g�ւ̃����N���ݒu�����ꍇ������܂����A���Ђ͂���烊���N��T�C�g�̓��e�ɂ��Ĉ�؊֒m�����A����̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g��̃R���e���c�Ɋւ��钘�쌠�́A���Ђ������͓��Y�R���e���c��n�삵������҂܂��͒��쌠�҂ɋA�����Ă��܂��B

- ���Ђ́A���Ђ̎��O�̋����Ȃ��A���T�C�g��̃R���e���c�̑S���܂��͈ꕔ���A�����A���ρA�]�ړ��ɂ�藘�p���邱�Ƃ��ւ��܂��B

- ���T�C�g�̂����p�ɓ������Ă͏�L���ӎ��������������������ق��AFX���j���p�K���ɂ����ӂ������������̂Ƃ��܂��B