今週の週間見通し

先週のドル円は週前半の強い地合いの時にも109円台に乗せられなかったことが大きかったと思います。パウエルFRB議長の議会証言において6月FOMC以降も世界経済に不透明感があり、米国経済を支えるために行動するとの内容から7月31日FOMCでの利下げを確信させるものとなりました。

現時点での利下げ織り込み度はCMEのFF先物の取引状況を見ると、7月の25bp利下げが76.5%、50bpの利下げが23.5%となっていて、現状維持を見込む向きはゼロです。逆に現状維持となると逆効果となりますし、現状は予防的な利下げの意味合いが強いと考えられますので、ほぼ25bpの利下げとなると考えられます。

そして、同様にその後9月18日FOMCでは、将来的な現状維持(7月利下げのまま)が27.1%、現時点から見て50もしくは75bpの利下げと見ている参加者が72.9%と、9月時点での追加利下げがコンセンサスとなっています7月の利下げ効果を見てからの判断ということもありますので、9月時点の織り込み度はやや市場参加者が過熱気味と言えるかもしれません。

先週のドル円は週前半の強い地合いの時にも109円台に乗せられなかったことが大きかったと思います。パウエルFRB議長の議会証言において6月FOMC以降も世界経済に不透明感があり、米国経済を支えるために行動するとの内容から7月31日FOMCでの利下げを確信させるものとなりました。

現時点での利下げ織り込み度はCMEのFF先物の取引状況を見ると、7月の25bp利下げが76.5%、50bpの利下げが23.5%となっていて、現状維持を見込む向きはゼロです。逆に現状維持となると逆効果となりますし、現状は予防的な利下げの意味合いが強いと考えられますので、ほぼ25bpの利下げとなると考えられます。

そして、同様にその後9月18日FOMCでは、将来的な現状維持(7月利下げのまま)が27.1%、現時点から見て50もしくは75bpの利下げと見ている参加者が72.9%と、9月時点での追加利下げがコンセンサスとなっています7月の利下げ効果を見てからの判断ということもありますので、9月時点の織り込み度はやや市場参加者が過熱気味と言えるかもしれません。

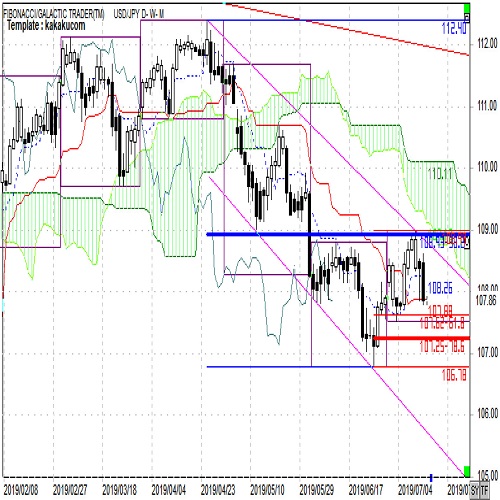

次にテクニカルな観点から日足チャートを見てみましょう。

先週の高値107.99は年初来高値112.40とその後の安値106.78の38.2%戻しにあたる108.93(青の太線)とほぼ重なり、またこの水準は5月末に下抜ける前の5月13日安値ともほぼ重なっていることがわかります。テクニカルには抑えられるべきところに戻しの限界を見たというチャートパターンで、当面は109円が非常に上値の重たい水準として意識されることとなります。

ドル円(日足)チャート

年初来高値と先週高値108.99を結んだレジスタンスライン(ピンク)が今後はレジスタンスとして効いてくるでしょうから、今週は既に108円台後半がレジスタンスとなってきます。いっぽうで下値については、6月安値106.78レベルまではまだ距離がありますが、中期的には同水準をトライする流れです。短期的には6月安値と先週高値との78.6%(61.8%の平方根)押しとなる107.25をサポート兼ターゲットとする水準です。

今週は107.25レベルをサポートに、108.50レベルをレジスタンスとする週を見ておくこととします。

今週の予定(時刻表示のあるものは日本時間)

今週注目される経済指標と予定をあげてあります。影響が少ないものはあえて省いています。FRB地区連銀総裁講演の内、2019年FOMCメンバー(ニューヨーク、シカゴ、ボストン、セントルイス、カンザスシティ)ではない地区連銀総裁はカッコ付で示しました。また、わかりやすさ優先であえて正式呼称で表記していない場合もあります。

7月15日(月)

**:** 東京市場休場

11:00 中国4〜6月期GDP

11:00 中国6月小売売上高、鉱工業生産

21:30 米国7月NY連銀製造業景況指数

7月16日(火)

07:45 NZ4〜6月期CPI

10:30 豪中銀理事会議事要旨公表

16:00 トルコ4月失業率

17:30 英国6月失業率

18:00 ドイツ7月ZEW景況感

18:00 ユーロ圏7月ZEW景況感

18:00 ユーロ圏5月貿易収支

21:00 英中銀総裁講演

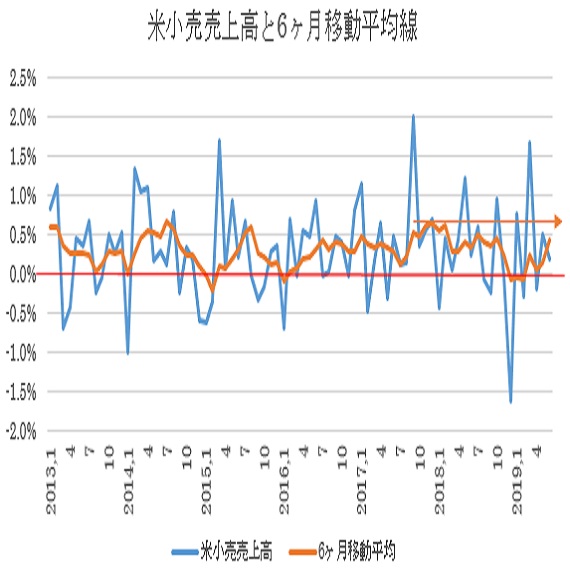

21:30 米国6月小売売上高

21:30 米国6月輸入物価指数

22:15 米国6月鉱工業生産、設備稼働率

23:00 米国7月NAHB住宅市場指数

23:00 米国5月企業在庫

26:00 パウエルFRB議長講演

7月17日(水)

17:30 英国6月CPI・PPI

18:00 ユーロ圏6月CPI

18:00 ユーロ圏5月建設支出

20:00 南ア5月小売売上高

21:30 米国6月住宅着工、建設許可件数

23:30 週間原油在庫統計

27:00 ベージュブック

7月18日(木)

08:50 本邦6月貿易統計

10:30 豪州6月失業率

17:30 英国6月小売売上高

**:** 南ア中銀政策金利発表

21:30 米国新規失業保険申請件数

21:30 米国7月フィラデルフィア連銀製造業景況指数

22:00 米国6月景気先行指数

7月19日(金)

08:30 本邦6月CPI

15:00 ドイツ6月PPI

17:00 ユーロ圏5月経常収支

23:00 米国7月ミシガン大消費者信頼感速報値

7月21日(日)

**:** 参議院選投開票

前週の主要レート(週間レンジ)

(注)上記表の始値は全て東京午前9時時点のレート。為替の高値・安値は東京午前9時?NY午後5時のインターバンクレート。

先週の概況

7月8日(月)

週明けのドル円は日経平均株価が下げて始まったことからリスクオフでドル売りが先行しました。後場に入り株が下げ止まり上昇に転じるとその動きについてリスクオフの巻き返しとなり、海外市場でもドル買いが続きました。NY市場では、米金利も上昇する中で先週高値を上抜けテクニカルなドル買いも散見され一段高、108.81レベルの高値を付け、そのまま高値圏での引けとなりました。

7月9日(火)

冴えない動きの一日となり、ドル円はほとんどの時間を108.75〜90の間で高値もみあいのままでした。欧州市場で108.96レベルの高値をつけた際も勢いが感じられず、どちらかというと109円台にドル売りオーダーが並んでいることを感じさせました。

7月10日(水)

NY市場前場にパウエルFRB議長の議会証言、後場にFOMC議事録公表と今後の方向性を占う重要イベントを控えていたことから、108.90前後の狭い値動きを続けていました。東京市場では朝方に108.99レベルの高値をつけたものの後が続かなかったことから改めて109円台の上値の重たさを感じさせました。NY市場に入り議会証言の原稿が公表、前回会合以降の世界経済の不透明感、米国景気を支えるための行動、といった言葉が並び今月FOMCでの利下げを確信させたことからドルは急速に売り込まれました。議事録公表自体は議会証言よりも古いことから目立った反応は無かったものの、引けにかけては一段安となり108.35レベルの安値をつけ若干戻して引けました。

7月11日(木)

ドル円は前日のパウエルFRB議長議会証言後の流れを受けドル売りが先行、ストップオーダーも巻き込みながら昼過ぎには107.93レベルの安値をつけました。しかし後場に入ると下げの速度が早い警戒感や米金利が下げ止まる動きとなったことから自律反転。欧州市場以降はダウ先物が強い地合いを示したことも重なって、NY市場では史上最高値を更新するダウとともに108.53レベルまで買い戻されて高値引けとなりました。

7月12日(金)

ドル円は米金利低下とともに前日の買いに対する調整が入り東京前場からドル売りが目立ちました。欧州市場序盤には買い戻しも見られましたが勢いが感じられず、ユーロが対ドル、対円ともに売られる動きから円買いの動きに転じました。その後も前日のにわかロングの投げからじり安の展開が続き、NY市場では前日安値を割り込み107.81レベルをつけ安値引けとなりました。

ディスクレーマー

アセンダント社が提供する本レポートは一般に公開されている情報に基づいて記述されておりますが、その内容の正確さや完全さを保証するものではありません。また、使用されている為替レートは実際の取引レートを提示しているものでもありません。記述されている意見ならびに予想は分析時点のデータを使ったものであり、予告なしに変更する場合もあります。本レポートはあくまでも参考情報であり、アセンダント社および二次的に配信を行う会社は、為替やいかなる金融商品の売買を勧めるものではありません。取引を行う際はリスクを熟知した上、完全なる自己責任において行ってください。アセンダント社および二次的に配信を行う会社は、本レポートの利用あるいは取引により生ずるいかなる損害の責任を負うものではありません。なお、許可無く当レポートの全部もしくは一部の転送、複製、転用、検索可能システムへの保存はご遠慮ください。

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:編集人K

2024.11.22

ドル円154円台前半、本邦CPI高止まり等で一時154円割れ (11/22午前)

22日午前の東京市場でドル円は「往って来い」。

-

-

米ドル(USD)の記事

Edited by:上村 和弘

2019.07.16

ドル円見通し 4月24日からの下げに対する半値戻しに届かず失速、下げ再開か?(週報7月第3週)

6月25日安値106.75円から7月10日高値108.98円まで上昇幅2.23円の円安ドル高だったが、7月10日夜の米連銀パウエル議長の下院議会証言から反落に転じている。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。