今週の週間見通しと予想レンジ

先週のユーロドルは週を通して振り返るとパウエルFRB議長の議会証言をきっかけとしたドル売りに反応してのユーロ買いという動きでした。基本的にはドル円同様に前週は雇用統計後のドル高、先週は議会証言でドル安とほぼ雇用統計前の水準に戻してきています。つまり、米国材料でのドルの上下は一通り消化した動きと言え、ここからは25日のECB理事会と月末のFOMCと双方の緩和思惑がユーロ相場を動かしていくこととなります。

ECB理事会では将来的に緩和を検討するとは言っていましたが、先週末になり緩和が早まる可能性が出てきています。ECB理事会のメンバーでもあるイタリア中銀総裁は、景気が上向かなければ数週間以内に取りうる手段を検討するとの見解を示しました。これまでは早くても9月の理事会あたりではないかと見られていましたが、数週間以内という発言で7月25日の理事会で緩和が検討される可能性が高まってきました。

それまでのユーロ圏主要国における経済指標、また各国中銀総裁とECB理事の発言が急速に注目を浴びることとなりますが、欧州経済自体はこれまで同様に景気が上向く様子は見られませんし、米国が7月末に利下げで動くということになると、実施はすぐではなくても緩和策について何らかの方向性を示す可能性が高いと言えるでしょう。そうなると、気になるのはトランプ大統領がまた欧州の緩和とユーロ安について何か口出ししてくる可能性です。基本はECB理事会で緩和に言及されればユーロ売りの材料となり、ECBからは何も無くほぼ決まっている米国の利下げのみとなるとユーロ買いとなりそうです。

ただ、ECB理事会は来週のイベントですから、それまで思惑での動きとはなっても過去2週間の値幅を抜けだすことは難しいでしょう。つまり材料的には引き続き1.12割れは買い、1.13乗せは売りと1.12台を中心として方向感がはっきりしない動きとなってきそうです。

テクニカルにはどうでしょうか、日足チャートをご覧ください。

ユーロドル日足

年初からのユーロ安トレンドが5月で底打ちし、6月以降はユーロ高トレンドとなっていること自体は変わりありませんが、どうも値動きがはっきりせず、短期的にはサポートを割ったりレジスタンスを抜けたりを繰り返しつつ底堅いチャートとなっています。日柄的には先週から上下に振れやすい時間帯に入っていることもあって、似たような流れは今週も続きそうです。ただ、ファンダメンタル的にはユーロを売りやすい材料がある一方で、テクニカルには底堅いわけですから方向性が異なります。

こうした場合には、ファンダメンタルの方向にバイアスを書けますので、戻りが鈍くなってくる展開、具体的には6月高値と先週安値に対して半値戻し1.1303から61.8%戻しの1.1329と1.13台乗せは上値が重くなってくるであろうと考えざるを得ません。一方で下値についてはテクニカルに安値を切り上げていますので、5月末の安値圏と先週安値を結んだサポートライン(今週は1.12台前半を上昇)を目安とするとよさそうです。

結論として、今週は1.1210レベルをサポートに、1.1310レベルをレジスタンスと、もみあいながらも若干底堅い流れを見ておきます。

今週のコラム

今週はユーロスイスのテクニカルです。

ユーロドルはここ2か月ほど上下しながらも底堅い動きをしているのは上述の通りですが、ユーロクロスのうちでユーロスイスはここに来て急速にユーロの上値が重くなり、一段安の動きとなってもおかしくないチャートとなりつつあります。ここでは、ユーロスイスの日足チャートをご覧ください。

チャートを見るとわかる通りですが、4月高値から6月安値までほぼワンウェイでの下げを演じ、6月下旬から7月中旬までフラッグ状の調整の買いが出ていたものの先週末にサポートを下抜け、6月安値1.1057を再び試そうとする動きを見せています。

こうなってくると、6月の戻り高値を起点とした逆N波動を考えたくなりますので。それによるフィボナッチ・エクスパンションを青のターゲットで示しました。近いところにもいくつかターゲットはあるものの6月安値を割り込んできた場合には、78.6%(61.8%の平方根)エクスパンションとなる1.1009、つまり1.10の大台を試しやすい流れになってきたと考えられそうです。

今週の予定

今週注目される経済指標と予定はドル円週報に示してあるものと共通です。ドル円週報の「今週の予定」をご参照下さい。なお、その中でユーロの値動きに特に影響が出ると考えられる予定は以下のものです。重要な予定として注意しておきましょう。

7月15日(月)

東京市場休場

7月16日(火)

17:30 英国6月失業率

18:00 ドイツ7月ZEW景況感

18:00 ユーロ圏7月ZEW景況感

18:00 ユーロ圏5月貿易収支

21:00 英中銀総裁講演

7月17日(水)

17:30 英国6月CPI・PPI

18:00 ユーロ圏6月CPI

18:00 ユーロ圏5月建設支出

27:00 ベージュブック

7月18日(木)

17:30 英国6月小売売上高

7月19日(金)

15:00 ドイツ6月PPI

17:00 ユーロ圏5月経常収支

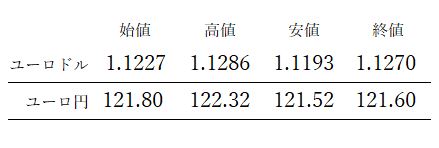

前週のユーロレンジ

上記表の始値は全て東京午前9時時点のレート。

為替の高値・安値は東京午前9時~NY午後5時のインターバンクレート。

先週の概況

7月8日(月)

ユーロドルは、ドル円とドルの動きは揃っていたものの動意薄、終日のレンジも28pipsにとどまり、方向感がはっきりしない一日のままでの引けとなりました。

7月9日(火)

ユーロドルは前日に続いて冴えない動きで、ドル円も動かないためあまり動きが見られませんでした。欧州市場で一時的に1.12を割り込む場面も見られましたが後が続かず、6月安値も試さないまま動意薄の一日で終わりました。

7月10日(水)

ユーロドルは、イベントを控えドル円同様に基本様子見だったものの欧州市場序盤から買いが先行。NY市場では議会証言の原稿内容が世界経済の不透明感、米国景気を支えるための行動と利下げを示唆していたことに反応して一段高、1.1265レベルまで上伸後にやや押しての引けとなりました。

7月11日(木)

ユーロドルは東京市場では前日のパウエル議長発言後のドル安の動きを続けたところはドル円同様であったものの、海外市場以降はユーロ円でのリスクオンの動きが目立ったことから、ユーロドルとしては売買が交錯し、レンジ自体は比較的狭く方向感がはっきりしないままに終わりました。

7月12日(金)

ユーロドルは、東京市場では米金利低下によるドル売りの動きからユーロ買いが先行しましたが、欧州市場ではユーロが主要通貨に対して売られ、ユーロドルも一時1.1239レベルと前日安値を割り込む展開となりました。しかし、NY市場では再び全般的なドル売りの動きの中でユーロ買いとなり、海外市場で下げた分は行って来いの動きで終わりました。

ディスクレーマー

アセンダント社が提供する本レポートは一般に公開されている情報に基づいて記述されておりますが、その内容の正確さや完全さを保証するものではありません。また、使用されている為替レートは実際の取引レートを提示しているものでもありません。記述されている意見ならびに予想は分析時点のデータを使ったものであり、予告なしに変更する場合もあります。本レポートはあくまでも参考情報であり、アセンダント社および二次的に配信を行う会社は、為替やいかなる金融商品の売買を勧めるものではありません。取引を行う際はリスクを熟知した上、完全なる自己責任において行ってください。アセンダント社および二次的に配信を行う会社は、本レポートの利用あるいは取引により生ずるいかなる損害の責任を負うものではありません。なお、許可無く当レポートの全部もしくは一部の転送、複製、転用、検索可能システムへの保存はご遠慮ください。

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:編集人K

2024.11.22

ドル円154円台前半、本邦CPI高止まり等で一時154円割れ (11/22午前)

22日午前の東京市場でドル円は「往って来い」。

-

ユーロ(EUR)の記事

Edited by:編集人K

2019.07.16

ユーロドル 1.12台で夕刻やや値を下げる 米小売売上高発表待ち(7/16)

連休明けの東京市場でユーロドルは1.12台半ばでの小動き。

-

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。