ドル円もみあいからの放れは持ち越し

今週の週間見通し

先週のドル円は週初が安値でスタート、その後はドルがじり高の展開を辿り他の中銀同様に日銀会合でもハト派なコメントが出るのではとの思惑も重なりましたが111.90レベルまで。先週も111円割れは買い、112円超えでは売りと双方のオーダーに挟まれ111円台を中心とした狭い値幅の中で方向感のはっきりしない展開を続けました。

先週出てきたコメントで注目されるものとしては、米中首脳会談4月延期の可能性、北朝鮮の非核化協議停止の2つでしょうか。どちらもトランプ大統領の政策の柱ですが、前者はライトハイザーUSTR代表が明言している通りで、まだ合意には溝があり最終合意にたどり着くまで時間が必要ということになります。まさかとは思いますが、合意に至らないというリスクシナリオも無いわけではなく、これまで合意を前提に株式市場を中心にリスクオンの動きとなってきたことから、調整が入るとすればリスクオフとなります。

また金曜に出てきたヘッドラインで北朝鮮が米国との非核化協議停止というものがありますが、これも今までの融和ムードで一気に後退させる可能性があります。先の米朝首脳会談が物別れしたことで、北朝鮮はこれまで同様の脅し政策に戻る方向のようにも思えますが、米国側は北朝鮮の姿勢次第ではいつでもテーブルに戻るでしょうから、結局のところは北朝鮮次第となり、しばらくは解決の糸口は見えずとなるでしょう。これもリスクオフ要因です。

市場参加者的に最も注目度が高いのは、一連の金融政策会合の最後を飾るFOMCです。20日のFOMCでは金利見通しも示されますが、12月の見通しでは2019年内には2回の利上げとなっていましたが、これまでの発言からすると年内の利上げ回数は1回となる可能性が高そうです。ただ市場参加者の利上げ織り込み度は年内ゼロ回が圧倒的なコンセンサスとなっていて、今回も市場参加者の見通しに寄せてくるかどうか、FRBとしては今後の経済状況を見ながらとどちらにも動ける状況にしておきたいところだと思いますが、株式市場のことを考えるとハト派に振ってくる可能性があります。

その場合、株式市場は買いで反応すると思われますが、為替市場はドル売りで反応する可能性が高そうです。またようやく発表が通常ペースに戻ったシカゴのポジションですが、金曜のNY引けで発表された12日時点の円売りポジションは58,781枚と5週前の最低枚数(今回のボトムで昨年6月以来の低水準)からはかなり円売りが増えてきています。他の主要通貨もことごとく安定の売りポジションとなっているため、円売りをしている向きもドルの独り勝ち状態を見てポジションを増やしてきていると見てよいでしょう。ポジション的にも四半期末を前にして調整には注意したいところです。

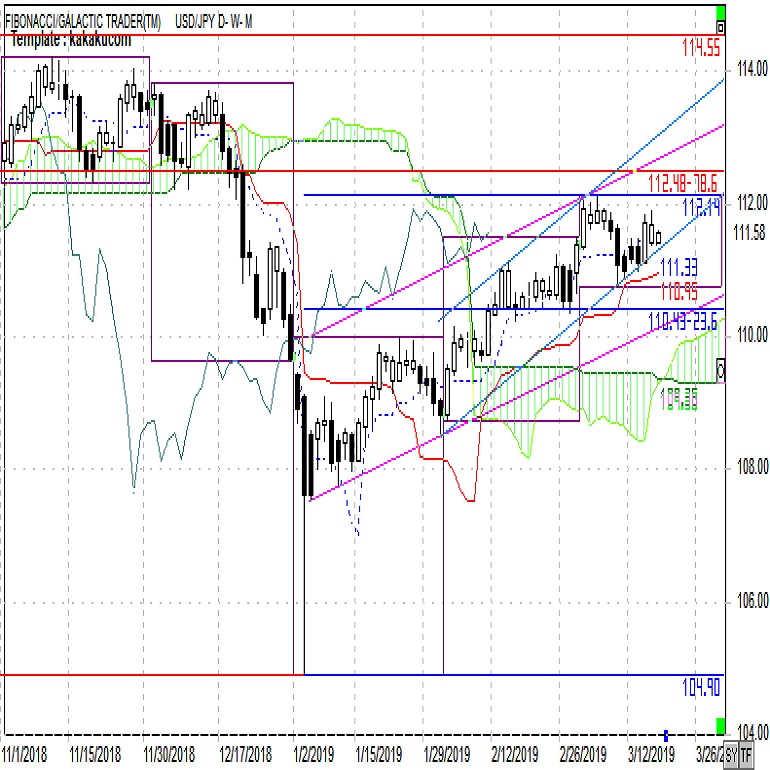

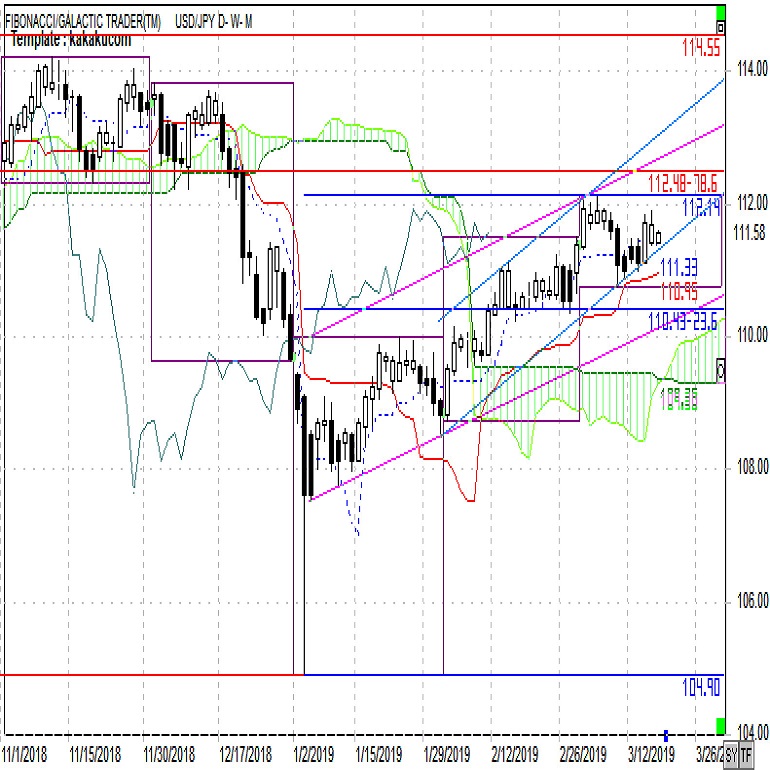

テクニカルには代わり映えしませんが日足チャートをご覧ください。

引き続き強いレジスタンスは112円台前半で、昨年11〜12月に何度も試して最終的に下抜けた水準です。昨年高値114.55と年初来安値104.90の78.6%(61.8%の平方根)戻し112.48とも重なっています。また、緩やかな上昇を続けていますので、大きくは1月4日からのピンクの上昇チャンネル、直近では1月末からの青の上昇チャンネルの中での動きです。材料的にリスクオフ方向により敏感に反応しやすいとすれば、今週は青のチャンネルを下抜け、年初来安値と年初来高値の23.6%押しの110.43(青のターゲット)を試す可能性が高いと見たいところです。

今週も大きく動くことは無さそうですが、上記の通り売りが本流であると見ています。今週は110.50レベルをサポートに、112.00レベルをレジスタンスとする週を見ておきます。

今週も大きく動くことは無さそうですが、上記の通り売りが本流であると見ています。今週は110.50レベルをサポートに、112.00レベルをレジスタンスとする週を見ておきます。

ドル円(日足)チャート

このチャートは、ローソク足の足型をそのままに陰陽の着色のみを平均足と同様とすることで、短期的な方向性(白=上昇、黒=下降)を見やすくした独自チャートとなっています。また、一目均衡表を併せて表示することで上下のチャートポイントもわかりやすく示しました。

今週の予定(時刻表示のあるものは日本時間)

今週注目される経済指標と予定をあげてあります。影響が少ないものはあえて省いています。FRB地区連銀総裁講演の内、2019年FOMCメンバー(ニューヨーク、シカゴ、ボストン、セントルイス、カンザスシティ)ではない地区連銀総裁はカッコ付で示しました。また、わかりやすさ優先であえて正式呼称で表記していない場合もあります。

3月18日(月)

08:50 本邦2月貿易収支

19:00 ユーロ圏1月貿易収支

23:00 米国3月NAHB住宅市場指数

3月19日(火)

09:30 豪中銀理事会(5日)議事要旨公表

09:30 豪州10〜12月期住宅価格指数

18:30 英国2月雇用統計

19:00 ドイツ3月ZEW景況指数

19:00 ユーロ圏3月ZEW景況指数

19:00 ユーロ圏1月建設支出

23:00 米国1月製造業新規受注

**:** FOMC(〜20日)

3月20日(水)

06:45 NZ10〜12月期経常収支

08:50 日銀会合(1月23日)議事要旨公表

16:00 ドイツ2月PPI

17:00 南ア2月CPI

18:30 英国2月CPI、PPI

20:00 南ア1月小売売上高

23:30 週間原油在庫統計

27:00 FOMC結果公表

27:30 パウエルFRB議長会見

3月21日(木)

**:** 東京市場休場

06:45 NZ10〜12月期GDP

17:30 スイス中銀政策金利発表

18:00 ノルウェー中銀政策金利発表

18:30 英国2月小売売上高

21:00 英中銀MPC

21:30 米国新規失業保険申請件数

21:30 米国3月フィラデルフィア連銀製造業指数

23:00 米国2月景気先行指数

24:00 ユーロ圏3月消費者信頼感速報値

**:** EUサミット(〜22日)

3月22日(金)

08:30 本邦2月CPI

17:15 フランス3月製造業・サービス業PMI速報値

17:30 ドイツ3月製造業・サービス業PMI速報値

18:00 ユーロ圏3月製造業・サービス業PMI速報値

18:00 ユーロ圏1月経常収支

22:45 米国3月製造業・サービス業PMI速報値

23:00 米国2月中古住宅販売件数

23:00 米国1月卸売売上高・在庫

前週の主要レート(週間レンジ)

始値 高値 安値 終値

ドル円 111.08 111.90 110.88 111.51

ユーロ円 124.76 126.57 124.48 126.27

ユーロドル 1.1232 1.1345 1.1222 1.1324

日経平均 21062.75 21568.48 20938.00 21450.85

(注)上記表の始値は全て東京午前9時時点のレート。為替の高値・安値は東京午前9時?NY午後5時のインターバンクレート。

先週の概況

3月11日(月)

ドル円は株価の動きに沿った一日となりました。朝方には日経平均の下げとともに一時的に110.88レベルまで売られる場面もありましたが、その後は株価が戻す動きに沿って上昇、東京後場には111.31レベルと一日の高値をつけました。海外市場に移ってからは細かい上下はあったものの基本的に強い株価とともに底堅い値動きのまま引けました。

3月12日(火)

東京市場のドル円は、日経平均株価が上げる動きに沿って底堅い動きとなっていたものの、値動きは限定的なものに留まりました。その後、海外市場に移り株価の下げとともに売りとはなりましたが、こちらもまた動きが鈍く終日狭いレンジの中で方向感がはっきりしない動きとなりました。

3月13日(水)

ドル円はNY市場に入るまでは前日同様狭いレンジの中でもみあいを続けていました。NY市場に入りポンド買いを筆頭に対欧州通貨でのドル売りの動きに追随、後場にはダウの下げにも引っ張られて111円目前の水準まで押したものの、引けにかけてはダウの回復とともにドル円もやや戻して引けました。

3月14日(木)

東京市場のドル円は仲値前後でのドル買いに加え、日銀会合でFRBやECBに続いて緩和的な意見が出てくるのではとの思惑も円売りの動きを手伝い週間高値を上回る動きとなりました。その後、後場以降の動きは鈍ったものの押し目買いが続き、NY市場の昼過ぎには111.83レベルまで高値を切り上げ、高値圏での引けとなりました。

3月15日(金)

東京市場のドル円は前日に続いて仲値での実需のドル買い、そして買いが先行した日経平均を横目で見ながら前日高値を上回る111.90レベルの高値をつけました。しかし、株価とともに上値が重くなり、112円台では売りオーダーが並んでいることもあり反落、北朝鮮が非核化協議停止とのヘッドラインも重なって111.49レベルまで下押ししました。黒田総裁会見を前に朝方の水準へ戻したものの想定内の発言で目立った動きにはつながらずY市場まで小動き、米国経済指標が弱かったことをきっかけに下げに転じると111.38レベルまで水準を切り下げ、やや戻しての引けとなりました。

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.23

来週の為替相場見通し『トランプトレードと円キャリーの組み合わせがドル円を下支え』(11/23朝)

ドル円は、今週前半にかけて、一時153.28まで急落する場面が見られましたが、週末にかけては一転154円台後半へと持ち直す動きとなりました。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2019.03.18

新規材料難、ドル/円は再びレンジ取引か(3/18夕)

週明け18日の東京市場は、レンジ取引。111円半ばを挟んだトータル20ポイント程度の動きで、方向性も乏しかった。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2019.03.18

今月はまだ1.4円レンジ、脱却できるか注目(3月第3週)

先週のドル/円は、ややドル高・円安。ザラ場ベースでは112.13円の年初来高値を視界内に捉えた局面も見られたが、結局112円にもとどかなかった。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。