2019年ドル円相場見通し(執筆日:2019年1月29日)

*****************************************************************************

「FX羅針盤」の年明けの年間相場予想、第三弾は主要通貨から高金利通貨まで、八面六臂のご執筆をいただいている山中先生のドル円予想。テーマはズバリ「リスクオフ」、ドル円を軸に長期金利、株、原油、金と各市場を縦断しての総合分析をいただいています!(編集部)

*****************************************************************************

●はじめに

毎年同じような時期に年間の相場見通し執筆をしていますが、今年は例年以上に不透明な状況で、年初に書いても1か月様子を見てから書いても外す可能性が高そうな雰囲気となっています。1月相場だけ見ても正月早々ドル円のフラッシュクラッシュが起こり、滞空時間こそ短かったものの104円台を示現していますし、欧州関連では期限まで2か月となってもブレグジット案は英国議会で合意に至っていない状況です。

それでも、昨年秋以降は各金融市場でリスクオフの芽が育ち始めているのではないか、それが2019年の大きなテーマになるのではないか、という感触を持っています。今年はリスクオフの芽を主たるテーマとしながら、ファンダメンタル、テクニカルの両面で見ていこうと思います。

昨年の内容も見ておきましょう。昨年1月段階の結論としては「95円に向かう円相場」として円高の一年を見ていましたが、安値は104円台半ば、その後上昇に転じても114円台半ばと年間レンジが10円にも満たない一年となり、1973年に変動相場制移行以来もっとも値幅が少ないディーラー泣かせの一年であったと思います。

●2018年のテーマ振り返り

2018年のテーマとして昨年のレポートでは、米国は米金利のフラットニング、米国中間選挙におけるねじれを大きな懸念と考えましたが、米国についての見通しは正しかったと思います。いっぽうで欧州はブレグジット、ECBの金利正常化とも着実な進行を見ていましたが、どちらも外しました。そして日本は不均衡問題と緩和見直しをリスク要因としてあげましたが、どちらも目立った変化が無いままに2019年を迎えています。

一年が経過して、昨年の最大のテーマは米国の保護主義でした。G20でも共同声明が出せないほど米国と他国との意見の相違が見られましたがが、特に米中通商協議のこじれは中国の景気減速を招き、さらにはそれが米国や他地域にも波及することになりました。それでは、このあたりから2019年の見通しを始めていくこととしましょう。

●2019年はリスクオフが拡大

(1)米国の政治

<<通商政策>>

米中通商協議は昨年初こそ友好ムードでしたが、不均衡是正と米国第一の主張を前面にトランプ大統領は中国に対して貿易戦争をしかけました。これは制裁関税が中心で、鉄鋼やアルミの関税引き上げは中国だけでなく他国にまで拡大したことから、世界的に米中間の協議進展が注目されました。第4四半期に入ってようやく協議再開と制裁関税猶予となり、今年の2月末までに米国が望むような形で決着するのかどうかが通商問題における最大のハードルとなっています。

しかし1月も終わりに近づく今でも、双方の意見すり合わせをしている段階で、一歩間違うと制裁関税再開となる可能性もあります。米国側も中国への制裁が回り回って自国の景気鈍化につながるリスクを感じているでしょうから、妥協点(不均衡是正の期限を5年以内とし、その間は制裁関税を停止等)を少しでも米国有利に進めて2月末を迎えたいという段階であると思われます。

ただ、対中協議が終わってからも一年遅れで日米間、米欧間の協議へと移りますので、米国の不均衡是正問題は2019年も継続テーマであり、金融市場にとっては悪材料として残り続けるのではないかと考えています。

<<その他>>

トランプ大統領当選時の公約のうち大きなものは税制改革、不均衡是正、不法移民問題と言えますが、税制改革は実現し昨年の株高に貢献しました。不均衡是正は上述の通り現在進行形、そして不法移民問題はメキシコとの壁が問題点となり予算が失効したことで5週間に及ぶ史上最長の連邦機関閉鎖となっていました。

中間選挙でねじれが生じたことで、ホワイトハウスとしては今後も政策運営が今までより困難になったことはたしかですが、米中協議も連邦機関閉鎖もトランプ大統領の政治主導によるリーダーシップを原因として結局は米国景気を悪化させる要因を作ってしまったと言えるでしょう。

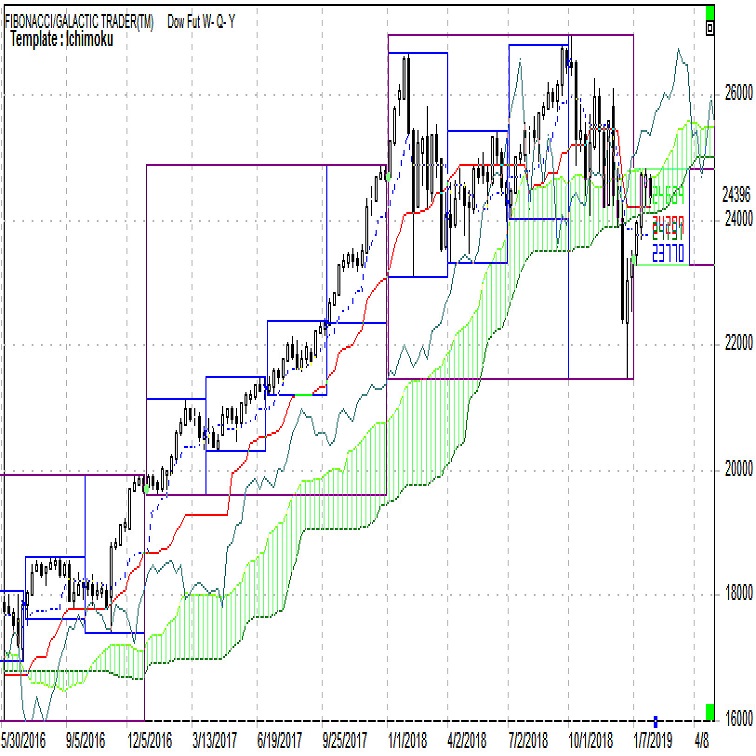

景気を敏感に反映しやすい市場として、株価(NYダウ、先物ベース)を週足でご覧ください。

NYダウ(先物ベース)週足

1年を紫の四角、四半期を青い四角で囲いまとめてあります。

2018年の株価は2月急落から戻して10月には史上最高値をつけましたが、第4四半期を通して下げ12月には年初来安値を更新することとなりました。最大の原因は米中通商協議が暗礁に乗り上げていることによる米国企業の収益悪化懸念です。また対前年比という観点では昨年は一昨年比で法人税引き下げによる効果が見られましたが、2019年からは対前年比による数字のマジックは使えません。

2018年10月以降の下げの動き、またローソク足の長さが長くなっていることからもわかるように、変動自体が大きくなっているというチャートは高値圏で現れやすいチャートパターンであると言えます。

少なくとも株価からは米国の景気鈍化懸念が昨年第4四半期から懸念されていたわけですが、1月3日のアップルの業績見通し下方修正も含めて、年明けの米企業による四半期決算の結果は思わしくないものです。こうした景気減速懸念を反映したのが12月のFOMCでした。

(2)米国金融政策

昨年9月のFOMCまでは、2018年4回、2019年3回の利上げがFOMCメンバーによる金利見通しでしたが、12月のFOMCにおいて2019年の利上げ見通しは2回となりました。しかし、12月の株価急落を受け、パウエルFRB議長は2019年の政策に柔軟な姿勢を取ると発言し、これを受け市場参加者による利上げ思惑は急速に後退することとなりました。

しばしば政策金利の利上げ織り込み度に使われるCME(シカゴマーカンタイル取引所)のFF(フェドファンド=政策金利)先物では、2019年末時点で現状維持(2.25〜2.50%)が圧倒的なコンセンサスとなっています。また、執筆時点では利上げ(2.50〜2.75%)のほうが利下げ(2.00〜2.50)よりも多いのですが、年明け早々には一時利下げを見込む向きの方が多いという状況も見られました。

今年最初のFOMCが今週ありますが、果たしてこの1か月の間にパウエル議長が発言した内容と同じような見方が示されるのかどうか注目されます。しかし、12月から現時点に至るまでの発言内容の急速なハト派への変化は中国の株価が急落した際の利上げ時期後退の時のようなFRB内の迷いにも似て、おそらくFRBとしても外部要因の変化を読み切れていないのではないかという印象です。

また2019年は2018年に比べてFOMCメンバーの構成がよりハト派となっている点にも注意が必要ですし、タカ派理事の承認遅れ、タカ派理事候補の辞退と、タカ派勢力は弱体化しています。このあたりにもトランプ大統領の意思が影響している可能性は、大統領のFRBの中立性を無視したような発言からも十分可能性がありそうに思えます。いずれにしても米国の金融政策は引き締め段階から中立へと舵を切る一年となりそうです。

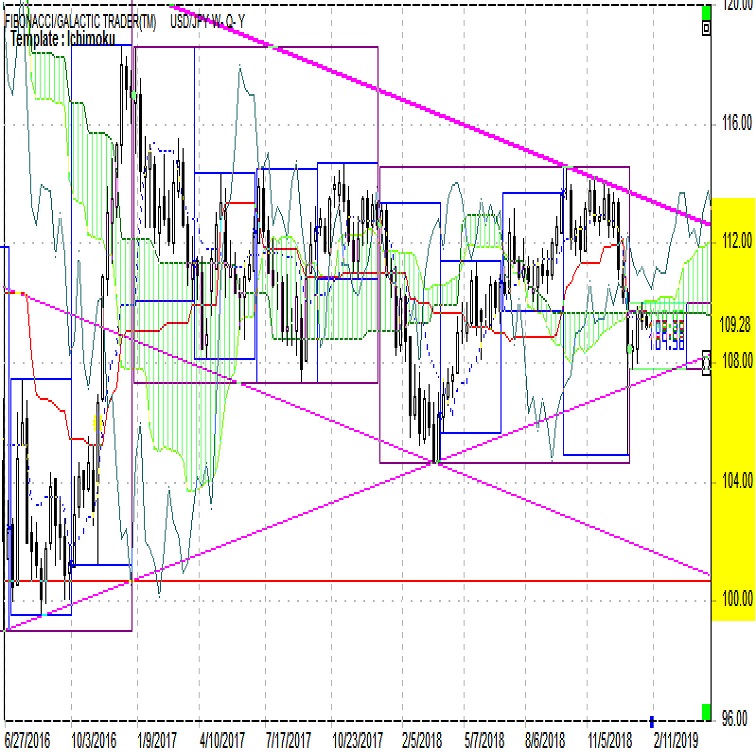

為替市場、特にドル円にとっては金利差拡大思惑によるドル買いインセンティブは低下すると同時に、これまでフラットニングに近づいているイールドカーブ(長短金利の利回り曲線)が、短期金利上昇ではなく長期金利低下によるフラットニングに近づく可能性が今年は高いと言えます。

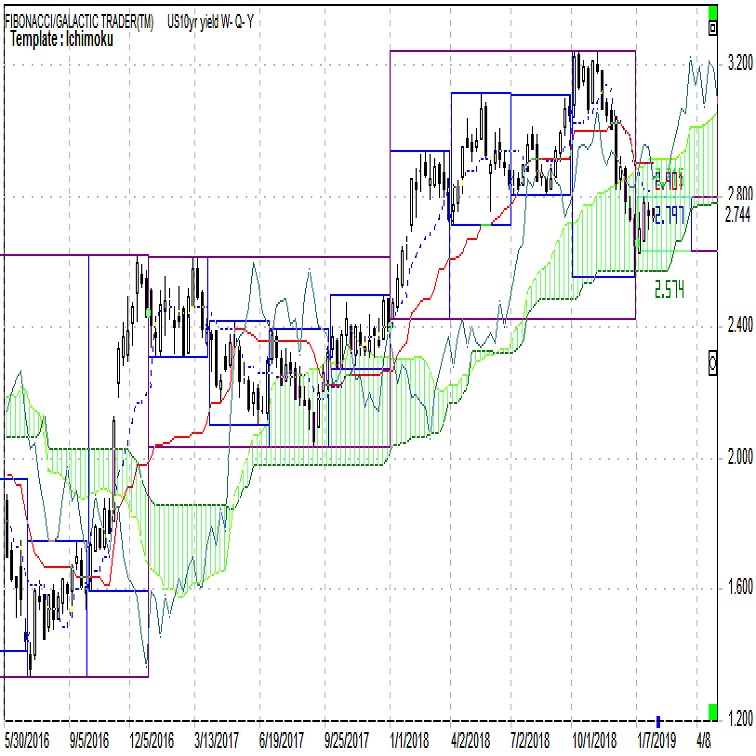

次にご覧いただくのは米国10年債の利回りです。

チャートの表示内容はNYダウと同じですから比較してみて下さい。

米国10年債利回り 週足

昨年第4四半期までは短期金利ほどの幅では無いものの金利が上昇してきましたが、10月以降は急速に金利が低下していることがわかります。これは短期金利の上昇思惑が無くなったこともありますが、大きな点はNYダウの下落です。米国民にとって最も安全な資産は米国債で基本的に米国債は無リスクであると金融市場でも考えることが基本です。

つまり、長期金利低下の最大の原因は、投資資金が株式のようなリスク資産から無リスクである米国債へとシフトしたことで、国債価格上昇=利回り低下の動きがNYダウの下げと時を同じくして起きているということが明確です。この動きこそがいわゆる”Flight to quality”(フライト・トゥ・クオリティ)という「質への逃避」、本来のリスクオフの象徴的な動きと言えます。

金融政策面でも、米国景気減速を懸念しての利上げ思惑後退、そして金利商品では安全な米国債へと資金が移動と、明らかにリスク資産からの逃避行動が見て取れます。

++++ 後編に続く ++++

オーダー/ポジション状況

- キーワード:

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.25

東京市場のドルは154円台を回復、ベッセント氏発言がドル買い材料となるか(24/11/25)

東京時間のドル・円は、153円台まで下落していたが、次期米財務長官に指名されたベッセント氏によるドル高容認発言が伝わったことで154円台まで値を戻した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.25

ドル円 基本はレンジ見込みだが予断許さず(11/25夕)

週明けの東京市場は「行って来い」。一時ドル売りが優勢となったが底堅く、そののちVの字型の回復をたどっている。

-

米ドル(USD)の記事

Edited by:山中 康司

2024.11.25

ドル円 もみあい継続するも動くならば下方向の調整か(週報11月第4週)

ドル円も154円割れではドル買いが出てくる展開になっていました。

-

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2019.01.29

ドル円揉み合い続く公算、英国情勢への関心高(1/29夕)

29日の東京市場は、小動き。新規材料が乏しかったこともあり、109円前半で方向性の乏しい小幅な上下動に終始している。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。