2019年ドル円相場見通し(後編)

+++++ 前編から続く +++++

(3)商品市場

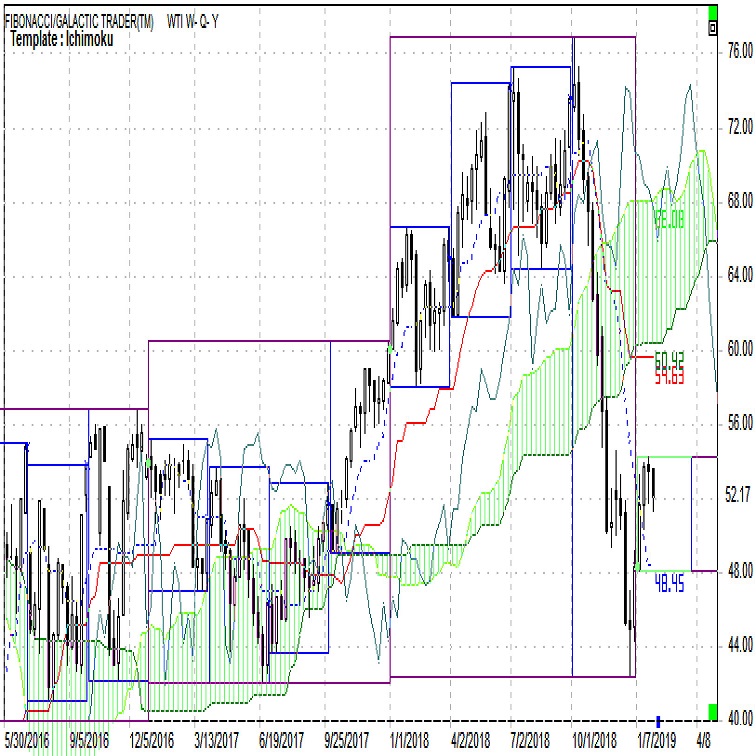

<<原油>>

景気減速と関連が深い商品に原油市場があります。特に最大の消費国である中国での景気減速は需給悪化をもたらし、それが原油価格下落へとつながります。最近ではOPEC総会でも減産の話が出ていましたが、その程度は追い付かない需給悪化が見て取れました。

値動きを見た方がわかりやすいので、ここでも同じチャートを出します。

WTI原油先物 週足

NY原油の動きですが、10月まで上昇後に急落していることがわかります。需給バランスの悪化以外に、商品ファンドといった投資商品から米国債へと資金がシフトしたことも大きいと思いますが、株に比べても下げ幅が極端で2017年の安値に近づく水準にまで売り込まれています。

2019年に入って戻す動きは見えますが、中国の景気が減速し28年ぶりの低成長と言われている中では、よほどの減産で需給バランスを回復させない限り、価格の回復も無いと思いますが、ここからの更なる減産は期待薄ですし、非OPEC諸国にまで減産を求めることは困難と言わざるを得ません。

原油の価格動向からも昨年の第4四半期が大きな節目であったことが確認できます。

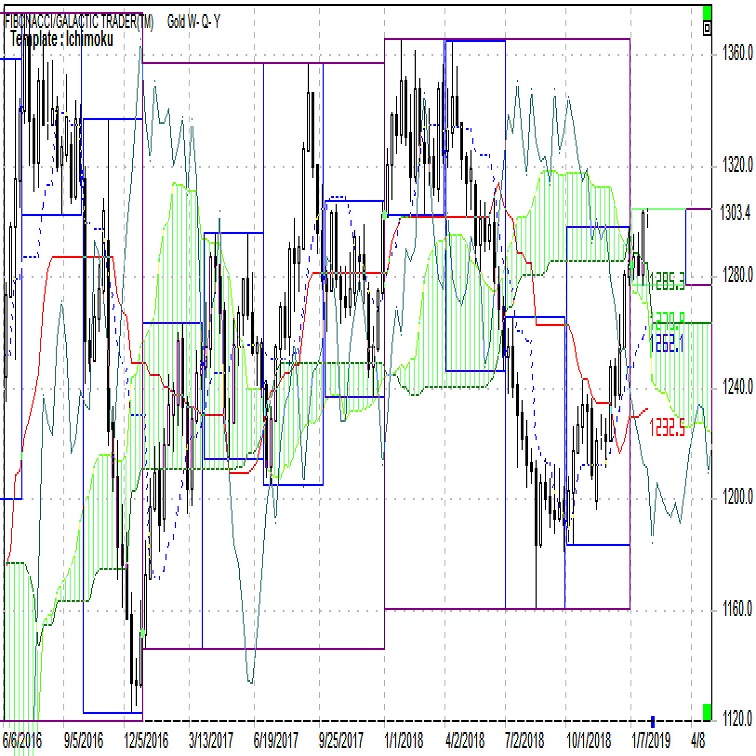

<<金>>

商品市場でもうひとつ重要な市場は金です。金のニーズは工業品、宝飾品の需要が大きいのですが、もうひとつ通貨としての側面を持っています。かつての米国がそうであったように、昔の通貨は金の裏付けがある金本位制がベースでしたし、一般的に中銀の外貨準備という項目には金が含まれています。

つまり、金はいまでも通貨としての価値があり、希少性もあるため世界共通の安全資産であるという認識があります。ここでは商品ではなく通貨としての金、安全資産としての金という面から同様にドル建て金価格のチャートをご覧ください。

金価格(ドル建て) 週足

金価格の上昇が安全資産へのシフトであると考えられますが、金価格は既に第3四半期に底を打ち反転していたことがわかります。他が10月とすると金は8月です。金が2カ月先に底を打っていた理由はリスクオフの芽を感じ既に投資資金が安全資産の金に動き始めていた可能性を考えるべきでしょう。賢い投資家は既に昨年8月から、そして一般的な投資家は昨年10月からリスク資産を手放す動きに出ていたと見ることができるのです。

(4)欧州と日本

<<欧州>>

欧州では3月29日に迫ったブレグジットが最大のリスク要因です。英国議会ではメイ首相の代替案採決が29日NY時間に行われる予定ですが、否決される可能性も高く、そうなるとブレグジットの期限をEU側が延期しない限りハードブレグジット(合意無しの離脱)となる可能性もいまだ否定できません。

もしもハードブレグジットとなった場合の試算は各所から出ていますが、英国にとっても欧州にとっても関税と手続きの煩雑化が大きな景気悪化要因とされています。一例としてドイツの英国向け自動車輸出は半減すると言われています。また最も望ましい条件で離脱になったとしても、すでに企業はロンドンからフランクフルトやパリなど欧州に本部を移転させる動きとなっていて、長期的に英国にとっては悪材料としかなりえませんし、そうであれば欧州への影響も不可避と考えざるを得ません。

こうした不透明な状況を反映し、ECBも2019年夏以降の利上げという見通しが後退してきています。ブレグジット自体は欧州域内の話ですが、米中間の通商問題も少なからず影響を与えていると言えるでしょう。

<<日本>>

そして、日本です。

今年の日本にとって最大の試練は10月に予定されている消費税増税です。8%から10%を小さいと見るか大きいと見るかですが、中国の景気減速が世界に影響している中で日本も影響ゼロとは行きません。戦後最長の景気拡大と新聞には出ていますが、消費増税前の駆け込み需要でそれも終わるでしょう。

過去の消費増税の状況を見ても、駆け込み需要後の反動で消費が落ち込み景気悪化というパターンです。しかも世界的に景気減速リスクの中での増税ですから、来年の東京オリンピック前には内需も外需も悪化している可能性が高く、そうなると日銀の大規模緩和からの出口政策はますます遠ざかりそうです。

消費増税の影響は為替市場では、円安と見る人も円高と見る人もいますが、過去は円安傾向、ただし過去と現在とでは市場を取り囲む環境自体が異なりますし、基本的にグローバルな景気減速という大きな図の中で考えるとリスクオフは円買い、つまり円高要因となりやすいと考えられます。

●2019年の円相場

ここまで見てきた限りでは、2019年はリスクオフ、つまり円高の一年というイメージしか出てこないのですが、ここではテクニカルな観点から考えましょう。

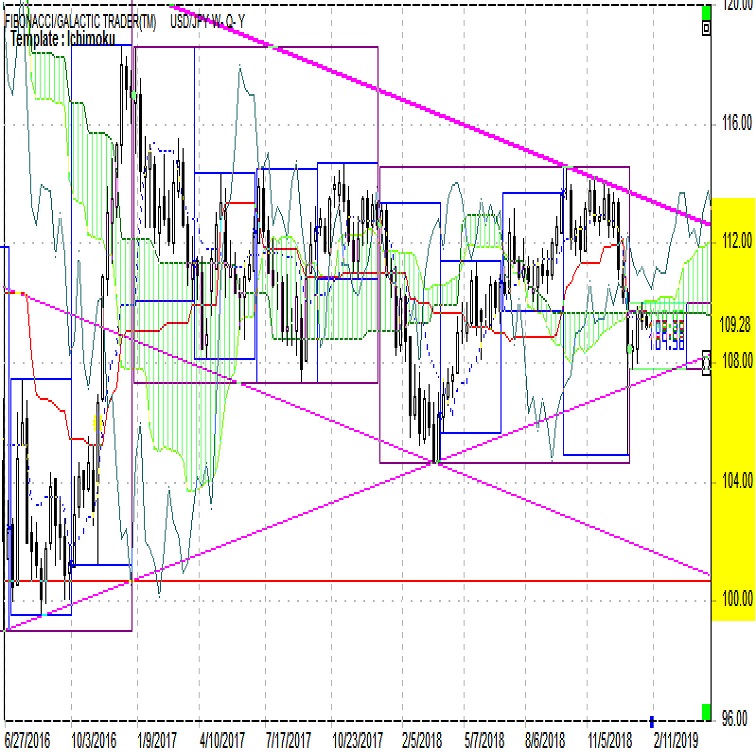

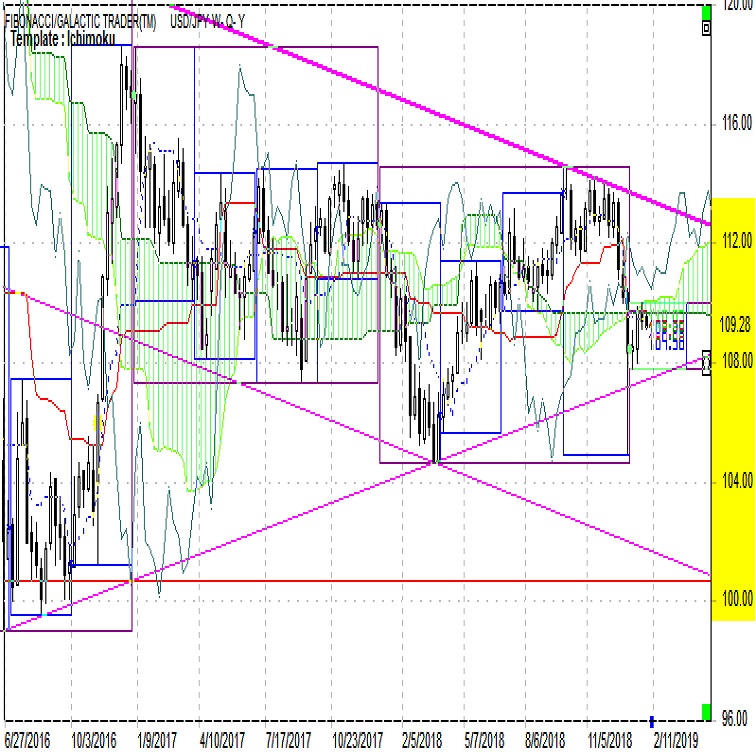

ドル円 月足

<<テクニカル>>

大きな流れを俯瞰するため、上の月足チャートをご覧ください。

こちらも紫の四角で囲んだ期間が1年間です。2011年10月に史上最円高値となる75.53、その後2015年に戻し高値の125.86をつけました。翌年には一時99.02まで押しが入りましたが大台の100円はその後何度かトライしたものの抜けていません。75.53と125.86との半値押しが100.69とテクニカルにもサポートとなりやすい水準でした。

そして、一昨年は11円強、昨年は10円未満と2年連続での安定した動きとなりましたが、今年は年初からちょっとした異変がありました。一時的な104円台です。これはチャートを見ると明らかですが、レジスタンスは2015年高値125.86から安定したライン(ピンクの太線)となっていますが、サポートは2016年安値99.02からのライン(ピンクの細線)を下ヒゲとはいえ下抜けする動きが見られました。一般的にこうしたラインは終値(実体部分)で抜けないと抜けたとは言えないのですが、今回テーマにしてきたリスクオフの動きによってラインを試す動きがあったということは注意すべき動きです。

そして、もうひとつ。私が見ているチャートは通常の24時間チャートと、東京9時以降のチャート(オセアニアを無視)との2種類を見ているのですが、この2つのチャートに乖離がある時に注目しています。これは、それぞれのチャートにおける高値・安値に違いがあった際に、東京9時以降につけていないレートは再度東京9時以降のチャートでもつけに行く可能性が高いというものです。

今回のケースでは1月3日の104円台は東京7時台、つまり東京9時以降のチャートでは見ていない安値のため、どこかでこのレートをつけに行く可能性が高く、そうであるとサポートラインを改めて下抜け、その時にはピンクの平行線で示した下降チャンネルの中での動きへと変化していく可能性を考えなくてはなりません。

<<日柄>>

これも昨年書いたことなので簡単に触れるに留めますが、1973年の変動相場制移行後、似たようなサイクルでもって超円高イベントが起きています。

1973年の変動相場制移行、1985年のプラザ合意(12年後)、1997年のアジア通貨危機(12年後)、2008年のリーマンショック(11年後)、とだいたい12年周期での超円高サイクルが認められます。もちろん、昨年示したようにアジア通貨危機もリーマンショックも翌年とか前年とかを含めた複数年で起きている事象と捉えることもできますが、ことしはシンプルに重大イベントとして認識されている年としました。

ここで2008年に11年を加えると2019年、12年を加えると2020年となり、多少の誤差はあるとしても2018年に何も起きてないことから2019年は警戒するに越したことは無い年回りであると言えます。昨年書いた通りで、どの年も米国が原因を引き起こしていますが、奇しくも現在はトランプ大統領の保護主義がきっかけとなっての景気減速とリスクオフが目に見え始めています。

他と同じ期間の週足チャートに月足で示した各線を表示し直してみます。

ドル円 週足

他のチャートに比べると全体的に変動幅が少ないこともありますが、昨年第4四半期のリスクオフの動きはかなり少ないことがわかります。改めて104円台後半を試した後は100円の大台を視野に入れる動きとなる可能性は高いため、ターゲットとしては2016年安値の99.02、また戻しの限界点としてはレジスタンスの位置する113円台半ばがテクニカルにはいい水準です。

●結論

2019年は年間を通してリスクオフが強まるリスクが高く、ドル円は99.00〜113.50のレンジ内で上値の重たい展開を辿る流れを見ておきます。

オーダー/ポジション状況

- キーワード:

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.25

東京市場のドルは154円台を回復、ベッセント氏発言がドル買い材料となるか(24/11/25)

東京時間のドル・円は、153円台まで下落していたが、次期米財務長官に指名されたベッセント氏によるドル高容認発言が伝わったことで154円台まで値を戻した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.25

ドル円 基本はレンジ見込みだが予断許さず(11/25夕)

週明けの東京市場は「行って来い」。一時ドル売りが優勢となったが底堅く、そののちVの字型の回復をたどっている。

-

米ドル(USD)の記事

Edited by:山中 康司

2024.11.25

ドル円 もみあい継続するも動くならば下方向の調整か(週報11月第4週)

ドル円も154円割れではドル買いが出てくる展開になっていました。

-

-

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。