前週の主要レート(週間レンジ)

始値 高値 安値 終値

ドル円 110.47 110.81 109.12 110.32

ユーロ円 124.60 124.72 122.63 123.53

ユーロドル 1.1279 1.1284 1.1167 1.1196

日経平均 20135.42 20224.54 19896.35 20013.26

(注)上記表の始値は全て東京午前9時時点のレート。為替の高値・安値は東京午前9時?NY午後5時のインターバンクレート。

前週の概況

6月5日(月)

週明けの為替市場はドル円は上値が重く、ユーロドルも直近の上げに対する調整の一日となりましたが、8日に大きなイベントが集中していることもあって、方向感もはっきりせず、終日積極的な取引は手控えられ冴えない一日となりました。

6月6日(火)

前日とは打って変わって東京前場からリスクオフの円高相場となりました。8日のイベント集中日を前にそれまでは動かないだろうと油断していた参加者が多い中、日経平均が寄り付きと同時に下げはじめ、その後は株安と円高が双方で足を引っ張り合う展開。5月安値を下抜けると大台割れのストップオーダーも巻き込みながら大きく下げる展開となりました。海外市場でも円高の流れは止まらずフランス大統領選第1回投票直後に空けたギャップを埋めたことで、ある程度達成感も出たものの上値も重くNY後場には109.23レベルの安値を付けました。ムニューシン財務長官はホワイトハウスが為替に真剣であるとの発言をしたものの、既に円高が進んでいたこともあってあまり反応は見られませんでした。ユーロドルはドル円でのドル安に沿ってユーロ買い方向ではあったものの、英国選挙で保守党の過半数割れが現実的となってきたこともあって、上値の重たいポンドに追随して上がりきらない動きとなりました。

6月7日(水)

東京市場では前日荒れたこと、かつイベントを控えていることから様子見の流れが続きました。欧州市場序盤に円買いが再開し、ドル円は一時109.12レベルの安値をつけましたが、既にテクニカルには大きなターゲット(ギャップ埋め)を達成したこともあり後が続かず。その後は買い戻しからじり高の展開の中、コミー前FBI長官の公聴会原稿が出て、トランプ大統領にダメージを与えるほどでは無いとの判断から更に買い戻し、109.89レベルまで上昇後高値圏での引けとなりました。いっぽう、ユーロドルは荒っぽい展開となり、もみあい後の欧州市場ではECB理事会でインフレ見通しを引き下げるとの思惑からユーロが急落、その後日中高値を更新するも再び下げるといった全く方向感の無い上下を繰り返しました。引けは欧州市場で急落前の水準へと戻しECB理事会待ちとなりました。

6月8日(木)

ドル円は前日に続き株価と歩調を合わせ、東京市場前場は底堅く、後場は下げた後に行って来いの展開となりました。海外市場に移ってからはイベントが豊富なこともありましたが、ドラギ総裁の会見を前にユーロ売りドル買いが先行し、ユーロドルが前日安値圏へと押す動きに沿ってドル円も110円台前半へとドルが強い動きとなりました。総裁会見の内容は強弱ミックスしていたことから短期的に上下の振れは見られたものの大きくは動かず。コミー前FBI長官の公聴会は前日に原稿が出ていたこともあり、ほぼ無風で通過しました。NYの引けにかけては英国総選挙の結果待ちでドル高値圏での推移のまま引けました。

6月9日(金)

東京市場では、朝方こそ英国選挙で保守党の過半数割れが確実となったことから3主要通貨ペアともにリスクオフの売りからスタートしましたが、日経平均株価の買いに伴ってドル円は反転上昇、ユーロドルは上値の重たい地合いを継続しました。海外市場に移りユーロは一段安、ドル円は底堅い株価に引っ張られてNY市場で110.81レベルまで上昇後、NY後場に入り日経先物が一転下げる動きへと転じたことから東京市場の水準へと押した後、若干買い戻されて引けています。ユーロドルはNY市場で1.1167レベルの安値を付けた後は、週末にフランス選挙を控えていることもあり、1.12近辺へと戻しての引けとなりました。

今週の予定(時刻表示のあるものは日本時間)

今週注目される経済指標と予定をあげてあります。影響が少ないものはあえて省いています。FRB地区連銀総裁講演の内、2017年FOMCメンバー(ニューヨーク、フィラデルフィア、シカゴ、ミネアポリス、ダラス)ではない地区連銀はカッコ付で示しました。わかりやすさ優先で、あえて正式呼称で表記していない場合もあります。

6月12日(月)

**:** 豪州市場休場

16:00 トルコ1〜3月期GDP

6月13日(火)

10:30 豪州5月NAB企業景況感

17:30 英国5月CPI、PPI

18:00 ドイツ6月ZEW景気期待指数

18:00 ユーロ圏6月ZEW景気期待指数

21:30 米国5月PPI

**:** 米国FOMC(〜14日)

6月14日(水)

07:45 NZ1〜3月期経常収支

11:00 中国5月小売売上高、鉱工業生産

15:00 ドイツ5月CPI確報値

17:30 英国5月失業率

18:00 ユーロ圏4月鉱工業生産

20:00 南ア4月小売売上高

21:30 米国5月CPI、小売売上高

23:00 米国4月企業在庫

23:30 米国週間原油在庫

27:00 FOMC結果公表

27:30 イエレンFRB議長会見

6月15日(木)

07:45 NZ1〜3月期GDP

**:** 日銀金融政策決定会合(〜16日)

10:30 豪州5月失業率

16:00 トルコ3月失業率

16:30 スイス中銀政策金利発表

17:30 英国5月小売売上高

18:00 ユーロ圏4月貿易収支

20:00 英中銀MPC結果公表

20:00 トルコ中銀政策金利発表

21:30 米国新規失業保険申請件数

21:30 米国6月NY連銀製造業景況指数

21:30 米国6月フィラデルフィア連銀製造業指数

21:30 米国5月輸入物価指数

22:15 米国5月鉱工業生産、設備稼働率

23:00 米国6月NAHB住宅市場指数

29:00 英中銀総裁講演

6月16日(金)

**:** 南ア市場休場

07:30 NZ5月企業景況感

**:** 日銀金融政策決定会合結果公表

15:30 黒田日銀総裁会見

18:00 ユーロ圏5月CPI確報値

21:30 米国5月住宅着工件数、建設許可件数

23:00 米国6月ミシガン大消費者信頼感指数速報値

23:00 米国5月労働市場情勢指数(延期分)

25:45 ダラス連銀総裁講演

6月18日(日)

**:** フランス下院選挙決選投票

今週の週間見通し

先週は英国総選挙で与党保守党が過半数割れとなったものの選挙戦終盤での予想に沿ったものであり、ポンドの値動きも他通貨への影響も思いのほか落ち着いていたようです。週末のフランス下院選挙も大方の予想通りマクロン新党が圧勝となるようで、今週末の決選投票を前に欧州の政治イベントは一段落となっています。

今週は金融政策イベントとして、13・14日にFOMC、15日に英中銀MPC、15・16日に日銀金融政策決定会合と続きますが、FOMCにおける利上げはほぼ織り込み済みで、先週末時点のCMEの織り込み度でも99%利上げが織り込まれている状態でした。利上げの有無は議論にならないでしょうから、イエレン議長が会見で何か新しいことに触れるかどうか、動きが見られるとすれば議長会見ということになります。

また英中銀MPCはあまり注目されていませんので、週末の日銀会合結果発表が次の焦点です。こちらも政策自体の変更は考えられませんが、先週某情報ベンダーの悪名高い(?)H記者の観測記事において、出口政策に関して時期尚早から対話重視へと変更するといった内容の記事に関して何らかの説明があるかどうか、それによっては材料視される可能性があります。

つまり、米国の利上げが完全に織り込まれている状況下、米国の年内利上げは9月以降となることはほぼ間違いありませんので、日銀が出口政策について少しでも考えているような表現を持ち出せば円金利上昇となり、為替については円買い材料となります。ただ、金利上昇に繋がることが分かった上で、そうした表現が出て来るかとなると疑問は残り、結局はまだ議論する時期では無いといった従来の説明に留まる可能性の方が高いと見るのが妥当そうです。

そうなると、円相場を動かす材料は今週も株価が気になるところです。日経平均株価は2万円の大台を示現し達成感も出ている中、NYダウはIT関連株の下げもあり高値圏からやや下押しする動きを見せ、日経平均もそれにつられて水準を下げてきています。株価を下げ売る材料は何なのかと順に考えていくことになりますが、高値圏で目立った調整が入らない米国株が下げた場合にもっとも影響はありそうですが、そうなると米国株が下げるかどうかとなります。

米国株自体はここに至るまでかなり上昇してきており、そろそろいったん調整が入った方が一段高になるとしても動きが軽くなりますし、コミー前FBI長官の公聴会自体は特に問題無く終わったものの、引き続きトランプ政権を取り囲む状況や公約実現の遅れなど、何が売り材料になってもおかしくはない状況下にあります。また政権メンバーの発言では、通商問題や為替問題などに相変わらず触れられていますし、慣れっこになったとはいえ北朝鮮の地政学リスクが消えたわけではありません。そうしたことを考えると、依然としてドル安・円高方向へのリスクの方が大きいと考えざるを得ません。

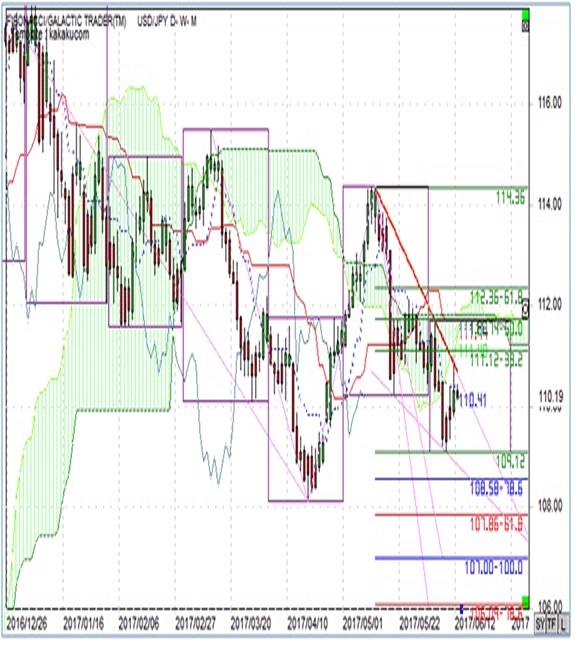

テクニカルな観点でも大きな変化はありません。日足チャートをご覧ください。

12月高値から4月安値への下げ、その後の5月高値への戻しから計算されるフィボナッチエクスパンション(赤いライン)と、3月高値から4月安値への下げ、その後の5月高値への戻しから計算されるフィボナッチエクスパンション(青いライン)との2つのターゲットを示しました。ただ、これらの水準は現状の水準からはまだ距離があるため、今週のところはもう少し近い水準でより重要な安値が2点ありますのでそちらを採用します。

先週はいったん安値(109.12)で反転上昇とはなったものの、引き続き上値を抑える材料のほうが多そうであることを考えると、まずは先週安値、そして4月安値(108.14)といった2つの水準を想定することとなります。いっぽうでレジスタンスについては、5月高値と先週安値のフィボナッチ戻しを考えます。38.2%戻しが111.12です。

多少の誤差を考えても、今週のドル円は109.00レベルをサポートに、111.00レベルをレジスタンスと、基本的に先週立てた予想と同様の一週間を見ておきます。

ドル円(日足)チャート

このチャートは、ローソク足の足型をそのままに陰陽の着色のみ平均足と同様とすることで、短期的な方向性(緑=上昇、赤=下降)を見やすく加工した当週報独自のチャートとなっています。また、国内外で人気の高い一目均衡表を併せて表示することで上下のチャートポイントもわかりやすく示しました。トレンドラインは週初の段階で過去一定期間から自動的に表示される自動トレンドライン(無い場合もあります)となっています。

ディスクレーマー

アセンダント社が提供する本レポートは一般に公開されている情報に基づいて記述されておりますが、その内容の正確さや完全さを保証するものではありません。また、使用されている為替レートは実際の取引レートを提示しているものでもありません。記述されている意見ならびに予想は分析時点のデータを使ったものであり、予告なしに変更する場合もあります。本レポートはあくまでも参考情報であり、アセンダント社および二次的に配信を行う会社は、為替やいかなる金融商品の売買を勧めるものではありません。取引を行う際はリスクを熟知した上、完全なる自己責任において行ってください。アセンダント社および二次的に配信を行う会社は、本レポートの利用あるいは取引により生ずるいかなる損害の責任を負うものではありません。なお、許可無く当レポートの全部もしくは一部の転送、複製、転用、検索可能システムへの保存はご遠慮ください。

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:編集人K

2024.11.22

ドル円154円台前半、本邦CPI高止まり等で一時154円割れ (11/22午前)

22日午前の東京市場でドル円は「往って来い」。

-

米ドル(USD)の記事

Edited by:上村 和弘

2024.11.22

ドル円見通し 21日夜からの反落で一時154円割る、日銀総裁は12月利上げの可能性排除せず(24/11/22)

ドル円は21日深夜には153.90円まで安値を切り下げた。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.22

ドル円、下落後に反発するなど底堅い動き。上昇トレンドの継続を想定(11/22朝)

21日(木)のドル円相場は下落後に持ち直す展開。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2017.06.12

ドル円米FOMCにらみで動きにくい雰囲気(6/12夕)

週明け12日の東京市場は、揉み合い。終日を通して110円台前半での一進一退で、方向性はほぼうかがえなかった。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2017.06.12

ドルは下値攻めしにくい雰囲気FOMC注目(6月第二週)

チャート的にはドルの下値トライは失敗したように見えることに加え、やや不格好だが4月安値と先週安値でダブルボトムを形成している感もうかがえる。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。