前週の主要レート(週間レンジ)

始値 高値 安値 終値

ドル円 111.28 112.13 110.88 111.32

ユーロ円 124.68 125.81 124.12 124.42

ユーロドル 1.1204 1.1268 1.1160 1.1179

日経平均 19670.48 19850.93 19585.54 19686.84

(注)上記表の始値は全て東京午前9時時点のレート。為替の高値・安値は東京午前9時?NY午後5時のインターバンクレート。

前週の概況

5月22日(月)

ドル円は111円台前半で終日小動き、ユーロドルは東京市場こそ動意薄だったもの、欧州市場に入りメルケル首相が、ユーロがECBの金融政策の影響から弱くドイツの製品が安いと、ユーロ高容認と取れる発言を行ったことでユーロが急騰、1.11台半ばからNY市場では1.12台半ばまで上伸し、最近のユーロ高トレンドを後押しする結果となりました。

5月23日(火)

東京市場からNY市場まで方向感の無い動意薄の展開が続きましたが、材料的には目立った変化もない中で6月利上げ思惑の蒸し返しから米金利が上昇し、それにともなってドル円、ユーロドルともにドルが買われる動きとなりました。株式市場も利上げ思惑を悪材料とはせず、引けにかけてドル買いの動きが継続し、ドル円は111.86レベル、ユーロドルも1.1175レベルまでドル高となり、それぞれドル高値圏での引けとなりました。

5月24日(水)

東京市場からNY市場までほとんど動意の無い展開が続きました。ドル円は111円台後半の狭い範囲で、またユーロドルも。1.11台後半で膠着状態となりました。動きが出たのはFOMC議事録発表前で、ここにきて6月利上げ思惑が改めて高まったこともあり、ドルがやや買われての議事録待ち。しかし、議事録の内容は物価上昇に対して慎重なハト派的内容で、発表直後にドル円は111円台半ば、ユーロドルも1.12台乗せとなり、ドル安値圏での引けとなりました。

5月25日(木)

東京市場では前日の株高の動きが継続し、リスクオンの動きから3主要通貨ペアともに勢いは弱いものの上昇する動きとなりました。欧州市場に入るとOPEC総会を前にして原油が上昇後に大きく下げ始めた動きに反応し、3主要通貨ペアともに上値を抑えられ、総会では減産継続で合意したものの特にサプライズも無く、材料出尽くしから原油が続落、NY市場ではWTIが48.45ドルと総会前の高値52.00ドルから3.5ドルもの下落となりました。他市場への影響は特に見られなかったものの、週末を前にして為替市場は動きの鈍いままでNY市場を引けています。

5月26日(金)

東京市場では材料自体には目立った変化が無い中、ロシアゲート事件に絡んでトランプ大統領側近が捜査線上に出た話、OPEC総会後の原油の急落等、前日の流れを受けたリスクオフから株価とともに円高の動きとなりました。ドル円は欧州市場で110.88レベルまで水準を切り下げ、その後は週末前の調整から買い戻しも出ましたが、クロス円も含め全般に円高気味での引け。いっぽうユーロドルは動きとしてはドル円同様のドルの動きではあったものの値幅は限定的で、結果としてユーロ円が終日弱含みNY市場で124.17レベルまで下げました。しかし、3主要通貨ペアともにLDN、NYの3連休を前に動きがとりにくく典型的な週末相場となりました。

今週の予定(時刻表示のあるものは日本時間)

今週注目される経済指標と予定をあげてあります。影響が少ないものはあえて省いています。FRB地区連銀総裁講演の内、2017年FOMCメンバー(ニューヨーク、フィラデルフィア、シカゴ、ミネアポリス、ダラス)ではない地区連銀はカッコ付で示しました。わかりやすさ優先で、あえて正式呼称で表記していない場合もあります。

5月29日(月)

**:** 中国市場休場(〜30日)

**:** LDN、NY市場休場

**:** 仏露首脳会談

10:15 (サンフランシスコ連銀総裁講演)

16:15 オーストリア中銀総裁講演

22:00 ドラギECB総裁講演

5月30日(火)

**:** 香港市場休場

08:30 本邦4月失業率、有効求人倍率

15:45 フランス1〜3月期GDP速報値

18:00 ユーロ圏5月消費者信頼感確報値

21:00 ドイツ5月CPI速報値

21:30 米国4月個人所得・消費支出

22:00 米国3月ケースシラー住宅価格指数

23:00 米国5月消費者信頼感

23:30 米国5月ダラス連銀製造業活動指数

26:00 ブレイナードFRB理事講演

5月31日(水)

08:01 英国5月GFK消費者信頼感

10:00 NZ5月ANZ企業信頼感

10:00 中国5月製造業・非製造業PMI

16:55 ドイツ5月失業率

18:00 ユーロ圏4月失業率

18:00 ユーロ圏5月CPI

21:00 ダラス連銀総裁講演

21:00 南ア4月貿易収支

22:45 米国5月シカゴ購買部協会景気指数

23:00 米国4月中古住宅販売保留件数指数

25:30 ユンケル欧州委員長講演

27:00 ベージュブック

6月1日(木)

09:10 (サンフランシスコ連銀総裁講演)

10:30 豪州4月小売売上高

10:45 中国5月MarkIt製造業PMI

14:45 スイス1〜3月期GDP

16:15 フランス中銀総裁講演

16:50 フランス5月製造業PMI確報値

16:55 ドイツ5月製造業PMI確報値

17:00 ユーロ圏5月製造業PMI確報値

17:30 英国5月製造業PMI

20:30 米国4月チャレンジャー人員削減予定数

21:00 パウエルFRB理事講演

21:30 米国新規失業保険申請件数

21:30 米国1〜3月期単位労働コスト確報値

22:45 米国5月MarkIt製造業PMI確報値

23:00 米国5月ISM製造業景況指数

23:00 米国4月建設支出

23:30 米国週間原油在庫

6月2日(金)

17:30 英国5月建設業PMI

18:00 ユーロ圏4月PPI

21:30 米国5月雇用統計

21:30 米国4月貿易収支

今週の週間見通し

最近のドル円は材料自体、ロシアゲートに関するドル売り、日米通商交渉の行方や北朝鮮の地政学リスクから来る円買いと、明らかにドル円は下げ方向に動きやすい材料が多いのですが、どれも目新しい材料では無いことから、飽きっぽい市場参加者は着実に新たな材料探しをしている印象です。

テクニカルにも長期的には年初から続くドル安の流れ自体に変化は無いものの、短期的には方向感が見いだせない状態となっていてファンダメンタルな材料の慣れとともに動けない状況が続きます。重ねてフローも110円台には買いオーダーがある一方で、112円台には売りも見えてきてと、きっかけが無ければ動けない状態を作っています。

きっかけになるとすれば、これはあまり期待できないものの月末月初のフローが出るかどうか、また今週末には米国雇用統計があり、前回のややハト派的なFOMC議事録と併せて6月利上げの可能性を探ることになります。しかし、これも以前からしつこく言っていることですが、イエレン議長をはじめFOMCメンバーの方向性はぶれが少なく、常にタカ派寄り、ハト派寄りとぶれるのは市場参加者です。よほどのサプライズが無い限り、6月利上げは確定、年内あと1回の利上げをどこで行うか(今のところ12月が濃厚)、という基本路線をずらすべきではありません。

そうなってくると、いよいよドル円は方向感が無くなり動きにくくなりますが、既にもみあい入りしてから7日が経過し、徐々にエネルギーが溜まってきていることも確かです。また本日もLDN、NY市場が休場と私も含め多くは動かないと若干油断している面もあるかと思います。突然の動きに足元をすくわれないように注意は怠れませんが、もし動き可能性があるとすれば、冒頭に書いた通りドル安・円高ということになるかと思います。

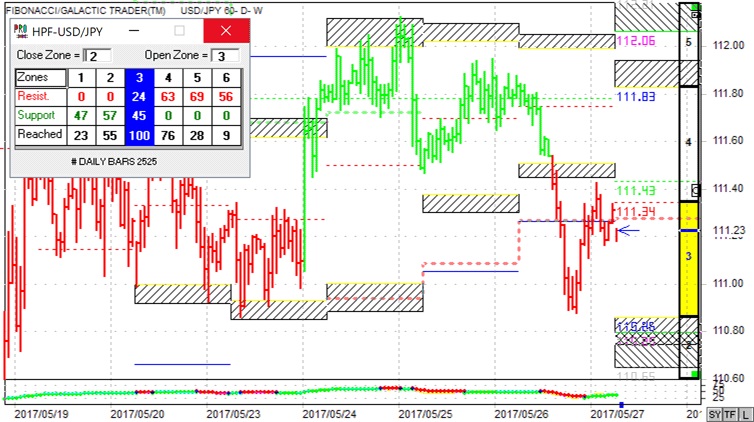

今週はやや短期的なチャートから目先の動きを考えてみましょう。シンプルな60分足のバーチャートの1日を青い四角で囲ってあります。

ドル円60分足

短期的には現在の流れは5月高値(10日114.37)を起点としたドル安トレンドを継続していると考えられます。18日にその後の安値110.24をつけたところまでが下降トレンド、そしてその安値と先週安値(26日110.88)を結んだサポートラインと、それに平行に引いたラインを18日高値を起点に引くとこれも先週高値(24日112.13)に乗り、きれいな平行四辺形のフラッグを形成しています(濃い水色の平行線)。

フラッグは典型的なコンティニュエイション(継続)パターンとして認識されますので、以前のトレンド、つまり5月10日高値からのドル安トレンドを継続する可能性が高く、今後サポートライン(本日111円水準)を明確に下抜ける動きが出てきたときには、トレンド再開として以下の水準を考慮しておく必要があります。

近いところから順に見て行きましょう。まず、110.24と112.13の78.6%(61.8%の平方根)押しにあたる110.64、そして110.24、これらは下げの動きが出てきたときに誰もが意識する水準です(赤いライン)。次に110.24の安値を割り込んできた場合ですが、大台の110円は当然意識されるとして、5月高値を起点に逆N波動のフィボナッチ・エクスパンション(ピンクのライン)を考えると、50%の110.07は大台と重なり、次の61.8%は109.58となっています。後者の水準は4月安値と5月高値の78.6%押しとも一致しています(日足参照)。

今後ドル円の下げが再開した場合のターゲットは大台の110円前後、ややオーバーシュートして109円台半ばという水準を意識しておきたいところです。こうしたテクニカルな観点を含め、今週のドル円は109.80レベルをサポートに、112.00レベルをレジスタンスとする一週間を見ておきます。

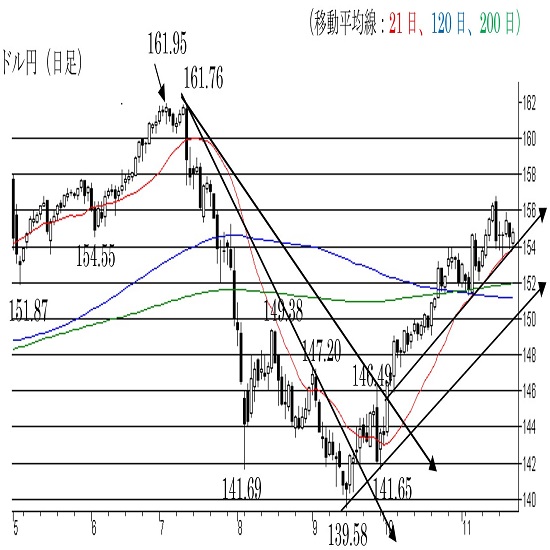

ドル円(日足)チャート

このチャートは、ローソク足の足型をそのままに陰陽の着色のみ平均足と同様とすることで、短期的な方向性(緑=上昇、赤=下降)を見やすく加工した当週報独自のチャートとなっています。また、国内外で人気の高い一目均衡表を併せて表示することで上下のチャートポイントもわかりやすく示しました。トレンドラインは週初の段階で過去一定期間から自動的に表示される自動トレンドライン(無い場合もあります)となっています。

ディスクレーマー

アセンダント社が提供する本レポートは一般に公開されている情報に基づいて記述されておりますが、その内容の正確さや完全さを保証するものではありません。また、使用されている為替レートは実際の取引レートを提示しているものでもありません。記述されている意見ならびに予想は分析時点のデータを使ったものであり、予告なしに変更する場合もあります。本レポートはあくまでも参考情報であり、アセンダント社および二次的に配信を行う会社は、為替やいかなる金融商品の売買を勧めるものではありません。取引を行う際はリスクを熟知した上、完全なる自己責任において行ってください。アセンダント社および二次的に配信を行う会社は、本レポートの利用あるいは取引により生ずるいかなる損害の責任を負うものではありません。なお、許可無く当レポートの全部もしくは一部の転送、複製、転用、検索可能システムへの保存はご遠慮ください。

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:山中 康司

2024.11.25

ドル円 もみあい継続するも動くならば下方向の調整か(週報11月第4週)

ドル円も154円割れではドル買いが出てくる展開になっていました。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.25

ドル円 基本は揉み合い、地政学リスクに依然要注意(週報11月第3週)

先週のドル/円相場はドルが底堅い。しかし上値も重いようで、ザラ場ベースで一度も156円台を付けることはなく、前週高値を超えられなかった。

-

米ドル(USD)の記事

Edited by:川合 美智子

2024.11.25

ドル円 テクニカル週報(2024年11月第4週)

直近の日足は先週末の東京市場で(9:00am)前日足から下寄りのスタートとなりましたが、153.90-00の下値抵抗に跳ね返されて小陽線で切り返しています。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2017.05.29

ドル円、英休場などもあり動きにくい雰囲気(5/29)

週明け29日の東京市場は、111円台前半で一進一退。一時は111円半ば近くまでドルが買い進められるも、上値は重く上げ渋り。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2017.05.29

ドル円週報(5月第五週)「目先は方向性喪失」

先週のドル/円相場は、1週間を通して方向性が乏しい。終わってみればややドル高、週足チャートは辛うじて陽線となったものの、週間を通した値幅は1.3円ほどで、

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。