●はじめに

(1)執筆にあたって

2017年の相場見通しというには随分と遅いタイミングだなと思われる方が多いかもしれませんが、これはFX羅針盤の編集人の方から年末年始の新年相場見通しはだいたい外すという経験則によるもので、さすが為替の世界が長い人だなと提案をいただいた時に感心したのでした。さらに私からの要望として今までにいないタイプのトランプ大統領誕生ということから就任演説を待って書かせてほしいとの対案をご了承いただき、この遅い時期での2017年相場見通しということになるわけです。

相場見通しと言えば通常は四半期ごと程度に主要国の経済状況の予想や大きなイベントを考慮しながら組み立てていくことが一般的ですが、皆さんもご存知の通り2016年は英国国民投票、米国大統領選とそれまでの世論調査を裏切る結果が続き、競馬で言えば穴馬ばかりが勝ってしまっているような状況です。ただでさえ不透明な世界情勢の中、ここまで見通しが組み立てにくい年も正直珍しいと思います。ひょっとしたら3月末を待たずに大幅な修正を必要とするかもしれませんが、現段階での見通しということでお読みいただければと思います。

(2)見通しの組み立て

まず、ファンダメンタルです。為替相場を考える上で最も影響の強い国は米国ですね。米ドルが基軸通貨であり、為替取引の8割以上がドルの取引となっているため、主要国(欧州、日本、英国等)の影響以上に米国の影響が大きいためです。そこで、最初に2017年の米国について考えます。

次に、テクニカルです。これは現在の相場の大きな方向性を考える際にチャートを見ることである程度の方向性を組み立てることが出来るためです。長期の見通しに適したドルインデックスとドル円の週足チャートを用いて論じたいと思います。

(3)結論

導き出された見通しは、既に118円台でドルの高値をつけ、100〜105円へ向かう円高(ドル安)相場が2017年である、というものです。理由は以下に説明していきます。

●ファンダメンタル

(1)大統領就任前

米国のファンダメンタルですが、これまでのコンセンサスはトランプ大統領の政策による減税、インフラ投資といった恩恵を米国経済が受けることで景気が浮揚し、長期金利が上昇するとう前提で株高、ドル高といったものとなっていました。しかしトランプ候補として大統領選を戦っている段階でも言っていたことは同じにもかかわらず、当初は株価暴落、ドル暴落です。それが開票後にトランプ大統領に決まった途端、良い面だけに注目しわずか一日で株高、ドル高というシナリオがコンセンサスとなってしまいました。

これはFX羅針盤のコラムでも過去に書いた通りですが、米国の国際金融資本と呼ばれるようなファンドや大手投資銀行が自分たちの利益のため急激にシナリオを書き換え、それを顧客に広げたことが真相であると私は思っていて、今言われているコンセンサスもひょっとしたら一般投資家が騙されている可能性もあるわけです。そこで、ここでは事実にのみ目を向けて考えてみます。

米国の景気は良いのか。これはトランプ大統領とは関係なくオバマ大統領の頃から着実に上向きとなっていて雇用も景気も改善してきました。回り道はあったものの2015年12月、2016年12月とFOMCによる利上げが行われ、2017年も2回の利上げが行われると考えられています。この点は事実として見て良いでしょう。

2017年のFOMCのうち、イエレンFRB議長の会見を伴うのは以下の4回です。

3月14・15日

6月13・14日

9月19・20日

12月12・13日

議長の発言にも多少の振れはありますが、元々超ハト派のイエレン議長ですから、これまで同様に慎重なスタンスで引き締めていく可能性が高く、前回12月の利上げから半年置いた6月とさらに12月に利上げを行うという線が本命ではないかと考えられます。長期金利上昇が景気拡大思惑から先行しているものの、政策金利も長期金利同様に上昇していく流れですから、これまでの常識で行くとドル高です。

ところが、2017年に入ってからのドル円相場は、1月3日の118円60銭を高値に1月末には112円08銭まで水準を切り下げています。これは、トランプ大統領の米国第一主義の柱のひとつである保護主義が原因です。米国第一主義というと米国民には聞こえは良いのでしょうが、他国から見たら自分さえ良ければいいわがままな政策としか見えません。

(2)大統領就任後

実際に就任直後からTPPからの離脱、NAFTA(北米自由貿易協定、米国、カナダ、メキシコの3カ国で署名)の再交渉と保護主義のための公約を着実に実行に移し始めていることがわかります。この保護主義政策は米国の相手方にとっては不利なものであることは間違いありませんし、長期的には世界経済にとって決して良いことではありません。つまり、現在やインフラ投資といったプラス面と同じくらいのインパクトでもって保護主義のマイナス面のインパクトはあると考えなくてはならないでしょう。

トランプ大統領は思い付きで発言したり動いたりという印象が強いかもしれませんが、これまでのビジネスの手腕から見ても馬鹿なわけがありません。わかった上で極端なことを言っていますし、物事を単純化して極論を述べさらに圧力をかけて成果が見えやすいようにしていることは間違いありません。

株価上昇は安倍首相も自己の成果として使ったくらいですから、史上初の2万ドルというのは実にわかりやすいですね。同様に数字で示せるものはわかりやすいという点で、保護主義のターゲットとなりやすい数字に米国の貿易収支があります。まだ2016年の数字が確定していませんので、2015年12月から2016年11月までの1年間の数字を見て、何をされそうなのかということを考えます。

米国の貿易相手国として上位5カ国は、中国、カナダ、メキシコ、日本、ドイツです。この5か国の内カナダは、米国からの輸出も多いのですが、残りの4か国は米国の赤字国上位4カ国でもあります。商務省が発表している季節調整済みの数字から実際の数字を拾うと以下の通りです。

中国 3472億ドル 47.7%

日本 690億ドル 9.5%

ドイツ 663億ドル 9.1%

メキシコ 634億ドル 8.7%

就任前の会見で中国、日本、メキシコという名前が出てきたのには明確な理由があることがわかります。

さらに1月31日には、トランプ大統領が中国と日本の通貨安誘導を非難したことに加え、国家通商会議(NTC、大統領直属の通商政策統括組織)委員長がユーロ安も避難したことから、これら4カ国に対する貿易赤字を減らす方向で動く可能性は非常に高いと言わざるを得ません。

以下の6カ国もご覧ください。

中国、日本、台湾、韓国、ドイツ、スイス

この6カ国は米国財務省が年2回公表する為替報告書の中で、直近2016年10月に監視リストに載せた国で、メキシコ以外はこのリストにも含まれています。NAFTA再交渉によってメキシコが加わったと言えますが、メキシコの場合は移民政策の話も重なって今までとは打って変わって突然の逆風といったところです。

さて、そろそろ話を為替に結びつけますが、過去に米国の貿易赤字が問題になったのは1980年代で、日米貿易摩擦という言葉がしばしば話題になりました。1985年には今から考えるとかわいいものですが、対日貿易赤字が500億ドルを超えたこと、また当時のレーガン政権が取ったドル高政策にほころびが目立ち始めたことからプラザ合意による為替調整へと動くこととなりました。

今回も当選直後は株高、ドル高と動いたものの、過去の経緯を踏まえると、株高は米国内の話であるものの為替は2国間の力関係に他なりませんので、分けて考える必要があるのではないかということです。トランプ大統領の目指す米国第一主義は、国民にわかりやすい米国にとって良いこと、つまり米国内の景気の一段の上昇(株高)と米国内産業にとって有利な為替調整(ドル安)が同時に起こる可能性が高いのではないかというのが現在の見通しということになります。

●テクニカル

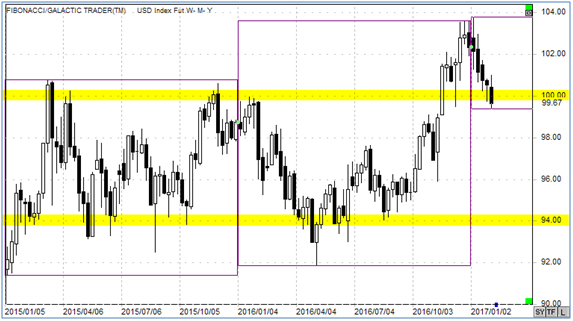

(1) ドルインデックス

紫の四角で囲んだ期間が1年間を示していますが、ドルインデックスは2015・2016年の2年間はおよそ94.0を下限に100.0を上限に安定した水準にありました。しかし、大統領選後の急激なドル高によって2017年初には103.82の高値をつけ1月末には再び100の大台を割り込んでいます。

これまで、米国にとってドルインデックスの100.0の大台はドル高警戒水域として意識されるものでしたが、11月以降のドル高相場で一気に上抜けたにもかかわらず、当初こそドル高警戒感の話も出ていましたが、12月以降は全く聞かれなくなっていました。しかし、直近の保護主義的なトランプ政権の発言で改めて100.0の大台は意識されることとなるのではないかと考えられます。

過去2年間のような安定したドルの動きは米国にとって許容できるものだと思いますが、これまでのようなドル高を反転させることで、わかりやすい演出を行う可能性があるわけです。そうした中で、一番注意しなくてはならないのがドル円となります。

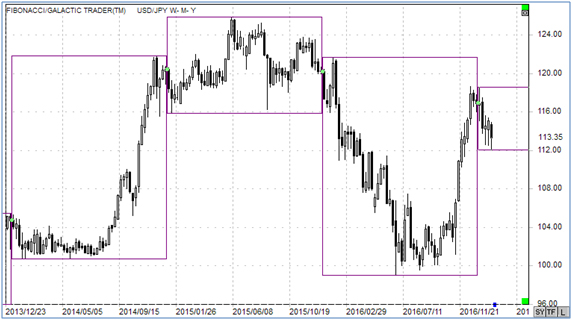

(2) ドル円

こちらは過去3年間の週足チャートとなっています。アベノミクス相場で100円台前半から125円台まで上昇し、昨年は1月の日銀によるマイナス金利導入後を高値に英国国民投票時には一時100円の大台割れ。その後、安値圏でのもみ合いを経てトランプ相場で急速に円安へと揺り戻し、昨年12月には118円66銭の高値をつけました。その後、若干の下押しを経て118円60銭を付けた後はポジション調整も加わって112円台前半まで下押す動きがここまでの経過です。

こうして見るとドルインデックスにしてもドル円にしても昨年11月以降のドル高トレンドに対して調整が入っていますが、果たして現状程度の調整でトランプ政権が満足するとはとても思えません。当選後と今後各時点での変化を示しやすいため、大統領選直前の水準であった105円前後はひとつ大きな目安と考えらえますし、ファンダメンタルの項で書いた対日貿易赤字削減を実現するためにも為替調整は簡単な選択肢です。

トランプ政権の考えているドル円レートとして、これもわかりやすい1ドル100円という水準が想定されていても不思議ではありません。2月10日には日米首脳会談がワシントンで行われ、通商協定とともに為替水準の話が行われる可能がある以上、何らかの目安は考えておく必要があります。テクニカルなターゲットも計算してみます。

2016年安値99円02銭106.52と2016年高値118円66銭のフィボナッチ戻しは以下のようになります。

半値押し 108円84銭

61.8%押し 106円52銭

78.6%押し 103円22銭 (61.8%の平方根)

短期的には110円の大台から半値押しの108円84銭をターゲットに、長期的には61.8%から78.6%押しにあたる水準105円前後、これはまさに大統領選直前の水準にあたりますので、105円という水準、さらに保護主義政策が炸裂した場合には100円の大台をも意識しておく必要があるのではないかと見ています。

時期的には2017年上半期、6月くらいまでの間に一段の円高、そしてその後の展開次第では第3四半期頃に100〜105円という水準もありうるか、というのがテクニカルな観点となります。

●最後に

さて、本来ならば大きく円高に振れるという見通しはリスクシナリオで年末年始の段階では私も125円を目指す円安相場を描いていました。しかし、就任後に出て来る大統領令や政権中枢部や高官就任予定者の発言を聞いていると、これは大方の予想に反して円高相場ではないかという懸念が着実に高まりました。

さらに今回の見通しでも「わかりやすい」という言葉を各所で用いましたが、トランプ政権がターゲットとしている一般米国民はまさにこのわかりやすさを求めている階層です。また、マスコミや多くのエコノミストの予想はまったくあてにならない、というのが2016年6月以降ますます強まっています。はたしてリスクシナリオをメインシナリオとしての見通しがどうなるか、夏ころに振り返りたいと思います。

最後に2年ほど前に中国の景気懸念を示す際に使ったスライド(タイトルはドル円急落の歴史)を紹介します。

1973年 変動相場制移行

12年後

1985年 プラザ合意

12年後

1997〜8年 アジア通貨危機

10年後

2007〜8年 サブプライム〜リーマンショック

10年後?

2017年? 中国危機?

気づくと今年は既に2017年です。中国危機ではなくトランプショックがドル円を襲うことになるのかもしれません。

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:編集人K

2024.11.22

ドル円154円台前半、本邦CPI高止まり等で一時154円割れ (11/22午前)

22日午前の東京市場でドル円は「往って来い」。

-

米ドル(USD)の記事

Edited by:編集人K

2017.02.02

米政策金利据え置き景気判断はやや前進(2月2日早朝)

1日の海外市場でドル円は一時113円を割り込みましたが基本的には113円台で方向感のない取引

-

米ドル(USD)の記事

Edited by:NSJ

2017.02.01

遂に出ましたトランプ米大統領の通貨安批判(2月1日)

トランプ米大統領は昨日、中国は人民元の、日本は日本円の、ドイツはユーロの、各通貨安誘導をしていると批判。 結果、米国が馬鹿を見ていると非難しました。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。