�Čٗp���v��̃h������149�~��ɓ��B�A9��16������̏㏸�g�����h�p��

�Z��T�̃h���~�A�Δj�E�A�c����ق̗��グ�ے�p�����D������146�~�����}�L

�Z�T���͕Čٗp���v���\�z�����鋭�������������Ƃ�148�~��}�L���A5�������ɂ�149�~�ɓ��B

�Z�Ē��������啝�㏸�A�m�x�_�E�͎j��ō��l�X�V

�Z149�~���B�ɂ�蒲���ʼn����₷���ƒ��ӁA147�~�O��܂łŊm�肷����͈�i���i��150�~��������

�Z147�~���ꂩ�瑱���̏ꍇ��145.88�������Ƃ݂邪�A���荞�܂Ȃ�����͂Ɉ�i���i�މ\��

�y�T���z

�h���~��2���[���̐Δj�E�A�c����ى�k�Ɨ��҂ɂ�铖�ʂ̗��グ�ے�p�����D������144�~�O��̐�������146�~�����}�L���A3���ߑO��147.23�~�֍��l��L���ĐΔj�V���b�N�ɂ��9��27�����l146.47�~����̋}���������������B4���̓����͔����ꏄ�Ɩ�̕Čٗp���v���T���������������Ōߌ�Ɉꎞ146�~�����荞���̂̎��������Ă������A�Čٗp���v���\�z�����鋭�������������ƂŒ��O���l146.52�~����148�~��}�L���A5�������ɂ�149�~�ɓ��B�����B

�ĘJ���Ȃɂ��9���ٗp���v�ł́A�i�C�����f�����_�ƕ���A�ƎҐ����O����25��4000�l���ƂȂ�8����15.9���l���y�юs��\�z��14���l����啝�ɏ���ߋ��U�J���ōő�̑����ƂȂ����B7�����͑���5��5000�l����C������A8������1��7000�l����C�����ꂽ�B

���Ɨ���8����4.2������4.1���։��P���A�C���t���w�W�ł��镽�ώ����L�ї��͑O����0.4����8����0.5��������������̗̂\�z��0.3��������A�O�N�������8����3.9������4.0���։��������B

�ĘJ���s��̒�ł����������̂Ǝ~�߂��A11���e�n�l�b�ł̘A���啝���������҂͂قډ������A11����12���͒ʏ��0.25���������������Ƃ̌������吨�ƂȂ������߂Ɉב֎s��̓h���S�ʍ��ƂȂ�|���h�A���[���A���h�����������ĉ����A�h���~�͏㏸�����B

�V�J�S�A��̃O�[���Y�r�[���ق�4���̌ٗp���v����ł������������̂́A�u�ٗp�s��͕��L���w�W���猩�ė₦����ł���A�C���t�������ڕW��2.0�����A���_�[�V���[�g���钛������v�A�u�i��������́j����12�`18�����ő啝�Ɉ�����������K�v������v�Əq�ׂĂ���B����̌ٗp���v���ʂ���11���̗���������������Ƃ̌����͂قƂ�ǂȂ��悤���B

�y�Ē��������啝�㏸�A�m�x�_�E�͎j��ō��l�X�V�z

10��4���̕Ē��������͕Čٗp���v�̌������ɂ�葍���đ啝�㏸�����B

���������w�W��10�N�����͑O����0.12���㏸��3.97���ƂȂ�A�ꎞ3.99��������2023�N10��5.02���ȍ~�̍Œ�Ƃ���9��17����3.60����̍ō��Ƃ���8��8���ȗ�2�J���Ԃ�̐����֖߂����B�T�Ԃł�0.22���㏸�����B

30�N������0.07���㏸��4.25���ƂȂ�A�ꎞ4.27��������9��17����3.90���ȍ~�̍ō��Ƃ���8��9���ȗ�2�J���Ԃ�̐����֖߂����B�T�Ԃł�0.14���㏸�����B

������������ɕq����2�N�����͘A���啝���������قڂȂ��Ȃ����Ƃ��đO����0.22���㏸��3.93���}�L���A25����3.51���ȍ~�̍ō��Ƃ���9��3���ȗ�1�J���Ԃ�̐����֖߂��A�T�Ԃł�0.37���㏸�����B

����łm�x�_�E�͑O����341.16�h�����Ƒ啝�㏸���ďI�l�x�[�X�̎j��ō��l���X�V�A�i�X�_�b�N�����w����219.37�|�C���g���Ə㏸�A�r���o�T�O�O�w����51.13�|�C���g���Ə㏸�����B

�A���啝���������҂͌�ނ������̂̒ʏ�y�[�X�̗������͌p�����A�ĘJ���s�����ł����Ƃ���\�t�g�����f�B���O����������p������Ƃ̌�����w�i�ɔ���ꂽ���A�ē��C�݂�L�V�R�p�݂ł̍`�p�J���҂̃X�g���C�L���b�荇�ӂ����Ƃ̕������Ɋ�^�����B

�h���~�ɂƂ��Ă͕Ē��������̏㏸�ɂ����ċ������ʂ���̉����グ���ʂƕč����������o���ς̏㏸�֊�^���邱�ƂŃ��X�N�I�D�����p�����₷���Ȃ��Ă��邱�Ƃ��~������������v���ƂȂ��Ă���B

�y�O���V��̉E���`���ցz

�h���~��9��27���̎����}���ّI�ɂ����锽�ُk�A�x�m�~�N�X�p���h�̍��s���D������ُk�h�ŃA�x�m�~�N�X�p���֔ے�p���Ƃ��ꂽ�Δj���̋t�]�����ƂȂ������Ƃ��u�Δj�V���b�N�v�Ƃ���9��27�����l146.47�~����30�����l141.64�~�܂ʼn�����4.83�~�ƂȂ�啝�����Ɍ�����ꂽ���A���o���ς̑啝�����������Ă�������3���[���ɐΔj�E�A�c����ى�k��������A�Δj�������ʂ͗��グ������ɂȂ��ƍl���Ă���Ƃ��A�A�c����ق������lj����グ�ɔے�p�������������ƂŃV���b�N���̉����������A10��3�����l147.23�~��9��27�����l���A10��4���̕Čٗp���v���149�~���B�֑啝���L�����B

�@9��16�����l139.57�~���N�_�Ƃ����㏸��9��27�����l�܂ł���i�ڂƂ��A9��30���ւ̋}���������ڌ`���Ƃ��Ĉ�i���ɓ��������߂ɓ�i�ڂ̏㏸���ɓ������B

�A8��15������9��3���ɂ����Ė߂荂�l��艺���Ă������~�g�����h����E�p���A�����̈�ڋύt�\�ł�9���]������26��������S�[���f���N���X���ė������ɏ㏸�A7���㔼�Ɉ��������x�s�X�p�����D�]���A10��4���̏㏸�Ő�s�X�p�����荞��ł���B

�B������14�����Η͎w����8��5�����l����9��16���ւ̈�i���ɍۂ��Ďw���̃{�g������オ�鋭�C�t�s��������60�|�C���g���Ԃ��Ă���B

�C9��16�����l139.57�~�ō�N12��28�����l140.24�~���킸���Ɋ��荞���̂̐�Ԃ��ɓ��������ƂŁA����150�~����152�~�O��ɂ����Ă̐����֏㏸���p������ꍇ�ɂ́A140�~�O����O���^�̃l�b�N���C���ƂȂ鉺�l�x�����Ƃ��A7��3�����l161.94�~�A��N11��13�����l151.90�~�������Ƃ���O���^�̉E���`���i�ނ��Ƃ��l������B���̍ۂ�10���㔼����11���ɂ����ăs�[�N��t���₷���ƍl����B

�D���₪�lj����グ���}���Ȃ����ƁA�č����ʏ�y�[�X�̗������T�C�N���ɓ��錩�ʂ������܂������ƂŁA9��16���ɂ����Ă̓���lj����グ�ƕč��̘A���啝�������Ƃ����Δ�ł̉~�����͑啝�Ɍ�ނ��A�����E�Ē��������㏸�ĊJ�ɂ��h���~�ւ̉����グ���ʂ��p�����₷���Ƃ���A���ʂ̓h�����D���̗����w�i�Ƀh���~�����l��グ�������čs���̂ł͂Ȃ����Ǝv����B

�ȏ�܂��A���ʂ̃|�C���g�������B

�i�P�j���ʁA147�~�����l�x�����A150�~����l��R���Ƃ���B

�i�Q�j�ڐ��149�~���B�ɂ��|�W�V���������ʼn����₷���ƒ��ӂ��邪�A147�~�O��܂łŊm�肷����͉����ڌ`�������i���i��150�~�������Ă䂭�Ƃ݂�B150�~�O��͔����x���Ƃ��邪�A�Ăb�o�h���ɂ��h�����̐����������ꍇ��151�~��ڎw���čs���Ƃ݂�B

�i�R�j147�~���ꂩ�瑱���̏ꍇ��10��4���ߌ���l145.88�~�������Ƃ݂邪�A4���ߌ���l�����荞�܂Ȃ�����͒�グ��̈ێ��Ƃ��Ď��̏㏸���Ɉ�i���i�މ\��������Ƃ݂�B

�y���ʂ̗\��z

10/7(��)

�x��@����

14:00 (��) ����n��o�ϕu�����烊�|�[�g�v

14:00 (��) 8�� �i�C��s�w���b�h�E����l�@�i7���@109.3�A�\�z�@107.2�j

14:00 (��) 8�� �i�C��v�w���b�h�E����l�@�i7���@117.2�A�\�z�@113.6�j

15:00 (��) 8�� �����ƐV�K�@�O����@�i7���@2.9���j

15:00 (��) 8�� �����ƐV�K�@�O�N������@�i7���@3.7���j

18:00 (��) 8�� �������㍂�@�O����@�i7���@0.1���A�\�z�@0.2���j

18:00 (��) 8�� �������㍂�@�O�N������@�i7���@-0.1���A�\�z�@1.0���j

26:50 (��) �J�V���J���E�~�l�A�|���X�A��فA���^����

28:00 (��) 8�� ����ҐM�p�c���@�O����@�i7���@254.5���h���A�\�z�@134.0���h���j

10/8(��)

07:00 (��) �{�X�e�B�b�N�E�A�g�����^�A��فA�Βk

07:30 (��) ���T�����E�Z���g���C�X�A��فA�u��

08:30 (��) 10�� �E�G�X�g�p�b�N����ҐM�����w���@�i9���@84.6�j

08:30 (��) 8�� �������^���z�@�O�N������@�i7���@3.6���A�\�z�@3.1���j

08:30 (��) 8�� �S���я���x�o�@�O�N������@�i7���@0.1���A�\�z�@-2.7���j

08:50 (��) 8�� �o����x�E�G���O�@�i7���@3��1930���~�A�\�z�@2��9451���~�j

08:50 (��) 8�� �o����x�E�G���ρ@�i7���@2��8029���~�A�\�z�@2��3972���~�j

08:50 (��) 8�� �f�Վ��x�E���ێ��x�x�[�X�@�i7���@-4827���~�A�\�z�@-5116���~�j

09:30 (��) 9�� �m�`�a��ƌi�����w���@�i8���@3�j

09:30 (��) ������A���Z�����c���v�|

14:00 (��) 9�� �i�C�E�I�b�`���[���f�c�h�@�i8���@49.0�A�\�z�@49.2�j

14:00 (��) 9�� �i�C�E�I�b�`���[��s�����f�c�h�@�i8���@50.3�A�\�z�@50.3�j

15:00 (��) 8�� �z�H�Ɛ��Y�@�O����@�i7���@-2.4���j

15:00 (��) 8�� �z�H�Ɛ��Y�@�O�N������@�i7���@-5.3���j

16:00 (��) �N�[�O���[�e�q�a�����A�u��

21:30 (��) 8�� �f�Վ��x�@�i7���@-788���h���A�\�z�@-717���h���j

25:45 (��) �{�X�e�B�b�N�E�A�g�����^�A��فA�u��

29:00 (��) �R�����Y�E�{�X�g���A��فA�u��

10/9(��)

10:00 (NZ) �j���[�W�[�����h����@��������@�i���s�@5.25���A�\�z�@4.75���j

15:00 (��) 8�� �f�Վ��x�@�i7���@168�����[���j

21:00 (��) �{�X�e�B�b�N�E�A�g�����^�A��فA����A

22:15 (��) ���[�K���E�_���X�A��فA�u��

23:00 (��) 8�� �������㍂�@�O����@�i7���@1.1���j

23:30 (��) �d�h�`�T�ԐΖ��ɓ��v

23:30 (��) �O�[���Y�r�[�E�V�J�S�A��فA����A

27:00 (��) �ĘA�M���J�s��ψ���i�e�n�l�b�j�c���v�|9��17-18����

10/10(��)

�x��@��p

06:00 (��) �R�����Y�E�{�X�g���A��فA�u��

07:00 (��) �f�[���[�E�T���t�����V�X�R�A��فA�u��

08:50 (��) 9�� ������ƕ����w���@�O����@�i8���@-0.2���A�\�z�@-0.3���j

08:50 (��) 9�� ������ƕ����w���@�O�N������@�i8���@2.5���A�\�z�@2.3���j

21:30 (��) 9�� �b�o�h�i����ҕ����w���j�@�O����@�i8���@0.2���A�\�z�@0.1���j

21:30 (��) 9�� �b�o�h�i����ҕ����w���j�@�O�N������@�i8���@2.5���A�\�z�@2.3���j

21:30 (��) 9�� �R�A�b�o�h�i�H�i�G�l���M�[�����j�@�O����@�i8���@0.3���A�\�z�@0.2���j

21:30 (��) 9�� �R�A�b�o�h�i�H�i�G�l���M�[�����j�@�O�N������@�i8���@3.2���A�\�z�@3.2���j

21:30 (��) �V�K���ƕی��\�������@�i�O�T�@22.5�����j

21:30 (��) ���ƕی��p���Ґ��@�i�O�T�@182.6���l�j

23:45 (��) �o�[�L���E���b�`�����h�A��فA���k��ɎQ��

24:00 (��) �E�B���A���Y�E�j���[���[�N�A��فA��c�Ŋ�u��

10/11(��)

�x��@���`

08:50 (��) 9�� �}�l�[�X�g�b�N�l�Q�@�O�N������@�i8���@1.3���j

15:00 (��) 9�� �b�o�h�i����ҕ����w���j�E����l�@�O����@�i8���@0.0���j

15:00 (��) 9�� �b�o�h�i����ҕ����w���j�E����l�@�O�N������@�i8���@1.6���j

15:00 (�p) 8�� �z�H�Ɛ��Y�@�O����@�i7���@-0.8���j

15:00 (�p) 8�� �z�H�Ɛ��Y�@�O�N������@�i7���@-1.2���j

15:00 (�p) 8�� �f�Վ��x�E���i�@�i7���@-200.03���|���h�j

15:00 (�p) 8�� �f�Վ��x�@�i7���@-75.14���|���h�j

21:30 (��) 9�� �o�o�h�i���Y�ҕ����w���j�@�O����@�i8���@0.2���A�\�z�@0.1���j

21:30 (��) 9�� �o�o�h�i���Y�ҕ����w���j�@�O�N������@�i8���@1.7���j

21:30 (��) 9�� �R�A�o�o�h�i�H�i�G�l���M�[�����j�@�O����@�i8���@0.3���A�\�z�@0.2���j

21:30 (��) 9�� �R�A�o�o�h�i�H�i�G�l���M�[�����j�@�O�N������@�i8���@2.4���j

22:45 (��) �O�[���Y�r�[�E�V�J�S�A��فA�u��

23:00 (��) 10�� �~�V�K����w����ҐM�����w���E����l�@�i9���@70.1�A�\�z�@70.5�j

23:45 (��) ���[�K���E�_���X�A��فA�p�l�����_��

���F�|�C���g�v��͕ҏW��

�I�[�_�[/�|�W�V������

- �L�[���[�h�F

�֘A�L��

-

�ăh���iUSD�j�̋L��

Edited by:�c�� ���V

2024.11.21

�����s��̃h����154�~��㔼�Ő��ځA���ӂ��v�l�����ŏ㉺�ɓ����\���A��(24/11/21)

�������ԁi���{����8������15���j�̃h���E�~�́A���ԊO�̕�10�N�������グ�ꕞ�ƂȂ������ƂŃh���͈ꎞ154�~���t�����ʂ�����ꂽ�B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2024.11.21

�h���~�@�n���w���X�N�����Ԃ���Ăу����W�̗l����(11/21�[)

�����s��͈�]���ăh������܂݁B�Ƃ��ɏI�Չ������𑬂߂Ă���B

-

�ăh���iUSD�j�̋L��

Edited by:�ҏW�lK

2024.11.21

�h���~155�~���݁A�n���w���X�N���d�ƂȂ荂�l���珬���� (11/21�ߑO)

21���ߑO�̓����s��Ńh���~�͏��������B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2024.10.07

�h���~�@�h�������X�N�ĔR�����Z���I�ɂ͍s���߂����i�T��10����1�T�j

��T�̃h��/�~����̓h�����啝���B�T���ɂ͈ꎞ149�~��ƁA��1�������Ԃ�̍��l���������Ă���B

-

�ăh���iUSD�j�̋L��

Edited by:�Ɨt �I��

2024.10.05

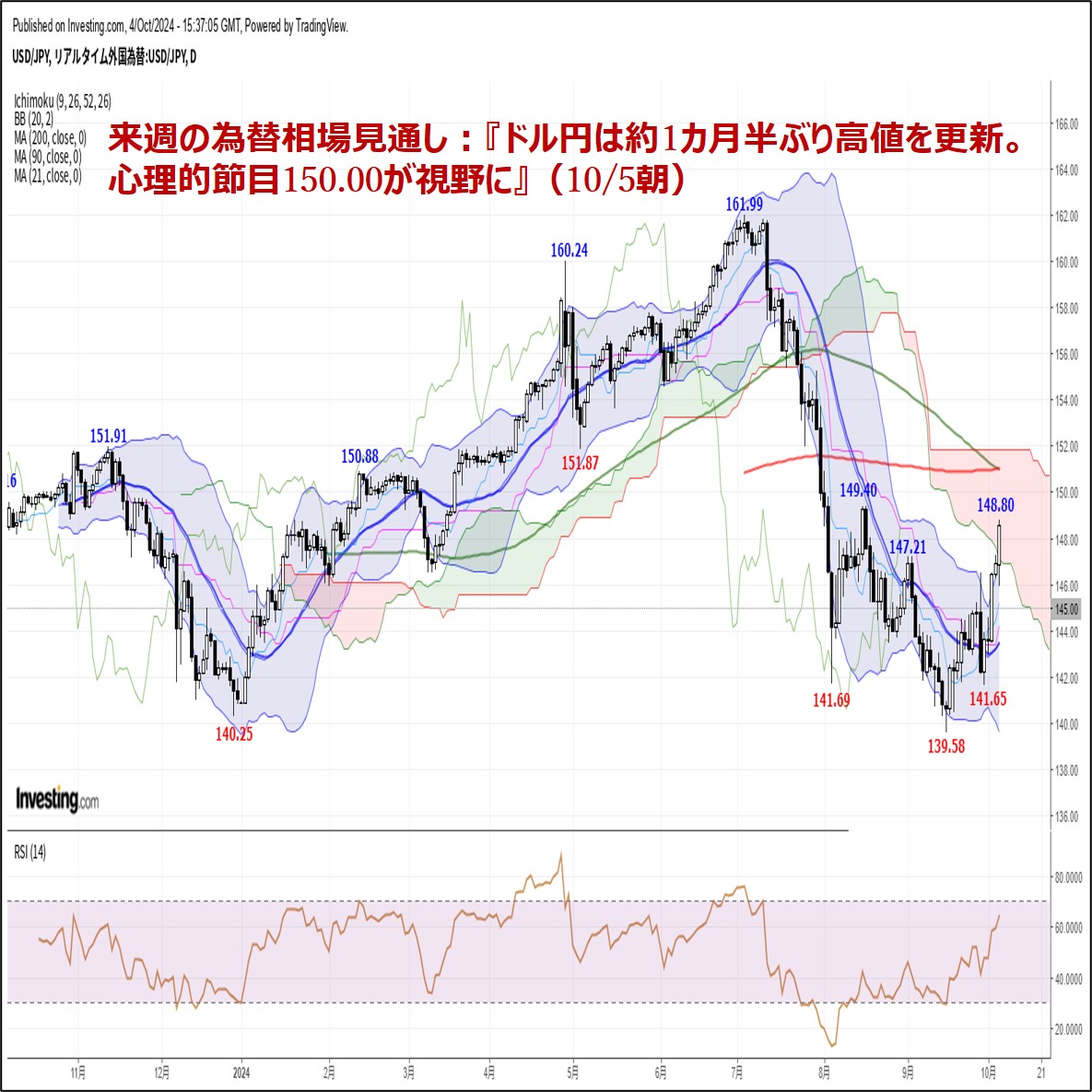

���T�̈ב֑��ꌩ�ʂ��F�w�h���~�͖�1�J�����Ԃ荂�l���X�V�B�S���I�ߖ�150.00������Ɂx�i10/5���j

�h���~�͐Δj�V���b�N������ɋL�^�������l141.65���{�g���ɐ�Ԃ��ƁA�T���ɂ����Ĉꎞ148.80�܂ŋ}�L���܂����i7�~���̋}�����j�B

-

�݂�Ȃ�FX �g���C�_�[�Y�،�

�݂�Ȃ�FX�̓X���b�v���X�v���b�h���������I�����J�݂Ƃ�����ōő�1,010,000�~�L���b�V���o�b�N�L�����y�[�����I

�����1,000�ʉ݂���OK�A�萔���������IeKYC�ōŒZ1���Ԍ�Ɏ���\

- �uFX���j�Ձv �����p��̒���

- �f�ڂ��Ă�����̐��m���ɂ��Ă͖��S�������Ă���܂����A���̓��e��ۏ�����̂ł͂���܂���B

- �f�ڂ��Ă��鏤�i��T�[�r�X���̏��́A�e���Ǝ҂���������܂��͊e���Ǝ҂̃E�F�u�T�C�g���ɂČ��J����Ă�����莞�_�̏������Ƃɍ쐬�������̂ł��B

- ���T�C�g��FX�Ɋւ�����̒�ړI�Ƃ��Ă��܂��B���T�C�g�́A����̋��Z���i�̔������̊��U��ړI�Ƃ������̂ł͂���܂���B

- FX�Ɋւ����������J�݁A����̎��s���тɎ�������̏ڍׂɂ��Ă̂��⍇���y�т��m�F�́A���p�҂����g���eFX�戵���Ǝ҂ɑ����ڍs���Ă����������̂Ƃ��܂��B�܂��A�����̍ŏI���f�́A���p�҂����g���s���Ă����������̂Ƃ��܂��B

- ���Ђ�FX����Ɋւ����瓖���҂܂��͑㗝�l�ƂȂ���̂ł͂Ȃ��A���p�ҋy�ъeFX�戵���Ǝ҂̂�����ɑ��Ă��A�_������̑㗝�A�}��A���������s���܂���B���������āA���p�҂ƊeFX�戵���Ǝ҂Ƃ̌_��̐��ہA���e�܂��͗��s���Ɋւ��A���Ђ͈�ؐӔC��Ȃ����̂Ƃ��AFX����ɔ����g���u�����̗��p�ҁE�eFX�戵���ƎҊԂ̕����ɂ��Ă͗������ҊԂʼn���������̂Ƃ��܂��B

- ���Ђ́A���T�C�g�ɂ����Ē�����̓��e�̐��m���E�Ó����E�K�@���E�ړI�K�������̑��̂����鎖���ɂ��ĕۏ����A���p�҂������̏��Ɋ֘A�����Q�������ꍇ�ɂ���̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g�ɂ����Ē�����̑S���܂��͈ꕔ�́A���p�҂ɑ��ė\���Ȃ��A�ύX�A���f�A�܂��͒�~�����ꍇ������܂��B

- ���T�C�g�ɂ́A���ЁE���̋@�ւ̃T�C�g�ւ̃����N���ݒu�����ꍇ������܂����A���Ђ͂���烊���N��T�C�g�̓��e�ɂ��Ĉ�؊֒m�����A����̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g��̃R���e���c�Ɋւ��钘�쌠�́A���Ђ������͓��Y�R���e���c��n�삵������҂܂��͒��쌠�҂ɋA�����Ă��܂��B

- ���Ђ́A���Ђ̎��O�̋����Ȃ��A���T�C�g��̃R���e���c�̑S���܂��͈ꕔ���A�����A���ρA�]�ړ��ɂ�藘�p���邱�Ƃ��ւ��܂��B

- ���T�C�g�̂����p�ɓ������Ă͏�L���ӎ��������������������ق��AFX���j���p�K���ɂ����ӂ������������̂Ƃ��܂��B