今週も米重要指標の発表多い、予断許さず

〇先週のドル円、週末にかけて上値広げ1週間ぶりとなる146円台回復、高値圏で引け

〇良好なGDP統計改定値や新規失業保険申請件数、週末PCEデフレーター後にドル買い戻しの動き

〇市場は「FRBの下げ幅は0.25%に留まるのか否か」「年内利下げは2回か3回か」に注目

〇今週、8月ISM製造業景況指数や雇用統計などの米重要指標の発表に注意

〇ドル高円安方向、21日線巡る攻防、149.40起点の半値戻し146.40-45、61.8%戻し147.10-15に注目

〇ドル安円高方向、目先のサポートは145円レベル、下回れば144円台を割り込む展開も否定できない

〇今週のドル円予想レンジ:144.50-148.00

<< 先週の回顧 >>

先週のドル/円相場はドルが小高い。週末には1週間ぶりとなる146円台を回復し、そのまま高値圏で引けている。

前週末は、停戦協議中にもかかわらず、ヒズボラによるイスラエル攻撃が伝えられ憶測を呼ぶ格好に。

一方、南シナ海を舞台に中国とフィリピンが再び鍔迫り合い。中国海警局船がフィリピンの漁業水産資源局船に衝突したことが明らかとなっていた。

そうした状況下、ドル/円は144.25円レベルで寄り付いたものの、明確な方向性はうかがえず。早い段階に示現した週間安値143.45円を割り込むことは出来ず底堅かったものの、上値も重く145円前後からは上げ渋り様相だった。しかし、週末にかけて上値を広げると1週間ぶりに146円台を回復。紆余曲折あったが、結局そのまま高値圏をキープし、週末NYは146円台で取引を終えている。

一方、週間を通して注視されていた材料は、「米金融政策」と「中国情勢」について。

前者は、8月23日のジャクソンホール会合でパウエルFRB議長が「主要政策金利を引き下げる時がきた」と述べ、9月の利下げを事実上明言したことに続き、週明けには日経新聞はインタビューに応じたフィラデルフィア連銀総裁が「FRBは9月から年内に2-3回の利下げを実施するとの見通しを示した」と報道。米金利に対して弱気な見方が週間を通してもドルの弱材料となったが、先週発表された米経済指標は逆に総じて好数字。たとえば、4-6月期のGDP統計改定値や週間ベースの新規失業保険申請件数は良好な内容となったうえ、週末の7月PCEデフレーターはほぼ予想通りの内容に。また、アトランタ連銀総裁から「9月利下げを支持するためにはさらなるデータを見たい」などとした、やや弱めのトーンの発言が聞かれたことも加わると、むしろ週末に掛けてはドルの買い戻しに繋がっていたようだ。

対して後者のうち日中に関しては、中国軍機が日本の長崎県男女群島沖で領空侵犯。これについて、日本から強めの抗議が入ったことに対し、中国外務省は「いかなる国の領空も犯す意図はない」と恣意的行動との見方を否定した。しかし、そうしたなか今度は、尖閣諸島沖で中国海警局の「海警」2隻が日本の領海に侵入したことが判明するなど、両国関係にやや不穏な雰囲気も。一方、米国はサリバン大統領補佐官(国家安全保障担当)が27-29日の日程で訪中。そのなかで習国家主席とも会談し、対立回避に向けた早期の米中首脳の電話会談実施が現実味を帯びていたという。なお、それとは別にサリバン氏は王外相との会談で、先の中国軍機による日本領空侵犯の問題を提起した、とロイターが報じていた。

<< 今週の見通し >>

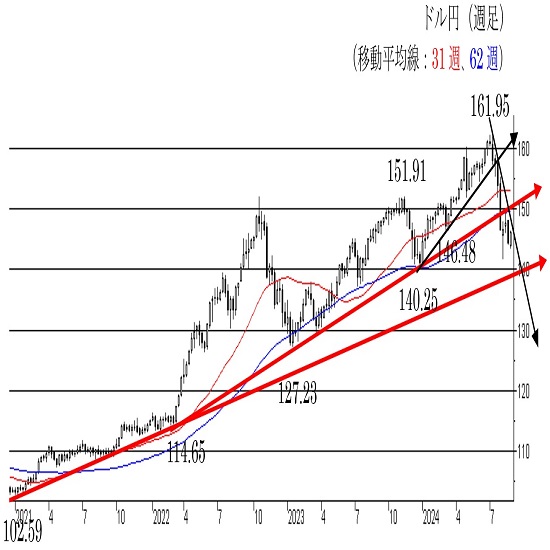

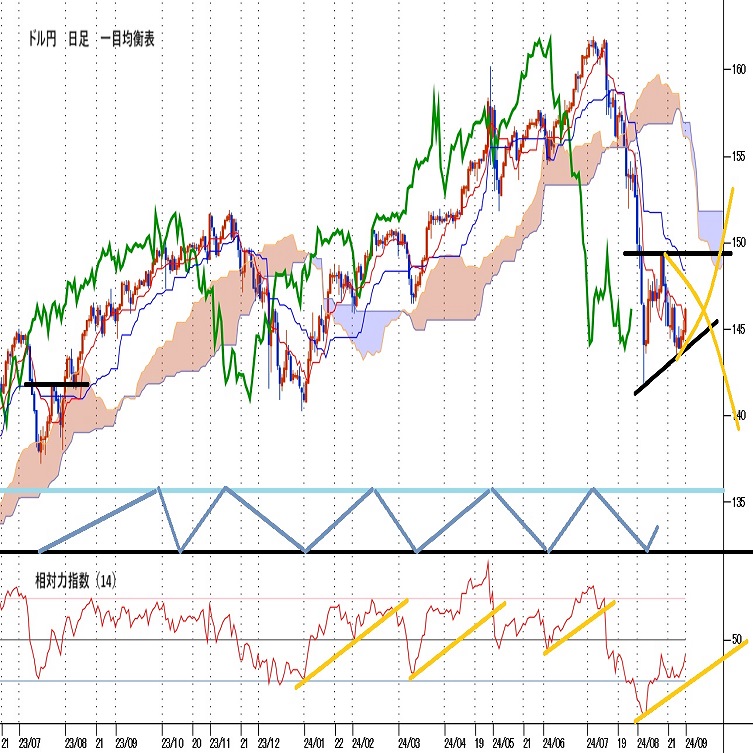

ドル/円相場は、先週末に掛けドルが再び戻り歩調。8月26日の143.45円で目先底値を付け、週末には146円台まで実際に値を戻している。ドルの下値不安が幾分なりとも後退した感は否めないが、それでも上値は重そうといった声も少なくない。右肩上がりに150円に接近するような展開は見込みにくい状況と言えよう。移動平均でいえば、急下降してきた21日線が先週末にかけ146円前後まで急低下。今週は同ラインをめぐる攻防も注視されている。

先で指摘したように、ジャクソンホール会合でパウエルFRB議長は事実上の「9月米利下げ」を明言。それを受け、市場はFRBによる次の一手、つまり「下げ幅は0.25%にとどまるのか否か」、あるいは「年内利下げは何回あるのか2回or3回実施されるのか」−−といった憶測が飛び交っている。それらを見極めるうえでも、今週発表される重要な米経済指標の内容には大いに注意を払いたい。またそれとは別に、出馬表明により候補がほぼ出揃う自民党総裁選の行方への関心も高いものがあるようだ。

テクニカルに見た場合、ドル/円相場は7月半ばに下回って以降、一度も超えていない移動平均の21日線を上抜きかかってきた。これには21日線が急下降をたどり、足もと146円前後まで値を下げてきたということも大きい。いずれにしろ、しっかりと超え、そして今後はサポートとなるようだと、ドルはさらなる戻りを否定できないだろう。

ただ逆に21日線が今回も抵抗となり、ドルの上値を抑制すれば、先週安値143.45円を再び視界内に入れた値動きも。

そうしたなか今週は、8月のISM製造業景況指数や同雇用統計など、重要とされる米経済指標の発表が相次ぐ予定だ。先で取り上げたように、先週発表された米経済指標はこぞって好数字。ドルの買い要因となったが、今週は果たして。ただ、やや悲観的な見通しを抱く向きが事前段階ではいくぶん優勢であるのかもしれない。

そんな今週のドル/円予想レンジは、144.50-148.00円。ドル高・円安については、21日線をめぐる攻防にまずは注目。また、高値149.40円を起点とした下げ幅の半値戻しは146.40-45円、61.8%戻しは147.10-15円となる。

対してドル安・円高方向は、目先のサポートは145円レベル。下回れば目立った下値メドのない144円台を割り込む展開も否定できないようだ。

ドル円日足

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.12.25

東京市場のドルは157円台で推移、植田日銀総裁の余波は弱く一段の円安は回避か(24/12/25)

東京時間(日本時間8時から15時)のドル・円は、植田日銀総裁の発言を受けて、やや円安ドル高に振れ一時157円50銭台まで上昇した。

-

米ドル(USD)の記事

Edited by:編集人K

2024.12.25

ドル円157円台前半、主要市場のクリスマス休暇入りで市場閑散 (12/25午前)

25日午前の東京市場でドル円は小動きに終始。

-

米ドル(USD)の記事

Edited by:上村 和弘

2024.12.25

ドル円見通し 第一次トランプ政権における円高の教訓(24/12/25)

ドル円は、157円割れを買われつつ25日未明に157.37円まで高値を若干切り上げて確りしている。

-

米ドル(USD)の記事

Edited by:川合 美智子

2024.09.02

ドル円 テクニカル週報(2024年9月第1週)

直近の週足を見ると、前週足から下寄りのスタートとなりましたが、下値を攻めきれずに反転し、高値圏で引ける陽線で切り返しています。

-

米ドル(USD)の記事

Edited by:上村 和弘

2024.09.02

ドル円週間見通し 米PCE統計後のドル高で8月16日早朝からの下落基調を抜け出す(9/2)

7月の米PCEデフレーターは全体の前年同月比が2.5%となり6月と変わらなかったが市場予想の2.6%を下回り、コア指数は3か月連続の2.6%だったが予想の2.7%を下回った。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。