底堅いものの短期高値圏は近い

〇先週のドル円、米財務省為替報告書の監視リストに日本が加わったこと受け159円台後半へ一段高

〇米財務省、監視リスト入り要因は2023年対米貿易黒字と経常黒字GDP比率が高水準だった為と説明

〇神田財務官、為替介入を制限するとの懸念や観測について「影響は全くないと断言できる」と発言

〇160円大台超えはいつ介入が出てもおかしくなく、1990年高値160.35超えは阻止する可能性高い

〇前回介入後安値と6月安値結ぶサポートラインと平行ラインの、平行上昇チャンネルでドル高の流れ続く

〇実弾介入ではなく、レートチェックが入っても大きめの調整入る可能性も

〇今週は157.80レベルをサポート、160.20レベルをレジスタンスとする週を見る

今週の週間見通し

先週のドル円は、前週に日米の金融政策が現状維持で決まったこと、また日銀による国債購入減額が7月31日の会合以降と、まだ1か月以上あることから改めて絶対的な日米金利差を背景としたドルの押し目買いが出てきました。そこに米国財務省による為替報告書において日本が監視リストに加えられたというニュースに反応し、159円台後半へと円安が加速しての週末クローズとなりました。

為替報告書は半期に一度米国財務省が公表する物ですが、最初の反応はゴールデンウィークに行った円買い介入が影響しているのではという思惑で、そこから今後の介入がしにくくなったという見方でした。実際には米国財務省は「監視リストに日本が加えられた要因は2023年の日本の対米貿易黒字が624億ドルと高水準だったことと、経常黒字のGDP比率が3.5%だったこと」と説明しています。

監視リストに入っている国は、現在、日本以外にも中国、ベトナム、台湾、マレーシア、シンガポール、ドイツが指定されていて、以下の3つの要件が決められています。

(1)年間150億ドル以上の対米黒字

(2)GDP比3%以上の経常黒字

(3)過去12か月のうち8か月以上、かつGDP比2%以上の為替介入

つまり、日本はこの(1)と(2)に該当し、(3)には該当していません。本邦財務省の神田財務官も為替介入を制限するとの懸念や観測について「影響は全くないと断言できる」と発言しています。為替介入の方向も円高方向での介入であれば対米黒字を減らす方向ともいえ、今後も急激な値動きが見られれば介入はあると見てよさそうです。

ただ、米財務省は「財務省の期待としては、自由に取引される大規模な外為市場において、介入は適切な事前協議のもと、極めて例外的な場合にのみ行われなくてはならない」とも述べていることから、必ずしも全く問題視していないとも言えません。神田財務官が以前から言っているように、水準では無くボラティリティであるとすれば、今後もボラティリティが拡大する可能性がある、1990年高値160.35超えはいったん阻止する可能性が高いと考えていても良いように思います。

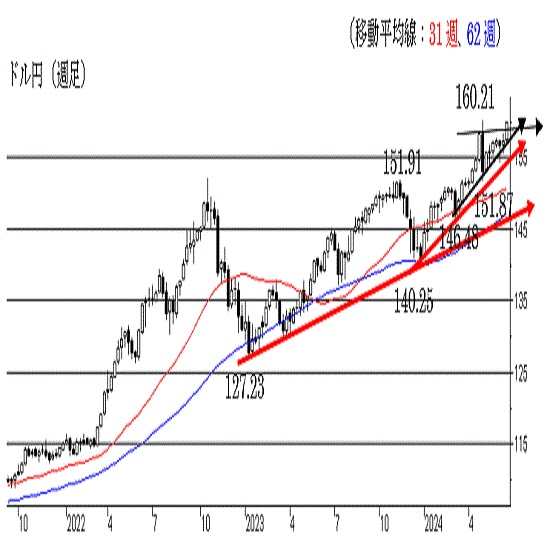

ただ、ごく緩やかに円安が進行した場合はどうか、という点が市場参加者の関心事ですが、1日1円程度ならば安全なのかとなると、以前も一定期間における値幅という点にも言及していたため、介入後安値の151円台後半からの値幅と2月安値146円台半ばからの値幅は考えておいた方がよさそうです。仮に151円台後半から10円となると161円台後半と1990年高値を抜けてしまうのですが、特定の水準は考えないとするならば、こうした考え方の方が良いかもしれません。

いずれにしても160円の大台超えはいつ介入が出てもおかしくないという認識でいたほうがよいでしょう。短期のテクニカルにはいつもの日足チャートをご覧ください。

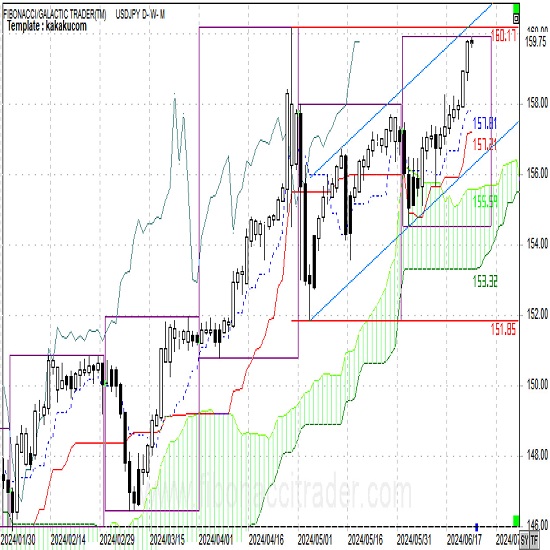

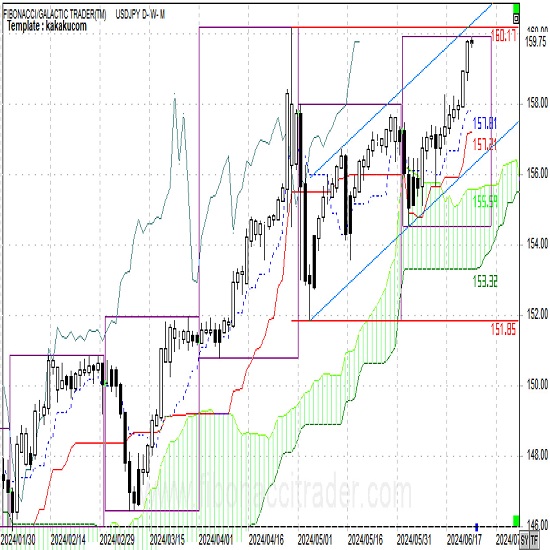

現在は介入後安値と6月安値を結んだサポートラインとそれに平行に引いたラインとで構成される平行上昇チャンネル(青)の中でドル高の流れを続けています。先週時点はサポートラインへの下押しが先行するかと見ていましたが、週後半の上げで上側のラインにかなり近づいています。上側のラインは介入前の高値とほぼ一致しているため、テクニカルに介入前高値をぬけるかどうかもかなり重要なポイントになってくるでしょう。

実弾介入でなくともレートチェックが入れば大きめの調整が入る可能性もありますので、今週はレジスタンス側はこの上昇チャンネルをベースに、サポート側は5月下旬高値を参考にします。今週は157.80レベルをサポートに、160.20レベルをレジスタンスとする週を見ておきます。

このチャートは、ローソク足の足型をそのままに陰陽の着色のみを平均足と同様とすることで、短期的な方向性(白=上昇、黒=下降)を見やすくした独自チャートとなっています。

また、一目均衡表を併せて表示することで上下のチャートポイントもわかりやすく示しました。

今週の予定(時刻表示のあるものは日本時間)

今週注目される経済指標と予定をあげてあります。影響が少ないものはあえて省いています。FRB地区連銀総裁講演の内、2024年FOMCメンバー(ニューヨーク、クリーブランド、リッチモンド、アトランタ、サンフランシスコ)ではない地区連銀総裁はカッコ付で示しました。また、わかりやすさ優先であえて正式呼称で表記していない場合もあります。特に重要度の高いイベントに☆印を付けました。

6月24日(月)

08:50 日銀会合主な意見公表 ☆

16:00 ウォラーFRB理事講演 ☆

17:00 ドイツ6月企業景況感

19:10 ドイツ連銀総裁講演 ☆

21:30 フランス中銀総裁講演 ☆

24:30 シュナーベルECB理事講演 ☆

26:30 カナダ中銀総裁講演

27:00 サンフランシスコ連銀総裁講演 ☆

6月25日(火)

09:30 豪州6月消費者信頼感

18:00 ギリシャ中銀総裁講演

22:00 米国4月住宅価格、ケースシラー住宅価格 ☆

23:00 米国6月消費者信頼感、リッチモンド連銀製造業景況指数 ☆

25:00 クックFRB理事講演 ☆

27:15 ボウマンFRB理事講演 ☆

6月26日(水)

10:30 豪州5月CPI

15:00 ドイツ7月消費者信頼感

15:45 フランス6月消費者信頼感

19:00 パネッタECB理事講演 ☆

19:40 レーンECB理事講演 ☆

23:00 米国5月新築住宅販売

23:30 週間原油在庫統計

6月27日(木)

18:00 ユーロ圏6月消費者信頼感

18:00 ユーロ圏5月PPI ☆

21:30 米国新規失業保険申請数

21:30 米国1〜3月期GDP確報値

21:30 米国5月耐久財受注、卸売在庫

23:00 米国5月住宅販売保留件数

**:** EUサミット(〜28日)

**:** 米大統領候補討論会 ☆

6月28日(金)

08:30 本邦6月東京区部CPI ☆

08:30 本邦5月失業率・有効求人倍率

15:00 英国1〜3月期GDP改定値

15:45 フランス6月CPI速報値 ☆

15:45 フランス5月PPI ☆

16:55 ドイツ6月失業率

19:00 リッチモンド連銀総裁講演 ☆

19:00 フランス中銀総裁講演

19:00 介入実績公表

21:30 米国5月個人所得・個人消費支出 ☆

22:45 米国6月シカゴ購買部協会景況指数 ☆

23:00 米国6月ミシガン大消費者信頼感

前週の主要レート(週間レンジ)

(注)上記表の始値は全て東京午前9時時点のレート。

為替の高値・安値は東京午前9時ーNY午後5時のインターバンクレート。

先週の概況

6月17日(月)

週明けのドル円は東京市場では157円台前半で小動き、欧州市場に入りユーロが対円で買い戻される動きとともにドル円にも買いが入りました。NY市場では予想よりやや強い経済指標よって米金利上昇、ドル買いとなりましたが158円はトライできず引けにかけてはやや押して引けました。

6月18日(火)

ドル円は東京前場は動かず、後場以降は米金利がじり高になる動きとともにドル買いが先行しました。欧州市場序盤には158.23レベルの高値をつけたものの先週高値はトライしきれず、NY市場では予想よりも弱かった小売売上高に反応して米金利が反落、ドル円も157.63レベルまで下げた後、やや戻して引けました。

6月19日(水)

米国市場が休場となったことで終日取引は少なく、3主要通貨ペアともに前日レンジ内での小動きとなりました。それでもドル円は下がったところでの買いが出てじり高、158円台乗せで引けました。

6月20日(木)

東京市場ではドルが全般に底堅い動きとなりドル円は158円台前半をじり高の展開となっていました。海外市場に入ってからもドル買いの流れは続き、NY市場では弱い経済指標が続いたにもかかわらず米金利が上昇したことから一段高。さらに米財務省による為替報告書において日本が監視リストに加わったことを受け一段高、159円に近づく水準で引けました。

6月21日(金)

ドル円は仲値前後に159円台乗せを見たものの、その後は米金利低下の動きも重なって上値も重くNY市場までは158.90前後でのもみあいが続きました。NY市場に入りPMI速報値が強かったことをきっかけに米金利上昇、ドル買いの動きとなり東京時間の高値を上抜けると引け間際に159.83レベルの高値をつけ、そのまま高値引けとなりました。

注:ポイント要約は編集部

ディスクレーマー

アセンダント社が提供する本レポートは一般に公開されている情報に基づいて記述されておりますが、その内容の正確さや完全さを保証するものではありません。また、使用されている為替レートは実際の取引レートを提示しているものでもありません。記述されている意見ならびに予想は分析時点のデータを使ったものであり、予告なしに変更する場合もあります。本レポートはあくまでも参考情報であり、アセンダント社および二次的に配信を行う会社は、為替やいかなる金融商品の売買を勧めるものではありません。取引を行う際はリスクを熟知した上、完全なる自己責任において行ってください。アセンダント社および二次的に配信を行う会社は、本レポートの利用あるいは取引により生ずるいかなる損害の責任を負うものではありません。なお、許可無く当レポートの全部もしくは一部の転送、複製、転用、検索可能システムへの保存はご遠慮ください。

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.22

ドル円、下落後に反発するなど底堅い動き。上昇トレンドの継続を想定(11/22朝)

21日(木)のドル円相場は下落後に持ち直す展開。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.21

東京市場のドルは154円台後半で推移、今晩も要人発言で上下に動く可能性アリ(24/11/21)

東京時間(日本時間8時から15時)のドル・円は、時間外の米10年債利回りも上げ一服となったことでドルは一時154円台を付ける場面も見られた。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.21

ドル円 地政学リスクくすぶるも再びレンジの様相に(11/21夕)

東京市場は一転してドルが弱含み。とくに終盤下げ足を速めている。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.06.24

ドル円 介入警戒強いがドル高基調は継続か(6/24夕)

週明けの東京市場はドルが強保ち合い。口先介入も聞かれるなか、159円後半における一進一退に終始している。

-

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。