引き続き高値圏でもみあうも下値に注意

〇先週ドル円、150円台半ば中心で方向感なく、木曜一日で週間の値幅見た動き

〇木曜日、高田日銀審議委員の発言に150円割れ

〇その後、弱い米経済指標を受け149.21まで下げ、ロンドンフィキシングで150円近くに戻す

〇米緩和時期後退思惑によるドル買いと当局牽制発言への懸念によるドル売りで、ドル円の動き鈍い

〇150円割れの買いと150円台後半での売りとが綱引き状態に

〇日経平均4万円達成、先物の円売りポジション急増から、短期的には円売り終わりに近いか

〇今週は米国雇用統計、ECB理事会など材料多い、米指標弱い場合下振れに注意

〇149.40レベルをサポートに150.80レベルをレジスタンスと見る

今週の週間見通し

先週のドル円は木曜を除くと150円台半ばを中心とした方向感がはっきりしない流れが続きました。唯一木曜には高田日銀審議委員が2%目標の実現が見通せると発言したこと、検討時期として3月会合という言葉が出たこともあって出口も近そうだとの見方から150円割れの水準まで下げました。その後多少の戻しも挟みながら弱い米国経済指標に反応し一時149.21レベルと2月12日以来の安値をつけたものの、月末ロンドンフィキシングで150円近くに戻して引けと、ほぼこの日一日で週間の値幅を見た動きとなりました。

ユーロドル相場よりは動いているもののドル円の動きが鈍っている理由としては米国の緩和時期後退思惑によるドル買いの動きが根強いいっぽうで、当局の牽制発言を懸念して150.80レベルより上ではかなりしつこい売りが出ているということで、150円割れの買いと150円台後半での売りとが綱引き状態になっているということがあります。また金融市場全般で見ると日経平均株価が4万円に近づき、多くの参加者の興味が株にシフトしていることも影響しています。

ただ、日経平均株価は今朝の前場で4万円の大台を見て短期的には達成感が出てきましたし、日米金利差が拡大した状態が年前半を続くと見ての円売りポジションが急増中で、ついに金曜引けで発表された先週火曜時点のシカゴ通貨先物における円売りポジションは昨年11月時点を超え約13.3万枚と2017年11月以来6年4か月ぶりの高水準へと増えてきました。昨年も13万枚を超えたところで反転しましたので、今回も短期的には円売りの動きはそろそろ終わりに近いと見ていた方が良さそうに思えます。

今週は米国雇用統計ウィークで雇用関連の数字が多く出ますし、それ以外にもパウエルFRB議長の議会証言、ベージュブック公表、ブラックアウト前のFRB関係者講演、そして欧州ではECB理事会と材料には事欠きません。先週の動きから考えると弱い経済指標による米金利低下という動きにより反応しやすいと思いますので、下振れには注意というところではないでしょうか。逆に良い数字が出ても利食いの場にされる程度ではないかと見ています。

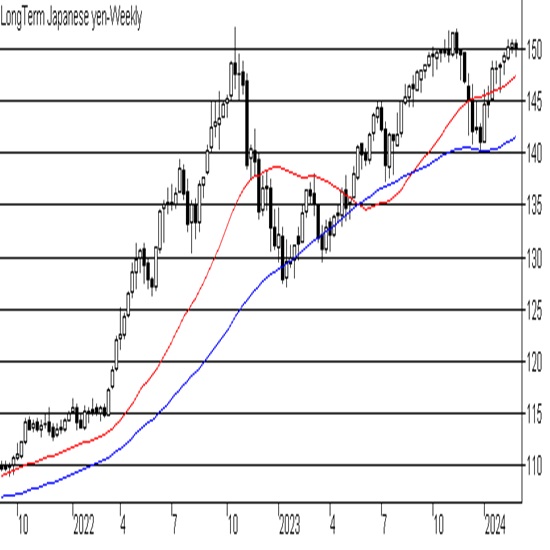

テクニカルにはいつもの日足チャートをご覧ください。

12月末から続いている上昇トレンドを先週木曜の下げではトライする動きとなりましたが、下ヒゲでトライしたのみで終わったことから、まだ下抜けしたとは言えません。今後下げる動きが出て来て終値レベルで下抜けるようであれば、短期的には下降トレンドに転換したという動きになって行きそうですが、それまではこれまでのレンジを中心とした展開が続きやすいと言えます。

11月高値と12月安値の78.6%戻しとなる149.40が上抜けた以前のレジスタンスは現時点ではサポートということになりますし、上値は2月高値の150.87レベルを明確に上抜けていく動きは考えにくいところです。イベントによってはこれらのレンジを上下とも抜ける可能性はありますが、上値は抜けても151円は上抜けないと見ています。

いっぽうで下値は149.40を下抜けた場合、12月安値と2月高値との23.6%押しとなる148.36が次のサポートと、下値の方がより余裕を見ておいた方が良いと思います。それでもあまり大きな動きは想定せず、今週は149.40レベルをサポートに150.80レベルをレジスタンスと、基本的に最近のレンジ内での動きになるでしょう。

今週の予定(時刻表示のあるものは日本時間)

3月4日(月)

09:30 豪州1月建設許可

20:30 オーストリア中銀総裁講演 ☆

25:00 (フィラデルフィア連銀総裁講演)

3月5日(火)

08:30 本邦2月東京区部CPI ☆

09:01 英国2月小売売上高

10:45 中国2月サービス業PMI

16:45 フランス1月鉱工業生産

17:50 フランス2月サービス業PMI

17:55 ドイツ2月サービス業PMI

18:00 ユーロ圏2月サービス業PMI

18:30 英国2月サービス業PMI

19:00 ユーロ圏1月PPI ☆

23:45 米国2月サービス業PMI

24:00 米国2月ISM非製造業指数 ☆

26:00 バーFRB副議長講演 ☆

**:** スーパーチューズデー

3月6日(水)

09:30 豪州10〜12月期GDP

16:00 ドイツ1月貿易収支

18:30 英国2月建設業PMI

19:00 ユーロ圏1月小売売上高

22:15 米国2月ADP全国雇用者数 ☆

23:45 カナダ中銀政策金利発表

24:00 パウエルFRB議長議会証言(下院)☆

24:00 米国1月JOLTS求人件数 ☆

24:00 米国1月卸売売上高

24:30 カナダ中銀総裁会見 ☆

24:30 週間原油在庫統計

26:00 サンフランシスコ連銀総裁講演 ☆

28:00 ベージュブック ☆

30:15 (ミネアポリス連銀総裁講演)

30:45 NZ10〜12月期製造業売上高

3月7日(木)

09:30 豪州1月貿易収支

10:30 中川日銀審議委員講演 ☆

**:** 中国2月貿易収支

16:00 ドイツ1月製造業新規受注

21:30 米国2月チャレンジャー人員削減数

22:15 ECB理事会 ☆

22:30 米国新規失業保険申請数

22:30 米国10〜12月期非農業部門労働生産性改定値

22:30 米国1月貿易収支

22:45 ラガルドECB総裁会見 ☆

23:00 パウエルFRB議長議会証言(上院)☆

25:30 クリーブランド連銀総裁講演 ☆

**:** 一般教書 ☆

3月8日(金)

08:50 本邦1月貿易収支

16:00 ドイツ1月鉱工業生産、PPI ☆

16:45 フランス1月貿易収支

18:00 オーストリア中銀総裁講演

19:00 ユーロ圏10〜12月期GDP確報値

21:00 NY連銀総裁講演 ☆

22:30 米国2月雇用統計 ☆

3月10日(日)

**:** 米国夏時間移行

前週の主要レート(週間レンジ)

(注)上記表の始値は全て東京午前9時時点のレート。

為替の高値・安値は東京午前9時ーNY午後5時のインターバンクレート。

先週の概況

2月26日(月)

週明けの東京市場でドル円は動意薄、150.40レベル挟みでの小動きが続きました。欧州市場に入りユーロが、対ドル、対円で上昇する動きとともにドル円もじり高となり、NY市場では米金利上昇もあって150.84レベルの高値をつけましたが、前回高値はトライしきれず引けにかけてはやや押す動きとなりました。

2月27日(火)

東京市場のドル円は前日に上値をトライしきれなかったことから利食い売りが出たことに加え、円金利が上昇したことも重なってNY市場朝方までじり安。NY朝方の弱い経済指標直後には150.07レベルの安値をつけました。しかし、大台を割らなかったこと、NY市場では米金利も上昇したことから買い戻され、150円台半ばでの引けとなりました。

2月28日(水)

ドル円は前日海外市場の流れを継続、欧州市場序盤に前日高値をトライしきれず反落。NY市場では改めてドル買い直しが強まり、一時150.84レベルまで上昇したものの150.85−90レベルでは相変わらず売りも出てきてやや押して引けました。しかし値幅は狭く終日のレンジは47銭に留まりました。

2月29日(木)

ドル円は東京前場に高田日銀審議委員が2%目標の実現が見通せると発言したことで出口も近そうだとの見方から150円割れの水準まで下げました。その後149.61レベルまで下げた後にNY朝方には150.15レベルまで戻していましたが、弱い米国経済指標に反応し一時149.21レベルと2月12日以来の安値をつけました。しかし、月末実需のロンドンフィキシングでドル買いが出たことをきっかけに引けにかけては150円の大台間近へと戻しました。

3月1日(金)

ドル円は東京前場では前日NY市場での買い戻しの動きを受けて上昇、日経平均株価が上昇したことによるドル円、ユーロ円での円売りの動きも手伝い欧州市場序盤には150.68レベルの高値をつけました。その後いったん押しを挟みNY市場前場には150.71レベルの高値をつけましたが週間高値は試しきれず、その後出てきた弱い経済指標に反応した米金利低下から150.05レベルまで下げそのまま引けました。

注:ポイント要約は編集部

ディスクレーマー

アセンダント社が提供する本レポートは一般に公開されている情報に基づいて記述されておりますが、その内容の正確さや完全さを保証するものではありません。また、使用されている為替レートは実際の取引レートを提示しているものでもありません。記述されている意見ならびに予想は分析時点のデータを使ったものであり、予告なしに変更する場合もあります。本レポートはあくまでも参考情報であり、アセンダント社および二次的に配信を行う会社は、為替やいかなる金融商品の売買を勧めるものではありません。取引を行う際はリスクを熟知した上、完全なる自己責任において行ってください。アセンダント社および二次的に配信を行う会社は、本レポートの利用あるいは取引により生ずるいかなる損害の責任を負うものではありません。なお、許可無く当レポートの全部もしくは一部の転送、複製、転用、検索可能システムへの保存はご遠慮ください。

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:編集人K

2024.11.22

ドル円154円台前半、本邦CPI高止まり等で一時154円割れ (11/22午前)

22日午前の東京市場でドル円は「往って来い」。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.03.04

ドル円 明日以降の材料にらみドルは底堅く推移(3/4夕)

週明け東京市場はドルが小高い。一時150円を割り込む局面も見られたが、切り返しての推移となっている。

-

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。