円安再開も先週のレンジ内での動き

〇先週のドル円、5/29債務上限問題の合意が好感され、140.92レベルの高値をつける

〇デフォルト回避で悪材料はなくなったが、本邦の三者会談・米要人のハト派発言がドルの上値を抑える

〇米金利政策、一旦現状維持とした上で、7月の利上げは経済指標等を見ながら判断というスタンスか

〇日米の株価がリスクオンの円安要因、当面は下落でドル買い、ただし先週の高値圏では警戒感も

〇今週は米国5月ISM非製造業指数、米国新規失業保険申請数等に注目

〇6/2雇用統計前の安値圏138.75レベルをサポートに、140.85レベルをレジスタンスとする流れを見る

今週の週間見通し

先週のドル円は、債務上限問題が合意に達し米国のデフォルトは予想通り避けられたことでひとつ悪材料は無くなりましたが、日本では当局による三者会談が行われ、米国ではFOMCを控えて複数のFRB関係者が現状維持を支持と、どちらかというとドルの上値を抑える大きな材料が出てきたと言えます。いっぽうで週後半は日米の株高、強い雇用統計とそれまでのドル売り材料を打ち消す材料も出て、下値も見たという値動きになりました。

まず日本の財務相、金融庁、日銀による三者会談ですが、すぐに介入に繋がるものではありませんが、140円の大台乗せで会談が実施されたことから、これ以上の円安進行は黄信号の領域にあるという見方は間違っていないでしょう。昨年9月の介入前にも8日に三者会談、15日にレートチェック、22日に介入というステップを踏んで行ましたので、今回の三者会談はある意味これ以上の円安には気を付けた方がいいよ、というシグナルを市場参加者に発したと考えた方が自然に思えます。先週のドル円の高値140.92レベルは短期的には強いレジスタンスになり得る水準だと思います。

そして6月14日のFOMCを前に利上げに対する見方は週替わりで変わっています。3週間前までは現状維持、2週間前は0.25%利上げ、先週は再び現状維持がコンセンサスとなっていますが、3週前の現状維持ではターミナルレートに到達したという見方が多かったのに対して、今回の現状維持は7月の利上げ含みという点に違いがあります。実際に先週のFRB関係者の発言も利上げ停止ではなく、観察期間を長めに取って一旦現状維持とした上で、7月にどうするか、それまでの経済指標等を見ながら判断するというスタンスに思えます。

そうなると7月FOMCまでの数字が重要ということになりますが、まだだいぶ時間がありますし、先週の雇用統計は良かったものの来月の数字がどうなるかは全くわかりません。しかも、それ以上に重要なCPIが2回発表されることとなると、しばらくは現状維持も利上げもどちらもあり得るという構えで行くしかありません。ただ6月FOMCでは強い雇用統計にも関わらず、利上げ織り込み度は下がったままですから、少なくとも6月FOMCでは現状維持という市場との対話がうまく行われたと見てよさそうです。

そうなってくると、もちろん米金利の動きは重要ですが、改めて強くなっている日米の株価がリスクオンの円安要因として効いてきます。当面は下がったとおころではドル買い、ただし先週の高値圏では警戒感も出てくるという地合いにあります。

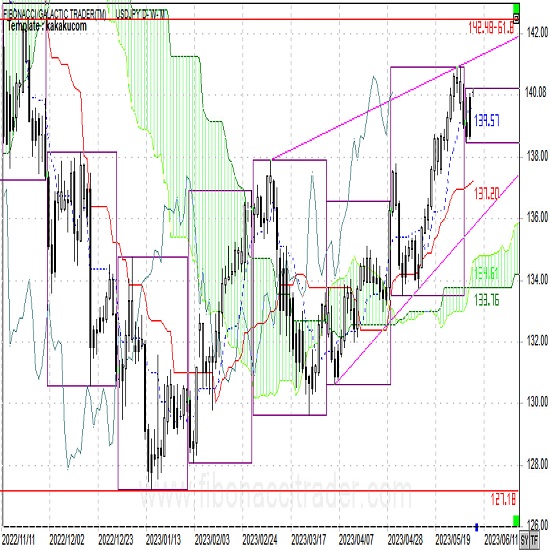

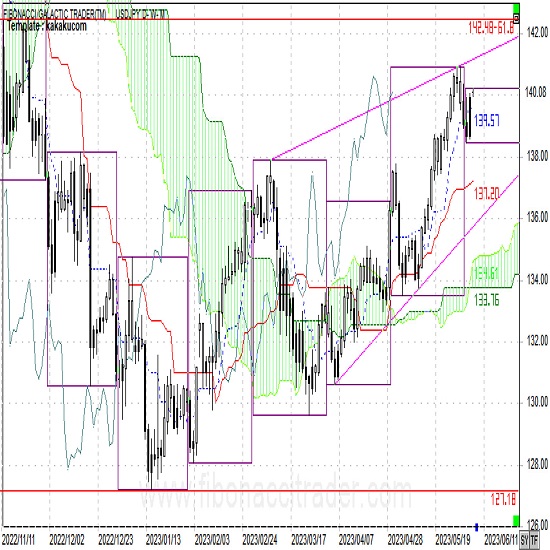

テクニカルには日足チャートをご覧ください。

テクニカルなターゲットであった昨年高値と今年安値の半値戻し139.57を達成後、61.8%戻しの142.49を視野に入れようとしたところで三者会談というのはタイミングとしては出来過ぎている気もします。61.8%戻しと昨年高値から下げた後の11月戻り高値とが一致していることから、もしここを上抜けたら目立ったレジスタンスは大台150円くらいしか無いとい流れに変わります。

そうした狙われやすい水準の前に三者会談を行い、試しに行ったら次はレートチェックとなりそうですし、うまいタイミングです。今週も上値は先週高値圏がレジスタンスとなりますが、下値も139円割れでは押し目買いが出やすい流れになってきたと見られます。

今週は雇用統計前の安値圏138.75レベルをサポートに、先週高値のやや手前となる140.85レベルをレジスタンスとする流れを見ておきます。

ドル円(日足)チャート

このチャートは、ローソク足の足型をそのままに陰陽の着色のみを平均足と同様とすることで、短期的な方向性(白=上昇、黒=下降)を見やすくした独自チャートとなっています。また、一目均衡表を併せて表示することで上下のチャートポイントもわかりやすく示しました。

今週の予定(時刻表示のあるものは日本時間)

今週注目される経済指標と予定をあげてあります。影響が少ないものはあえて省いています。FRB地区連銀総裁講演の内、2023年FOMCメンバー(ニューヨーク、シカゴ、フィラデルフィア、ダラス、ミネアポリス)ではない地区連銀総裁はカッコ付で示しました。また、わかりやすさ優先であえて正式呼称で表記していない場合もあります。特に重要度の高いイベントに☆印を付けました。

6月5日(月)

**:** NZ市場休場

10:45 中国5月MarkItサービス業PMI ☆

15:00 ドイツ4月貿易収支

16:00 トルコ5月CPI

16:50 フランス5月サービス業PMI

16:55 ドイツ5月サービス業PMI

17:00 ユーロ圏5月サービス業PMI

17:30 英国5月サービス業PMI

18:00 ユーロ圏4月PPI

22:00 ラガルドECB総裁講演 ☆

22:45 米国5月サービス業PMI

23:00 米国5月ISM非製造業指数 ☆

23:00 米国4月製造業新規受注

23:00 ドイツ連銀総裁講演 ☆

26:30 (クリーブランド連銀総裁講演)

6月6日(火)

08:01 英国5月小売売上高

13:30 豪中銀政策金利発表 ☆

15:00 ドイツ4月製造業新規受注

17:30 英国5月建設業PMI

18:00 ユーロ圏4月小売売上高

18:30 南ア1〜3月期GDP

6月7日(水)

08:25 豪中銀総裁講演 ☆

10:30 豪州1〜3月期GDP ☆

**:** 中国5月貿易収支

15:00 ドイツ4月鉱工業生産

15:45 フランス4月貿易収支

16:50 デギンドスECB副総裁講演 ☆

18:10 パネッタECB理事講演 ☆

21:30 米国4月貿易収支

23:00 カナダ中銀政策金利発表 ☆

23:30 週間原油在庫統計

6月8日(木)

07:45 NZ1〜3月期製造業売上高

08:01 英国5月住宅価格

08:50 本邦1〜3月期GDP改定値

08:50 本邦4月貿易収支(国際収支)

10:30 豪州4月貿易収支

18:00 ユーロ圏1〜3月期GDP確報値

18:00 南ア1〜3月期経常収支

21:30 米国新規失業保険申請数 ☆

23:00 米国4月卸売売上高

6月9日(金)

10:30 中国5月CPI ☆・PPI

16:00 トルコ4月鉱工業生産

17:00 デギンドスECB副総裁講演

19:45 スペイン中銀総裁講演

前週の主要レート(週間レンジ)

(注)上記表の始値は全て東京午前9時時点のレート。

為替の高値・安値は東京午前9時−NY午後5時のインターバンクレート。

先週の概況

5月29日(月)

週明けの東京市場は週末に米国の債務上限問題の協議が合意に達したこと好感して株高・円安でスタートし140.92レベルの高値をつけました。しかし英国、米国ともに休場となることもあってその後はじりじりと水準を下げ、NY朝方には140.11レベルまで下げ、引けにかけてやや戻す動きとなりました。

5月30日(火)

ドル円は朝方こそ上値が重たかったもの後場に改めてドル買いが強まり140.93レベルと前日高値をわずかに超える水準となりました。その後、財務省、日銀、金融庁の三者会談を実施とのニュースが入り反落。会談では特定の水準は考えないことや急激な変動は問題があることに言及し、あらゆるオプションと介入も想定している内容となりました。NY市場では139.57レベルまで調整が入りやや戻して引けました。

5月31日(水)

ドル円は東京市場では139円台後半でしばらく動かずの状態でしたが、株価の下げに遅れて東証引け間際から円高へと動き139.32レベルへと下値を切り下げました。その後欧州市場では買い戻され再び139円台後半でのもみあいを継続後に予想よりも強い求人件数に反応し140.42レベルの高値をつけました。大台超えでは戻り売りを考える向きも多く、複数のFOMCメンバーから6月利上げ見送り支持の発言とともに139.23レベルへと反落し、安値圏での引けとなりました。

6月1日(木)

ドル円は終日米金利の動きに沿った動きとなりました。東京市場では米金利上昇によるドル買い戻し、海外市場に移ってからは米金利低下により改めてドル売りに転じました。NY市場朝方に強いADPに反応して一時的に買いも見られましたが、米金利低下とともに前日安値を下回り138.42レベルの安値をつけ、引けにかけてやや戻す流れとなりました。

6月2日(金)

ドル円は米国雇用統計を控えて様子見が続きました。雇用統計のNFPが予想18万よりもかなり強い33.9万人となったことを受け米金利が上昇、為替市場もドル高となり140円の大台乗せ後に若干押して引けました。

ディスクレーマー

アセンダント社が提供する本レポートは一般に公開されている情報に基づいて記述されておりますが、その内容の正確さや完全さを保証するものではありません。また、使用されている為替レートは実際の取引レートを提示しているものでもありません。記述されている意見ならびに予想は分析時点のデータを使ったものであり、予告なしに変更する場合もあります。本レポートはあくまでも参考情報であり、アセンダント社および二次的に配信を行う会社は、為替やいかなる金融商品の売買を勧めるものではありません。取引を行う際はリスクを熟知した上、完全なる自己責任において行ってください。アセンダント社および二次的に配信を行う会社は、本レポートの利用あるいは取引により生ずるいかなる損害の責任を負うものではありません。なお、許可無く当レポートの全部もしくは一部の転送、複製、転用、検索可能システムへの保存はご遠慮ください。

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.22

ドル円、下落後に反発するなど底堅い動き。上昇トレンドの継続を想定(11/22朝)

21日(木)のドル円相場は下落後に持ち直す展開。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.21

東京市場のドルは154円台後半で推移、今晩も要人発言で上下に動く可能性アリ(24/11/21)

東京時間(日本時間8時から15時)のドル・円は、時間外の米10年債利回りも上げ一服となったことでドルは一時154円台を付ける場面も見られた。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.21

ドル円 地政学リスクくすぶるも再びレンジの様相に(11/21夕)

東京市場は一転してドルが弱含み。とくに終盤下げ足を速めている。

-

米ドル(USD)の記事

Edited by:中島 光牙

2023.06.05

東京市場のドルは140円台で推移、今晩はISM非製造景況感指数に注目(23/6/5)

東京時間(日本時間8時から15時)のドル・円は、米2年債利回り拡大によるドル買いと日本株上昇に伴う円売りなどを材料に140円台での推移となった。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2023.06.05

ドル高基調は続く見込みだが、上値も重そう(週報6月第1週)

先週のドル/円相場はドルが上げ渋り。ザラ場ベースでは140.93円まで値を上げ、一時年初来高値を更新したものの続かなかった。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。